金融危機以來美國證券自律監(jiān)管的司法審查研究

(上海證券交易所資本市場研究所,上海 200120)

引言

2007~2008金融危機以來,美國證券市場發(fā)生了一系列顯著的變化:在證券法制方面,美國國會通過了《多德-弗蘭克法》,優(yōu)化了證券行政監(jiān)管和自律監(jiān)管;在上市公司層次結(jié)構(gòu)方面,以Facebook為代表的互聯(lián)網(wǎng)科技公司再度崛起,美國互聯(lián)網(wǎng)五大巨頭(The Big Five)1占據(jù)全球上市公司市值排行榜前列;在市場交易機制方面,高頻交易、算法交易日均交易量占全美股票市場總?cè)站灰琢康陌霐?shù)以上;在交易所行業(yè)變化方面,數(shù)據(jù)和信息技術(shù)服務成為美國各證券交易新的收入來源。這些大大小小的變化不僅見諸于財經(jīng)媒體、市場指數(shù),在美國法院的判決書中也有所映照。

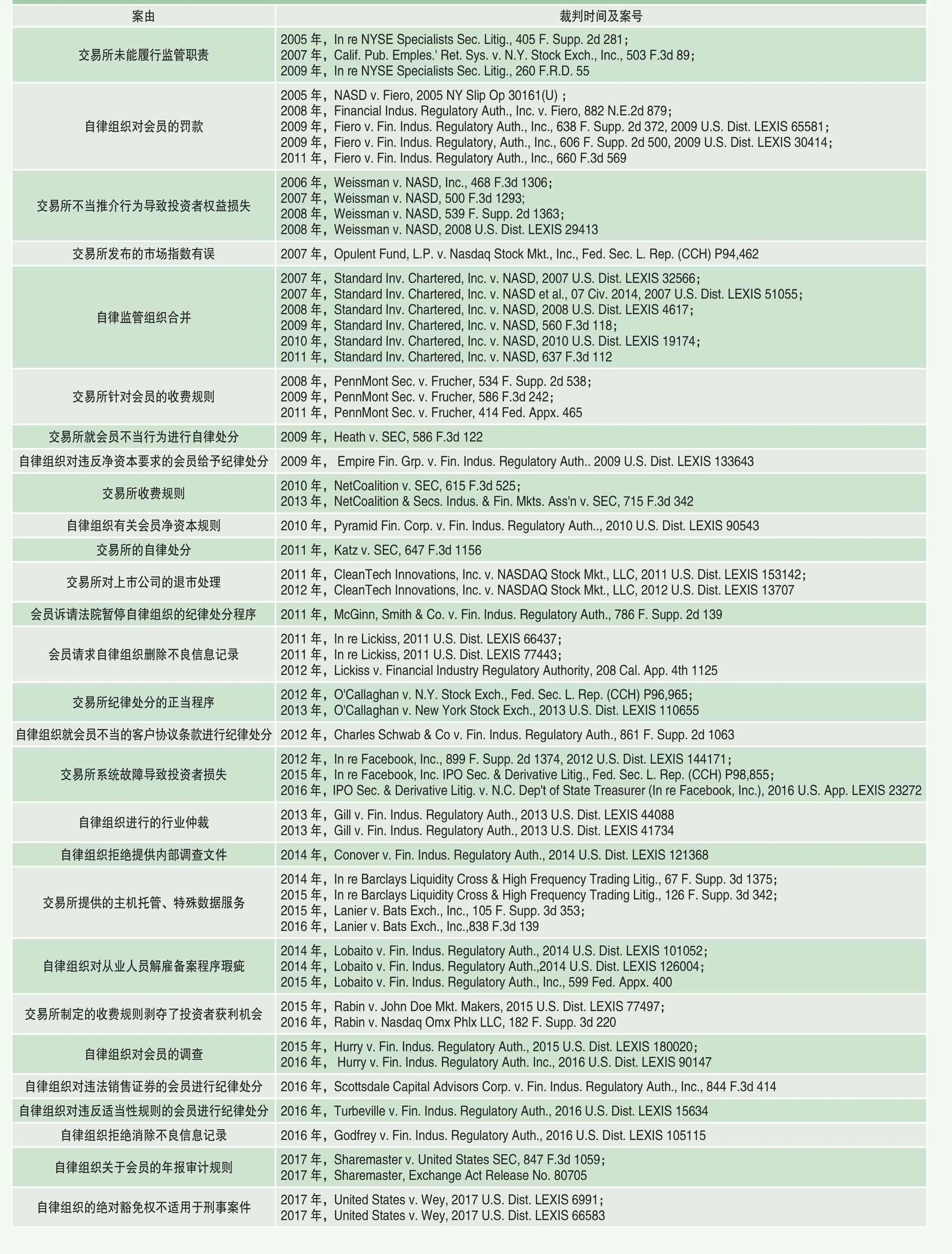

有關(guān)美國證券自律監(jiān)管的司法審查政策,國內(nèi)對2007~2008年以前階段的研究較為豐富和成熟。2本文所關(guān)注的是,以金融危機作為時間節(jié)點,這十余年間美國司法機關(guān)在介入證券自律監(jiān)管的方略上是否發(fā)生了顯著變化,以及這種變化之于本土法院完善對涉及證券自律監(jiān)管糾紛案件的裁判是否有新的助益。作者利用LexisNexis法律數(shù)據(jù)庫共檢索出2007~2017年的相關(guān)案例28個(判決書61份)。3這些判例為觀測美國證券市場上自律組織與其他市場參與者的糾紛集中點,以及美國法院對證券自律監(jiān)管的裁判立場提供了較為客觀的視角。

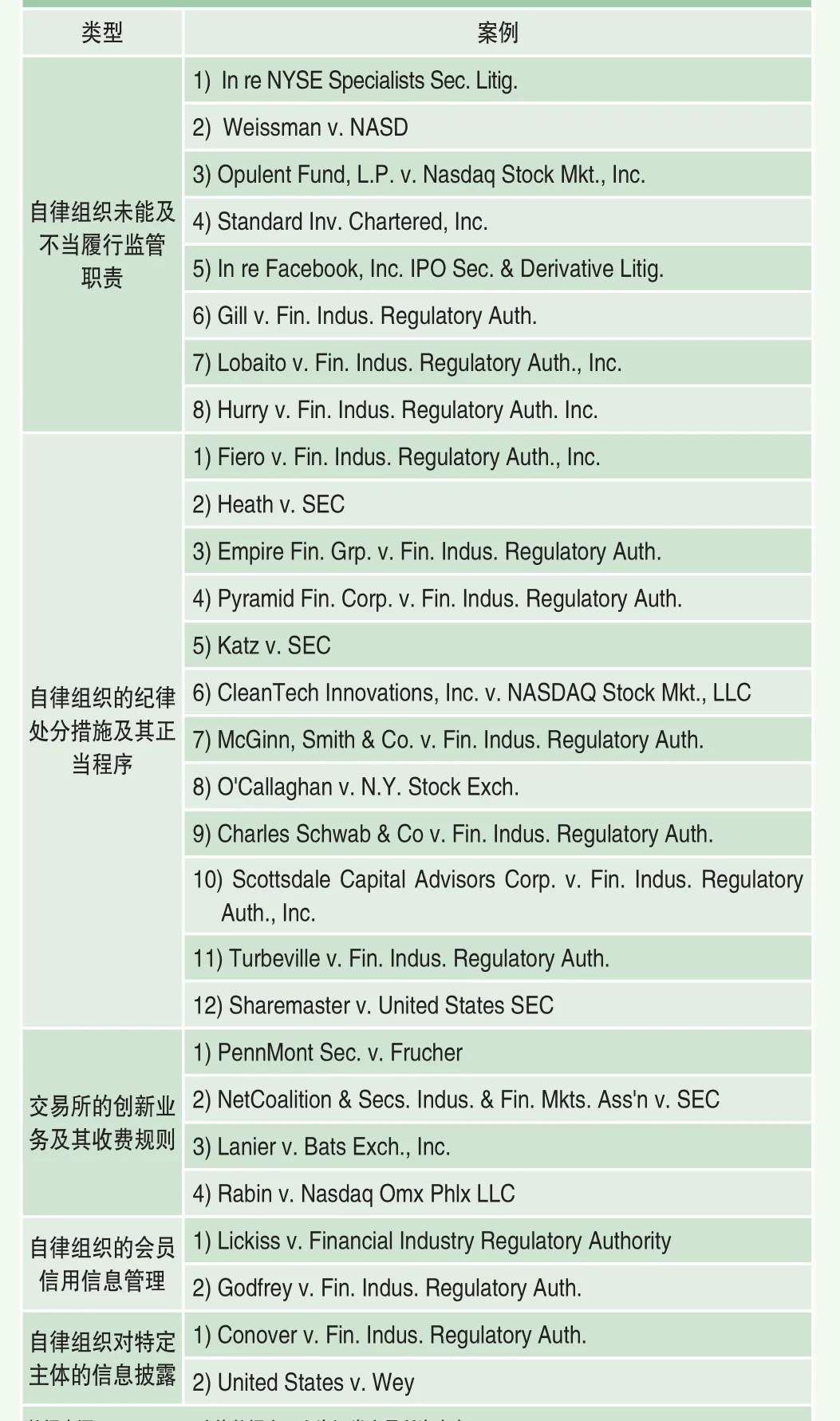

紀律處分措施及其正當程序是主要爭議點

從檢索到的判例來看,金融危機以來美國證券自律組織在履行自律監(jiān)管職責過程中陷入的爭議集中在以下五個方面:

一、自律組織未能或者不當履行監(jiān)管職責

如投資者認為證券交易所對做市商缺乏有效管理(Cal. Pub. Emples. Ret. Sys. v. N.Y. Stock Exch., Inc.),證券交易所在媒體上對證券的推介導致投資者損失(Weissman v. NASD),證券交易所發(fā)布的市場指數(shù)有誤(Opulent Fund, L.P. v. Nasdaq Stock Mkt., Inc.),證券自律組織的合并侵害了會員的正當權(quán)益(Standard Inv.Chartered, Inc.),交易所系統(tǒng)故障導致投資者損失(In re Facebook, Inc. IPO Sec. & Derivative Litig.),自律組織進行的行業(yè)仲裁存在瑕疵(Gill v. Fin. Indus. Regulatory Auth.),自律組織對從業(yè)人員解雇備案程序瑕疵(Lobaito v. Fin. Indus. Regulatory Auth., Inc.),以及自律組織對會員的調(diào)查存在行為不當(Rabin v. Nasdaq Omx Phlx LLC)。

二、自律組織紀律處分措施及其正當程序

從數(shù)量上看,因自律組織對當事人作出紀律處分而引發(fā)爭議是主要的訴訟類型。如會員在被交易所處以紀律處分后,認為交易所未能向其揭示違反自律規(guī)則的后果而提起訴訟(Heath v. SEC),上市公司認為交易所的退市處理決定存在瑕疵要求法院臨時限制退市決定生效(CleanTech Innovations, Inc. v. NASDAQ Stock Mkt.,LLC),以及自律組織請求法院強制執(zhí)行其對會員的罰款(Fiero v. Fin. Indus. Regulatory Auth., Inc.)等。

三、自律組織的創(chuàng)新業(yè)務、收費規(guī)則

如費城證券交易所要求所有向交易所提起訴訟而未能勝訴的會員向交易所支付訴訟費用,由此引起爭議(PennMont Sec. v. Frucher)。在創(chuàng)新業(yè)務方面,近年來數(shù)據(jù)和信息技術(shù)服務已經(jīng)成為美國一些交易所快速增長的收入來源。相對于此,一些市場參與者認為交易所有濫用其市場支配地位、違反證券法律之嫌(NetCoalition & Secs. Indus.& Fin. Mkts. Ass'n v. SEC;Lanier v. Bats Exch., Inc.)。

四、自律組織的會員信用信息管理

美國金融業(yè)監(jiān)管局(FINRA)設立了BrokerCheck平臺,該平臺匯集了所有會員、注冊經(jīng)紀人的從業(yè)信息以及自律和行政處罰信息等,可供各市場參與者查詢。由于美國證券法律和SEC的監(jiān)管規(guī)章中均未明確規(guī)定以何種標準、何種程序消除FINRA會員的不良記錄,因此法院在審理這一類案件時存在著適用法律的難題(Lickiss v. Fin. Indus.Regulatory Auth.;Godfrey v. Fin. Indus. Regulatory Auth.)。

五、自律組織對特定主體的信息公開(披露)

表1 2007~2017年美國證券自律組織所涉案件主要類型

如自律組織是否應當向當事人提供其內(nèi)部調(diào)查的卷宗(Conover v. Fin. Indus. Regulatory Auth.),以及在刑事案件中是否應當向法院提交與特定股票上市活動有關(guān)的內(nèi)部文件(United States v. Wey)。

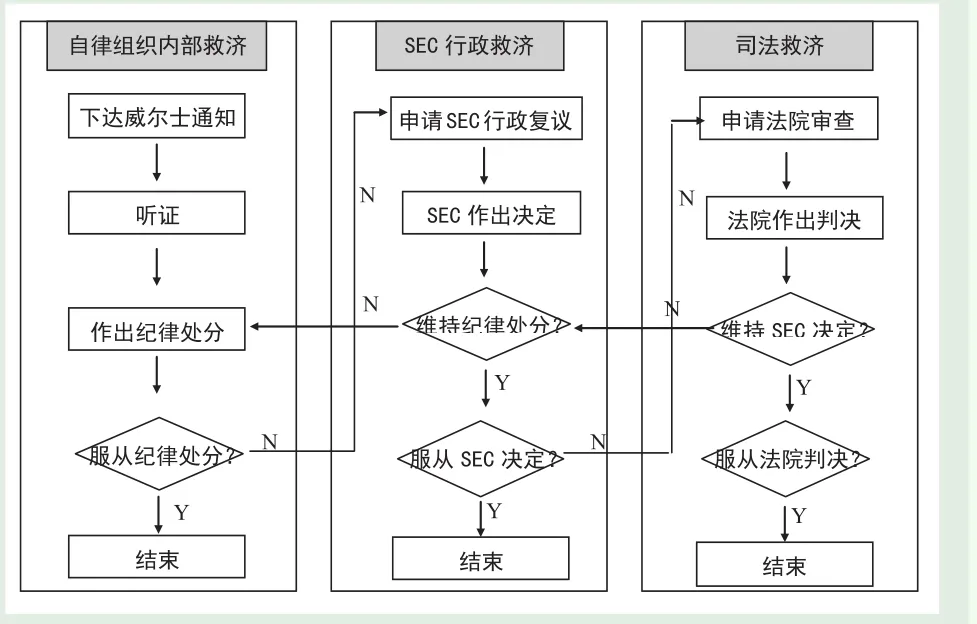

司法審查前提:窮盡救濟

在前述28個案例中,當事人針對自律組織提起的訴訟請求絕大部分被法院駁回,其中很重要的一個裁判理由是當事人沒有窮盡救濟——包括自律組織的內(nèi)部救濟以及其后由SEC主導的行政救濟。(見圖1)如在2012年的O'Callaghan v. New York Stock Exch.案4中,當事人O'Callaghan不服紐約證券交易所對其作出的紀律處分,向美國聯(lián)邦地區(qū)法院提起訴訟。法院指出,美國國會和SEC建立了一整套的證券監(jiān)管體制,其中包括了處理紐約證券交易所紀律處分行為爭議的專有機制(Exclusive Mechanisms)。當事人對紀律處分不服的,應當經(jīng)由(1)在紐約證券交易所內(nèi)部申訴;(2)向SEC提起行政復議;(3)向美國上訴法院提起訴訟。“這一‘特殊而全面’的機制是實現(xiàn)對自律監(jiān)管組織所作紀律處分進行審查的‘唯一途徑’”,地區(qū)法院對自律組織紀律處分決定不具有管轄權(quán)。

嚴格來說,要求當事人窮盡救濟是美國《1934年證券交易法》的立法規(guī)定而非法院的獨立創(chuàng)造。5美國《1934年證券交易法》在1975年進行修正時,在第19(d)條建立了SEC對自律監(jiān)管行為的審查機制6,并且借助自律組織內(nèi)部正當程序(詳細論述見下文)以及第15(a)條關(guān)于上訴法院對SEC“最終命令”的審查機制7,形成了受自律監(jiān)管侵害當事人尋求救濟的完整環(huán)路。在該規(guī)則的法律適用方面,美國聯(lián)邦最高法院在1992年McCarthy v. Madigan案中將窮盡救濟原則的目的歸納為“維護行政機關(guān)的權(quán)威和提高司法效率”。8在PennMont Sec. v.Frucher案中,法官進一步指出,“窮盡救濟原則的首要目的是防止過早中斷行政程序……而且,該原則允許行政機關(guān)運用其自由裁量權(quán)和專業(yè)知識,使行政機關(guān)得以更正自身的錯誤,最小化因行政行為導致的上訴”。9從十余年來的判決來看,窮盡救濟作為一項訴訟原則被美國法院所沿用和遵守。這一原則在實踐中也存在著一些新的特點和新的問題。

圖1 美國證券自律監(jiān)管糾紛處置流程簡圖

一、窮盡救濟周期較長

從十余年來的司法實踐來看,當事人窮盡自律組織的內(nèi)部救濟以及SEC的行政救濟,時間周期短則三四年(Heath v. SEC),長則八九年(Sharemaster v. United States SEC)。在漫長的救濟周期中,當事人需要耗費大量的人力、物力成本。

二、窮盡救濟原則有其例外

正因為窮盡救濟曠日時久,因此在一些訴訟中當事人向法院提出請求,發(fā)布臨時限制令(Temporary Restraining Order,TRO)臨時限制自律組織的紀律處分生效。在一些特殊情況下,窮盡救濟原則是否可以有其例外,以允許法院在內(nèi)部救濟和行政救濟結(jié)束前介入?在Pyramid Fin. Corp. v. Fin. Indus. Regulatory Auth.案,法院援引先例,列舉了兩種窮盡救濟原則的例外情形:(1)行政救濟難以防止難以挽回的損害;(2)具有明顯的違法或者違憲情形。從實踐來看,法院認為一些當事人主張的遵守紀律處分(如不符合凈資本要求時責令停止經(jīng)營)將導致巨大的經(jīng)濟損失不符合“難以挽回的損害”。10總體而言,雖然法院確立了兩種窮盡救濟的例外情形,但十余年中尚無當事人的案情滿足這兩種標準。

三、非自律監(jiān)管活動引起的爭訴不適用窮盡救濟原則

2016年Rabin v. Nasdaq Omx Phlx LLC案11是十余年來少有的、法院認定不適用窮盡救濟原則的案例。該案中,原告向美國賓夕法尼亞東區(qū)聯(lián)邦地區(qū)法院提起訴訟,聲稱納斯達克費城交易所與數(shù)家做市商合謀,通過制定交易費用封頂規(guī)則,掠奪了投資者的獲利機會,侵害了投資者的權(quán)益。對于被告交易所提出的原告未能窮盡救濟的抗辯,原告認為交易所對交易活動收費屬于“商業(yè)活動”而非“監(jiān)管職能”,不適用SEC的行政救濟,且通過SEC尋求行政救濟并不能彌補投資者的金錢損失。法院認定,原告所主張的交易所與其他人合謀增加收入的行為本身并不屬于交易所的監(jiān)管職能,并且原告固然可以按照《1934年證券交易法》的規(guī)定向SEC申請審查交易所的收費規(guī)則,繼而由SEC作出決定該規(guī)則擱置、修改或者廢除該規(guī)則,但這種救濟著眼于未來的救濟(Prospective Remedy),并不能填補投資者過去的損失。

需要注意的是,該案中法院區(qū)分了投資者訴稱的交易所合謀行為以及交易所收費行為。法院認為,交易所就特定交易是否應當收費制定規(guī)則是對交易進行監(jiān)管的應有之義,這與交易所向市場參與者提供數(shù)據(jù)產(chǎn)品、數(shù)據(jù)服務等商業(yè)行為截然不同。交易所通過收費規(guī)則獲利并不構(gòu)成該行為不屬于監(jiān)管行為的反例。

自律監(jiān)管應遵循正當程序

美國《1934年證券交易法》制定之初,對于自律組織在自律監(jiān)管正當程序方面著墨不多。按當時該法第6(b)條的規(guī)定,證券交易所應當制定規(guī)則,對從事違反公平交易原則行為的會員給予開除、暫停會員資格或者紀律處分;交易所應當說明哪些故意行為屬于違反了公平交易原則。直至1975年美國國會對證券交易法進行修正時,引入了對自律監(jiān)管行為的程序要求(Procedural Standards For Self-Regulatory Action)。

美國國會參議院銀行、住房和城市事務委員會在1975年提交的一份報告中指出,自律組織的自律監(jiān)管行為——如對會員作出紀律處分、拒絕授予會員資格以及要求會員不得與特定人進行商業(yè)往來——會對特定人的權(quán)益產(chǎn)生消極影響。“自律組織在履行證券交易法規(guī)定的職責時,是在行使政府性權(quán)力(Governmental-type Powers)。由此也就使得自律組織的活動必須符合正當程序的基本要求。”基于該報告,可以看出美國國會所屬意的“自律監(jiān)管的正當程序”有三方面的取向:第一,自律監(jiān)管應遵循特定程序。在紀律處分程序方面,報告引入了“公平程序”(Fair Procedure)的概念,即自律組織在提起某一具體指控時,應當告知當事人,提供聽證的便利機會,并且說明當事人的行為違反了哪一特定的規(guī)則。在拒絕授予特定人會員資格方面,報告中要求自律組織告知當事人拒絕的理由,提供當事人聽證的機會,對聽證內(nèi)容進行記錄,并陳述拒絕的依據(jù)。在自律監(jiān)管行為影響到非會員權(quán)益方面,報告也要求自律組織為之提供“憲法意義上的必要的正當程序”。第二,SEC擁有對自律監(jiān)管行為的審查權(quán)。對于自律組織作出的紀律處分、拒絕授予會員資格以及限制和禁止特定人獲得自律監(jiān)管服務的決定,SEC可徑自或者依申請進行審查。第三,自律監(jiān)管的最終決定應予公開。報告認為,自律監(jiān)管決定向公眾公開,一則有利于建立公眾和投資者對自律組織效率的信任,二則有助于為自律組織會員提供行為指引。報告同時認為,全面、充分的公開意義重大,應當是自律組織的一項法定義務,而非僅僅出于自律組織的考慮。12該報告中提及的觀點和立法主張最終也落實在《1975年證券法律修正案》中。13按照修正后的《1934年證券交易法》第6(b)(7)條:“證券交易所規(guī)則……從總體上就會員和與會員有關(guān)聯(lián)系人的紀律處分、拒絕向?qū)で蠼灰姿鶗T資格的人員授予會員資格、禁止任何人員與證券交易所會員建立關(guān)聯(lián)關(guān)系以及證券交易所禁止或限制任何人員獲得交易所或者其會員所提供的服務等事項提供公平程序。”

自律組織的自律監(jiān)管活動應當遵循“公平程序”14,這一法律規(guī)定在金融危機以后的一些判例中有所觀照。正如前文在對案例進行歸類時所指明的,因自律組織對當事人作出紀律處分而引發(fā)爭議是主要的訴訟類型。在本文所統(tǒng)計的案例中,所有當事人以自律組織未遵守正當程序為由提起的訴訟都以原告敗訴而告終,原因之一是當事人的訴請缺乏依據(jù):或者是內(nèi)容與事實不服,或者是缺乏法律依據(jù)。僅以2012年O'Callaghan v. New York Stock Exch.案15來說明。原告認為紐約證券交易所在以下三個方面違反了正當程序,而法院則一一予以駁回:第一,交易所在紀律處分聽證會上隱瞞了關(guān)鍵證據(jù)。法院認定原告未能有效舉證。第二,交易所未能在啟動針對原告的調(diào)查時先行通知原告。法院認定,《1934年證券交易法》第19(d)(1)條規(guī)定自律組織應在作出紀律處分前通知當事人,而交易所也履行了通知義務;原告主張的應在啟動調(diào)查前就通知當事人并不屬于一項憲法性權(quán)利,比照SEC的行政程序,相對人也不享有這一權(quán)利。第三,某一聽證會成員未能主動回避。法院援引美國憲法第五、第十四修正案闡述了回避的意義,同時認為該成員前期參與了與原告有所關(guān)聯(lián)的紀律處分決議程序并不構(gòu)成該成員對原告有偏見或者在紀律處分程序中有個人利害關(guān)系。另一個導致當事人的訴請被法院駁回的理由是下文所要言及的,自律組織享有絕對豁免權(quán)。

正當自律監(jiān)管享有絕對豁免權(quán)

除未能窮盡救濟之外,另一個常見的當事人訴請被法院駁回的裁判理由是自律組織享有絕對豁免權(quán)(Absolute Immunity),即:雖然自律組織行使著大量重要的政府職能,但是缺少政府機關(guān)所享有的“主權(quán)豁免”(Sovereign Immunity)16,因此賦予自律組織絕對豁免權(quán),使其在履行法定監(jiān)管職責時免受民事?lián)p害賠償之訴。如此,“緩解了交易所的訴訟壓力,使其在自律管理中,不至于因畏懼承擔賠償責任而裹足不前”。17

但是,自律組織在訴訟中援引絕對豁免權(quán)進行抗辯并非全然獲得了法院的支持。其中的代表性案例:(1)Weissman v. NASD案。18原告聲稱聽信了納斯達克在兩則廣告中對世通公司股票的宣傳而購買了公司的股票,后因世通公司財務造假丑聞曝光使得原告承受了巨大損失。美國聯(lián)邦第十一巡回上訴法院認為,作為一家私人公司,納斯達克在媒體上發(fā)布廣告主要目的在于增加市場成交量并增加公司利潤。從內(nèi)容來看,廣告主要服務于納斯達克的經(jīng)營業(yè)務而非監(jiān)管職責。因此這一非政府行為不受絕對豁免權(quán)的保護。(2)Opulent Fund, L.P. v.Nasdaq Stock Mkt., Inc.案。19原告以納斯達克編制和發(fā)布的納斯達克100指數(shù)有誤并造成原告的損失為由提起訴訟。美國加利福尼亞北區(qū)聯(lián)邦地區(qū)法院認為,納斯達克以建立一個基于交易所上市股票的衍生品市場為目的推出了納斯達克100指數(shù),并通過銷售市場價格指數(shù)獲利。該行為不屬于自律監(jiān)管行為,不能適用絕對豁免權(quán)。(3)In re Facebook, Inc. IPO Sec. & Derivative Litig.案。202012年5月18日,F(xiàn)acebook公司股票在納斯達克上市。因技術(shù)故障導致開盤延遲、大量訂單無法成交,致使眾多零售投資者權(quán)益損失。納斯達克在向SEC繳納1000萬美元的罰金、與SEC和解之后,又于2015年4月支付了2650萬美元與向其提起集體訴訟的投資者達成和解。(4)United States v. Wey案。21當事人魏天冰(Benjamin Wey)因涉嫌市場操縱等行為,被聯(lián)邦紐約南區(qū)檢察官提起刑事訴訟。魏天冰向法院申請,要求訴訟第三方納斯達克向法院提交涉案上市公司在上市申請過程中納斯達克與三名案件第三人的通信通信記錄。納斯達克以交易所作為自律組織享有絕對豁免權(quán)提出抗辯。美國紐約南區(qū)聯(lián)邦地區(qū)法院認為,自律組織享有的絕對豁免權(quán)僅及于對民事訴訟的豁免,不適用于刑事犯罪案件,并且魏天冰要求證據(jù)開示(Discovery)是一項憲法性權(quán)利,不得被剝奪。

這些判例并非表明美國法院開始拋棄自上世紀80年代以來建立了自律組織民事責任豁免原則;更為客觀的解釋是,法院力圖在為當事人提供法律救濟和為自律組織提供寬松的訴訟環(huán)境之間尋求折中平衡,以逐案分析的方式審慎界定絕對豁免權(quán)的適用范圍。通過金融危機以來一系列的判例,美國法院進一步細化了絕對豁免權(quán)可得適用的幾個情景。

一、絕對豁免權(quán)應當與自律組織的監(jiān)管職責密切相關(guān)

如前述Weissman v. NASD案、Opulent Fund, L.P. v.Nasdaq Stock Mkt., Inc. 案所指明的,當自律組織(特別是證券交易所)所從事的活動與監(jiān)管職責關(guān)聯(lián)性不大而更具有營利性特征時,法院對其提出的絕對豁免權(quán)往往不予支持。22那么,何為與自律監(jiān)管職責密切相關(guān)?在Cal.Pub. Emples. Ret. Sys. v. N.Y. Stock Exch., Inc.案中,美國聯(lián)邦第二巡回上訴法院提出了證券交易所適用絕對豁免權(quán)的五項活動:(1)對交易所會員作出紀律處分;(2)執(zhí)行交易規(guī)則和監(jiān)管規(guī)章,對交易所會員進行監(jiān)管;(3)就適用于交易所和會員的證券法律和監(jiān)管規(guī)章進行解釋;(4)將交易所會員違反證券法的民事違法或刑事犯罪線索移交SEC或其他政府機關(guān);(5)將自律監(jiān)管決定進行公告。23在Weissman v. NASD案中,法官列舉的適用范圍包括:(1)決定上市公司股票暫停交易和退市;(2)作出禁止會員進行交易的紀律處分決定;(3)執(zhí)行紀律處分決定;(4)決定暫停和撤銷某一證券的交易,并公告這一行為;(5)決定除息日。24

二、絕對豁免權(quán)既保護自律組織履行(或不當履行)自律監(jiān)管職能的行為,同時保護自律組織不履行監(jiān)管職責的行為

在Cal. Pub. Emples. Ret. Sys. v. N.Y. Stock Exch., Inc.一案中,當事人主張紐約證券交易所未對做市商進行有效監(jiān)管,“放棄了”監(jiān)管職責,因而不能適用絕對豁免權(quán)。法院認為,絕對豁免保護的是自律組織進行自律監(jiān)管的權(quán)能,而不是以特定方式履行監(jiān)管職責的方式;絕對豁免取決于具體的作為或不作為是否與監(jiān)管權(quán)力的行使有關(guān),而不在于這些作為或不作為的適當性。25

三、豁免權(quán)延及于為自律組織的監(jiān)管活動提供輔助性調(diào)查服務的人員

一般而言,自律組織的絕對豁免權(quán)首先適用于自律組織自身及其管理人員。在2012年O'Callaghan v. N.Y.Stock Exch.一案中, 法院認定在紐約證券交易所對當事人的紀律處分程序中履行“準裁判和公訴職責”(Quasi-Adjudicatory and Prosecutorial Duties)的兩名紐約證券交易所律師和一名聽證委員會成員也享有絕對豁免權(quán)。除此之外,法院還援引先例(Cornejo v. Bell)26認定參與了前期調(diào)查活動的Tom Bruno和Mike Dalton27享有適格豁免權(quán)(Qualified Immunity)——即以善意行事、行使“調(diào)查員”而非“檢察官”職責的雇員同樣免于承擔民事賠償責任,前提是該雇員沒有侵犯當事人的憲法性權(quán)利。

將豁免權(quán)延及于參與了調(diào)查活動、為自律組織自律監(jiān)管提供輔助服務的員工,這有助于消解調(diào)查人員的涉訴顧慮,為調(diào)查人員提供與自律組織和自律組織管理人員共同而有差別的保護。從中還可以看出,美國法院在處理自律組織訴訟地位的思維邏輯——將行使自律監(jiān)管職能的自律組織類比于準政府機關(guān),將自律組織的紀律處分程序類比于準司法程序(Quasi-Judicial),將參與監(jiān)管調(diào)查和組織對當事人進行紀律處分的員工分別類比為調(diào)查員和檢察官。這種思維邏輯傳遞出來的信號是,美國的司法實踐傾向于將自律監(jiān)管和行政監(jiān)管等而視之,而不是把自律監(jiān)管視為行政監(jiān)管的附庸。

數(shù)據(jù)和信息技術(shù)服務之爭

近年來,全球證券交易所行業(yè)發(fā)展的一大趨勢是交易所逐步加強信息數(shù)據(jù)開發(fā),倫敦證券交易所、納斯達克和日本交易所的信息技術(shù)收入占比均超過25%,數(shù)據(jù)和信息技術(shù)服務成為境外交易所新的收入和利潤來源。28數(shù)據(jù)和信息服務在成為交易所新的利基市場的同時,也給監(jiān)管機構(gòu)和司法機關(guān)帶來了新的難題:如何看待交易所對數(shù)據(jù)產(chǎn)品的收費行為,以及數(shù)據(jù)和信息技術(shù)服務是否會人為擴大一些大型證券商的競爭優(yōu)勢、擾亂市場的競爭秩序。

其中有代表性的案例,一是NetCoalition & Secs. Indus.& Fin. Mkts. Ass'n v. SEC 案。29該案涉及證券交易所向訂閱用戶提供的“非核心數(shù)據(jù)服務”。302010年,美國一家公共政策公司NetCoalition和美國證券業(yè)和金融市場協(xié)會(SIFMA)向美國哥倫比亞特區(qū)巡回上訴法院提起訴訟,請求法院審查SEC作出的一項批準決定。該決定涉及紐交所高增長板市場(NYSE Arca)修訂其收費規(guī)則、擬對其提供的ArcaBook數(shù)據(jù)服務31收費。法院支持了原告的主張,認定SEC的批準決定存在瑕疵——未能闡釋NYSE Arca的收費是否與其成本相匹配、市場參與者除接受該數(shù)據(jù)服務外是否有其他可負擔的替代性選擇。幾乎于此同時,美國國會通過了《多德-弗蘭克法》、對《1934年證券交易法》進行修正,自律組織變更收費規(guī)則無須SEC批準、申報即生效[《1934年證券交易法》第19(b)(3)條],但仍然保留了SEC對自律組織已生效的收費規(guī)則進行“臨時中止”的權(quán)力。在2013年,原告以SEC未能及時中止收費規(guī)則變更為由,再次向巡回上訴法院提起訴訟。訴訟中除了涉及前述由NYSE Arca提供的ArcaBook數(shù)據(jù)服務外,還包括了納斯達克費城證券交易所提供的PHOTO歷史數(shù)據(jù)服務32以及納斯達克證券交易所提供的TotalView市場數(shù)據(jù)服務。33法院最終駁回了原告的訴請,原因是按照《1934年證券交易法》第19(b)(3)(C)條的規(guī)定,SEC對已生效收費規(guī)則實施的行為不受司法審查。

另一個案例則與時下備受監(jiān)管機構(gòu)和市場參與者關(guān)注的高頻交易有關(guān)。2014年,作家邁克爾·劉易斯出版了暢銷書《高頻交易員》(Flash Boys),其中描述了證券交易所向一些付費的高頻交易員提供便利,使其能夠先于其他投資者獲得市場數(shù)據(jù)并成交,進而在證券市場上獲得了不當?shù)膬?yōu)勢。受此影響,大量的投資者向法院提起訴訟,訴稱證券交易所違反了證券法律和監(jiān)管規(guī)章。其中最為典型的屬Lanier v. BATS Exch., Inc. 案。34該案中原告起訴全美所有的證券交易所向所謂“優(yōu)先客戶”提供了專有數(shù)據(jù)傳輸寬帶、傳輸協(xié)定以及主機代管服務等便利,使這些優(yōu)先客戶在交易行情獲取和訂單成交上占據(jù)先機,從而違反了原告與交易所的用戶協(xié)議中有關(guān)交易所以“公平”和“非歧視”的方式向原告提供市場數(shù)據(jù)的約定。美國第二巡回上訴法院在二審中認定:在監(jiān)管規(guī)章層面,SEC關(guān)于“任何全國性證券交易所……應當按照非歧視條款發(fā)布這種信息”的規(guī)定,應被解釋為要求證券交易所同時發(fā)出(sent)市場數(shù)據(jù),而不要求被用戶同時接收到(received)。在用戶協(xié)議層面,其中也沒有任何條款承諾用戶和優(yōu)先客戶可以同時接收到市場數(shù)據(jù)。

這兩個判例只是揭示了部分當事人對證券交易所數(shù)據(jù)和信息技術(shù)服務的立場,更多的爭議甚至反對意見在交易所修訂規(guī)則的征求意見階段得以表達出來。例如,2016年7月,紐約證券交易所向SEC申請升級主機代管服務并增加這一服務的收費,眾多市場參與者表達了對此的顧慮,這些非議集中于:(1)紐約證券交易所信息服務成本不透明;(2)對信息服務收費將增加證券商以及投資者的交易成本;(3)信息服務收費將破壞市場競爭秩序。35與此前一樣,SEC最終首肯了紐約證券交易所的申請,但美國市場對交易所提供數(shù)據(jù)和信息技術(shù)服務影響市場競爭秩序的憂慮并未得到消除。

自律組織的信息公開

在前述28個案例中,有三個案例涉及自律組織自律監(jiān)管信息的披露和公開。(1)2009年Empire Fin. Grp. v. Fin.Indus. Regulatory Auth.案。36原告向法院提起單純要求開示之訴(Complaint for Pure Bill of Discovery)37,要求FINRA向原告公開其對原告的調(diào)查文件。法院認定,原告所主張的開示理由——確定可能的被告、滿足起訴的先決條件和確定可能的訴訟理由——并不成立。(2)2014年Conover v.Fin. Indus. Regulatory Auth.案。38先期,原告向FINRA投訴稱其父生前證券賬戶中的財產(chǎn)被轉(zhuǎn)移至其他人的賬戶。經(jīng)FINRA查證并告知原告,其父生前在證券公司并未開立賬戶。原告后來又向法院提起訴訟,要求FINRA向其提供全部調(diào)查文件。因原告起訴后不久FINRA已經(jīng)向其提供了調(diào)查文件的副本,法院因此認定案件無意義(Moot),駁回了原告的訴請。(3)前文已經(jīng)述及的2017年United States v. Wey案。39除了自律組織享有絕對豁免權(quán)外,納斯達克提出的另一項抗辯理由是當事人魏天冰所要求的文件為自律組織調(diào)查程序文件,擁有免予披露的特權(quán)(SRO Investigative Privilege)。法院則認為,納斯達克并未有效舉證披露這些信息將如何有礙于納斯達克履行上市監(jiān)管職責。

其一,具體自律監(jiān)管行為中的信息公開。這三個案例雖然均涉及到自律組織對特定人的信息公開(披露),有所差別的是Empire Fin. Grp. v. Fin. Indus. Regulatory Auth.案和United States v. Wey案的爭執(zhí)產(chǎn)生于司法訴訟階段,所指向的是當事人訴訟權(quán)中的聽審請求權(quán)40,而Conover v. Fin. Indus. Regulatory Auth.案則指向的是在具體自律管理行為41中相對人享有的某種程序性權(quán)利——借用公法理論屬于“要求決定者為決定說明理由的權(quán)利”。42

美國《1934年證券交易法》第19(d)規(guī)定了自律組織在對相對人進行紀律處分時應遵循一定的程序、履行對相對人的通知義務,但對通知文件的范圍和深度語焉不詳。美國證券法律同樣也未對自律組織在進行證券糾紛解決過程中的程序性要求作出明文規(guī)定。這也導致了Conover一案法官在適用法律上的困難。在判決書中,法官未能闡明的是:(1)相對人要求自律組織“為決定說明理由”的權(quán)源是什么,是否源于自律組織履行準政府職能、因而比照于政府信息公開制度賦予相對人(公眾)知情權(quán)?(2)如何判定自律組織闡明的理由是否充分?亦即自律組織除了向相對人通知監(jiān)管決定兼附?jīng)Q定理由外,是否還需向相對人提供案件的調(diào)查文件,調(diào)查文件的獲得是自律組織主動提供還是依申請?zhí)峁坑捎贔INRA主動向Conover提供了案卷的副本,因此對這些疑問的討論被擱置了。

其二,抽象自律管理行為中的信息公開。United States v. Wey一案的重要意義在于重新喚起了對自律組織信息公開義務和信息公開范圍的討論。上世紀80年代以來,美國法院在數(shù)個案件中確立了對自律組織信息公開的判斷方法。首先,法院明確了自律組織在信息公開上不適用政府信息公開的豁免特權(quán)。亦即自律組織不能單純以其履行監(jiān)管職責為由,比照政府信息公開規(guī)則中對特定信息豁免公開的條款,主張信息公開豁免。其次,法院引入了利益衡量43的方法,在維護自律監(jiān)管的公共權(quán)益和維護當事人訴訟權(quán)的私人權(quán)益之間進行權(quán)衡。在1985年Ross v. Bolton一案中44,原被告雙方因證券侵權(quán)糾紛,訴請法院強制第三方NASD披露納斯達克員工對涉案證券行情的分析意見以及NASD律師在調(diào)查過程中搜集的二十多份證詞。法院認為,雖然NASD并不享有(政府機關(guān)才享有的)調(diào)查過程信息免公開特權(quán)45,但在鼓勵證人合作和保持調(diào)查技術(shù)和調(diào)查信息完整性方面,NASD與政府監(jiān)管機構(gòu)的利益是一致的。“維護有效的行業(yè)自律監(jiān)管的完整性是公共利益之所在。成千上萬的證券欺詐訴訟當事人不自行竭力調(diào)查取證,而是坐享自律組織依法監(jiān)管的成果、讓NASD的(調(diào)查信息)如探囊取物一樣,這顯然有害公共利益。”第三,誰主張、誰舉證。1999年In re Adler, Coleman, Clearing Corp案46中,法院認定自律組織在提出信息公開豁免時,應符合三個標準:(1)所在部門負責人主張了這一特權(quán);(2)該負責人基于自身考量作出的決定;(3)該負責人需要詳細說明哪些信息適用該特權(quán),并解釋原因。47相對應的,在2004年DGM Invs.,Inc. v. N.Y. Futures Exchs., Inc. 案48,法院認為當事人在向自律組織提出信息公開時,應當“證明對信息公開的需求優(yōu)于將信息保密的利益”,并且“當事人不能通過毫無依據(jù)的控訴來獲得特定信息”。

結(jié)論和啟示

本文以法院判決為切入點,試圖管窺十余年來美國證券自律監(jiān)管的變化、證券自律監(jiān)管的糾紛集中點以及美國法院對證券自律監(jiān)管的裁判立場。總體而言,美國法院仍然沿用了此前尊重市場監(jiān)管模式、對證券自律監(jiān)管糾紛有限介入的立場49,并且通過數(shù)十個有代表性的案例賦予了這一立場和主張更為頑強的生命力。當然,立場和主張的沿用并不代表將其奉為教條、戒律,刻板和僵化地運用;美國法院在裁判實務中更傾向于以這些理念作為宏觀指導,通過對案件事實的具體分析,進而得出裁判結(jié)論。這一點在對自律組織是否享有絕對豁免權(quán)、當事人是否應當窮盡救濟的討論上表現(xiàn)得淋漓盡致。

大量的判決書還從一個更深層面揭示出美國市場對自律組織作為一個“私人部門自律監(jiān)管和授權(quán)行政監(jiān)管的獨特混合體”50所持有的矛盾心態(tài)。一方面,自律監(jiān)管的理念和規(guī)則深植于美國證券市場,相比于作為行政機構(gòu)的SEC,作為自律組織的FINRA和證券交易所在組織的靈活程度、業(yè)務的熟悉程度等方面更勝一籌。因此,在立法中需要賦予自律組織一定的強制性權(quán)利(力)——如對會員的調(diào)查權(quán)、紀律處分權(quán)——以將自律組織的一線監(jiān)管職責落到實處。51另一方面,自律組織在承擔準政府監(jiān)管職責的同時,并不像SEC那樣受到權(quán)力制衡、信息公開、透明問責等現(xiàn)代行政機制的約束。特別是對非互助化改革后的證券交易所而言,組織證券交易并以此謀利和對證券交易活動進行自律監(jiān)管屬于一體兩面,證券交易所“很有可能越過二者之間的界限、來回穿梭”。52正是在這種矛盾心態(tài)的驅(qū)使下,在立法層面,美國國會在2010年《多德-弗蘭克法》中要求SEC委托顧問機構(gòu)就其依賴自律組織的情況進行評估,并向國會提交執(zhí)行和落實評估建議的報告;53在司法層面,美國法院在是否應該認可自律組織的某些準政府特權(quán)的問題上一直采取極為審慎的態(tài)度。

言及于此,十余年來美國證券自律監(jiān)管司法審查的趨勢變化能為A股市場改善司法介入交易所自律監(jiān)管提供哪些有益的參考與借鑒?

第一,中美證券交易所位居的市場環(huán)境和司法體制截然不同。一是美國證券市場長期以來有著自律監(jiān)管的傳統(tǒng),《1934年證券交易法》的制定是對交易所自律監(jiān)管權(quán)能的確認,更是通過行政監(jiān)管的“公器”限制交易所私權(quán)的濫用。無論私法實踐中如何肯定自律監(jiān)管的公共屬性、準政府功能,都不能改變證券交易所屬于私人組織的性質(zhì)。而在A股市場,滬深證券交易所自成立之初,其公共屬性遠遠多于私人屬性,交易所的自律監(jiān)管本質(zhì)上是行政監(jiān)管的輔助、延伸。二是美國司法體系中沒有大陸法系所謂行政法院的概念,法院在審查行政機關(guān)的行為是否符合憲法和法律時,如沒有特別規(guī)定適用一般的訴訟程序。54因此也就無所謂證券交易所在訴訟中是作為行政主體還是民事主體,更談不上不同法院對這一相同問題作出不同的裁判意見。而在A股市場,這一令原被告當事人和法院極為糾結(jié)的難題卻客觀存在著。以新近鄭宇與上海證券交易所因政府信息公開案為例。上海市第一中級人民法院、上海市高級人民法院以及最高人民法院分別在一審、二審判決和再審裁定中均認定“證券交易所具有相應的行政管理職能,屬于行政案件的適格被告”。但在因同一事由而引起的行政復議決定案中,北京市高級人民法院認定“上海證券交易所為證券集中交易提供場所和設施,組織證券交易,并非履行法律、法規(guī)授權(quán)管理公共事務的職能,而是民事市場行為”。55

基于這兩點原因,在借鑒和參考美國司法政策時需要充分考慮公眾對交易所屬性的認知、其他市場的司法政策能否在本土移植和生根。

第二,美國證券自律監(jiān)管司法介入政策有其內(nèi)在邏輯,在參考借鑒時應當審慎、有序推進。一是法源邏輯。“窮盡救濟”以及“正當程序”是美國證券法律中明文規(guī)定的司法策略,而不僅是法官的“自由心證”。二是結(jié)構(gòu)邏輯。“窮盡救濟”、“正當程序”以及“絕對豁免權(quán)”,三者相互嵌套、不可分離。美國證券自律組織之所以享有絕對豁免權(quán),絕不僅僅是基于自律組織有著“行使準政府職能”之名,更重要的是通過自律組織本身的正當程序,通過相對人由內(nèi)部救濟到行政救濟直至司法救濟,能夠起到化解糾紛的作用。三是配套邏輯。從美國的實踐來,看這些“訴訟減敏”機制的設置有其依賴條件。在宏觀層面,需要公眾對自律組織的認可和信任,整個社會的自治程度較高且經(jīng)過長期的經(jīng)驗積累。在微觀層面,無論是“絕對豁免權(quán)”還是“窮盡救濟”,都會導致糾紛化解壓力從司法機關(guān)轉(zhuǎn)移向行政監(jiān)管機構(gòu),這對行政監(jiān)管機構(gòu)的監(jiān)管能力和糾紛化解能力提出了更高的要求,需要在機構(gòu)設置、人員結(jié)構(gòu)上進行系統(tǒng)安排。56

基于前述邏輯,基于為證券交易所創(chuàng)造寬松的訴訟環(huán)境的目標,本文認為可從以下幾個步驟加以推進:一是在自律監(jiān)管層面,先行建立和完善交易所的正當程序,“在交易所內(nèi)部設置符合法治原則的權(quán)利救濟渠道,強化證監(jiān)會對交易所自律管理行為合法化的行政監(jiān)督”。57二是在司法改革層面,推動最高人民法院修訂完善涉及交易所自律監(jiān)管的司法解釋,就案件受理、訴訟類型等作出統(tǒng)一的規(guī)定;在滬深兩地探索設立證券專業(yè)法庭,集中審理證券違法案件以及證券交易所自律監(jiān)管糾紛案件。三是在立法保障層面,在《證券法》修訂時,引入“正當程序”“窮盡救濟”等有關(guān)規(guī)則。(1)設置有關(guān)自律監(jiān)管正當程序的原則性條款,如“申請人不服交易所作出的不予上市、暫停上市、終止上市以及紀律處分和監(jiān)管措施的,可自收到前述通知起5日內(nèi)以書面形式向交易所提出聽證申請。交易所應在受理申請10日內(nèi)組織聽證會,聽取申請人的意見,對原決定進行復核”。同時在立法中授權(quán)證監(jiān)會制定相應的規(guī)章,對聽證會的申請和組織程序、聽證會成員構(gòu)成、聽證會結(jié)論的使用等事項進行具體規(guī)定。(2)設置有關(guān)就交易所自律監(jiān)管行為向證監(jiān)會申請行政復議的條款,如“申請人對交易所作出的最終決定不服的,可按照《行政復議法》的規(guī)定向國務院證券監(jiān)督管理機構(gòu)申請行政復議”。同時修訂《行政復議法》第2條中有關(guān)適用范圍的規(guī)定,將交易所依監(jiān)管職權(quán)、經(jīng)正當程序作出的決定納入?yún)⒄者m用的范圍。

注釋

1.“五大巨頭”即Facebook、Apple、Microsoft、Amazon和Google。

2. 參見盧文道:“美國法院介入證券交易所自律管理之政策脈絡”,《證券市場導報》2007年7月號;最高人民法院立案庭課題組:“證券交易所自律管理中的司法介入”,載《中國證券報》2008年4月10日第A14版;徐明、盧文道:“證券交易所自律管理侵權(quán)訴訟司法政策——以中美判例為中心的分析”,載《證券法苑》(第一卷),第1-45頁。需要說明的是,“司法審查”(Judicial review)是英美法中的概念,體現(xiàn)為三權(quán)分立的背景下司法機關(guān)對立法機關(guān)和行政機關(guān)的監(jiān)督。因此,理論上自律組織作為私人主體并無可審查性。轉(zhuǎn)折發(fā)生在上世紀八十年代,一些英國普通法法院以自律組織行使著公共職能為由,將自律組織的活動納入司法審查的范圍。See A. W. Bradley et al., Constitutional and administrative law, Pearson Education Limited, 2015, pp.674-676.

3. 案例的裁判時間與案號見附表。

4. 2012 U.S. Dist. LEXIS 110655.

5. 有關(guān)自律組織內(nèi)部救濟和行政救濟的程序見于《1934年證券交易法》第19條,有關(guān)法院對SEC決議的審查見于《1934年證券交易法》第25條。

6. 美國國會參議院的一份報告對該修正條款的立法說明為“對自律組織準裁判行為的適當監(jiān)管審查”(Appropriate Regulatory Agency Review of Quasi-Adjudicatory Actions by Self-Regulatory Organizations)。The Committee on Banking, Housing and Urban Affairs, Senate Report No. 94-75 to accompany S. 249, April 14, 1975,pp.131-132.

7. 該條為《1934年證券交易法》原有條文,1975年修正時在“命令”前加了“最終”(final)一詞。

8. 503 U.S. 140, 146, 112 S. Ct. 1081, 117 L. Ed. 2d 291 (1992).

9. 586 F.3d 242 (2009).

10. 586 F.3d 242(2009).

11. 182 F. Supp. 3d 220(E.D. Pa., Apr. 21, 2016).

12. The Committee on Banking, Housing and Urban Affairs, Senate Report No. 94-75 to accompany S. 249, April 14, 1975, pp.24-26.

13. 按《1934年證券交易法》第6(b)(7)條:“證券交易所規(guī)則……從總體上就會員和與會員有關(guān)聯(lián)系人的紀律處分、拒絕向?qū)で蠼灰姿鶗T資格的人員授予會員資格、禁止任何人員與證券交易所會員建立關(guān)聯(lián)關(guān)系以及證券交易所禁止或限制任何人員獲得交易所或者其會員所提供的服務等事項提供公平的程序。”

14. 自律監(jiān)管的“公平程序”有別于行政、司法機關(guān)應遵循的“正當程序”。本文認為,這種文字上的差別有其深意。從“名”角度來說,自律組織履行著政府性的職責,因此有必要對其有可能招致相對人權(quán)益損失的行為進行程序上的控制;從“實”角度來看,自律組織畢竟不是行政機關(guān)也不是司法機關(guān),在立法中直接要求其遵循正當程序難以找到憲法依據(jù)。因此在立法技術(shù)上作了如是的處理。不過二者的精神內(nèi)核則是相通的,即限制權(quán)力的濫用。從后續(xù)司法判決來看,法院對國會立法的目的知之甚詳。

15. 2012 U.S. Dist. LEXIS 110655.

16. 美國《1946年聯(lián)邦侵權(quán)賠償法》中特別排除了幾種類型的侵權(quán)賠償請求,其中之一是政府機關(guān)“履行或執(zhí)行,或未能履行或執(zhí)行自由裁量職能或義務……”為基礎的賠償責任。有關(guān)美國政府機關(guān)的主權(quán)豁免,可參見[美]小詹姆斯·A.亨德森等著:《美國侵權(quán)法:實體與程序》,王竹等譯,北京大學出版社2014年版,371-373頁。

17. 徐明、盧文道:“證券交易所自律管理侵權(quán)訴訟司法政策——以中美判例為中心的分析”,載《證券法苑》(第一卷),第1-45頁。

18. 500 F.3d 1293 (11th Cir. Fla., 2007).

19. Fed. Sec. L. Rep. (CCH) P94,462.

20. Fed. Sec. L. Rep. (CCH) P98,855.

21. 2017 U.S. Dist. LEXIS 66583.

22. 在Weissman v. NASD案中也有法官提出了不同觀點,認為納斯達克在媒體上的廣告行為還可以看作是交易所就上市標準與投資者進行溝通,向公眾傳遞在交易所上市必須滿足特定財務狀況的信息。因此,這一行為自然屬于自律監(jiān)管范疇,可以適用絕對豁免權(quán)。

23. 503 F.3d 89.

24. 500 F.3d 1293 (11th Cir. Fla., 2007).

25. 503 F.3d 89.

26. 592 F.3d 121, 128 (2d Cir. 2010).

27. Tom Bruno為紐約證券交易所律師,參與了針對O'Callaghan的調(diào)查,并作為顧問參與了隨后的紀律處分程序。Mike Dalton為紐約證券交易所調(diào)查員,參與了針對O'Callaghan的調(diào)查。

28. 參見繆斯斯:《全球證券交易所行業(yè)六大新趨勢》,上海證券交易所研究報告(2015年第62號),鏈接地址http://www.sse.com.cn/aboutus/research/research/c/3986639.pdf,2017年6月6日訪問。

29. 715 F.3d 342(2013).

30. SEC將證券交易數(shù)據(jù)劃分為核心數(shù)據(jù)(Core Data)和非核心數(shù)據(jù)(Non-core Data)兩類。核心數(shù)據(jù)是指由各證券交易所提供、經(jīng)由統(tǒng)一數(shù)據(jù)處理器整合并向公眾提供的所有美國上市證券的最優(yōu)報價和最新成交信息。除核心數(shù)據(jù)以外的其他數(shù)據(jù)均屬于非核心數(shù)據(jù)。按照SEC《全國市場系統(tǒng)條例》第242.603條的規(guī)定,證券交易所負有非歧視發(fā)布核心數(shù)據(jù)的義務。對于非核心數(shù)據(jù),無論美國證券法律還是SEC的監(jiān)管規(guī)章均未作規(guī)定。SEC Release No. 34-59039,Dec. 2 2008.

31. ArcaBook可向訂閱用戶實時提供NYSE Arca訂單簿中所有限價訂單,而不限于最優(yōu)報價訂單。

32. 該數(shù)據(jù)服務全稱為“PHLX Options Trade Outline Historical Data”,可向用戶提供每一期權(quán)系列在特定月份的歷史交易數(shù)據(jù)。SEC Release No. 34-63351, Nov. 19 2010.

33. TotalView為在納斯達克上市證券的深度數(shù)據(jù),與之相對的是OpenView——非納斯達克上市證券的深度數(shù)據(jù)。在2010年之前,OpenView訂閱用戶可獲得非納斯達克上市證券的深度數(shù)據(jù)以及Level 2數(shù)據(jù)——其中包括了在納斯達克上市證券的數(shù)據(jù)但訂閱用戶并未就這一部分數(shù)據(jù)付費。而TotalView訂閱用戶則需要就納斯達克上市證券的數(shù)據(jù)付費。納斯達克修訂收費規(guī)則的目的在于消除潛在的套利空間。SEC Release No. 34-62907, Sept. 14 2010.

34. 地區(qū)法院一審:Lanier v. BATS Exch., Inc., 105 F. Supp. 3d 353 (S.D.N.Y., 2015);巡回上訴法院二審:Lanier v. Bats Exch., Inc.,838 F.3d 139(2d Cir., Sept. 23, 2016).

35. SEC Release No. 34-80311, March 24 2017.

36. 2009 U.S. Dist. LEXIS 133643.

37. 單純要求開示之訴(Pure Bill of Discovery)是英美法的概念,即原告未提出任何實體訴訟請求——例如要求支付損害賠償金或履行一定行為等,而僅僅要求被告披露有關(guān)案件事實。參見薛波主編:《元照英美法詞典》,法律出版社2003年版,第1121頁。

38. 2014 U.S. Dist. LEXIS 121368.

39. 2017 U.S. Dist. LEXIS 66583.

40. 臺灣地區(qū)學者沈冠伶將民事訴訟程序上的訴訟權(quán)分類為適時審判請求權(quán)、權(quán)利有效保護請求權(quán)、聽審請求權(quán)、程序上平等權(quán)以及公正程序請求權(quán)。聽審請求權(quán)下又可細分(1)認識權(quán)——“當事人及時地收到通知、認識到程序之開始、進行、他方陳述以及法院之卷宗資料”;(2)陳述權(quán)——“當事人能主動地對于與訴訟標的相關(guān)之事實及法律問題得為陳述,就事實予以主張、爭執(zhí)、提出證據(jù)、就證據(jù)調(diào)查之結(jié)果陳述意見,或提出法律見解”。參見沈冠伶著:《訴訟權(quán)保障與裁判外紛爭處理》,元照出版公司2006年版,第2-38頁。

41.“具體自律管理,系交易所針對特定對象、特定證券、特定事件而實行的監(jiān)督管理。”參見徐明、盧文道:“證券交易所自律管理侵權(quán)訴訟司法政策——以中美判例為中心的分析”,載《證券法苑》(第一卷),第1-45頁。

42. 參見王錫鋅:“行政過程中相對人程序性權(quán)利研究”,載《中國法學》2001年第4期。

43. 參見梁上上:“利益的層次結(jié)構(gòu)與利益衡量的展開”,載《法學研究》2002年第1期。

44. 106 F.R.D. 22, 23-25 (S.D.N.Y. 1985).

45. 按照美國《信息自由法》的規(guī)定,“會泄露執(zhí)法調(diào)查或起訴的技巧和程序,或者會泄露執(zhí)法調(diào)查或起訴的行動方針”的調(diào)查信息不適用信息公開。

46. 1999 Bankr. LEXIS 2032 (Bankr. S.D.N.Y. Dec. 8, 1999). 該案涉及證券侵權(quán)糾紛當事人向法院申請傳喚NASD的一名員工出庭作證。

47. 這三條標準實際上比照了SEC在主張調(diào)查信息豁免時應當滿足的要求。In re Sealed Case, 272 U.S. App. D.C. 314, 856 F.2d 268,270 (D.C. Cir. 1988).

48. 224 F.R.D. 133(2004).

49. 參見盧文道:“證券交易所自律管理論”,華東政法學院(華東政法大學)2007年博士學位論文,第145-172頁。

50. Roberta S. Karmel, Should Securities Industry Self-Regulatory Organizations Be Considered Government Agencies? Stanford Journal of Law, Business & Finance, Vol. 14:1(Fall 2008), pp.151-197.

51. 有一個典型案例是麥道夫證券詐騙案。在2010年以前,對美國證券投資顧問的監(jiān)管僅適用SEC的行政監(jiān)管,投資顧問無需像證券商一樣加入FINRA、接受FINRA的自律監(jiān)管。在麥道夫的龐氏騙局曝光前,雖然SEC對麥道夫的投資公司進行過數(shù)次檢查,但均未能發(fā)現(xiàn)問題。分析認為,SEC的監(jiān)管能力有限是麥道夫龐氏騙局得以持續(xù)長達20年的重要原因。該案也促使美國國會在《多德-弗蘭克法》中修正《1940年投資顧問法》,要求投資顧問加入自律組織、接受自律監(jiān)管。

52. Jennifer M. Pacella, If the Shoe of the SEC Doesn't Fit: Self-Regulatory Organizations and Absolute Immunity, The Wayne Law Review, Vol. 58: 201(2012), pp.201-233.

53. 《多德-弗蘭克法》第967條。 2011年9月至2012年10月,SEC先后向美國國會提交了三份報告,就落實波士頓咨詢公司建議情況進行反饋。鏈接地址https://www.sec.gov/spotlight/dodd-frank.shtml,2017年6月9日訪問。

54. 參見王名揚著:《美國行政法》,北京大學出版社2016年版,第419頁。

55. 參見《上海市高級人民法院(2015)滬高行終字第131號行政判決書》《最高人民法院(2016)最高法行申1468號行政裁定書》《北京市高級人民法院(2016)京行終3189號行政判決書》。

56. 根據(jù)波士頓咨詢公司2011年完成的報告顯示,SEC對自律組織的日常監(jiān)管由交易和市場部(TM)負責。在人員結(jié)構(gòu)方面,該部門50%的員工為具有行業(yè)經(jīng)驗和專業(yè)知識的律師。“隨著自律組織提交的規(guī)則修訂申請的數(shù)量和復雜程度日漸增加,人員短缺和多樣化知識不足的矛盾尤為突出,導致SEC審批周期的延長,大量的申請件堆給了高級別管理人員。” The Boston Consulting Group,Inc., U.S. Securities and Exchange Commission Organizational Study and Reform, March 2011, p.65.

57. 徐明、盧文道編著:《判例與原理:證券交易所自律管理司法介入比較研究》,北京大學出版社2010年版,“引論”第3頁。

附表 金融危機以來美國證券自律監(jiān)管司法審查判例