2017信用卡金榜

張海云

根據公開數據、銀行自薦素材以及微信投票三個維度進行研判,《投資者報》“2017信用卡金榜”評選結果出爐,包括最具領先性信用卡銀行、年度最具成長性信用卡銀行、年度最具創新性信用卡銀行、年度最具服務性信用卡銀行、年度最具互聯網基因信用卡銀行以及年度最佳區域信用卡銀行,共有19家銀行獲得殊榮

國內累計發卡量超過千萬張的發行機構大約在10家左右,其中工商銀行、建設銀行、招商銀行、農業銀行以及中國銀行位列國內信用卡市場的第一梯隊。截至今年6月末,工商銀行、建設銀行累計發卡量突破1億張大關,分列第一、第二位

區域銀行也在不斷奮進。從銀聯公布的百余家區域性銀行整體情況來看,上半年累計發卡2706萬張,同比增長33%。上海銀行、哈爾濱銀行等成為其中的佼佼者

信用卡專營機構借鑒互聯網創新理念,應用先進金融科技,不斷提升線上獲客能力,同時與阿里、京東等互聯網公司合作推出聯名卡。新技術、新手段的運用為信用卡攻城略地提供了更多的可能性

信用卡市場歷來是銀行的兵家必爭之地,尤其是在移動互聯網時代,在越來越多的中青年成為信用卡消費主體的今天,信用卡是銀行與用戶建立廣泛聯系的重要工具。

因此,在消費主力日趨年輕化、競爭愈發激烈的信用卡消費市場,通過信用卡業務從場景獲客,并依托場景提高用戶體驗,對銀行而言,無疑是重要的發展機遇。

隨著支付寶、微信等第三方支付的發展,支付寶花唄、京東白條等互聯網消費金融服務迅速進入公眾視野,個人消費者在不使用信用卡的情況下就可以享受“先消費后付款”的信用服務。這也對銀行信用卡提出了更大的考驗和要求。

為了吸引大眾的視線,銀行信用卡只有花樣不斷升級,竭盡所能提高用戶體驗,才能獲得認同。

那么面對競爭愈發激烈的市場,各家銀行到底采取了怎樣的應對措施?哪些銀行信用卡以用戶新需求和不斷變化的市場為核心著眼點,不斷嘗試創新?哪些銀行信用卡在新形式下發展迅速?

《投資者報》推出“2017信用卡金榜”評選,力求為用戶揭開信用卡市場的真實圖景,這也是我們自2015年連續第三年推出這個榜單的緣由。我們希望通過此次評選,真正評比出綜合實力強、口碑好、值得廣而告之的好信用卡,同時推動中國的信用卡市場更加健康地發展。

此次評選一如既往地根據公開數據、銀行自薦素材以及微信投票三個維度進行研判,三個維度各占1/3比重。特別是官方微信發布的投票環節受到了用戶的熱烈歡迎,微信點擊量超6萬,投票高達4萬多,微信留言紛至沓來,大家既給自己中意的信用卡點贊,同時也對銀行服務水平提出了更高的期望。

綜合三方評分,《投資者報》“2017信用卡金榜”評選結果最終出爐,包括年度最具領先性信用卡銀行、年度最具成長性信用卡銀行、年度最具創新性信用卡銀行、年度最具服務性信用卡銀行、年度最具互聯網基因信用卡銀行以及年度最佳區域信用卡銀行,共有19家銀行獲得殊榮。

各銀行比拼市場份額

今年的“雙11”電商購物狂歡已經落幕,高達2500多億元的電商交易額再次刷新紀錄,這背后不乏各家銀行信用卡的推波助瀾。

電商分期支付僅是各家信用卡廝殺的戰場之一。《投資者報》記者注意到,經過30多年的發展,盡管競爭激烈,但國內的信用卡市場格局基本確定,累計發卡量超過千萬張的發行機構大約在10家左右,他們是信用卡市場的佼佼者。

其中工商銀行、建設銀行、招商銀行、農業銀行以及中國銀行位列國內信用卡市場的第一梯隊。

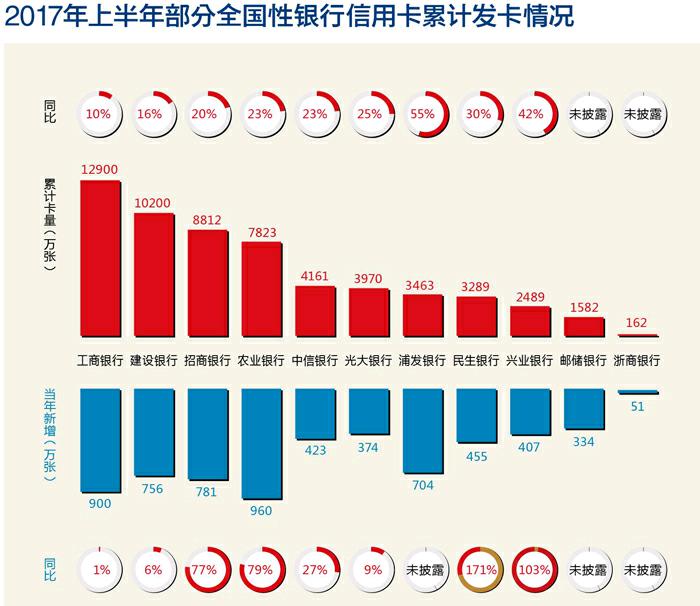

以今年半年報披露的信用卡數據來評測,截至今年6月末,工商銀行、建設銀行累計發卡量突破1億張大關,分別以1.29億張、1.02億張分列第一二位;招商銀行上半年新發卡781萬張,以8812萬張的累計發卡量躋身股份制銀行首位,“插隊”五大國有行,總排名第三位。

值得一提的是亞軍建設銀行,經過多年的穩步發展,較上年末新增756萬張信用卡, 累計發卡量1.02億張,首次突破1億張大關。農業銀行、中國銀行、交通銀行緊隨“三甲”其后,累計發卡量處于5000萬張到1億張之間,分別為7823萬張、6427萬張、5610萬張。它們是此次評選“年度最具領先性信用卡銀行”的競選者。

第二梯隊的信用卡銀行,包括中信銀行、光大銀行、華夏銀行、浦發銀行、民生銀行、興業銀行以及郵儲銀行,累計發卡量均超千萬。

相比第一梯隊的銀行,第二梯隊的銀行加大了營銷力度,由于基數相對較小,同比增速迅猛。浦發銀行和興業銀行是其中的黑馬。

浦發銀行保持了令業界驚嘆的發卡速度,同比漲幅高達55%,截至6月末,累計發卡量超越平安銀行、民生銀行,排名從去年同期11位上升至第9位。興業銀行以42%的同比增幅緊隨其后,累計發卡量2000萬張,上半年新增發卡量407萬張,同比提升103%。

不過,第二梯隊的銀行之間差距比較大,中信銀行、光大銀行的累計發卡量在4000萬左右,郵儲銀行才剛過千萬。但是它們都有一個共同點,信用卡業務的開展都非常靈活,不管是營銷活動,還是高科技應用,都在努力擴張市場。第二梯隊中信用卡增速排名靠前的銀行自然成為本次評選“年度最具成長性信用卡銀行”的入圍者。

區域性銀行也在不斷奮進。從銀聯公布的百余家區域性銀行整體情況來看,上半年累計發卡2706萬張,同比增長33%,新增發卡同比增長37%。例如上海銀行、哈爾濱銀行等區域性銀行的發展都非常迅速,哈爾濱銀行提出將信用卡業務發展為全行新的業務增長點,并著力打造“城商行第一信用卡品牌”的戰略。上海銀行與貴陽銀行也在大力發展信用卡業務,其上半年信用卡收入所占大零售份額均超過10%。

招數頻出 跑馬圈地

面對激烈的市場競爭,各家銀行信用卡只有各出奇招爭搶客群,從這些招數中,可以看到一家銀行信用卡是否真的是從用戶利益出發,從而不斷創新。

各家銀行信用卡都在試圖深耕客戶經營,構建多維消費場景。那些積極創新的銀行在信用卡經營上越來越靈活,面對市場熱點和消費者的動向都能快速反映。例如共享單車、人氣游戲、漫畫卡通、明星偶像、外賣餐飲、線上娛樂等等都成了合作對象,精準定位客群、獨特專屬權益、高顏值的卡面都成為吸引客戶的亮點。

其中發力年輕客群是最重要的策略。例如今年首度發卡量突破億張的建設銀行與騰訊合作推出龍卡騰訊游戲信用卡;民生銀行攜手同道大叔、花千股手游等熱門IP打造聯名卡,不僅在卡面實現“年輕化”,同時也針對年輕白領客戶定制了頗多專屬權益;興業銀行推出桃花卡、萌萌卡、愛奇藝聯名卡等一系列新產品,滿足年輕、運動、時尚人群需求偏好;浦發銀行發行95后專屬信用卡等。

國有大行紛紛與與阿里、京東、百度、騰訊等互聯網公司牽手推出聯名信用卡,這也是發力年輕客群的一個具體體現。對于銀行而言,跨界聯姻可以借助互聯網平臺擴大獲客渠道,同時增添消費場景,提高信用卡用戶的活躍度。在聯合獲客和營銷方面,銀行利用互聯網企業流量入口、消費場景優勢,通過大數據精準營銷,結合人工智能技術,建立以數據為驅動、模型為核心的自動化、智能化、全方位、多渠道的營銷模式提升營銷效率;在產品創新方面,與互聯網企業深度融合,結合自身的優勢實施差異化發展策略,發展各類在線嵌入消費場景的消費金融產品。

在移動互聯網時代,銀行信用卡如果不觸網、不加速互聯網轉型的話,那只能被市場淘汰。很多信用卡專營機構在發揮自身優勢的同時,借鑒互聯網創新理念,應用先進金融科技,不斷提升線上獲客能力。

如農業銀行對線上線下一體化發卡營銷渠道進行完善;招商銀行全面提升掌上生活APP的經營能力,構建基于大數據的個性化推薦功能,持續提升數據驅動獲客的能力;民生銀行自主研發了“一頁網申”平臺,更多字段由填寫改為選擇,有效提升客戶體驗;興業銀行穩步推進“織網工程”,促進發卡產能顯著提升。

在信用卡服務形式方面,交通銀行的視頻客服與“手機信用卡”、招商銀行的客服直播、浦發銀行的AR黑科技等,都是以移動APP作為載體所推出的全新服務體驗。隨著移動互聯網趨勢的不斷深入,微信、手機銀行、APP、網上銀行等E渠道的服務占比將進一步提升。充分運用新科技、新手段優化移動平臺,為持卡人提供更為優質的服務,將是行業一大發展趨勢。

在各種招數當中,還有一種是深入內部交叉營銷,這種方式多適用于大型集團。例如平安集團旗下的平安銀行,今年上半年通過集團交叉銷售渠道的獲客,在新發卡量中占比約36.5%,新發卡量同比增長44.9%。今年平安銀行還將直銷銀行、借記卡、信用卡APP“三合一”,新口袋銀行APP功能更趨完善,著力打造了自有平臺流量入口。

當然,各家銀行信用卡爭搶市場顯然不僅僅是這些舉措,在移動互聯網時代,新技術、新手段的運用為信用卡攻城略地提供了更多的可能性。

信用卡迎接外在挑戰

盡管信用卡整體市場在增長,但仍然遇到不少挑戰者。譬如近兩年迅速崛起的各種消費金融公司和現金貸企業。

近段時間,拍拍貸、和信貸、趣店、融360、信而富等消費金融企業紛紛奔赴美國上市,受到資金的熱烈追捧。面對外部環境的沖擊,傳統銀行的信用卡業務也在求新、求變,以適應新的市場競爭環境。

銀行和監管部門也意識到了信用卡增量用戶被互聯網消費金融給“截和”的現狀。去年央行發布了《關于信用卡業務有關事項的通知》,以透支利率上下限的管理方式取代統一規定的信用卡透支利率標準,以違約金取代滯納金等規定都使得銀行在設計和管理信用卡服務時獲得更多自主權,從而獲取更多的客戶和市場。工行、建行、農行、光大、興業、平安、廣發銀行先后發文將透支取現每日累計限額上調為1萬元,而興業銀行的每日透支取現限額則是普通卡高達2萬元、白金卡高達5萬元。多數銀行的信用卡取現金額已經萬元起步。在銀行利潤增速趨緩的時代,銀行紛紛瞄上了信用卡取現等中間業務收入這塊肥肉。

值得注意的是,央行的信用卡新規明確規定,持卡人可將信用卡內資金劃轉到本人銀行結算賬戶和第三方支付機構開立的支付賬戶。這不僅增加了信用卡的使用場景,更重要的是給信用卡、線上支付、消費金融彼此合作協同發展留下了政策空間。

隨著消費與信用卡的融合,國內信用卡高速增長的態勢并未結束。一位業內人士告訴《投資者報》記者,盡管消費金融來勢洶洶,但是仍存在市場短板,其覆蓋的消費場景更多還是小額、高頻的日常消費,信用卡仍然有廣泛的客戶群體和使用場景。不斷發展的銀行信用卡也在逐步覆蓋消費金融公司的客群,相信發卡量和交易額在未來仍會快速增長。

國家金融與發展實驗室最新發布的《中國消費金融創新報告》顯示,2016年末,居民消費信貸總量估計在6萬億元左右,約占消費支出的19%。如果按照20%的增速預測,我國消費信貸的規模到2020年可超過12萬億元,可見消費信貸在中國市場有極為廣闊、龐大的消費需求。不斷規范化的政策保障以及互聯網技術的快速發展與普及,為信用卡業務發展提供了強勁動力和更多的可能性。銀行應利用自身優勢,把握時機積極應對,從戰略布局到戰術應用,打造不可替代的核心競爭力。這也是《投資者報》進行信用卡金榜評選的初衷。