資產證券化在遼寧省養老地產融資中的應用研究

◎沈云飛 潘宏婷

資產證券化在遼寧省養老地產融資中的應用研究

◎沈云飛 潘宏婷

隨著遼寧省步入老年社會,龐大的老年人隊伍對養老地產的需求與日俱增。本文分析了遼寧省養老地產發展現狀,發現融資問題是阻礙養老地產發展的關鍵所在,并針對此提出了具體的對策建議。

養老地產 融資模式 資產證券化

根據全國老齡辦發布的數據來看,到2020年遼寧60歲以上老年人口預計將達到1102.7萬左右,約占全省戶籍人口的25.58%。也就是說,每4個遼寧人中就有1人年齡在60歲以上,遼寧人口老齡化程度將繼續位居全國前列,且呈現增速快、高齡化、失能化、空巢化、家庭小型化加劇的態勢。

“老年型”人口的需求較之普通人呈現出一定的特殊性。醫療衛生服務、文化娛樂項目、適老化設施建設、臨終關懷服務等都是“老年型”人口較為關注的方面。養老地產恰恰迎合了“老年型”人口的需求,開發出帶有適老化設施的老年住宅,并配套建設醫療衛生中心、托管中心、商業服務設施等一系列適用于老年人生理需求及心理需求的產品,使養老地產對于老年人來說不單是普通住宅,更是提供一切適老化服務的必要場所。

一、遼寧省養老地產的發展現狀

遼寧省隨著“老年型”人口逐步擴張,對養老問題的重視程度逐漸加深,對養老產業的發展也采取了多種措施進行助推。但就目前發展情況來看,遼寧省養老地產仍處于初創階段。多數養老地產只是冠以“養老”之名進行銷售運營,實質上并未充分考慮到老年人的生理和心理方面的需求,此類問題的根本原因是養老地產融資困難。經過歸納總結,遼寧省養老地產在融資方面仍存在以下問題。

(一)地價昂貴,投資成本高

雖然養老地產迎來了發展的東風,但是并沒有改善養老地產融資困難的問題,其主要原因是成熟地塊價格昂貴。養老地產開發商若通過開發郊區地塊進行成本控制,將影響項目對消費者的吸引力,并增加配套服務運營成本。若選擇成熟地塊進行養老地產開發,由于投資成本過高,將導致養老地產租售價格升高,同樣會影響項目對消費者的吸引力。

(二)前期投入大且融資困難

適老化設施和適老化服務是養老地產區別于普通住宅的關鍵所在。一是適老化住宅、老年人突發情況警報系統、配套醫療服務中心等適老化設施的規劃、設計、建設需要投入大量的資金。二是養老地產運營周期長,資金占用時間久。然而,養老地產的融資渠道非常有限,資金來源主要依賴開發商內部資金循環、銀行貸款和政府財政支持,因此養老地產項目融資非常困難。

(三)贏利價值點偏離

養老地產的盈利價值點在于運營階段的適老化服務收入。目前,只有極少的房地產開發商參與養老地產項目運營,大部分養老地產均在建成后以出售的形式獲得收入,這樣就導致了養老地產盈利價值點的偏離。這種偏離會影響到養老地產融資階段對于未來現金流的預估,將進一步加劇養老地產項目融資的難度。

二、養老地產資產證券化的必要性與可行性

本文就養老地產發展過程中所面臨的關鍵性融資問題,提出將資產證券化項目融資模式引入養老地產項目當中,以期解決養老地產融資難題,從而助力遼寧省養老地產蓬勃發展。

(一)養老地產引入資產證券化融資模式的必要性分析

1.養老地產證券化有利于分散銀行系統風險。對銀行來說,與房地產抵押貸款相比,養老地產證券具有更高的流動性,能夠在資本市場中自由交易。這一優點有利于銀行隨著市場環境的變化,及時調整資產負債結構,持續優化資產負債率,起到分散系統性風險的作用。

2.養老地產證券化有利于刺激養老產業的消費需求。老年人一般具有高儲蓄率、低消費力的特點,對養老地產的消費需求不足。養老地產證券作為一種變現性很強的金融產品,能夠吸引老年人的眼球,有效促進儲蓄資金向投資、消費轉化,進而刺激養老產業的消費需求。

3.養老地產證券化給投資者開辟了一個新的投資渠道。養老地產證券能夠根據投資人不同的風險偏好提供不同種類的金融產品組合。其投資收益高于銀行存款,投資風險小于股票和期貨,能夠為投資者開辟一個新的投資渠道,有利于資本市場投資工具的多樣化,促進資本市場發展。

(二)養老地產引入資產證券化融資模式的可行性分析

1.養老地產的流動性低。養老地產作為不動產,其流動性比較低;同時隨著“租售同權”政策不斷推行,養老地產作為特殊需求產品,項目在存續期能夠依靠收取穩定的租金收益,其資產的流動性很低,適用于通過資產證券化進行融資。

2.養老地產能產生穩定的現金流。養老地產建設完成后,進行住宅出售或者出租均可獲得現金收入。另外,在養老地產運營存續期內,配套建設的適老化服務機構通過會員卡銷售、服務零售等方式也將提供持續、穩定的現金流,這些穩定的現金流就是償還投資人本息的有力保障。

3.養老地產證券化可降低資金成本。養老地產證券作為一種金融產品投放到資本市場中,一方面能夠吸引到不同的投資者進行投資,大大降低了養老地產融資過程中資金融入的“門檻”;另一方面,可以使投資者獲得增值回報;從而降低資金成本。

4.已具備應用資產證券化融資模式的法律基礎。自2005年起,我國先后出臺了《信貸資產證券化試點管理辦法》等一系列法律法規用于規范資產證券化融資模式應用于房地產領域中的操作方法,為養老地產證券化提供了制度上的保障。

三、養老地產資產證券化的模式設計

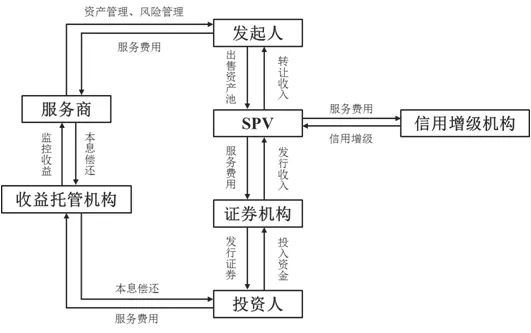

養老地產證券化構建在養老地產開發的基礎上,融合了資產證券化的基本運作原理,具體操作流程(見下圖)。一是基礎資產池組建。發起人通過發起程序,將達到一定規模、預期收益穩定的資產組合成為基礎資產池。二是成立特殊目的公司。由發起人或獨立的第三方組建特殊目的公司,特殊目的公司的設立還須滿足如下條件:首先是所承擔的擔保責任和債務只能局限在證券化過程中的交易;其次是業務范圍只能限于養老地產的資產證券化;最后是實現資產、財務上的獨立運作。三是“真實出售”養老地產資產池。發起人將養老地產的“基礎資產池”以“真實出售”的方式轉讓給特殊目的公司。特殊目的公司是養老地產資產證券化融資運作的關鍵主體,負責養老地產資產池證券化運作、發行養老地產證券。四是信用增級。首先對特殊目的公司受讓的資產進行內部信用增級,若內部信用增級后取得令人滿意的結果,則直接進行下一步驟。否則將借助信用增級機構通過擔保或保險等形式對資產進行進一步信用增級,以使養老地產證券達到發行評級標準。五是發行證券。特殊目的公司聘請證券機構在資本市場上發行養老地產證券,投資者通過證券機構購買養老地產證券,特殊目的公司獲得融資收入。六是支付本息。在完成資產證券化融資后,服務商將源自養老地產基礎資產所產生的現金轉交收益托管機構,再由收益托管機構向養老地產證券的投資者支付本息。投資人向收益托管機構支付服務費用,收益托管機構負責對養老地產基礎資產池收益的安全性和穩定性進行監控。

圖1 養老地產資產證券化的運作流程

四、遼寧省養老地產實行資產證券化融資模式的對策與建議

鑒于資產證券化融資模式在推動商業地產發展方面取得的成功,在遼寧省養老地產發展進程中,探索引入資產證券化融資模式是一項有意義的嘗試。具體的政策建議如下。

(一)制定養老地產證券化的稅費減免政策

建議政府有關部門針對養老地產開發項目制定相應的稅費減免政策,如城鎮土地使用稅、印花稅、營業稅等方面,以鼓勵房地產開發企業參與到養老地產建設與運營的隊伍當中。

(二)健全養老地產證券化的相關法律法規

由于養老地產資產證券化過程主要參與方眾多,為使各方明晰“責權利”關系,使資產證券化項目融資模式在養老地產中順利推進,應結合遼寧省實際情況,逐步健全養老地產證券化的相關法律法規。

(二)構建獨立運營的特殊目的公司

特殊目的公司是養老地產資產證券化當中的重要參與方,特殊目的公司進行獨立運營的目的是實現養老地產項目與發起人風險隔離。因此,構建獨立運營的特殊目的公司尤為重要。

(四)加快養老地產第三方金融預測體系建設

養老地產第三方金融預測體系主要用于對養老地產的需求量進行預估、對養老地產建設期間和運營期間的現金流量進行評估、對特殊目的公司的資產負債率進行實時監控、對本息償還進行合理安排等。其優勢在于能夠降低養老地產資產證券化融資風險,并有效進行成本控制。

五、結語

本文在遼寧省邁入老年社會的背景下,首先,對該省養老地產發展現狀進行分析,并發現阻礙養老地產發展的關鍵性問題是融資難。其次,進一步對遼寧省養老地產融資面臨的問題進行歸納,總結出養老地產融資面臨的三項主要問題。針對這三項問題,筆者提出將資產證券化融資模式引入養老地產,從而緩解養老地產融資的困難局面,助力全省養老地產發展。最后,在引入資產證券化的必要性與可行性分析的基礎上,對養老地產資產證券化的模式進行設計,詳細闡述了該模式的運作過程,最終提出具體的對策建議。

注:本文系沈陽市社會科學課題(項目編號:SYSK2017-08-15)的一項階段性研究成果;遼寧省社科規劃基金項目“基于PPP模式的遼寧省養老產業發展研究”(項目編號:L15BGL018);沈陽建筑大學哲學社會科學研究項目課題“養老服務運營商在養老地產中的作用研究”(項目編號:2017104);遼寧省經濟社會發展基金項目“沈陽社會化養老服務產業發展對策問題研究”(項目編號:2017lslktyb-145)

(作者單位:沈陽建筑大學商學院)

責任編輯:張永輝