基于問卷調(diào)查的長沙市獨立學院大學生信用卡風險及對策

鄒惠文+劉建新+嚴寒劉+涵穎+陳慧敏+馬晶

摘 要:大學生信用卡是商業(yè)銀行信用卡中的細分市場,在信用卡市場競爭中起著重要作用。大學生群體是最活躍且具有增長潛力的消費群體。從微觀的理論與角度,商業(yè)銀行將大學生信用卡作為切入點對大學生提供初步金融服務體驗,有利于培養(yǎng)這一群體的品牌忠誠度,發(fā)掘潛在的市場。但大學生群體本身收入的局限性與信用卡鼓勵超前消費的特性形成鮮明沖突。對關(guān)于大學生信用卡市場存在的風險,本文擬從長沙市獨立學院大學生作為樣本運用調(diào)查數(shù)據(jù)進行探究,并根據(jù)問卷調(diào)查結(jié)果為依據(jù)提供相關(guān)對策。

關(guān)鍵詞:大學生信用卡風險;超前消費;風險管理

近年來,隨著信用卡的發(fā)展,各大銀行都在爭奪大學生信用卡群體。大學生信用卡的發(fā)行雖在一定程度上刺激了消費,但還存在一些問題:學生收入不確定同時消費觀念不成熟、銀行追求市場占有率而缺乏向辦卡同學普及信用卡用卡知識、如何理性使用信用卡以及產(chǎn)生不良信用記錄的危害以及對惡意透支的處理機制,使銀行面臨潛在風險。目前大學生普遍表現(xiàn)出行為上缺乏自我約束力的特點,其辦卡動因大部分不理智,對信用卡的條款不了解,收入來源有限,這樣就構(gòu)成了自身收入和消費的不匹配,使獨立學院大學生中高消費和非理性消費人數(shù)都呈現(xiàn)遞增之勢,催生了一大批大學生“負翁”,產(chǎn)生了信用卡信用風險,且違約行為也給大學生自己帶來了不良信用記錄。

大學生信用卡是發(fā)達國家商業(yè)銀行信用卡業(yè)務重要的利潤增長點。在我國,信用卡市場已步入正軌,而大學生信用卡還處在起步階段,粗放式營銷和無序競爭,給大學生信用卡市場埋下巨大風險。2009年銀監(jiān)會在大學生信用卡申請上提高了門檻,交通銀行等部分商業(yè)銀行甚至停止辦理大學生信用卡。從現(xiàn)今出現(xiàn)的各種“校園貸”可以看出大學生對于信貸業(yè)務的需求是旺盛的,而“校園貸”帶來的負面問題又反映這一群體的信貸行為是缺乏有效的引導。低風險管理水平導致低盈利水平,商業(yè)銀行發(fā)展信用卡業(yè)務必須完善大學生信用卡風險管理。

學生使用信用卡有助于推動我國大學生信用體系建設、信用檔案建立和個人信用報告的完善。因此,管理好大學生信用卡這種方式,有效防范其信用風險,對實現(xiàn)商業(yè)銀行當期收益以及潛在收益具有非常重要的經(jīng)濟意義,而且對推動獨立學院大學生信用體系的建立與完善,促進精神文明建設也具有重要的社會意義。

一、 長沙市獨立學院信用卡市場基本狀況

我國目前還處在信用卡行業(yè)發(fā)展階段,截至2016年末,我國信用卡發(fā)卡量為4.65億張,同比增長7.6%。大學生群體消費需求帶來巨大的市場空間。最近這幾年,“校園貸”在各大高校快速發(fā)展,出現(xiàn)了濫發(fā)高利貸、暴力催收、裸條貸款等違法違規(guī)現(xiàn)象,嚴重影響了學生的合法權(quán)益。這從側(cè)面反映出大學生對于信貸業(yè)務的旺盛需求。中國銀監(jiān)會、教育部、人力資源和社會保障部聯(lián)合印發(fā)通知,鼓勵商業(yè)銀行和政策性銀行進一步針對大學生合理需求研發(fā)產(chǎn)品,提高對大學生的服務效率,補齊面向校園、面向大學生金融服務覆蓋不足的短板。正規(guī)的金融機構(gòu)進入大學,有助于形成“良幣驅(qū)逐劣幣”,促進校園金融市場健康發(fā)展。

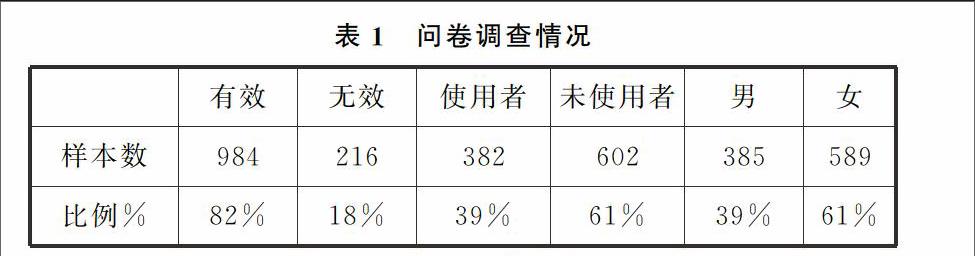

為反映長沙市大學生信用卡市場現(xiàn)狀,以問卷調(diào)查形式選取了長沙市五所獨立學院為調(diào)查對象,在五所學院共計發(fā)放1200多份問卷,收回有效問卷984份,有效率達82%。本文根據(jù)大學生自身情況、用卡情況、持卡需求、對信用卡的態(tài)度等幾個方面設置問題。調(diào)查基本情況如表1所示,對于未持有的信用卡潛在客戶,通過調(diào)查得知由于擔心過度消費沒有還款能力,利息高且用不到等因素影響,辦卡意愿不強。普遍存在缺乏信用卡知識,相關(guān)知識普及和功能服務介紹有待解決,大學生信用卡在校園中還有很大的需求空間。

二、 基于問卷調(diào)查的獨立學院大學生信用卡風險分析

1. 被調(diào)查對象的基本情況分析

調(diào)查發(fā)現(xiàn)有相當一部分被調(diào)查學生不清楚信用卡基本概念,以為借記卡是信用卡的一種,超過半數(shù)不了解信用卡具體功能和條款。此次調(diào)查的范圍在獨立學院,調(diào)查統(tǒng)計,月可支配收入在1000元以內(nèi)的學生有177人;月可支配收入在1000~2000元之間的學生有689人,占總體70%;而月可支配收入在2000元以上的占總體12%。絕大部分除滿足生活基本需求外手上資金有余,但是大多數(shù)大學生使用信用卡沒有明確具體的理財計劃,使用時不理性,沒有節(jié)制,雖平時資金充裕,還是有相當一部分償還出現(xiàn)問題,由此可見,培養(yǎng)潛在客戶同時也要幫助大學生培養(yǎng)良好的理財觀念,建立好個人征信體系,促使信用卡市場穩(wěn)定發(fā)展。

2. 持卡情況分析

根據(jù)問卷調(diào)查統(tǒng)計,擁有一張信用卡的有200人,占總調(diào)查對象的52%,2~3張的有135人,四張以上有4人。從統(tǒng)計看,大學生信用卡用戶持卡量集中在1張,極少數(shù)持有4張以上。在持卡使用用戶中,52%的信用卡用戶平均每月使用1~3次,25%的用戶每月使用4~6次,16%的用戶每月使用7~10次,8%的用戶每月使用10次以上。信用卡消費是銀行利潤的重要來源,使用率低意味著信用卡還沒有成為大學生主要消費方式,未充分利用這一支付工具。大學生在進入社會前沒有收入來源,根據(jù)調(diào)查結(jié)果顯示,主要經(jīng)濟來源是父母給予的生活費的占55%,29%的使用者還款來源為個人兼職收入,還有16%的用戶還款來源于借貸還款或其他。

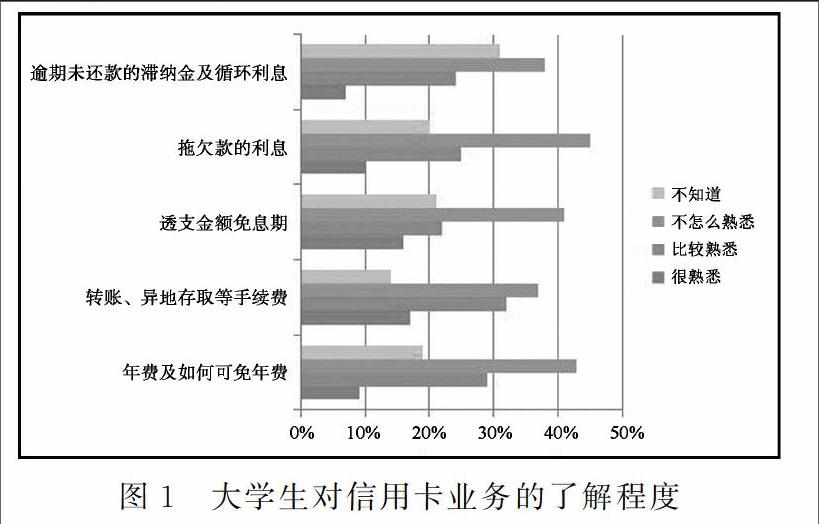

根據(jù)統(tǒng)計,在信用卡使用者中對信用卡業(yè)務熟悉程度其具體表現(xiàn)為下圖所示:

對數(shù)據(jù)進行分析得出,所調(diào)查的獨立學院大學生對信用卡功能服務認知存在問題,對信用卡基本使用知識淺薄。因?qū)ζ涔δ懿涣私馑允褂玫幂^少,功能沒得到發(fā)揮,資源也沒得到最大效率利用,甚至使一部分信用卡成了睡眠卡,增加了銀行管理成本。由于對還款及利息不了解,在透支消費后,沒有及時還款,從而產(chǎn)生不良信用記錄,使有一部分擔心這一點的同學放棄使用信用卡。

通過對信用卡用戶違約情況統(tǒng)計,除建議用戶理性使用外,銀行和發(fā)卡機構(gòu)可以采取一定措施,如定期提醒或設定自動還款方式,提高還款的效率,嚴格控制透支額度。在調(diào)查是否繼續(xù)使用信用卡時,有2/3的被調(diào)查使用者選擇繼續(xù)使用。而在出現(xiàn)違約風險時如何處理上,只有8%的使用者選擇不還款,92%的使用者選擇盡力還款。說明大部分獨立學院大學生對信用卡有著正向的認知,大學生還是比較具有潛力的客戶群體。endprint

3. 未持卡原因分析

在所有被調(diào)查學生中,未持卡人數(shù)占樣本總量的61%。“使用者和非使用者的人群數(shù)量對商業(yè)來說是很重要的,產(chǎn)品當前使用者的數(shù)量反映了市場吸引力,非使用者市場細分的數(shù)量則代表了未來發(fā)展的機會。”因此對未持卡對象分析也非常重要。

在不辦信用卡原因當中,主要有以下幾個:一是部分學生觀念保守,不是很能接受這種超前消費理念,擔心沒有還款能力;二是由于對信用卡的基本職能和功能不了解,擔心產(chǎn)生不良信用記錄而選擇不使用信用卡;三是雖然信用卡消費便捷,能解決臨時資金問題,也易養(yǎng)成依賴;四是理財觀念匱乏和信用意識不到位,不了解個人信用記錄對自己以后生活的幫助,沒有意識去積累自己的信用記錄,個人理財意識淡薄。

三、 獨立學院大學生信用卡發(fā)展中存在的問題

1. 大學生信用卡風險來源

大學生無收入、無固定還款來源:現(xiàn)代大學生的月均支出在1200元上下,來源大部分依靠父母;辦卡目的模糊:大學生普遍缺乏理性消費的意識,不了解信用卡具體條款,導致刷卡消費往往不考慮后果,造成欠款;銀行審查漏洞及個人道德缺陷:各銀行為了發(fā)展?jié)撛诳蛻魮屨际袌鱿葯C,而降低領(lǐng)卡門檻簡化領(lǐng)卡步驟,這種低門檻的操作顯然會大大增加銀行的信用風險。

2. 大學生信用卡風險的影響

部分大學生在辦理信用卡后并沒有使用,致使信用卡變成“休眠卡”,而這些“休眠卡”也會被收取年費,會形成透支額度,造成信用不良的記錄。大學生雖為高素質(zhì)群體,但也有個別會在利益的驅(qū)使下自控能力較差,行為道德不規(guī)范。比如故意盜用他人信息辦卡惡意透支,從而引發(fā)欺詐。還有一種是認為自己具備還款能力而不理性消費,當還款期限到達時卻又不能還款,欠款就會越來越多,無法還款的時候,只能夠違約。信用風險是大學生信用卡最主要的風險,這種逾期不還款的行為,銀行會當做不良記錄記載在案,給畢業(yè)后的申請貸款、求職都會帶來影響。

一部分大學生是因為不了解信用卡條例,擔心留下不良記錄,怕承擔風險而沒有使用信用卡。因此會出現(xiàn)很多休眠卡以及辦理后馬上注銷的信用卡。這樣直接增加了銀行的發(fā)卡成本以及管理費用,直接會影響銀行的盈利。各銀行為了增加市場占有率,簡化申領(lǐng)步驟,忽視發(fā)卡質(zhì)量,運用各種方法促銷信用卡,而并未過多地宣傳安全使用信用卡等方面知識,持卡大學生因不愿或無力履行合同條件而構(gòu)成違約,極大程度上威脅到了銀行的資金安全,使銀行的壞賬率增幅較大,影響我國信用卡業(yè)務的未來發(fā)展。

四、 調(diào)查結(jié)論及對策

根據(jù)調(diào)查結(jié)果我們可以清晰地認識到信用卡知識普及程度遠遠不夠,信用卡市場體系發(fā)展滯后所帶來的弊端以及獨立學院大學生對信用卡認識的模糊,導致銀行利潤損失、金融產(chǎn)品市場不健康發(fā)展等問題。

為促進獨立學院大學生對信用卡使用的合理性,銀行應該與學校共同開展活動,加強對大學生的信用卡知識的宣傳講解,將基本金融知識設為基礎(chǔ)課程,讓同學們正確認識信用卡;同時引導大學生樹立正確的消費觀,量入為出理性消費。

明確辦卡目的,引導建立個人理財計劃,指導督促大學生養(yǎng)成良好消費習慣。商業(yè)銀行不能因為大學生違約情況嚴重而因噎廢食,大學生群體是極具前景的潛在客戶,通過辦理大學生信用卡為其提供專業(yè)的金融服務有利于培養(yǎng)客戶忠誠度,為以后長期合作做鋪墊。問題的根本解決需要學校、銀行和整個社會共同努力。

應該加大力度宣傳信用卡的基本情況,消除信用卡在學生心里的負面影響,盡可能地開發(fā)高價值的大學生潛在客戶群體;同時銀行也應當建立起針對大學生群體的信用卡管理方式,將大學生信用卡與普通信用卡的管理模式區(qū)分開來,對申請人的信用情況嚴格審查,完善大學生信用卡申請條件及使用限制,增加消費確認和還款提示次數(shù)。與家庭建立聯(lián)合監(jiān)管機制,家長能了解信用卡的使用狀況,建立信用卡信息共享平臺,降低銀行的成本風險。銀監(jiān)會不能單一設置門檻,應規(guī)范大學生信用卡風險控制,建立和完善大學生個人征信檔案,督促商業(yè)銀行提高風險管理能力和效率。

參考文獻:

[1]武琦.我國大學生信用卡風險研究[D].陜西師范大學,2010.

[2]Roger D Blackwell.消費者行為學[M].機械工業(yè)出版社,2003.

[3]張歡歡.西南財大大學生信用卡消費研究[D].西南財經(jīng)大學,2013.

[4]李凌云,陳宇新,溫薇.基于銀行風險管理的大學生信用卡問題及原因分析[J].商業(yè)經(jīng)濟,2010(14):89-90.

作者簡介:鄒惠文,劉建新,嚴寒,劉涵穎,陳慧敏,馬晶,湖南省長沙市,中南林業(yè)科技大學涉外學院。endprint