中國債務(wù)問題

(云南大學 云南 昆明 650000)

一、引言

一個國家的經(jīng)濟杠桿率是指該國的整體債務(wù)和GDP的比值,一個國家整體的債務(wù)是由居民、非金融類企業(yè)、政府和金融類企業(yè)這四個部門的債務(wù)構(gòu)成。近年來,中國杠桿率水平持續(xù)上升,債務(wù)余額與GDP之比從2007年的158%升至2014年的282%。從部門結(jié)構(gòu)來看,企業(yè)部門高杠桿是中國債務(wù)結(jié)構(gòu)的突出特征。根據(jù)《中國國家資產(chǎn)負債表2015》,1996—2014年,中國居民部門、非金融企業(yè)部門、金融和政府部門杠桿率對全社會實體部門杠桿率增長的貢獻率分別為26.8%、32.1%、12.1%和28.8%。其中,2008年全球金融危機之后,政府部門債務(wù)與GDP之比從2007年的42%上升至2014年的55%左右;居民部門負債率從20%上升至38%,非金融企業(yè)部門的債務(wù)率則從72%上升至125%。非金融企業(yè)部門的債務(wù)率不僅高于國內(nèi)其他經(jīng)濟部門,也高于發(fā)達國家82.8%的平均水平。

二、中國債務(wù)的現(xiàn)狀

(一)居民部門

居民部門的負債主要是發(fā)生在家庭、金融組織或者其他經(jīng)濟主體間的消費融資活動,是工商企業(yè)等向家庭組織所提供的用來維持居民日常生活需要的貸款,主要有住房抵押債務(wù)和消費信貸。

中國居民部門債務(wù)構(gòu)成比較簡單,相對比較容易估算,中國人民銀行統(tǒng)計數(shù)據(jù)表明,2014年我國居民部門本外幣貸款余額為23.15萬億元,相比2004年的2.82萬億元,增加了將近20萬億元左右,增長了7.22倍。居民部門債務(wù)占GDP的比例由2004年的17.63%上升為2014年的36.37%。和主要的發(fā)達國家相比較來看,2014年發(fā)達國家的居民債務(wù)占到GDP的比例都在50%以上,相比較而言,我國的居民部門債務(wù)占GDP的比例不高,具有一定的加杠桿空間。但是,從2009年以來我國居民部門債務(wù)占GDP的比重上升的很快,這一趨勢要引起重視,主要原因應(yīng)當是很大程度受到了房地產(chǎn)價格的影響,房地產(chǎn)價格上漲的厲害,隨之而來的居民部門的債務(wù)率也會加速上升。因此,我國居民部門債務(wù)水平相對比較合理,債務(wù)率不高。

(二)金融部門債務(wù)

我國金融部門的債務(wù)構(gòu)成是由金融機構(gòu)發(fā)行的債券構(gòu)成。金融部門債務(wù)規(guī)模的測度一般有兩種方法,第一種就是用金融機構(gòu)總負債與GDP之比表示,第二種方法就是講金融部門負債限定為發(fā)行的債券和外債余額,并與GDP進行比較,除去了其中的存款和通貨,這種方法的優(yōu)勢在于可以較好地避免重復(fù)計算。計算表明,無論使用哪種方法,目前我國的金融部門債務(wù)均表現(xiàn)為平穩(wěn)上升的態(tài)勢,風險可控。IMF的測算結(jié)果顯示,2005年—2014年,中國金融機構(gòu)總負債與GDP之比從198.6%上升到230,4%,除了在2009年有一個躍升以外,整體上升平穩(wěn),若采用第二種測算方法,截至2014年底,中國政策性銀行金融債達到 97084億元,商業(yè)銀行債為16052.2億元,中外資金融機構(gòu)借入的外債余額為22257億元,金融部門的債務(wù)合計約13.5萬億元。

(三)政府部門

政府債務(wù)指政府應(yīng)當直接承擔的債務(wù),主要包括政府自身存續(xù)活動產(chǎn)生的負債及實施公共管理職能產(chǎn)生的公債。我國政府部門的債務(wù)主要包括國債、地方債、鐵道部債務(wù)、處置歷史金融不良資產(chǎn)及其轉(zhuǎn)化形式存在的或有負債。統(tǒng)計結(jié)果顯示,2014年我國中央財政國債余額為9.57萬億元,鐵路總公司債務(wù)高達3.675萬億元,處置歷史金融不良資產(chǎn)及其轉(zhuǎn)化形式存在的或有負債約為4.3萬億元。以2013年上半年的數(shù)據(jù)為例,渣打銀行研究團隊測算結(jié)果顯示,中國地方政府性債務(wù)規(guī)模達21.9萬億元到24.4萬億元,占GDP的比重在38%至42%之間,審計署發(fā)布審計結(jié)果表明,我國地方政府性債務(wù)規(guī)模是17.89萬億元。數(shù)據(jù)較大的差異足以可見地方政府債務(wù)測算的復(fù)雜性。我們根據(jù)數(shù)據(jù)可得性,認為2014年地方性債務(wù)總規(guī)模約為24萬億元,測算得到占GDP的比重約為37.74%,地域歐盟簽訂《歐洲聯(lián)盟條約》時劃出的60%的警戒線。綜合以上信息,測算出來的2014年我國政府部門債務(wù)約為41.545萬億元,占GDP的比重在65%左右。與美國、日本、意大利和希臘公共部門債務(wù)占GDP的比重都在100%以上,相比之下,我國政府債務(wù)水平仍處于相對較低的水平。因此,從總量上來看,當前我國政府債務(wù)規(guī)模風險可控。

(四)非金融類企業(yè)部門

2016年全球面臨的最主要的經(jīng)濟風險中與中國相關(guān)的唯一一個重要風險敞口來自中國企業(yè)債危機。中國信貸壓力增高,企業(yè)會出現(xiàn)資不抵債,尤其是那些遭受產(chǎn)能過剩和產(chǎn)出價格通縮的領(lǐng)域,這將對中國乃至全球經(jīng)濟產(chǎn)生重大負面影響。湯森路透調(diào)查2015年上半年跟蹤了1400多家中國公司發(fā)現(xiàn),中國企業(yè)債的規(guī)模已經(jīng)相當于GDP的160%,比例是美國的兩倍,而且過去五年更為嚴重惡化。國際信用評級機構(gòu)標準普爾預(yù)計,未來五年中國企業(yè)債務(wù)將增長77%,達到28.8萬億美元。到2019年,中國企業(yè)債將占到全球這類債務(wù)總額的40%。標準普爾認為,債務(wù)迅猛增長、風險和定價不透明、債務(wù)與GDP之比高企,這些共同構(gòu)成了危險。

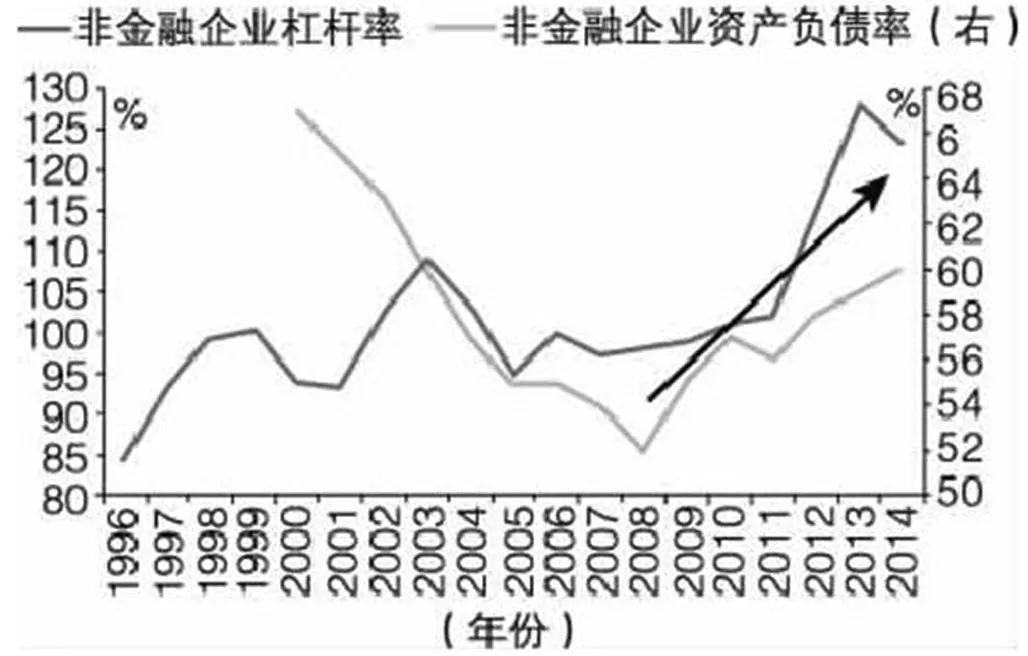

圖1 中國企業(yè)部門的杠桿率快速攀升 資料來源:《中國國家資產(chǎn)負債表2015》

中國債務(wù)面臨的問題主要是指非金融類企業(yè)存在著過高的杠桿率問題。2008年年底,企業(yè)部門債務(wù)規(guī)模約為33萬億元,債務(wù)率約為100%,而截至2014年年底,企業(yè)部門的債務(wù)率迅猛增長,債務(wù)率已達到170%以上。數(shù)據(jù)表明,國際上公認的相關(guān)債務(wù)率警戒線為90%,目前我國企業(yè)部門債務(wù)率已經(jīng)大大超過這一標準。此外,隨著債券市場及非標產(chǎn)品的發(fā)展,我國企業(yè)的債務(wù)結(jié)構(gòu)發(fā)生了較大的變化,銀行貸款規(guī)模開始出現(xiàn)下降的態(tài)勢,而非標類債務(wù)及信用債規(guī)模分別則出現(xiàn)了明顯上升的勢頭(見圖1)。

總體來說,中國目前的債務(wù)更多的是結(jié)構(gòu)性債務(wù)問題,我國債務(wù)占GDP的2.5倍,如果從全球橫向做個對比,這個水平在全球處于中高位置。也就是如果和美國歐洲日本發(fā)達國家比的話,一般情況下,整個債務(wù)占到GDP比重都在三倍以上,中間比較突出的像日本,僅僅政府的債務(wù)占到經(jīng)超過的2.5倍,加上企業(yè)家庭部門在3.5倍左右,因此,中國債務(wù)水平并不高,但是跟發(fā)展中國家橫向相比的話,以中國目前的經(jīng)濟發(fā)展水平金融市場發(fā)展水平,則債務(wù)相比其他發(fā)展中國家就很高。

三、中國債務(wù)風險防控建議

從以上分析可以看出,我國整體的債務(wù)水平還是偏高。如何降低中國債務(wù)水平成為首要問題。毫無疑問,政府債務(wù)中的地方政府債務(wù)是關(guān)注的焦點,可以從以下幾個方面來解決。(1)加強政府債務(wù)立法,從程序和規(guī)模上對政府債務(wù)進行限制。一是加強政府債務(wù)方面的立法,加強發(fā)行債券的事前授權(quán)和事后監(jiān)管。二是政府應(yīng)當控制債務(wù)規(guī)模,適度發(fā)行債券。三是對債務(wù)融資獲得的資金使用過程進行控制。(2)提高政府債務(wù)信息的透明度。債務(wù)信息的透明度指向公眾公布債務(wù)資金的來源結(jié)構(gòu)、用途、相關(guān)賬目、債務(wù)籌劃和償還能力。(3)建立風險預(yù)警機制。政府應(yīng)當建立一套預(yù)警指標體系來提前偵查和測度政府債務(wù)風險。(4)財權(quán)應(yīng)該和事權(quán)相匹配。當財權(quán)和事權(quán)不匹配的時候,地方政府在提供公共品方面存在著巨大的財政壓力,這樣地方政府可以通過發(fā)行債券進行融資。