甘肅省經濟波動的金融加速器效應研究

白偉東

摘 要:本文運用門限向量自回歸模型(TVAR),在宏觀層面對甘肅省經濟的金融加速器效應進行研究,并計算出信貸市場“緊縮”狀態概率對于四類備選沖擊的反應敏感度,得出信貸沖擊的金融加速器效應最為顯著。其次,建立預測函數的變化方程進一步檢驗甘肅省信貸市場影響經濟波動的作用機理并提出相關政策啟示。

關鍵詞:金融加速器;TVAR模型;非線性傳導

中圖分類號:F832.2 文獻標識碼:B 文章編號:1674-0017-2018(2)-0031-06

一、引言

金融對經濟的發展具有推動作用,金融市場放大外生沖擊的作用機制引起了學者們的濃厚興趣。“金融加速器”(financial accelerator)原理由Bernanke,Gertler 和Gilchrist(BGG)于1996年首次提出,與經濟危機有著不解之緣,是解釋“大危機”的權威理論,它將不完備的金融市場看作一個加速器裝置,經濟金融變量的微小變動經過這個加速器裝置后放大了對經濟的影響。簡言之,就是金融市場在經濟中所發揮的“小沖擊、大波動”的作用,這種效應被稱為“金融加速器”效應。

金融加速器產生的原因是金融摩擦與外部融資溢價,企業向外部融資的資金成本與使用自有資金機會成本之間的差額就是外部融資溢價,它代表凈損失成本。金融加速器理論的核心在于外部融資溢價與經濟主體的資產凈值呈負相關關系,經濟主體的資產凈值越低時,越需要從外部融資。作用機制為:經濟繁榮時,經濟主體擁有較高的資產凈值,外部融資溢價較低,外部融資能力增強,經濟主體獲得外源資金后用以投資擴大生產,促使經濟更加繁榮;經濟衰退時,如果初始沖擊惡化了經濟主體的資產負債表狀況,使得經濟主體資產價格和資產凈值下降,減少了用于投資生產的自有資金數量,此時經濟主體會主動增加借款,代理成本增加,外部融資溢價上升,降低了其外部融資能力,經濟主體獲得銀行貸款變得困難,從而減少投資,壓縮生產,社會總產出隨之減少,加劇經濟的進一步衰退,再次引起資產價格的下跌和企業財務狀況的惡化,并一直循環下去產生持續的經濟波動,這就是金融加速器效應的作用機制。

金融加速器理論開啟了研究經濟波動的新視角,國內學者于2003年逐漸開始對中國的金融加速器效應進行研究,大部分研究是在國家層面開展的,在省份區域層面的研究較少。本文主要從宏觀角度研究甘肅省經濟波動的金融加速器效應,借鑒Balke(2000)的研究方法,采用兩區制門限向量自回歸模型(TVAR)進行實證檢驗,從宏觀層面上探討金融加速器效應對甘肅省經濟波動的解釋能力,為熨平經濟波動、維護經濟穩定提供方向,為制訂經濟政策提供實證依據。

二、模型構建與變量選擇

Tong(1978)提出的門限模型是非線性時間序列主流模型之一,門限向量自回歸模型(Threshold Vector Autoregression,TVAR)具有區制轉換特征,是在VAR模型基礎上引入了非線性方程,并且允許模型內各個方程擁有不同的門限值,能有效刻畫金融加速器機制中存在的非線性動態特征。它對非線性動態特征建模是基于“分段”線性逼近,在全局空間上對不同區制建立線性模型來描述變量的非線性特征,門限變量作為“分段”的控制變量。

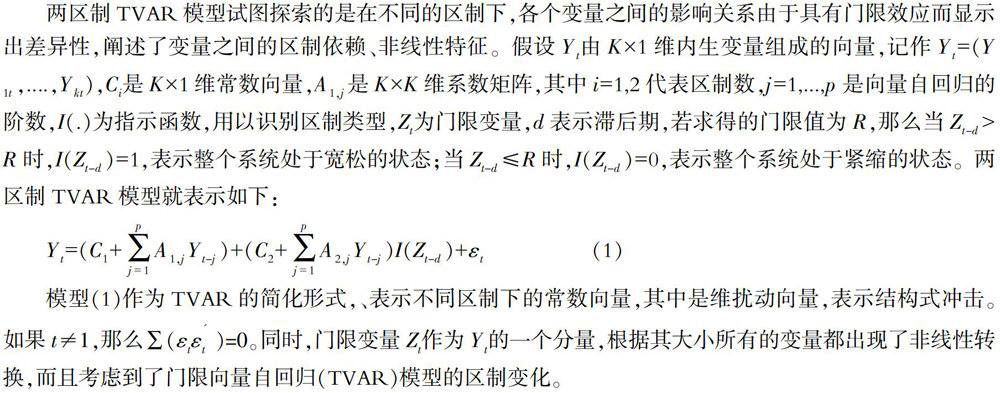

(一)兩區制TVAR模型簡介

(二)變量選取及說明

本文以甘肅省作為研究對象,變量的選取借鑒學者趙振全、于震、劉淼(2007)及付留鵬(2011)的研究構想,設定經濟增長率、通貨膨脹率、貨幣供應量M2增長率、金融機構貸款總額增長率共四個指標。因變量定為經濟增長率,闡釋甘肅省整個經濟的狀態,代表實際沖擊。通貨膨脹率表示價格沖擊,貨幣供應量增長率表示貨幣政策沖擊。本文將金融機構貸款總額增長率作為門限變量,表示信貸市場狀態的變化。當金融機構貸款總額增長率大于門限值時,對應信貸市場處于相對“放松”的區制,當金融機構貸款總額增長率小于門限值時,對應信貸市場處于相對“緊縮”的區制。本文的研究時間段為2004年1月至2016年12月的月度數據,共計156個樣本點,共得到624組數據。由于GDP數據為季度數據,不宜采用,為了衡量甘肅省經濟波動情況,本文采用甘肅省工業增加值增長率來代替GDP增長率,并使用居民消費價格指數CPI(以2003年為基期)將甘肅省名義工業增加值進行平減處理,以剔除價格因素的影響,得到實際工業增加值。接著本文對實際工業增加值Y、CPI(以2003年為基期進行調整后所得)、貨幣供應量M2、金融機構貸款總額FC等四個指標值分別作了X12季節調整,對季節調整后的各個指標值進行對數和一階差分計算,進而轉換為增長率形式,最終進入到門限向量自回歸模型TVAR中的各個變量的迭代次序為實際工業增加值增長率LY、環比通貨膨脹率INF、貨幣供應量M2增長率LM2、金融機構貸款總額增長率LFC。本文運用的原始數據來源于中國人民銀行網站、甘肅省統計局官網、甘肅省縣域經濟金融數據庫。

(三)平穩性檢驗及協整分析

運用WinRATS軟件對△LY、INF、△LM2、△LFC四個變量進行平穩性檢驗,結果如表1所示。表1顯示,環比通貨膨脹率序列INF不平穩,但其一階差分序列△INF平穩,屬于一階單整序列,即I(1)。而△LY、△LM2、△LFC均是平穩。

(四)非線性檢驗與門限值估計

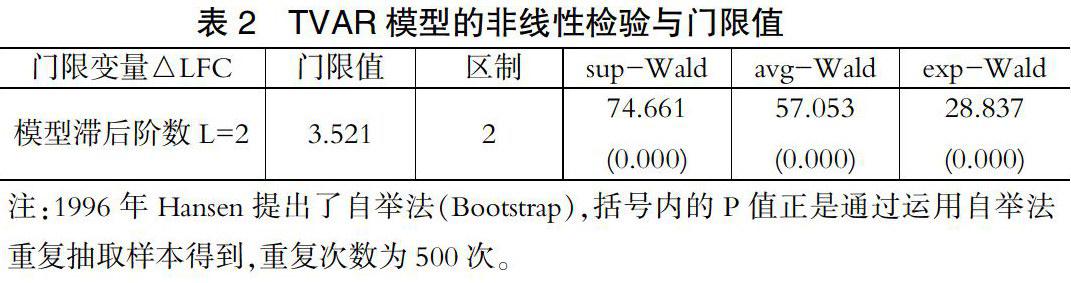

使用TVAR模型進行非線性檢驗的關鍵是解決“戴維斯問題(Davies problem)”,根據AIC及SC準則,本文確定模型的滯后階數L=2,然后運用RATS程序對TVAR模型進行非線性檢驗,檢驗結果如表2所示。

表2顯示,在1%的顯著性水平上,sup-Wald、avg-Wald、exp-Wald三個統計量的值分別為74.661、57.053、28.837,均大于P值,表明模型的非線性特征顯著。本文所求門限值為3.521,當門限變量金融機構貸款總額增長率大于3.521時,對應信貸市場處于“放松”狀態,當門限變量小于3.521時,對應信貸市場處于“緊縮”狀態。

三、三個問題的實證檢驗

(一)檢驗一:甘肅省金融加速器效應的存在性

由于金融加速器的本質特征是非對稱性,以模型的非線性為基礎,通過非線性脈沖響應函數對甘肅省經濟金融加速器效應的存在性進行檢驗。作為計算非線性脈沖響應的有效工具,本文采用廣義脈沖響應函數(generalized impulse response function,簡稱GIRF)進行分析。通過非線性脈沖響應迭代過程,就可以得出“放松”和“緊縮”兩種信貸市場狀態下,經濟波動對于四類備選沖擊(實際沖擊、價格沖擊、貨幣沖擊、信貸沖擊)的反應情況,從得到的非線性脈沖響應圖1-1至圖1-8中能夠明顯看到甘肅省經濟波動對四類備選沖擊反應的非對稱性。

圖像顯示,“緊縮”信貸狀態下,甘肅省經濟波動對于1單位標準差的正向和負向的實際沖擊、價格沖擊、貨幣沖擊、信貸沖擊的反應都明顯要比“放松”信貸狀態下的反應更加強烈,且呈現出明顯的非對稱性。因此,可以肯定2004年1月至2016年12月期間甘肅省經濟存在顯著的金融加速器效應。同時,從兩種信貸狀態下四類沖擊的方向和持續性來看,“放松”信貸狀態下經濟波動對四類備選沖擊的反應比“緊縮”信貸狀態下的反應持續性更強。

(二)檢驗二:哪種外生沖擊的金融加速器效應最顯著

在計算GIRF的基礎上,只需計算出信貸市場處于“緊縮”狀態的概率對于四類備選沖擊的反應敏感度。

圖9至圖12顯示的是信貸市場由初始的“放松”狀態遷移到“緊縮”狀態的概率變動情況,并給出了無沖擊狀態下的概率值。四類沖擊中,信貸市場緊縮狀態概率對于信貸沖擊的反應最為敏感,其次是貨幣沖擊和價格沖擊,最后才是實際沖擊。結果顯示,針對信貸規模調整的政策措施能夠迅速的收到預期效果,而調整貨幣供應量的措施對信貸市場狀態遷移的作用沒有那么明顯。可以看出,信貸變量在各種政策傳導機制中的重要性,當以經濟增長為終極目標時,調控貨幣供應量(M2)產生的實施效果是相對穩定的,不易產生劇烈波動的現象。而信貸規模調控在金融加速器的作用機制下,如果運用不當會引起經濟“硬著陸”,甚至引發經濟持續衰退。

(三)檢驗三:信貸市場怎樣影響甘肅經濟波動

圖13顯示,信貸市場自身作為波動源對甘肅經濟波動的影響很明顯。特別是2007年5月至2010年9月期間,信貸沖擊對甘肅省經濟波動的平均貢獻度較高,變動期與央行利率政策的調整期極為吻合。2002-2007年央行連續多次上調貸款基準利率,給甘肅省信貸市場造成了負向沖擊,負面沖擊一旦產生,市場上的“反身性”作用會被削弱,緊縮狀態信貸市場加劇了甘肅省經濟景氣指數在2007-2008年的下滑趨勢,加速經濟的衰退。2008年,央行連續5次下調貸款基準利率,且連續4次降低存款準備金率,這兩項信貸政策給甘肅省信貸市場形成了正向沖擊,為2009年甘肅省經濟從開始走出谷底提供了推動力。

從信貸沖擊的R函數值來看,信貸市場對于沖擊的非線性傳導作用得到了充分體現,2008年3月至2009年11月期間,信貸沖擊的R函數值較大,且劇烈波動,這正應證了金融加速器效應“小沖擊、大波動”的特征,以及在經濟蕭條期會進一步加劇經濟的衰退。因此金融加速器效應可以合理解釋部分甘肅省經濟波動的軌跡特征。

四、結論及政策啟示

(一)結論

本文運用非線性計量模型從宏觀角度研究甘肅省經濟的金融加速器效應,得出如下主要結論:

1.在“緊縮”信貸市場狀態下,甘肅省經濟波動對于1單位標準差的正向或負向的四類備選沖擊的反應都明顯要比“放松”信貸市場狀態下的反應更加強烈,且呈現出明顯的非對稱性,從而肯定了甘肅省經濟存在顯著的金融加速器效應。

2.信貸沖擊的金融加速器效應最顯著,其次是貨幣沖擊和價格沖擊,最后才是實際沖擊,而貨幣沖擊的影響是最持久的。在金融加速器機制的作用下,信貸規模調控會產生一定的風險。經濟繁榮時,經濟主體具有較高的資產凈值,較低的外部融資溢價,致使金融加速器作用減弱;經濟下行期,經濟主體的資產凈值下降,外部融資溢價上升,金融加速器作用進一步增強。

3.通過對甘肅省經濟增長率進行歷史分解,得出甘肅省信貸市場不僅是當地經濟波動中重要的波動源,也是非線性傳導中介,揭示出甘肅省信貸市場作用于經濟波動的本質特征:非線性和非對稱性。因此,運用金融加速器理論可以合理解釋部分甘肅省經濟波動的軌跡特征和經濟波動的成因。

(二)政策啟示

1.強化宏觀審慎監管和逆周期調節機制。第一,要進一步強化并完善宏觀審慎監管框架,制定實行動態調整的監管規則,適時金融監管創新,構建起新的現代金融監管體制。第二,充分發揮逆周期調節作用,“逆經濟風向行事”,緩解系統風險對金融體系和實體經濟的溢出效應。

2.重視政策時滯所產生的金融加速器效應。政府在制定和實施調控政策時,要考慮到政策時滯兼金融加速器效應的存在性,準確把握時機,敏銳捕捉各種信息,選擇科學合理的經濟調控手段,避免經濟大幅震蕩。

3.根據企業規模制定有區別的調控措施。政府相關部門應根據企業規模制定有區別的調控措施,尤其要注重經濟下行期中小企業金融加速器效應的風險防范。鑒于此,應充分發揮市場機制作用和政府因勢利導相結合,積極引導中小企業轉方式、調結構,加大財稅金融政策支持力度,降低中小企業融資難度。

參考文獻

[1]Balke.Credit and Economic Activity:Credit Regimes and Nonlinear Propagation of Shocks[J].The Review of Economics and

Statistics.2000,82(2):344-349。

[2]趙振全,于震,劉淼.金融加速器效應在中國存在嗎?[J].經濟研究,2007,(6):27-38。