新三板高新技術(shù)企業(yè)股權(quán)融資效率評價

肖 雅,郭曉順(副教授)

一、引言

新三板市場是我國多層次資本市場體系的重要組成部分,新三板市場的開放主要是為創(chuàng)新型、創(chuàng)業(yè)型、成長型中小企業(yè)提供新的融資平臺。經(jīng)過十余年的發(fā)展,新三板已面向全國接收企業(yè)掛牌申請,正趨于規(guī)范化。根據(jù)新三板現(xiàn)狀,從行業(yè)分布來看,制造業(yè)和高新技術(shù)企業(yè)占主體;從地域分布來看,主要分布在北京、廣州和“長三角”等經(jīng)濟發(fā)達地區(qū);從主要的服務(wù)對象來看,中小企業(yè)居多。

近年來,新三板的市場總規(guī)模和融資需求呈現(xiàn)出瘋漲態(tài)勢,截至2017年1月,新三板掛牌企業(yè)的數(shù)量達10216家,成為資本市場上不可忽視的力量。2016年新三板股權(quán)融資額為1390.87億元,同比增長了14.36%,但2016年“零融資”的企業(yè)占總掛牌企業(yè)數(shù)量的54.1%,達6039家,定增、股權(quán)質(zhì)押融資等融資方式遇冷。由此看來,盡管掛牌的企業(yè)數(shù)量倍增,新三板的股權(quán)融資能力卻降低了,而新三板市場存在著流動性不足、融資覆蓋面不廣、融資供需矛盾等情況,因此研究股權(quán)融資效率是十分必要的。

根據(jù)以往的股權(quán)融資效率相關(guān)文獻來看,對新三板某一個行業(yè)進行研究以及對效率進行動態(tài)分析的較少。本文以新三板的高新技術(shù)企業(yè)為研究對象,構(gòu)建了評價股權(quán)融資效率的指標體系,運用DEAMalmquist方法對股權(quán)融資效率進行評價,并分析了股權(quán)融資效率動態(tài)變化的原因,以期為新三板高新技術(shù)企業(yè)如何提升股權(quán)融資效率提供一些參考。

二、文獻綜述

(一)股權(quán)融資效率

我國中小企業(yè)通過外源融資極大地改善了資金短缺的狀況,但中小企業(yè)的融資難度會受到非完全有效市場的影響,我國資本市場體制存在的缺陷導(dǎo)致企業(yè)的股權(quán)融資效率大打折扣。以往研究證明了處于不同生命周期的企業(yè)存在規(guī)模、代理成本等差異,從而帶來融資結(jié)構(gòu)和方式的變化,進而影響企業(yè)的融資效果和收益回報。成長期的企業(yè)偏好股權(quán)融資,而成熟期的企業(yè)通常會選擇債權(quán)融資。

近年來,很多學(xué)者對股權(quán)融資效率產(chǎn)生的原因進行了定量研究。沈忱[1]運用三階段DEA進行分析對比,得出環(huán)境因素會對融資效率產(chǎn)生影響,中小企業(yè)的融資效率主要取決于規(guī)模效率的結(jié)論。方先明、吳越洋[2],廖艷等[3]發(fā)現(xiàn),掛牌前和掛牌當(dāng)年企業(yè)的融資效率呈上升趨勢,掛牌后企業(yè)的融資效率則呈下降趨勢,新三板企業(yè)存在利用掛牌粉飾報表的現(xiàn)象。張征超、張婷婷[4]在分析創(chuàng)業(yè)板上市公司的股權(quán)融資效率后得出結(jié)論:超募現(xiàn)象、過度依賴股權(quán)融資降低了企業(yè)的股權(quán)融資效率。

綜上所述,大部分研究都是基于成本收益觀,且主要將相關(guān)因素區(qū)分為宏觀和微觀因素,包括政策環(huán)境、治理結(jié)構(gòu)、融資結(jié)構(gòu)等。本文認為影響企業(yè)股權(quán)融資效率的因素主要包括股權(quán)融資凈總額、股權(quán)集中度、股票流通性等內(nèi)部經(jīng)營管理因素以及外部金融環(huán)境,因此將根據(jù)這些影響因素以及中小企業(yè)的融資特點來選取投入以及產(chǎn)出指標。

(二)股權(quán)融資評價中DEA-Malmquist方法應(yīng)用

數(shù)據(jù)包絡(luò)分析方法(DEA)是指運用線性規(guī)劃模型構(gòu)建出一個非參數(shù)的效率前沿面,研究某一個行業(yè)或者企業(yè)的技術(shù)進步狀況,對決策單元的相對效率水平進行評價。鄭念宇[5]在分析杭州市新三板掛牌公司股權(quán)融資狀況時,借助DEA模型得出融資能力弱和資金利用效率低導(dǎo)致規(guī)模報酬偏低的結(jié)果。何麗娜[6]從總體效率、純技術(shù)效率和規(guī)模效率三個方面對工業(yè)類和科技型公司的融資效率進行對比,發(fā)現(xiàn)大部分科技型企業(yè)面臨著資金管理的問題。

DEA方法對于多投入多產(chǎn)出的決策單元具有方便快捷的優(yōu)勢,在評價股權(quán)融資效率時不需要確定各個投入產(chǎn)出指標的權(quán)重,避免了主觀因素的影響。在規(guī)模報酬可變的模型下,可以對技術(shù)效率、純技術(shù)效率、規(guī)模報酬進行全面、綜合的分析,找到?jīng)Q策單元未能達到技術(shù)有效的原因,并將之改進為DEA有效的目標值。Malmquist指數(shù)突破了DEA對各個決策單元的靜態(tài)分析,該指數(shù)應(yīng)用于生產(chǎn)效率變化的測算,可以分析不同時期決策單元的效率變化趨勢。本文擬采用DEA與Malmquist指數(shù)相結(jié)合的方法,對企業(yè)股權(quán)融資效率進行靜態(tài)和動態(tài)分析。

三、研究設(shè)計

(一)樣本選擇及數(shù)據(jù)來源

為了使樣本數(shù)據(jù)真實地反映出新三板市場掛牌公司融資效率的長期變化趨勢,本文選取了2014~2016年在新三板掛牌的高新技術(shù)企業(yè),并剔除財務(wù)報表數(shù)據(jù)缺失的公司、ST類掛牌公司,以及連續(xù)虧損2年以上、運營狀況不佳、財務(wù)狀況異常的公司,最終選取了50家公司作為研究樣本。本文數(shù)據(jù)來源于2014~2016年的企業(yè)年報和東方財富網(wǎng)等。

(二)指標選取與確定

本文結(jié)合股權(quán)融資效率評價指標的適用性和可操作性,主要從企業(yè)股權(quán)融資過程的資金籌集和資金配置方面確定投入和產(chǎn)出指標。從企業(yè)的資產(chǎn)規(guī)模、公司治理和融資成本三個方面選取投入指標,從企業(yè)的價值成長能力、盈利能力、發(fā)展能力三個方面選取產(chǎn)出指標來評價企業(yè)股權(quán)融資效率。

1.投入指標。

(1)股權(quán)融資募集資金總額(X1)。該指標是指企業(yè)首次公開發(fā)行股票所募集的資金總額,反映企業(yè)股權(quán)融資的規(guī)模,是企業(yè)資金運營的基礎(chǔ)。

(2)資產(chǎn)總額(X2)。該指標反映了企業(yè)擁有的全部資產(chǎn),以資產(chǎn)總額進行計量。

(3)股權(quán)集中度(X3)。該指標反映公司治理結(jié)構(gòu),用公司股權(quán)集中度與本行業(yè)平均股權(quán)集中度之比進行計量。股權(quán)結(jié)構(gòu)通過公司的治理結(jié)構(gòu)影響股權(quán)融資效率。

(4)成本費用(X4)。人力資源投入是高新技術(shù)企業(yè)的重要成本支出,該指標用應(yīng)付職工薪酬和財務(wù)費用之和進行計量。

2.產(chǎn)出指標。

(1)每股收益(Y1)。每股收益又稱每股稅后利潤、每股盈余,是綜合反映上市公司獲利能力的重要指標。同時,每股收益是投資者判斷企業(yè)是否具有投資價值的標準,也反映企業(yè)的經(jīng)營成果對公司價值的增值程度。

(2)凈資產(chǎn)收益率(Y2)。該指標反映企業(yè)獲利能力,用凈利潤與平均股東權(quán)益之比進行計量。

(3)主營業(yè)務(wù)收入增長率(Y3)。該指標反映企業(yè)的成長性。主營業(yè)務(wù)是企業(yè)收入的主要來源,也是企業(yè)持續(xù)發(fā)展的核心所在。該指標值越高,說明企業(yè)成長性越好,發(fā)展?jié)摿υ綇姟?/p>

(4)無形資產(chǎn)增加額(Y4)。高新技術(shù)企業(yè)的產(chǎn)出一部分轉(zhuǎn)化為主營業(yè)務(wù)收入,其余部分形成無形資產(chǎn),該指標用上一年無形資產(chǎn)與當(dāng)年無形資產(chǎn)之差進行計量,反映了企業(yè)的發(fā)展能力和資金使用效率。

(三)模型構(gòu)建

1.DEA模型。本文基于DEA方法的基本模型BCC模型,將技術(shù)效率分解為純技術(shù)效率和規(guī)模效率。以每個新三板高新技術(shù)企業(yè)作為一個決策單元,假設(shè)有n個決策單元DMUj(j=1,2,…,n),通過m個輸入變量xij(i=1,2,…,m)得到p個產(chǎn)出值yrj,據(jù)此,在錐性、凸性、無效性和最小性公理假設(shè)下,得到第j個公司基于規(guī)模報酬變化的VRS模型,計算如下:

對以上線性規(guī)劃方程求解,得到最優(yōu)解θ、ε、Si-和Sr+。其中,θ表示新三板高新技術(shù)企業(yè)股權(quán)融資效率的綜合技術(shù)效率,Si-和Sr+分別為投入和產(chǎn)出的松弛變量,ε為阿基米德無窮小。結(jié)果判定的方法為:如果θ=1,Si-=0,Sr+=0,說明新三板公司的股權(quán)融資效率DEA有效;如果θ=1,Si-≠0,Sr+≠0,表示DEA弱有效;如果θ≠1,表示非DEA有效。

模型中技術(shù)效率等于純技術(shù)效率與規(guī)模效率的乘積,純技術(shù)效率和規(guī)模效率值均等于1時為最優(yōu)解,該值越大,表示純技術(shù)效率和規(guī)模效率越高。

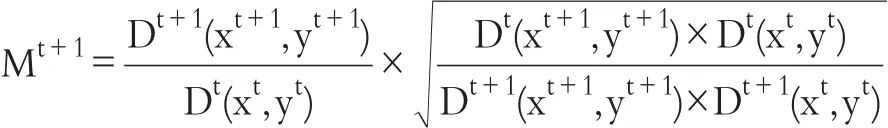

2.Malmquist指數(shù)。Malmquist指數(shù)主要應(yīng)用于動態(tài)效率變化趨勢研究,其計算以同一企業(yè)在相鄰兩年的距離函數(shù)Dt(Xt,Yt)為基礎(chǔ)。基于規(guī)模報酬可變的條件,計算公式如下:

其中是t到t+1期間的技術(shù)效率變化指數(shù)是t到t+1期間的技術(shù)進步指數(shù),代表技術(shù)創(chuàng)新帶來的效率變化。當(dāng)技術(shù)效率變化指數(shù)值大于1時,表示技術(shù)效率提升;反之,表示技術(shù)效率下降。當(dāng)技術(shù)進步指數(shù)值大于1時,表示技術(shù)進步;反之,表示技術(shù)退步。

四、實證結(jié)果及其分析

(一)靜態(tài)結(jié)果與分析

本文運用Deap 2.1對選取樣本企業(yè)進行融資效率分析,得出的結(jié)果見表1。由表1可得,在2014年有14%的新三板高新技術(shù)企業(yè)股權(quán)融資效率相對效率值為1,表明這些公司同時達到了技術(shù)與規(guī)模的有效狀態(tài);剩下86%的43家企業(yè)中,純技術(shù)效率和規(guī)模效率至少有一個為非DEA有效。2015年和2016年達到DEA有效的企業(yè)數(shù)量分別為8家和11家,技術(shù)效率的均值為0.8624和0.9114。從時間序列上看,新三板高新技術(shù)企業(yè)的股權(quán)融資效率達到DEA有效的企業(yè)在逐年遞增,技術(shù)效率均值也呈現(xiàn)上升的趨勢,說明這些企業(yè)的股權(quán)融資效率在逐年改善,但達到DEA有效的企業(yè)數(shù)量僅占一小部分,大部分高新技術(shù)企業(yè)的股權(quán)融資效率較低。

表1 2014~2016年DEA模型融資效率值

根據(jù)VRS模型,將技術(shù)效率分解為純技術(shù)效率和規(guī)模效率。在2014~2016年,純技術(shù)效率均值分別為0.8067、0.9391和0.8783,規(guī)模效率均值分別為0.8254、0.8908和0.9131,純技術(shù)效率和規(guī)模效率基本呈現(xiàn)增長趨勢,這三年的技術(shù)效率均值基本大于純技術(shù)效率和規(guī)模效率的均值,表明純技術(shù)效率和規(guī)模效率共同推動了技術(shù)效率的提升。2014年達到純技術(shù)有效未達到規(guī)模有效的企業(yè)有40家,表明這40家企業(yè)雖然在內(nèi)部管理和技術(shù)水平方面達到了有效狀態(tài),但存在股權(quán)融資投入不足或過量的問題;有41家樣本企業(yè)達到了規(guī)模有效但未達到純技術(shù)有效,表明這41家企業(yè)的融資投入達到了規(guī)模有效,而控制管理和生產(chǎn)技術(shù)水平有待提高。在2015~2016年,達到純技術(shù)效率有效的企業(yè)數(shù)量分別為12和13家,達到規(guī)模效率有效的企業(yè)數(shù)量分別為9和14家,均呈現(xiàn)出增長趨勢。綜上,大部分企業(yè)的資金投入未獲得最大限度的利用,需通過調(diào)整規(guī)模或改進技術(shù)等手段提高股權(quán)融資效率。

(二)動態(tài)結(jié)果與分析

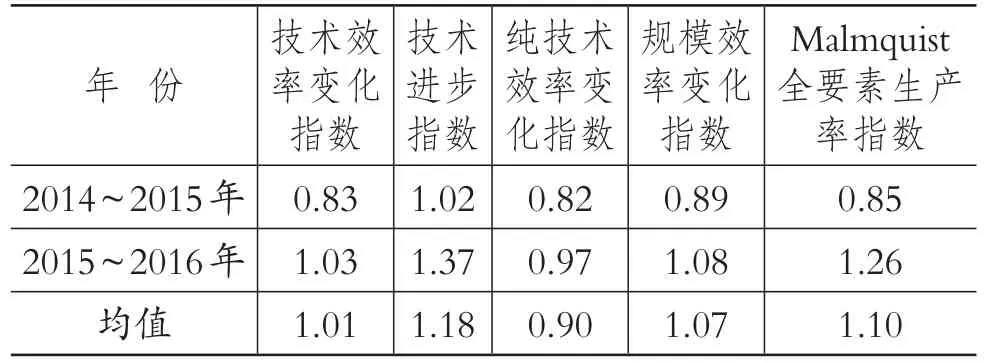

1.新三板企業(yè)股權(quán)融資動態(tài)效率的總體特點。從靜態(tài)分析中得到的結(jié)論表明新三板高新技術(shù)企業(yè)的融資效率低下,Malmquist指數(shù)可以結(jié)合技術(shù)效率變化和技術(shù)進步代表的全要素生產(chǎn)率,研究在樣本期內(nèi)的股權(quán)融資效率的動態(tài)變化情況。Malmquist指數(shù)的計算運用MaxDEA軟件,基于Malmquist指數(shù)模型的DEA計算結(jié)果見表2。

表2 2014~2016年Malmquist動態(tài)效率及其分解的計算結(jié)果

從表2來看,在各個年份區(qū)間的平均Malmquist全要素生產(chǎn)率指數(shù)中,2014~2015年的值小于1,2015~2016年的值大于1,三年的平均值大于1,這表明2014~2016年新三板掛牌公司的股權(quán)融資效率整體上有所提升。

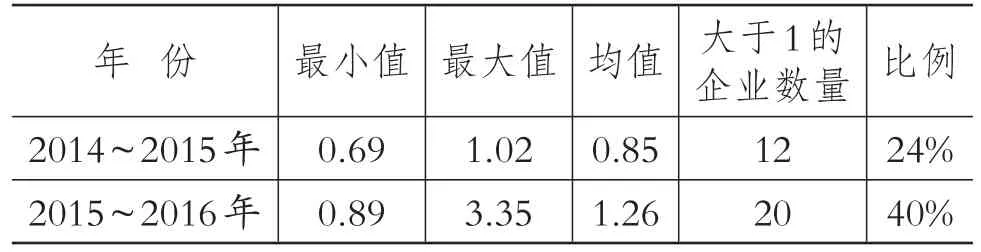

表3 2014~2016年新三板高新技術(shù)企業(yè)股權(quán)融資動態(tài)效率特征統(tǒng)計

從表3來看,在2014~2016年,新三板高新技術(shù)企業(yè)整體動態(tài)效率呈增長趨勢,但全要素生產(chǎn)率指數(shù)最大值和最小值之間差距較大。2014~2015年全要素生產(chǎn)率大于1的企業(yè)數(shù)量為12家,占總樣本的24%;2015~2016年大于1的企業(yè)數(shù)量增加到20家,占總樣本的40%,說明新三板高新技術(shù)企業(yè)股權(quán)融資效率在這兩個時段的增長態(tài)勢比較明顯。但是,不同時間段各個企業(yè)之間的全要素生產(chǎn)率差距從0.33增加到2.46,說明企業(yè)之間的股權(quán)融資效率及其增長趨勢之間的差距比較大。

2.新三板企業(yè)股權(quán)融資動態(tài)效率分解。由表2得出,在觀測期內(nèi),新三板高新技術(shù)企業(yè)的技術(shù)效率變化指數(shù)和技術(shù)進步指數(shù)的均值分別為1.01和1.18,這表明兩者共同推動了企業(yè)股權(quán)融資效率的改善,但這種變化主要是由年均18%的技術(shù)進步推進的。2015~2016年相較于2014~2015年,技術(shù)進步指數(shù)的增長幅度34%大于技術(shù)效率的增長幅度24%,說明新三板企業(yè)股權(quán)融資效率的提高離不開技術(shù)進步,但內(nèi)部管理水平有待進一步提高。技術(shù)效率在觀測期內(nèi)增長了1%,增長幅度不大,但規(guī)模效率的增長彌補了純技術(shù)效率的下降。這表明新三板平臺為中小企業(yè)融資機制和風(fēng)險管理提供了適當(dāng)?shù)谋U希髽I(yè)的內(nèi)部管理水平低下在一定程度上阻礙了股權(quán)融資效率的提高。

在2014~2015年,技術(shù)效率、純技術(shù)效率和規(guī)模效率的變化指數(shù)均小于1,全要素生產(chǎn)率指數(shù)為0.85,僅小于純技術(shù)效率的值,而技術(shù)進步指數(shù)大于1,表明此時技術(shù)效率變化指數(shù)影響了融資效率,可能是因為這段時間的股市過熱,導(dǎo)致新三板高新技術(shù)企業(yè)將資金投入金融領(lǐng)域,進而導(dǎo)致資金利用效率低下,同時融資機制的不成熟也影響了中小企業(yè)的融資。在2015~2016年,全要素生產(chǎn)率水平有所提高,這種增長也主要來源于技術(shù)進步指數(shù)的大幅增加。純技術(shù)效率下降了3%,而規(guī)模效率增長了8%,綜合技術(shù)效率指數(shù)增長了3%,這表明規(guī)模效率的增長對綜合技術(shù)效率指數(shù)增長的影響小于對純技術(shù)效率的影響,企業(yè)內(nèi)部的組織管理水平對股權(quán)融資效率產(chǎn)生了負面影響,而新三板提供的融資渠道在一定程度上促進了股權(quán)融資效率的提高。

總體上,從2014~2016年新三板企業(yè)的全要素生產(chǎn)率及其分解效率的變化趨勢來看,全要素生產(chǎn)率和技術(shù)進步指數(shù)變化的趨勢基本一致,很好地說明了2014~2016年技術(shù)進步是支持全要素生產(chǎn)率提升的主要動力。

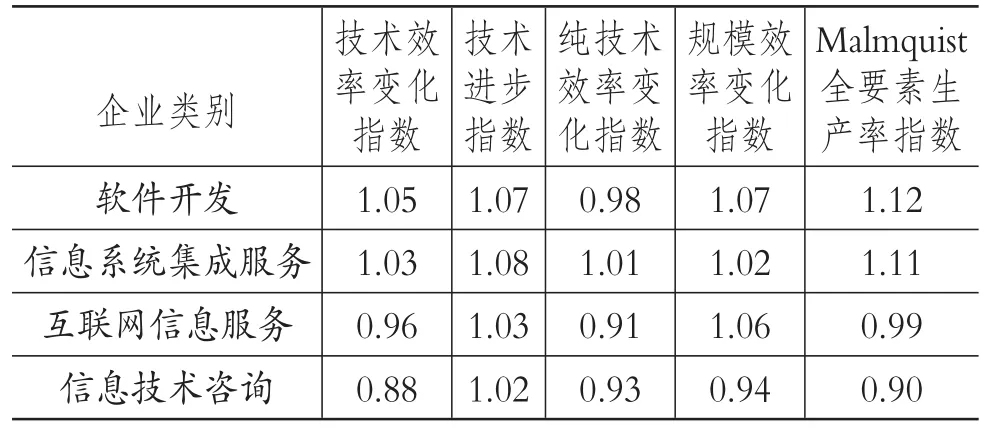

3.不同類別高新技術(shù)企業(yè)的動態(tài)效率分析。本文研究的新三板高新技術(shù)企業(yè)大致分為軟件開發(fā)、信息系統(tǒng)集成服務(wù)、互聯(lián)網(wǎng)信息服務(wù)和信息技術(shù)咨詢等類別,不同類別的企業(yè)所需的資金基礎(chǔ)和人力投入之間的差異較明顯,同時產(chǎn)出的差異也很明顯,為分析不同類別企業(yè)的全要素變動狀況,將2014~2016年各指數(shù)求平均值,具體計算結(jié)果見表4。

表4 不同類別高新技術(shù)企業(yè)動態(tài)效率計算結(jié)果

根據(jù)表4可知,不同類別的企業(yè)股權(quán)融資全要素生產(chǎn)率變動之間的差別較小。同時,2014~2016年軟件開發(fā)和信息系統(tǒng)集成服務(wù)類企業(yè)的股權(quán)融資呈上升趨勢,而互聯(lián)網(wǎng)信息服務(wù)和信息技術(shù)咨詢類企業(yè)呈下降趨勢,主要是因為技術(shù)效率未能實現(xiàn)增長,說明此類企業(yè)在管理和融資渠道方面仍有待加強。就純技術(shù)效率的變化來看,信息系統(tǒng)集成服務(wù)類企業(yè)在公司治理方面有相對高的提升。就規(guī)模效率變化來看,信息技術(shù)咨詢類企業(yè)在融資渠道上相對退步。同時這四種類別的企業(yè)在技術(shù)進步方面均呈現(xiàn)上升趨勢,說明新三板的高新技術(shù)企業(yè)的技術(shù)進步極大地推動了股權(quán)融資效率的提升。不同類別的高新技術(shù)企業(yè)的融資效率變動與企業(yè)自身的投入產(chǎn)出相關(guān),也與其他企業(yè)的投融資及運營狀況相關(guān)。企業(yè)在進行融資方面的投入時,難免產(chǎn)生冗余和不足。部分企業(yè)能在一定程度上進行整改,轉(zhuǎn)變經(jīng)營策略,提高股權(quán)融資效率;也有部分企業(yè)仍然局限于原地,未能實現(xiàn)技術(shù)支持和管理投入的優(yōu)化配比。

五、結(jié)論與建議

(一)結(jié)論

本文通過構(gòu)建新三板高新技術(shù)企業(yè)的股權(quán)融資效率評價指標體系,采用DEA-Malmquist方法,對50家新三板高新技術(shù)企業(yè)的股權(quán)融資效率進行了靜態(tài)分析和動態(tài)分析。

從靜態(tài)分析來看,大多數(shù)企業(yè)未達到DEA有效,新三板高新技術(shù)企業(yè)的股權(quán)融資效率整體偏低。這可能與高新技術(shù)企業(yè)的運營狀況以及新三板的配套制度相關(guān),新三板對于股東的準入條件和投資金額的限制降低了股票的流動性。但達到DEA有效的企業(yè)數(shù)量呈增長趨勢,說明股權(quán)融資方式在一定程度上緩解了新三板高新技術(shù)企業(yè)融資難的問題。

從動態(tài)分析來看,新三板企業(yè)的股權(quán)融資效率有所提升,其中技術(shù)進步對股權(quán)融資效率提升的貢獻度最大,表明生產(chǎn)技術(shù)水平的提高以及融資機制的完善對股權(quán)融資效率的提升有重大影響。技術(shù)效率的下降對股權(quán)融資效率具有負向影響,純技術(shù)效率的下降對股權(quán)融資效率的負向影響更大。從投入指標來看,由于新三板企業(yè)的規(guī)模較小,公司的經(jīng)營者一般也是公司所有者,股權(quán)的高度集中弱化了公司的治理機制。新三板企業(yè)面向的投資者較少,在人力資本方面的投資較大,融資成本和人工費用的增加在一定程度上會影響股權(quán)融資效率。從不同企業(yè)類別來看,不同類別企業(yè)全要素變動之間的差異不大,但不同類別企業(yè)之間產(chǎn)出提升的動力不同,即技術(shù)效率和技術(shù)進步的影響不一致,導(dǎo)致其在管理水平和融資渠道等方面存在著差異。這種變化可能源于行業(yè)的類別特征和企業(yè)資源配置的差異。

(二)建議

針對以上結(jié)論,提出以下建議:

1.從宏觀環(huán)境來看。政府應(yīng)該優(yōu)化融資環(huán)境,促進資本市場的發(fā)展,更多地關(guān)注中小企業(yè)的發(fā)展,創(chuàng)造高效和諧的發(fā)展環(huán)境。新三板的發(fā)展還處于探索階段,在發(fā)展過程中應(yīng)該加強對投資者利益的保護、逐步完善金融市場發(fā)展的相關(guān)政策法規(guī)、拓寬中小企業(yè)融資渠道。

2.從整個行業(yè)來看。新三板高新技術(shù)企業(yè)的自主創(chuàng)新能力和競爭力很強,在發(fā)展技術(shù)的同時應(yīng)該創(chuàng)新科技金融產(chǎn)品和服務(wù)模式,建立穩(wěn)定的產(chǎn)業(yè)融資渠道。但不同類別企業(yè)的經(jīng)營環(huán)境具有差異,因此企業(yè)應(yīng)該轉(zhuǎn)變發(fā)展觀念,針對自身的不足選擇合適的經(jīng)營戰(zhàn)略,以實現(xiàn)整個行業(yè)的飛速發(fā)展。

3.從企業(yè)自身來看。新三板高新技術(shù)企業(yè)股權(quán)融資效率的改善主要得益于技術(shù)創(chuàng)新,因此高新技術(shù)企業(yè)應(yīng)加大研發(fā)投入力度,提升產(chǎn)品的性能,降低企業(yè)的生產(chǎn)成本,提高企業(yè)的生產(chǎn)效率,為企業(yè)創(chuàng)造更多的利潤。同時,應(yīng)該完善組織結(jié)構(gòu),強化規(guī)范運作意識,提高公司規(guī)范運作水平,強化信息披露,完善內(nèi)部管理機制。新三板高新技術(shù)企業(yè)股權(quán)融資的財務(wù)費用不高,成本費用主要是研發(fā)生產(chǎn)中對人力資源的投資,且金額較大,但是資金的配置和使用效率不高,因此,應(yīng)該合理控制成本、有效使用資金。

[1]沈忱.中小企業(yè)在新三板市場融資效率研究——基于三階段DEA模型定向增發(fā)研究[J].審計與經(jīng)濟研究,2017(3).

[2]方先明,吳越洋.中小企業(yè)在新三板市場融資效率研究[J].經(jīng)濟管理,2015(10).

[3]廖艷,沈亞娟,楊選思.新三板中小企業(yè)融資效率及其影響因素研究[J].會計之友,2017(11).

[4]張征超,張婷婷.創(chuàng)業(yè)板上市公司股權(quán)融資效率測評[J].財會月刊,2016(3).

[5]鄭念宇.杭州市新三板掛牌公司股權(quán)融資效率分析[J].經(jīng)營與管理,2017(1).

[6]何麗娜.我國科技創(chuàng)新型中小企業(yè)融資效率研究——基于創(chuàng)業(yè)板上市公司的DEA分析[J].金融理論與實踐,2016(3).