公益性捐贈支出結轉扣除的會計處理探析

唐 貞(高級會計師),封室伊

2018年2月,我國財政部、國家稅務總局頒布了《關于公益性捐贈支出企業所得稅稅前結轉扣除有關政策的通知》[1](財稅[2018]15號,以下簡稱《通知》),明確了公益性捐贈支出“在年度利潤總額12%以內的部分,準予在計算應納稅所得額時扣除;超過年度利潤總額12%的部分,準予結轉以后三年內在計算應納稅所得額時扣除”的規定及其具體實施問題。該規定增加了企業公益性捐贈賬務處理的難度:一是超額公益性捐贈允許結轉扣除的規定,使企業除了要進行公益性捐贈支出業務核算,還要正確反映結轉扣除捐贈支出對后期所得稅的影響;二是《通知》的頒布時間遠遠滯后于法規修訂時間和《通知》執行時間(《通知》中第五條規定“本通知自2017年1月1日起執行。2016年9月1日至2016年12月31日發生的公益性捐贈支出未在2016年稅前扣除的部分,可按本通知執行”),使得企業還可能面臨著對2016年9月1日后發生且未扣除的公益性捐贈支出進行追溯調整。因此,如何面對會計核算與管理的新要求,成為企業亟待解決的問題。本文從賬戶、報表設置及一般情況與過渡期的會計處理等方面進行探討,以期能給企業會計核算及管理提供借鑒。

一、公益性捐贈支出會計核算賬戶及報表設置

(一)會計賬戶的設置

《通知》第三條“企業發生的公益性捐贈支出未在當年稅前扣除的部分,準予向以后年度結轉扣除,但結轉年限自捐贈發生年度的次年起計算最長不得超過三年”、第四條“企業在對公益性捐贈支出計算扣除時,應先扣除以前年度結轉的捐贈支出,再扣除當年發生的捐贈支出”,對公益性捐贈支出的扣除年限、扣除順序做出了明確規定。

為滿足企業對公益性捐贈支出扣除時限、扣除順序的管理和核算需求,企業應在“遞延所得稅資產”賬戶下按年度設置“××年度未扣除公益性捐贈”明細賬戶,以清晰地反映各年度結轉的公益性捐贈扣除與留存情況。該賬戶期末借方余額反映在××年度發生、尚未得到扣除的公益性捐贈產生的所得稅資產。同時,由于未扣除公益性捐贈最多可向后結轉3期扣除,即公益性捐贈在結轉第三年仍未得到扣除的也無法向后期結轉扣除,此時,這部分沒有得到扣除的捐贈將成為永久性差異,不再影響后期納稅。因此該賬戶最多只存續4期,第4期末該賬戶余額應為0。企業可根據該明細賬戶借方余額與適當的所得稅稅率計算還原××年度發生但尚未得到扣除的公益性捐贈數額。

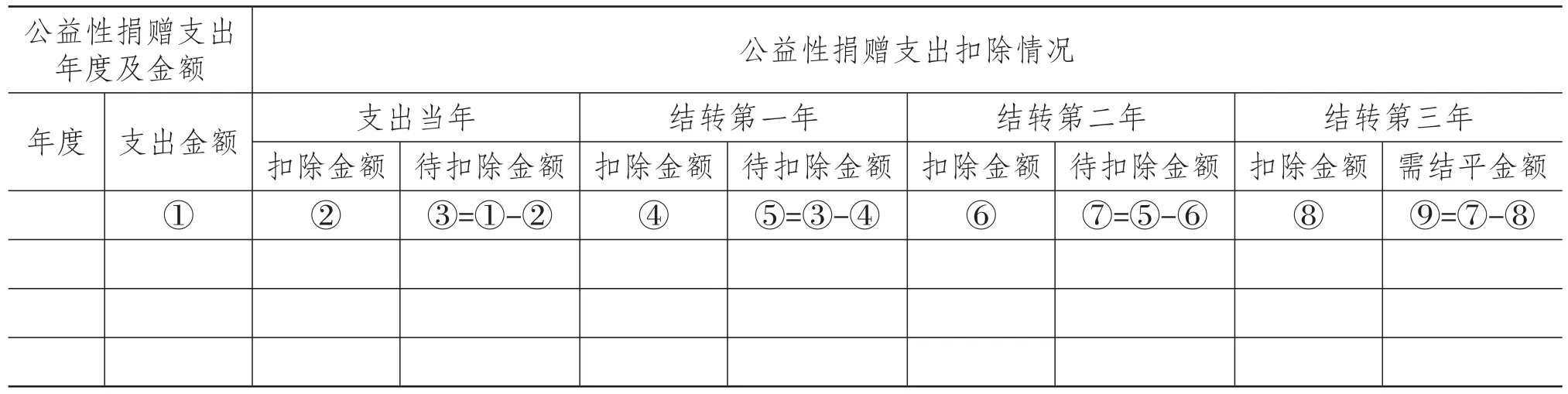

(二)設置公益性捐贈支出及扣除情況備查表

企業可以根據需要設置公益性支出及扣除情況備查表,以更直觀地掌握相關公益性捐贈的發生及扣除情況。具體表格設置如右表。

備查表填寫說明如下:

公益性捐贈支出及扣除情況備查表

1.欄①的填寫。欄①按該年度公益性捐贈支出實際支出數填寫。

2.欄②的填寫。欄②反映公益性捐贈發生當年的稅前扣除金額。具體填寫方法如下:

(1)《通知》執行后首次發生的公益性捐贈支出。此時,欄②按當年發生的公益性捐贈在稅前扣除的金額填寫:若支出當年年度利潤總額的12%≥①,則②=①;若支出當年年度利潤總額的12%<①,則②按照支出當年年度利潤總額的12%填寫。

(2)非《通知》執行后首次發生公益性捐贈支出。此時根據支出年度是否為前期公益性捐贈結轉扣除期分析填寫。

若支出年度是前期公益性捐贈結轉扣除期。如果與該年度相對應的前期公益性捐贈結轉年度“待扣除金額”或“需結平金額”數額>0,說明該年度扣除的是前期結轉公益性捐贈,且仍有部分前期公益性捐贈未扣除,此時欄②中填寫0;如果與該年度相對應的前期公益性捐贈結轉年度“待扣除金額”或“需結平金額”欄金額為0,說明該年度扣除的公益性捐贈包括前期結轉公益性捐贈以及部分或全部當年新增公益性捐贈,此時,欄②應根據支出當年年度利潤總額的12%與前期公益性捐贈所屬行次中對應結轉年度下“扣除金額”的差額填列。

若支出年度不是前期公益性捐贈結轉扣除期。此時說明上一筆公益性捐贈已經在該筆支出發生之前已全額扣除,或該筆公益性捐贈與上一筆公益性捐贈相隔3年及以上,欄②的填寫方法與首次發生的公益性捐贈支出時一致。

3.欄③的填寫。欄③反映支出當期未扣除、需結轉以后期間的公益性捐贈支出,計算式為③=①-②。若②=①,則欄③填寫0,說明該行次的公益性捐贈全部實現扣除,該行次③之后的其他欄數據可劃線處理;欄⑤和欄⑦的填列方法與欄③一致。

4.欄④的填寫。欄④反映的是該行次的公益性捐贈在其第一個結轉扣除年度實現稅前扣除的金額。具體填寫方法如下:

(1)該行次的捐贈是《通知》執行后首次發生的公益性捐贈。欄④按照結轉第一年年度利潤的12%與結轉的公益性捐贈(欄③中的金額)大小關系分析填列:若結轉第一年年度利潤的12%≥③,則④=③,該行次的公益性捐贈全部實現扣除;若結轉第一年年度利潤總額的12%<③,則④按結轉第一年年度利潤總額的12%填寫。

(2)該行次的捐贈不是《通知》執行后首次發生的公益性捐贈。此時需要根據該筆公益性捐贈結轉第一年是否為前期公益性捐贈結轉扣除期分析填寫。

若該筆捐贈的結轉第一年也是前期公益性捐贈結轉扣除期。如果與該年度對應的前期公益性捐贈結轉年度中“待扣除金額”或“需結平金額”數額>0,說明該筆捐贈結轉第一年期末扣除的是前期結轉公益性捐贈,且仍有部分前期公益性捐贈未實現扣除,此時欄④中填寫0;如果對應的前期公益性捐贈結轉年度中“待扣除金額”或“需結平金額”欄金額為0,說明該筆捐贈結轉第一年期末扣除的公益性捐贈包括前期結轉公益性捐贈以及部分或全部當年新增公益性捐贈,此時,欄④應根據該筆捐贈結轉第一年年度利潤總額的12%與前期公益性捐贈所屬行次中對應結轉年度下“扣除金額”的差額填列,如該筆捐贈結轉第一年對應的是上一行次中捐贈的結轉第二年,且上一行欄⑦=0,此時該行欄④=結轉第一年年度利潤的12%-上一行欄⑥。

若該筆捐贈的結轉第一年不是前期公益性捐贈結轉扣除期。說明上一筆公益性捐贈在該筆捐贈結轉扣除之前已全額扣除,或上一筆公益性捐贈已不能對此年度產生納稅影響,此時欄④與首次發生的公益性捐贈支出時的填寫方法一致。

5.欄⑥的填寫。欄⑥的填寫方法與欄④相同。

6.欄⑧的填寫。欄⑧反映該行次的公益性捐贈在最后一個結轉年度實現稅前扣除的金額。由于最長可向后結轉三年,因此在最后一個結轉年度,應優先扣除該筆捐贈。此時,若結轉第三年年度利潤的12%≥⑦,則⑧=⑦,該行次的公益性捐贈全部實現扣除;若結轉第三年年度利潤總額的12%<⑦,則欄⑧按結轉第三年年度利潤總額的12%填寫。

7.欄⑨的填寫。欄⑨反映的是該行次的公益性捐贈在結轉扣除3期后,仍未得到扣除的金額。其計算公式為⑨=⑦-⑧。

二、一般情況下公益性捐贈會計處理

企業公益性捐贈的會計處理包括了公益性捐贈發生時以及結轉后期扣除時兩部分的處理,由于發生時的會計處理與原來相比并無變化,因此本文將主要關注結轉后期扣除的會計處理。根據企業發生公益性捐贈支出后、在該筆捐贈結轉扣除期間是否發生其他公益性捐贈支出,將公益性捐贈結轉扣除的會計處理分為單次公益性捐贈結轉扣除的會計處理與多次公益性捐贈結轉扣除的會計處理。

(一)單次公益性捐贈結轉扣除的會計處理

若企業發生公益性捐贈支出后、在該筆捐贈結轉扣除期間沒有發生其他的公益性捐贈,那么企業只需考慮該筆公益性捐贈能否在法定結轉扣除期限內扣完,無須考慮結轉期扣除的順序。

1.公益性捐贈發生年度末的會計處理。若當年發生的符合規定的公益性捐贈支出≤當年年度利潤總額的12%,該支出可全額在當年稅前扣除,企業無須額外進行會計處理;若當年發生的符合規定的公益性捐贈支出>當年年度利潤總額的12%,超過限額部分為暫時性差異,會影響后期所得稅的計算與繳納,會計上將該影響確認為遞延所得稅資產[2]。此時,企業按該差額與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——××年未扣除公益性捐贈支出;貸:所得稅費用——遞延所得稅費用。

2.各結轉扣除期期末的會計處理。企業在各結轉期期末,按照結轉期所屬年度利潤總額的12%計算當期公益性捐贈扣除限額,同時通過比較結轉年度捐贈扣除限額與××年度未扣除公益性捐贈支出大小做出適當的賬務處理。

若××年度未扣除公益性捐贈支出≤結轉年度公益性捐贈扣除限額,則在該年度內可完成全部公益性捐贈的稅前扣除,此時,“遞延所得稅資產——××年未扣除公益性捐贈支出”賬戶無余額。企業應按××年未扣除公益性捐贈支出與適用所得稅稅率的乘積或“遞延所得稅資產——××年未扣除公益性捐贈支出”借方賬戶余額,做出分錄:借:所得稅費用——遞延所得稅費用;貸:遞延所得稅資產——××年未扣除公益性捐贈支出。

若××年度未扣除公益性捐贈支出>結轉年度公益性捐贈扣除限額,則該結轉年度內可稅前扣除公益性捐贈金額為扣除限額,企業按捐贈扣除限額與適用所得稅稅率的乘積,做出分錄:借:所得稅費用——遞延所得稅費用;貸:遞延所得稅資產——××年未扣除公益性捐贈支出。

3.結轉期最后一個年度的會計處理。若在最后一個結轉年度,××年度未扣除公益性捐贈支出仍大于該年度公益性捐贈扣除限額,則企業可稅前扣除的公益性捐贈金額為扣除限額,差額部分將不再向后結轉。此時,企業應按扣除限額與適用所得稅稅率乘積,做出分錄:借:所得稅費用——遞延所得稅費用;貸:遞延所得稅資產——××年未扣除公益性捐贈支出。同時,對前期確認但無法實現的所得稅資產做出處理,按該部分未能在結轉期內實現扣除的公益性捐贈支出金額與適用所得稅稅率的乘積,做出分錄:借:所得稅費用——遞延所得稅費用;貸:遞延所得稅資產——××年未扣除公益性捐贈支出。

(二)多次公益性捐贈結轉扣除的會計處理

若企業發生公益性捐贈支出后、在該筆捐贈結轉扣除期間還發生了其他的公益性捐贈,那么企業在進行賬務處理時不僅需要考慮扣除期限,還需要考慮不同期間的公益性捐贈在扣除時的順序問題。

1.執行《通知》后首次發生公益性捐贈年度末的會計處理。首次發生公益性捐贈年度末,因為企業沒有以前年度結轉過來的待抵扣公益性捐贈支出,所以企業只需要比較當年公益性捐贈扣除限額(年度利潤總額的12%)與當年發生的公益性捐贈支出總數的大小,并根據大小關系做出正確的處理。

若當年發生的公益性捐贈支出總數≤年度利潤總額的12%,此時企業當年發生的公益性捐贈支出均能在該年度稅前扣除,不會影響后期所得稅,因此企業無須做任何會計處理。若當年發生的公益性捐贈支出總數>年度利潤總額的12%,此時企業在當年允許扣除的公益性捐贈數額為年度利潤總額的12%,超過限額的部分向后結轉扣除。因此企業需要反映差額部分向后結轉對后期所得稅的影響,按差額與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——××年未扣除公益性捐贈支出;貸:所得稅費用——遞延所得稅費用。

2.各結轉扣除期期末的會計處理。若在結轉扣除期間,企業有新增公益性捐贈支出,則企業期末扣除公益性捐贈支出時,優先扣除前期結轉捐贈;若前期結轉捐贈中由不同年度未扣除捐贈構成,則按照結轉捐贈所屬年度的先后順序逐一扣除。

(1)若結轉扣除期期末,當年新增公益性捐贈支出與前期結轉待扣除捐贈支出≤結轉年度可扣除公益性捐贈限額。此時,企業不僅可以在稅前扣除當期新增公益性捐贈支出,還可全額扣除前期結轉待扣的公益性捐贈支出,當期末企業不再存在影響后期所得稅的公益性捐贈支出,以前期間形成的各“遞延所得稅資產——××年未扣除公益性捐贈支出”明細賬戶期末余額應為0。企業應按前期形成的各“遞延所得稅資產——××年未扣除公益性捐贈支出”明細賬的借方余額,分別貸記“遞延所得稅資產——××年未扣除公益性捐贈支出”等;按其合計數,借記“所得稅費用——遞延所得稅費用”。

(2)若結轉扣除期期末,前期結轉待扣除公益性捐贈支出<結轉年度可扣除公益性捐贈限額<當年新增公益性捐贈支出與前期結轉待扣除捐贈支出。根據《通知》的規定,應先扣除以前年度結轉的捐贈支出,因此,在該結轉期期末,前期形成的“遞延所得稅資產——××年未扣除公益性捐贈支出”明細賬賬戶余額應為0;同時由于當期新增公益性捐贈不能全額扣除,企業期末還需反映這部分未扣除公益性捐贈對后期所得稅的影響。

具體的會計處理為:①前期結轉的公益性捐贈在結轉期扣除的會計處理。企業可按前期形成的各“遞延所得稅資產——××年未扣除公益性捐贈支出”明細賬賬戶借方余額,分別貸記“遞延所得稅資產——××年未扣除公益性捐贈支出”等;按其合計數,借記“所得稅費用——遞延所得稅費用”。②結轉期新增公益性捐贈支出尚未扣除部分向后結轉時,企業應按當期發生且未得到扣除的公益性捐贈支出數額與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——××年未扣除公益性捐贈支出;貸:所得稅費用——遞延所得稅費用。

(3)若結轉扣除期期末,前期結轉待扣除捐贈支出≥結轉年度可扣除公益性捐贈限額,企業在該年度將優先扣除前期結轉的公益性捐贈支出,當年新增公益性捐贈支出則需要全部向后結轉等待扣除。此時,會計處理仍需要分兩步完成:①前期結轉的公益性捐贈在結轉期扣除的會計處理。企業應按照當年公益性捐贈扣除限額與適用所得稅稅率的乘積,做出分錄:借:所得稅費用——遞延所得稅費用;貸:遞延所得稅資產——××年未扣除公益性捐贈支出。②結轉期新增公益性捐贈支出向后結轉的會計處理。企業應按當期新增公益性捐贈支出總額與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——××年未扣除公益性捐贈支出;貸:所得稅費用——遞延所得稅費用。

3.結轉期最后一個年度的會計處理。若結轉的公益性捐贈在其最后一個結轉扣除年度末,仍未能全額扣除,則這部分未扣除公益性捐贈不能再向后結轉扣除。此時,企業需要轉銷由這部分無法結轉扣除的捐贈形成的遞延所得稅資產,按未實現扣除的公益性捐贈金額與適用所得稅稅率的乘積,做出分錄:借:所得稅費用——遞延所得稅費用;貸:遞延所得稅資產——××年未扣除公益性捐贈支出。

三、過渡階段的公益性捐贈會計處理

由于《通知》的發布時間與其執行時間存在差異,因此,企業在2016年9月1日之后發生了公益性捐贈支出且未在當期全額扣除的,需要進行追溯調整。若已全額在稅前扣除,則企業無須做出調整。下面分三種情況予以討論。

(一)僅需對2016年發生的公益性捐贈進行調整的情況

若企業僅在2016年存在公益性捐贈支出,2017年無該類支出,此時企業僅需對2016年發生的公益性捐贈進行調整。同時,根據《通知》的規定,企業在2016年度尚未稅前扣除的公益性捐贈如果包含9月1日前后兩個時間段發生的支出,在后續處理時需要將9月1日前發生的公益性捐贈支出剔除,僅就9月1日之后發生并未扣除的捐贈支出對未來所得稅的影響做相應的追溯調整。

1.2016年相關調整分錄。按2016年9月1日之后發生且未扣除的公益性捐贈支出數與適用所得稅稅率計算調整相關項目,做出分錄:借:遞延所得稅資產——2016年未扣除公益性捐贈支出;貸:利潤分配——未分配利潤。同時,按企業計提盈余公積比例做出分錄:借:利潤分配——未分配利潤;貸:利潤分配——提取盈余公積。

2.2017年相關調整分錄。因政策頒布時間在2017年所得稅匯算清繳之前,所以2016年結轉的公益性捐贈可根據情況全部或部分在2017年稅前扣除。企業應根據2017年公益性捐贈扣除限額(2017年度利潤總額×12%)與2016年未扣除公益性捐贈的大小關系分別處理。若2016年未扣除公益性捐贈支出≤2017年公益性捐贈扣除限額,則2016年結轉的捐贈可在2017年全額扣除,企業按2016年未扣除公益性捐贈數額與適用所得稅稅率的乘積,做出分錄:借:應交稅費——應交企業所得稅;貸:遞延所得稅資產——2016年未扣除公益性捐贈支出。

若2016年未扣除公益性捐贈支出>2017年公益性捐贈扣除限額,則按2017年公益性捐贈扣除限額與適用所得稅稅率的乘積,做出分錄:借:應交稅費——應交企業所得稅;貸:遞延所得稅資產——2016年未扣除公益性捐贈支出。

(二)僅需對2017年發生的公益性捐贈進行調整的情況

若僅在2017年度發生了公益性捐贈支出、且未在2017年度全額扣除,或雖然在2016年度也發生了公益性捐贈支出但已全部在2016年度稅前扣除,此時企業僅需對2017年度發生的且未得到扣除的公益性捐贈做追溯調整。按2017年未扣除的公益性捐贈支出與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——2017年未扣除公益性捐贈支出;貸:利潤分配——未分配利潤。同時按企業計提的盈余公積比例,做出分錄,同上。

(三)2016年度及2017年度均需進行公益性捐贈調整的情況

若企業在2016年、2017年均發生了符合規定的公益性捐贈支出,且至少2016年度公益性捐贈需結轉扣除時,企業需要就未扣除公益性捐贈對后期所得稅的影響逐年做出相應調整。

1.2016年度相關調整分錄。若2016年度未扣除的公益性捐贈支出是在9月1日之前發生,則無須做任何處理,若是9月1日之后發生的,則按該部分未扣除公益性捐贈與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——2016年未扣除公益性捐贈支出;貸:利潤分配——未分配利潤。同時,按企業計提盈余公積比例調整相關項目做出分錄,同上。

2.2017年度相關調整分錄。

(1)若2017年發生的公益性捐贈支出≥2017年公益性捐贈扣除限額。在這種情況下,企業在計算2017年應交所得稅時已按扣除限額扣除了相應的公益性捐贈支出,《通知》的執行不影響2017年度的應納所得稅稅額,因此,不需調整“應交稅費——應交企業所得稅”科目。但由于《通知》執行后,公益性捐贈支出的扣除是在結轉扣除期限內按發生年份的先后順序進行扣除,所以在會計核算時需要根據2016年未扣除公益性捐贈金額的大小,做轉回“遞延所得稅資產——2016年未扣除公益性捐贈支出”及確認“遞延所得稅資產——2017年未扣除公益性捐贈支出”的會計處理。

①若2016年度結轉的公益性捐贈支出≥2017年公益性捐贈扣除限額,此時企業優先扣除2016年結轉的公益性捐贈支出,扣除金額為2017年公益性捐贈扣除限額,2017年新增的公益性捐贈支出需要全額向后結轉扣除。

企業應按2017年公益性捐贈扣除限額與適用所得稅稅率的乘積,做出分錄:借:利潤分配——未分配利潤;貸:遞延所得稅資產——2016年未扣除公益性捐贈支出。同時,按2017年新增公益性捐贈數額與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——2017年未扣除公益性捐贈支出;貸:利潤分配——未分配利潤。最后,按企業計提盈余公積比例,借或貸記“利潤分配——未分配利潤”,貸或借記“利潤分配——提取盈余公積”。

②若2016年度結轉的公益性捐贈支出<2017年公益性捐贈扣除限額,此時企業2017年度稅前扣除的公益性捐贈中應包括2016年結轉的全部公益性捐贈以及部分2017年新增公益性捐贈支出。企業應按“遞延所得稅資產——2016年未扣除公益性捐贈支出”明細賬戶余額,做出分錄:借:利潤分配——未分配利潤;貸:遞延所得稅資產——2016年未扣除公益性捐贈支出。同時,按2017年新增公益性捐贈中未扣除部分與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——2017年未扣除公益性捐贈支出;貸:利潤分配——未分配利潤。最后,按企業計提盈余公積比例,借或貸記“利潤分配——未分配利潤”,貸或借記“利潤分配——提取盈余公積”。

(2)若2017年發生的公益性捐贈支出<2017年公益性捐贈扣除限額。《通知》發布前企業在計算2017年應交所得稅時,是按2017年發生的公益性捐贈支出數額進行稅前扣除。而《通知》執行后,2017年度可扣除的公益性捐贈支出應包括當年及以前年度結轉的公益性捐贈支出,并在限額內進行順序扣除。因此,2017年度應交所得稅將發生變化,企業在調整賬務時,除了涉及“遞延所得稅資產”,還涉及“應交稅費——應交企業所得稅”的調整。

①若2016年結轉的待扣除公益性捐贈支出≥2017年公益性捐贈扣除限額。此時,根據《通知》的規定,企業在2017年可扣除公益性捐贈金額應為捐贈扣除限額,且扣除的均為2016年結轉的捐贈支出,而企業原來是以2017年實際發生的公益性捐贈金額作為稅前扣除項,所以,企業應按2017年扣除限額與實際發生額的差額與適用所得稅稅率的乘積,調減2017年“應交企業所得稅”;同時,按2017年公益性捐贈扣除限額與適用所得稅稅率的乘積轉回“遞延所得稅資產——2016年未扣除公益性捐贈支出”,差額計入未分配利潤。即:借:應交稅費——應交企業所得稅,利潤分配——未分配利潤;貸:遞延所得稅資產——2016年未扣除公益性捐贈支出。同時,按2017年新增公益性捐贈數額與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——2017年未扣除公益性捐贈支出;貸:利潤分配——未分配利潤。最后,按企業計提盈余公積比例,借或貸記“利潤分配——未分配利潤”,貸或借記“利潤分配——提取盈余公積”。

②若2016年結轉的待扣除公益性捐贈支出<2017年公益性捐贈扣除限額<2017年發生與2016年結轉捐贈之和。根據《通知》的規定,企業在2017年可扣除公益性捐贈金額仍為捐贈扣除限額,扣除捐贈包括2016年全部結轉捐贈支出與部分2017年新增公益性捐贈。此時,企業應按2017年扣除限額與實際發生額的差額與適用所得稅稅率的乘積調減2017年“應交企業所得稅”;同時,2016年發生的捐贈支出在2017年全部實現扣除,年末“遞延所得稅資產——2016年未扣除公益性捐贈支出”賬戶無余額。做出分錄:借:應交稅費——應交企業所得稅,利潤分配——未分配利潤;貸:遞延所得稅資產——2016年未扣除公益性捐贈支出。同時,按2017年公益性捐贈中尚未扣除部分的金額與適用所得稅稅率的乘積,做出分錄:借:遞延所得稅資產——2017年未扣除公益性捐贈支出;貸:利潤分配——未分配利潤。最后,按企業計提盈余公積比例,借或貸記“利潤分配——未分配利潤”,貸或借記“利潤分配——提取盈余公積”。

③若2017年新增與2016年結轉捐贈合計數≤2017年公益性捐贈扣除限額。根據《通知》的規定,企業在2017年可扣除公益性捐贈金額為2016年結轉捐贈與2017年度發生的全部公益性捐贈支出,而企業原來是以2017年度發生的公益性捐贈金額作為稅前扣除數,所以企業需要對2016年結轉的捐贈支出做相應的調整,調整后“遞延所得稅資產——2016年未扣除公益性捐贈支出”賬戶無余額。按2016年結轉的捐贈支出與適用所得稅稅率的乘積,或“遞延所得稅資產——2016年未扣除公益性捐贈支出”賬戶借方余額,做出分錄:借:應交稅費——應交企業所得稅;貸:遞延所得稅資產——2016年未扣除公益性捐贈支出。

四、小結

綜上,企業在進行公益性捐贈支出的相關會計處理時,需要重點關注以下內容:①企業可以通過設置公益性捐贈支出及扣除情況備查表,了解企業公益性捐贈發生及其扣除情況。并通過“遞延所得稅資產——××年未扣除公益性捐贈支出”賬戶,準確反映各年度結轉捐贈對后期所得稅的影響。②在核算公益性捐贈支出及其結轉扣除影響時,需要根據企業的具體情況分別處理。若企業在某一期間發生了公益性捐贈支出,并且在該筆公益性捐贈支出結轉扣除期限內沒有發生其他公益性捐贈支出,此時企業只需重點關注這筆公益性捐贈能否在結轉扣除期限內全額扣除,并對不能結轉扣除部分做出相應的會計處理;若企業在結轉扣除期間發生了其他的公益性捐贈支出,此時還需反映該筆公益性捐贈在結轉期的優先扣除和新增公益性捐贈支出未扣除部分對后期所得稅的影響。③對于存在2016和2017年度發生的公益性捐贈、且未全部扣除的企業,在做追溯調整時,需要分析公益性捐贈支出具體發生的時間及其實際扣除情況對后期賬戶、報表的影響。