理解基礎貨幣是理解商業銀行的核心

王劍

基礎貨幣,也稱貨幣基數、高能貨幣,它是中央銀行發行的債務憑證(或說欠條),表現為商業銀行持有的基礎貨幣和公眾持有的流通中的現金(新近還新增了第三方支付公司存在央行的客戶備付金,但金額不大,暫忽略)。商業銀行持有的基礎貨幣,又包括存放央行的存款準備金和庫存現金。簡單地講,基礎貨幣是央行發行的錢。

其中,由于支付技術越來越先進,銀行或公眾持有現金的比例是在下降的,通貨僅占基礎貨幣的5%。因此,我們平時討論基礎貨幣,主要是指銀行的存款準備金(含法定與超額部分)。本文研究的基礎貨幣也主要是指存款準備金。

在現行的“中央銀行—商業銀行”二級銀行制度下,存款準備金、庫存現金是銀行持有的“錢”,而我們老百姓持有的“錢”(我們存在銀行的存款)則大部分是銀行的負債。

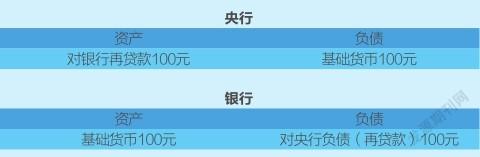

我們用一個假設情景闡述基礎貨幣的作用。假設某國現在剛剛建立金融體系,建立了“中央銀行—商業銀行”二級銀行制度,分別有一家央行、一家銀行。央行首先要向銀行投放基礎貨幣。目前最重要的投放方式,包括公開市場操作、廣義再貸款(含傳統再貸款,以及MLF、SLF、PSL等)。這些操作,本質上都是銀行向央行借入一筆基礎貨幣,到期了要還本付息的。所以,在銀行的資產負債表上,左邊資產科體現為一筆基礎貨幣,右邊負債科體現為一筆向央行的負債。假設這次央行通過再貸款向銀行投放了100元基礎貨幣(銀行向央行借入100元基礎貨幣)。

過去的基礎貨幣投放方式還包括央行向銀行購買外匯、黃金等資產,銀行把它們持有的外匯、黃金賣給銀行,收到央行的一筆基礎貨幣。這樣收到的基礎貨幣沒有到期日,也不用為此支付利息。但近年匯率波動,外匯流入變少,這種投放方式占比也就小了。

現在,銀行擁有了基礎貨幣,開始要擴張自己的資產、負債業務了。比如,有客戶來申請貸款,銀行審核通過后,給這位客戶發放了100元貸款。此時,銀行的資產科多了一筆“客戶貸款”100元,同時,這客戶把錢存在本行,于是銀行的負債科也多了一筆“客戶存款”100元。

注意,這筆放貸完全是“憑空發生”的,銀行只需要在資產科、負債科各記一筆,就完成了放款。切記,銀行不是把自己持有的基礎貨幣投放給了客戶。它什么都沒投放給客戶,它只是在資產、負債兩邊各記了一筆100元!到這一步為止,基礎貨幣還沒發生實質作用。

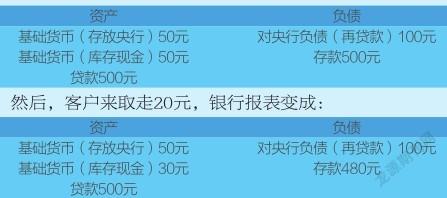

接著,銀行還可以接受更多客戶的貸款申請,最后假設總共放了500元貸款,于是有了500元存款。同樣,到現在為止,也沒基礎貨幣什么事。

后來,有些客戶要從銀行提取現金,拿去支付一些費用。這時,基礎貨幣開始派上用場了。銀行得把現鈔給客戶,所以它首先要去央行“取現”,把自己持有的基礎貨幣里的一部分,從央行那里提取成現金,比如50元(成為銀行的庫存現金):

此時,因為客戶取現,銀行才動用了基礎貨幣。

此時,有一個問題就擺在銀行面前了:在這次取現之前,銀行持有的基礎貨幣是100元,但它的存款總額是500元(都是它自己放貸款放出來的)。萬一客戶來提取現金的金額超過100元,那么這家銀行就瞬間資不抵債了……

于是,央行出臺了規定,設定一個比例,“基礎貨幣/存款”不得低于一個規定值。正常情況下,不可能全部客戶突然間全來取光所有存款,總會沉淀下一大部分。所以,央行會大致評估,設定一個“基礎貨幣/存款”的比例,要求銀行務必保持一定比例的基礎貨幣,以應對提現需求。于是,歷史上最早的法定存款準備金率就誕生了。

延續上例,假設央行定了法定存準率為20%。因為基礎貨幣總量是100元,那么意味著銀行最多只能投放500元貸款,同時產生500元存款。如果它再投放更多,則就達不到法定存準率20%了。

因此,法定存準率是一個對銀行資產擴張(同時也是存款擴張)行為的制約因素,是銀行擴張的命門。事實上,如今,居民取現比例已非常低,幾乎不需要用法定存準率來保障居民取現,所以法定存準率的功能已純粹為了制約銀行的資產擴張,成為央行重要的貨幣政策工具。

具體操作上,央行會通過投放、回籠基礎貨幣,或者調整法定存準率,來控制銀行的資產擴張。比如,央行以再貸款的方式新增投放基礎貨幣,那么在法定存準率不變的情況下,銀行便可實現更多的資產擴張(也就是存款的擴張);或者基礎貨幣總量不變,但央行下調法定存準率,使更多的基礎貨幣釋放為超額存款準備金,也使銀行能夠進一步擴張資產。銀行擴張資產的行為,又會對企業融資、債券等各類資產價格產生影響。因此,廣大企業、居民在進行投融資的決策時,均需要密切關注央行對基礎貨幣的操作及其政策意圖。

前文的例子,是基于全國只有一家銀行,所以基礎貨幣總量是固定的(就是央行一開始投放的100元),不會變化。所以,這家銀行只需要控制貸款總量(同時也是存款總量),以此達到20%的法定存準率要求。但現實中的情況是,存在很多家銀行,這些銀行的全部基礎貨幣總量是固定的,但是每家銀行之間要搶基礎貨幣。誰能搶到更多基礎貨幣,誰就能擴張更多業務。

于是,銀行之間的很多競爭,都可以理解為是搶基礎貨幣。方法無非幾大類(假設搶基礎貨幣的是A銀行,要從B銀行那里把基礎貨幣“搶”過來):

1.“野蠻”的方式,赤裸裸地明搶:把客戶的存款從B銀行那兒爭取過來。當客戶把錢從B銀行那兒跨行匯款過來(或者先取現,然后手工搬運過來),B銀行資產科少了一筆基礎貨幣(存放央行),負債科少了一筆存款。A銀行則剛好相反,資產科多了一筆基礎貨幣(存放央行),負債科多了一筆存款。切記,搶存款,本質是搶基礎貨幣。但這一招還是有難度的,那位存款大戶跟B銀行本來關系就鐵,你又不能漫天開價,高息攬存,否則央行領導會打電話警告你“擾亂存款市場秩序”。當然,除了明搶外,有時還會有別的銀行的客戶因為對外支付等原因,主動把存款轉過來。

2.“文明”的方式,問B銀行借:通過同業業務,向B銀行“借”基礎貨幣。比如,發一張同業CD給B銀行,B銀行用基礎貨幣來買這張同業CD。A銀行的資產科多了一筆基礎貨幣,負債科多了一筆同業CD。B銀行則是資產科多了一筆同業CD投資,同時少了一筆基礎貨幣。A銀行除了發行同業CD外,其他同業存入、同業拆入、賣出回購等同業負債的原理也一樣(只是借錢的條件、期限等不一樣)。對于A銀行來說,這種方式也可以獲取基礎貨幣,但負債成本不一樣,同業負債的利率畢竟高過存款。

3.向央行“哭窮”:如果實在沒辦法及時從市場上搶或借到基礎貨幣,那么還有個最后沒辦法的辦法:問央行再借基礎貨幣。方式包括再貸款、公開市場操作、MLF、SLF等。但央行投放基礎貨幣有自己的計劃,除非非常緊急,否則一般也不會太想去央行那兒討罵。

因此,對于一家銀行來說,它的行為函數是:

1.規模:盡可能用足杠桿,在基礎貨幣一定的情況下,盡可能擴張資產規模,賺取更多息差收入。

2.利差:盡可能用便宜的方式“弄”到基礎貨幣,以擴大利差。

上文解釋了理論上的基礎貨幣運行,但在我國實踐中,有幾個問題,可能使業務本質與上述理論有所差異:

1.制約規模擴張的并不一定是法定存準率。上例中,基礎貨幣總額100元,法定存準率20%,那么意味著銀行放貸業務規模上限是500元(理論上極限的貨幣乘數是5倍)。但現實中,還有其他很多因素制約著放貸規模,包括央行的合意信貸額度、存貸比(現已取消)、MPA中的廣義信貸、其他監管指標(流動性比率、資本充足率、不良率)等。因此,不能簡單拿法定存準率倒數作為貨幣乘數,現實中的貨幣乘數變化多端,跟法定存準率只有很粗略的關聯關系。

2.銀行會采取一些業務規避監管。上例中,理論上極限的貨幣乘數是5倍,100元基礎貨幣只能承載500元的存款。但是,有些種類的存款并不參與存準率的計算,比如部分非銀金融機構存放銀行的存款。因此,銀行可以設法把客戶存款轉換為非銀金融同業存款(比如讓客戶去買理財),從而減少了存準率的分母,存準率就變大了(當然,還要考慮不同存款有不同利率)。然后,它就又可以擴張貸款,派生存款,做大了資產規模,賺更多錢了。