希臘:終于,一個新的開始?

Sofia Tozy

隨著希臘退出第三輪救助計劃,其經濟復蘇的跡象成倍增加:2017年是正增長(1.4%)回歸的一年;盡管歐元區經濟增長疲軟,但希臘國內生產總值(GDP)增長率預計在2018年將接近2%;相比2017年同期,希臘家庭和企業在2018年上半年更樂觀。

最近經濟勢頭的改善遠沒有消除危機的污點:2008~2015年,希臘GDP和投資分別下降了25%和60%,失業率達到28%,企業營業額下降了1/3,工資收入和房地產價格減半。希臘銀行盡管在2015年進行了資本重組,但仍錄得高額不良貸款。國際貨幣基金組織(IMF)和歐盟委員會(European Commission)估計,希臘經濟恢復到危機前的水平需要10年時間。

然而,2008年以來進行的改革已導致公共賬戶的合并,自2016年起,希臘公共賬戶已出現基本盈余。支撐這場危機的財政和經常賬戶失衡,已經通過顯著的財政調整以及嚴重的內部貶值得到了部分解決。財政公信力得到加強,使該國得以重返國際市場,并解除部分資本管制。企業變得更具競爭力,并且減少了債務。它們現在更愿意面向出口,這有助于新行業的發展。

進一步證實這些資金變化的事實是,希臘企業目前面臨的不確定因素更多地涉及外部環境(歐元區其他地區的經濟增長放緩、多重政治風險)而非國內環境——這是自2008年以來的第一次。

危機余波依然可見

希臘危機的特點可概括為3個不同但相關的沖擊:主權債務危機、銀行危機和“突然停止”(資本外逃)。

2008~2016年,希臘GDP下降了25%,投資收縮了60%。2008~2016年,受制于國內市場的部門遭受的沖擊最為嚴重:貿易、運輸、住宿和餐飲、建筑、信息通信技術(ICT)和采掘業的增加值下降了40%以上;家具、紡織品、紙張和紙板等低附加值產品的生產受到沉重打擊,增加值跌幅超過70%;汽車和造船業也經歷了重大損失,增加值下降了55%。

毫不意外,金融危機期間,希臘企業付出了沉重的代價。2008~2016年,非金融企業的增值率下降了30%,利潤率下降了37%,投資率下降了49%。微型企業和中小型企業(雇用了超過60%的勞動力)最容易受到供應短缺和融資困難的影響。

根據希臘國家銀行的數據,大約25萬家中小企業在2008~2016年間宣布破產,導致近250億歐元的生產損失,而幸存下來的企業銷售量下降了30%。擁有超過250名員工的企業應對危機更有彈性。同期,希臘上市公司的營業額僅下降了20%,但這種彈性是有代價的:它們的凈利潤僅是原來的1/4。

盡管希臘企業的負債水平很低(2009年其債務比率僅為GDP的50%,此后有所下降),但其償債能力仍然有限。事實上,希臘企業遠未恢復危機前的營業額,仍然面臨流動性短缺狀況,從而增加了它們的違約風險。這給銀行體系帶來了持續的風險。

2018年3月,希臘的銀行不良貸款總額達到980億歐元,相當于其貸款總額的45%。希臘的不良風險敞口(NPEs)除貸款和預付款外,還包括為交易而持有的債務證券,其份額為41%,而葡萄牙債務證券比例已跌至11%,意大利為9%,愛爾蘭為7%。盡管2015年進行了資本重組,但不良貸款繼續影響希臘銀行業的盈利能力和信譽。再加上存款增長疲軟限制了流動性,銀行對不良貸款的敞口限制了它們為經濟提供資金的能力。

然而,盡管希臘的銀行利率仍高于歐元區其他國家的平均水平,但它們已經恢復到了危機前的水平。自危機高峰期以來,希臘信貸狀況有所緩解,但仍受到限制。因此,自2011年以來一直在下降的非金融企業信貸,在除旅游業以外的所有部門仍在繼續下降。

為了解決不良風險敞口問題,希臘當局采取了一系列措施,試圖改善破產管理框架,提高債務催收過程的效率。

根據希臘官方數據,破產數量正在減少,并將低于危機之前。然而,國際貨幣基金組織認為,這個數據并不反映當前的破產狀況,因為它只包括正式的清算程序,而不考慮破產前的程序——這些程序被債務人更廣泛地使用,作為阻止債權人獲取信息的手段。

雖然希臘監管框架已經變得更加透明,但其司法清算程序由于連續的改革(庭外糾紛解決、加速債務結算和電子拍賣)而仍然進程緩慢。事實上,希臘企業破產后收回索賠款的平均時間是3.5年,相比之下,經濟合作與發展組織(DECD)成員的平均回收期僅為1.9年。

這種低效率傾向于在生產力較低的企業中捆綁資本,并促進僵尸企業的生存。OECD利用2013年的數據發布的一項研究顯示,希臘僵尸企業不可回收資本所占比例為28%。除卻業務整合的障礙,這一數字可能會減少到9%。

在DECD成員中,希臘僵尸企業所占比例最高,2013年占該國企業總數的16%。

企業被迫現代化

從積極的一面來看,經濟危機使那些幸存下來的企業能夠清理資產負債表。同時,工資的收縮有助于降低生產成本,從而提高盈利能力。

歐洲統計局的季度非金融公司數據支持了這一發現:希臘企業的利潤率從2016年第2季度以來一直在提高。

根據希臘國家銀行進行的一項調查,2008~2016年,希臘中小企業毛利率從24%上升到28%,增加了4個百分點,高于歐洲平均水平。相反地,利潤率的增加之后是總營業盈余(絕對值)的持續下降,因為增加值以更快的速度在下降。

的確,銷售額的下降導致固定運營成本(主要是租金、保險費和行政成本)的增加,從而給總運營盈余造成壓力。希臘企業的EBITDA(稅息折舊及攤銷前利潤)在2006~2016年間下降了3個百分點(從10%到7%)。簡而言之,企業開始恢復利潤率,但疲弱的內需限制了上漲的幅度。

因此,2019年希臘國內需求的逐步復蘇,應該能反映在公司利潤率的迅速提高上。在這個經濟狀況有所改善的背景下,希臘企業開始重新投資。在2014~2017年之間的低點,投資率也平均提高了30%。

同樣,為了保護銀行系統免受存款減少的影響,希臘于2015年實行了資本管控,給企業特別是中小企業帶來了巨大的挑戰。與此同時,資本管制也使它們更有彈性和更加敏捷。雖然87%的企業表示,在資本管控實施3個月后遭受了與此有關的負外部性影響,但只有56%的公司表示,在資本管控實施15個月后,它們仍然受到負面沖擊。

流動性約束促使希臘企業通過ERP(企業資源計劃)系統和銷售點終端機加速現金的數字化,從而改善債務與成本管理。

盡管新企業數量保持不溫不火(根據歐盟統計局數據,希臘新企業創立率在歐元區最低,為5.1%),但希臘企業的存活率已經有所提高,且高于歐洲平均水平(80%)。據歐盟統計局統計,2014年成立的希臘企業中,有90%在2015年仍然存在。

更傾向出口

2001年,希臘加入歐元區,帶動其工資增長速度快于生產率增長速度,導致該國價格競爭力逐漸減弱,盡管出口企業貿易額很小。2008年,希臘出口額占其GDP的22%(歐元區這一比例為38%),低于希臘企業潛在出口額的33%。

不過,危機引發的國內貨幣貶值使得希臘能夠提高相對于歐洲伙伴的成本競爭力。希臘單位勞動成本在2008~2017年間下降了22%。同期,出口增長了27%。排除海運(下降88%),希臘貨物出口額甚至增長了近40%。

由于存在諸多出口障礙——比如缺乏投資、公司規模小——2008~2017年希臘出口額在其增加值中的份額僅增加了10個百分點。盡管如此,希臘一些行業似乎表現出了良好的勢頭,并利用競爭力增強的契機走向了國際舞臺,制造業尤其如此。希臘專門從事煉油業,煉焦和煉油產量翻了兩番,現在占其制造業產量的45%。希臘已成為Levantine海盆(土耳其和埃及)的主要供應商,其石油出口增長了133%。另外,希臘醫藥產業增加值增長23%,化工行業維持現狀。

然而,這些行業主要是由大中型企業組成,它們從價格競爭力的提升中獲益最多,并且國際化的人數也越來越多。2015年,擁有超過250名員工的出口公司所占份額從39%增加到49%;2008~2017年間,它們對總增加值的貢獻從29%增加到36%。可喜的是,希臘中小企業也開始更加積極地面向出口:出口型中小企業的份額在制造業中增加了近10個百分點。

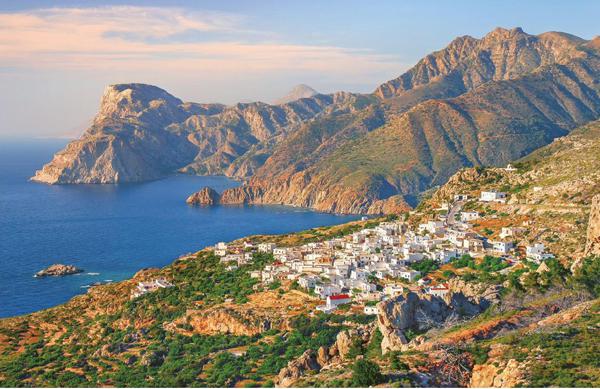

最后,來自某些行業的服務貿易正在復蘇。希臘旅游業已證明具有彈性:過去10年,外國游客人數增長了82%,旅游收入增加了30億歐元。

(本文節選自2018年8月17日科法斯經濟刊物,作者Sofia Tozy系科法斯集團經濟學家。譯/李前)