淺析年終一次性獎金對個人所得稅納稅籌劃的影響

高立,樊雨潔

(中國水產科學研究院漁業機械儀器研究所,上海 200092)

1 引言

伴隨著我國稅法的日益完善,《國家稅務總局關于調整個人取得全年一次性獎金等計征收個人所得稅方法問題的通知》(國稅發[2005]9號)于2005年1月正式出臺,不僅反映了個人所得稅的計征越發標準化,也反映了稅收收入的作用。另一方面,現行的年終一次性獎金個稅計稅方法面臨著部分待解決的問題[1]。對此,企業有必要積極采取合理的稅收籌劃,以實現對員工個人所得稅負擔的降低,這對于更好的對員工工作積極性的激發具有積極意義。

2 年終一次性獎金的計稅方法

按照之前的我國境內個稅的相關規定,對納稅人在境內取得的每個月的績效獎金,或者年終獎勵、分紅等,按照單獨的一個月的月薪,沒有最低限額的扣除,而是將所有收入按其適用的個人所得稅稅率,計算應納稅所得額。

但現行的年終一次性獎金計稅方法更改了本來年終一次性獎金全額來確定適用稅率的規定。在新出臺的通知中,明確提出需要先將員工當月得到的全年一次性獎金除以12,然后根據商數來對速算扣除數與適用稅率進行確定。

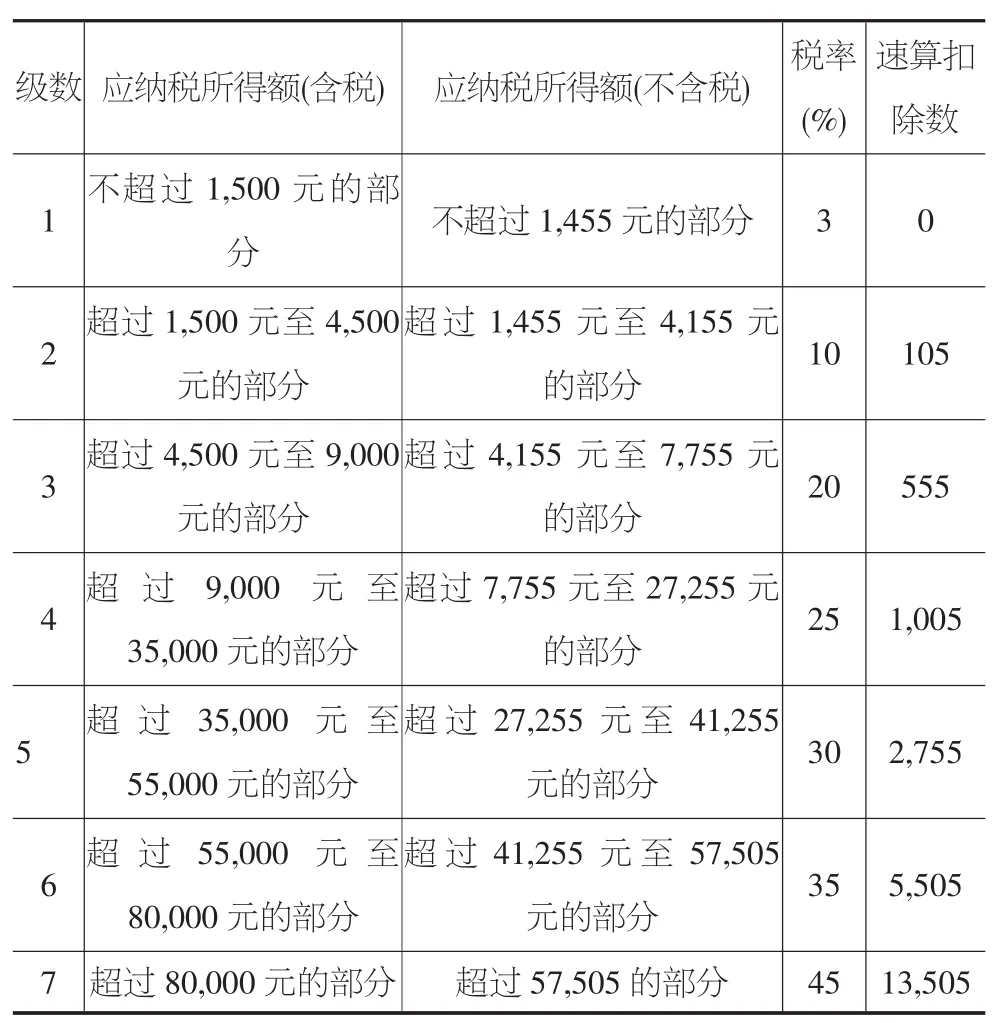

以上兩種計征個稅辦法的差別在于,現行的辦法將一次性獎金先除以12個月后,其確定適用的稅率將會比舊辦法中全額作為所得直接所確定的適用稅率大大降低,從而在實質上降低了個人所得稅稅率,減輕了員工的個人稅負。例如:某員工2016年底獲得年終一次性獎25000元,按照舊辦法計算,應繳納個人所得稅=25000×25%-1375=4875元。而按照新辦法計算,平均月收入=25000/12=2083.33元,參照現行適用的個稅稅率及速扣數(見表1)計算應繳稅款,則應繳納個人所得稅=25000×10%-105=2395 元。可見,按照新的辦法計算,員工個人所得稅的稅額顯著減少。

表1 個人所得稅稅率表

3 年終一次性獎金計稅方法存在的“稅收盲區”

盡管按照國稅總局的新規定,個人的稅負將大大減輕。但我們不難發現,現行政策依舊存在不合理之處。

同樣承接上個例子:某員工2016年底獲得年終一次性獎18000元,2017年底取得年終一次性獎金18001元,假設該員工2016年12月及2017年12月工資都超過3500元,則2016年與2017年末的納稅分別為:

2016年末:將年終一次性獎除以12為1500元,適用的稅率為3%,因此個人所得稅為18000×3%=540元,則員工的稅后收入為18000-540=17460元;

2017年末:將年終一次性獎除以12為1500.08元,適用的稅率為10%,因此個人所得稅為18001×10%-105=1695.10,因此該員工的稅后收入為16305.90元。

將兩年的具體情況進行對比與分析后,了解到雖然2017年的年終一次性獎金僅比2016年末多1元,但是個人所得稅則需要多繳納1155.10元,可以將其稱為“稅收盲區”[2],即發放年終一次性獎金在超過特定的閾值后,納稅額的增長率要遠遠超出獎金數額的增加。

總的來說,想要實現對“稅收盲區”的避免,則需要使稅前多發的獎金比由于多發而繳納的稅額多,對個稅進行合理籌劃。下面通過一個公式來推算各級稅率的“盲區區域”。設A為多發獎金額,B為臨界點,C為適用稅率,D為速算扣除數。列出不等式 A≥[(B+A)×C-D]-(B×C-D)。

我們以臨界點18000為例代入不等式,A≥[(18000+A)×10%-105]-(18000×3%-0),解出不等式可得 A≥1283.33。即全年一次性獎金的“稅收盲區”為(18000,19283.33]。

同理,以臨界點54000為例代入不等式,則A≥[(54000+A)×20%-555]-54000×10%-105),可得 A≥6187.50,即“稅收盲區”為(54000,60187.50]。以此類推,我們發現將會出現6個年終獎的“盲區”區間,分別為18000.01元至19283.33元;54000.01元至 60187.50元;108000.01元至 114600.00元;420000.01元至447500.00元;660000.01元至706538.46元以及960000.01元至1120000.00元。

4 納稅籌劃空間與建議

在對員工納稅籌劃的過程中,員工的薪金、工資則需要綜合的考慮到企業的具體狀況,進而實現科學籌劃,而不是生搬硬套。因此,如何在現行個稅計稅方法下減少員工的個稅稅負成本,提出以下一些建議。

①眾所周知,員工的年終一次性獎金與工資薪金的計稅方法存在著差異。基于納稅員工層面來分析,當年終一次性獎金分配金額與每個月的工資薪金不同時,那么全年稅負則也是存在差異的。當年終獎金適用稅率比月收入適用稅率大時,則需要盡可能的將各種類型的獎金納入到年終獎金,統一的發放。反之,則可以采取將獎金調換為工資收入的方式。比如:某員工2017年年末擬發薪酬53600元,其中月工資10000元,年終一次性獎金43600元。按現行規定,應繳納個人所得稅=[(10000-3500×20%-555]+(43600×10%-105)=5000元。但如果我們將該員工的薪酬發放名目進行更改,按基本工資3000元,績效工資600元,年終獎勵50000元發放,則本月繳納個人所得說=(3600-3500)×3%+(50000×10%-105)=4898 元。兩者相比,我們可以很容易的發現,工資與獎金分配金額不同,繳納稅收也會不同。

因此,月收入適用稅率與年終獎金的適用稅率是員工個人所得稅進行納稅籌劃的核心,也就是說靈活的對敏感區間與臨界點的運用,對于企業納稅籌劃方面的作用是不可小視的,意味著需要根據具體的實際情況,采取相應的措施,來制定出合理的納稅籌劃方案。

②當稅率超過臨界值時,可采用公益性捐贈的方法降低應納稅所得稅。根據《個人所得稅》第六條第二款:“納稅人將通過中國境內的國家機關、社會團體,向公益事業、教育事業以及貧困地區、自然災害地區的捐贈,捐贈額小于納稅人申報的應納所得稅30%的部分,可以對其進行扣除”。除此之外,在我國所頒布的《個人所得稅法》中,明確提出了“個人通過國家機關、非營利性社會團體向公益性青少年活動場所、農村義務教育、紅十字事業、福利院、高校的研發經費等相關的捐贈,規定可以從個人所得稅應納稅所得額中全部扣除”。對此,假如某個員工的年終一次性獎金最初處于“稅收盲區”時,那么則可以鼓勵員工將部分獎金用作公益捐贈,之后再根據員工所取得的收據,對其應納稅所得額進行相應的扣除[3]。

綜上所述,年終一次性獎金對個人所得稅納稅籌劃有著重要影響,了解相關工資、薪金的個人所得稅繳納政策,合理的將全年工資薪金與年終一次性獎金進行最佳分配,對于降低個人稅收負擔具有重要意義。