中國建設銀行遼寧省分行農村金融業務發展探究

辛 鑫 邱桂杰

(吉林大學生物與農業工程學院 吉林 長春 130000)

在經濟發展新常態的大背景下,在大力發展普惠金融的政策支持下,越來越多的銀行將目光瞄準農村金融市場。首先,從商業銀行盈利的性質出發,農村市場是傳統金融市場之外的一片新天地。隨著金融脫媒、同業和跨界競爭加劇,商業銀行圍繞城鎮盈利的路線舉步維艱,反觀農村市場發展空間巨大,轉型服務農村金融刻不容緩。其次,互聯網金融的普及為商業銀行農村金融服務的開展奠定了基礎。與中國農業銀行、農信社等相比較而言,中國建設銀行在縣域市場的網點及影響力遠不如前者。對于在20世紀末本世紀初曾退出縣域的建行而言,想要重新扎根縣域仍有難度。經過近三年的努力,中國建設銀行遼寧省分行農村金融業務迅速發展,已取得一定成果。

第一,政策傾斜助力縣域支行業務開拓。建行遼寧省分行十分重視開拓縣域藍海,2016年省分行成立推進領導小組,制定了《遼寧省分行縣域支行轉型發展三年行動方案(2017年-2019年)》等方案。同時,從省行本部到各個二級支行成立普惠金融部,設立專職部門開展普惠金融業務。

第二,同業之間占據一席之地。在遼寧縣域金融同業競爭中,剔除中國郵政儲蓄銀行、農村信用社等不在同一體量、可對比度較低的金融機構,工商銀行、農業銀行、建設銀行三者橫向比較,截至2017年底,建行遼寧省分行縣域主要業務指標排名如下:一般性存款時點余額537億元,排名第2位。各項貸款余額287億元,排名第3位。中間業務收入22607萬元,排名第2位。

第三,移動金融、物理網點布局擴張。隨著互聯網金融的高速發展,各個銀行紛紛大力推廣移動金融,搶灘網絡金融客戶。截至2017年底,遼寧省建行縣域移動金融柜面替代率達79.89%,手機銀行活躍客戶數28萬戶,微信客戶新增17.1萬戶。銀行物理網點是業務開展的依托。建行遼寧省分行截至2017年底新增10個縣域支行,共有37個縣域支行,下設104個物理網點,自助銀行159個。

第四,客戶拓展成效顯著。隨著縣域支行迅速擴張,客戶基礎也隨之壯大。截至2017年底,縣域支行對公有效客戶3.12萬戶,全年新增0.37萬戶,增速13.42%;個人有效客戶267.08萬戶,全年新增39.95萬戶,增速17.59%。縣域支行對公、個人客戶增速均高于全省平均水平。

第五,總體資產質量良好。截至2017年底,縣域總體資產質量良好,但受部分區域重點客戶影響,不良貸款額19.56億元,不良率6.81%。

第六,人力、財務資源向縣域引導。建行遼寧省分行高度重視縣域發展,結合“213人才工程”和“200青年人才”計劃,建立選派業務骨干到縣支行鍛煉的機制,并專項配置450萬元工資、400萬元營銷費用專項穿透激勵縣域業務轉型發展。

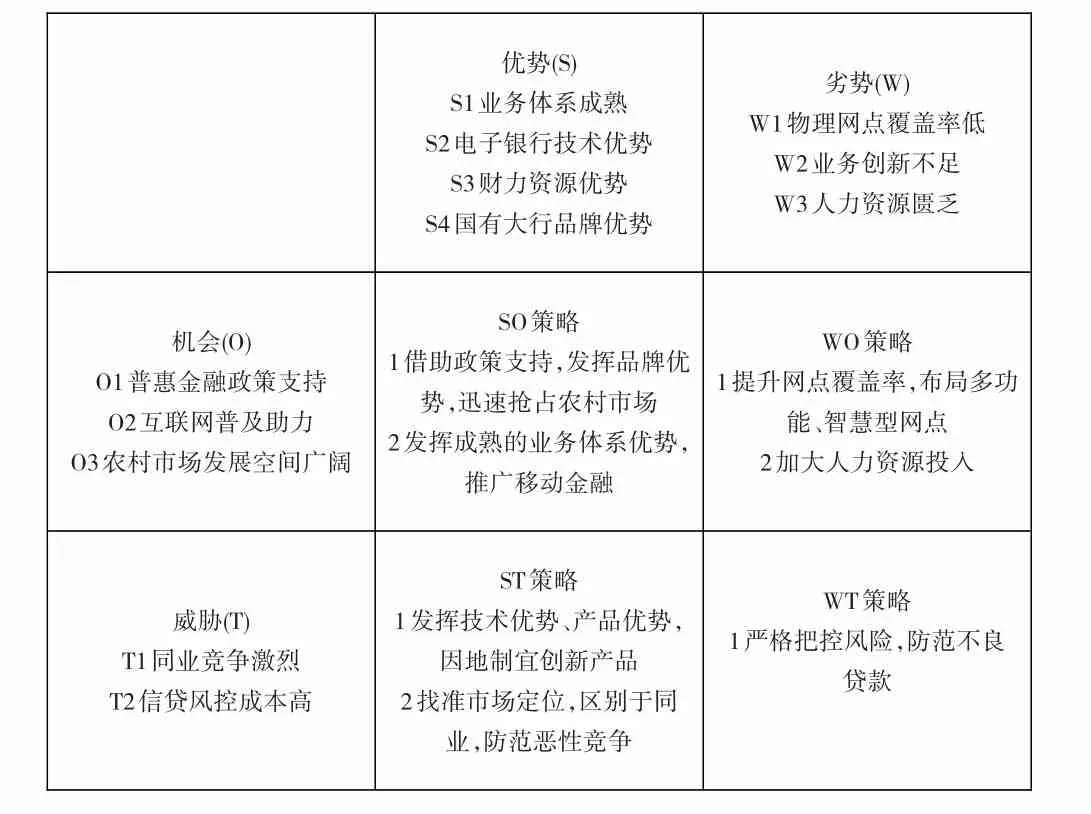

基于建行遼寧省分行農村金融業務發展的現狀,結合其自身優勢和劣勢,構建出如表1的SWOT矩陣分析圖,并分析出遼寧省建設銀行農村金融業務發展的四種戰略:SO、ST、WO、WT戰略。

表1 遼寧省建設銀行農村金融業務SWOT矩陣分析

基于SWOT分析得出的以上戰略,在建設銀行內部員工間進行問卷調查,得出戰略選擇,提出以下建行遼寧省分行農村金融業務發展構想:

一、布局多功能物理網點,打造智慧型金融服務

在當下金融脫媒,互聯網金融高速發展的時代,銀行傳統物理網點已是低效率的存在,物理網點的布局應向多功能、智慧型轉變。一方面,繼續渠道鋪設,加大縣域機構覆蓋力度。另一方面,依托線下網點,結合網絡金融,構建O2O模式,打造多功能金融場景,提供智慧金融服務。

二、發揮成熟的業務體系優勢,推廣移動金融

建設銀行電子銀行業務優勢明顯,為更好地解決農村地區金融服務痛點,提升農村地區普惠金融服務能力,推廣“裕農通”農村金融服務平臺APP,提高移動金融覆蓋率,搶占移動金融市場,是最優戰略選擇。

三、因地制宜創新產品,打造獨有的競爭力

建設銀行有成熟全面的業務體系,依托建設銀行業務平臺,因地制宜創新產品。首先,個人住房貸款業務是建設銀行領先同業的拳頭業務,遼寧省縣域住房貸款業務可以發揮建行住房貸款業內領先的優勢,加強縣域房貸業務開發,深挖縣域客戶購房需求,搶抓重點樓盤,制定精準營銷方案,提升個貸產品縣域影響力和市場份額。其次,建行“善融商城”的互聯網平臺可以為農業企業提供網上銷售平臺,互聯網+智慧農業服務,打造永不落幕的“網上農博會”。

四、多角度控制信貸風險

農村征信系統未建立,農村地區的用戶存在一定的復雜性和多樣性,這使得農村信貸風險控制極為復雜,需多角度控制信貸風險。一方面,借助大數據云計算等現代化手段,篩選優質客戶,改善農村金融市場信息不對稱和貸款難的問題。另一方面,參與政府擔保項目或利用同業共享征信數據,把控信貸風險。