股權異質性、稅收政策與公司現金分紅

【摘 要】 選取2006—2016年所有A股上市公司作為研究樣本,以2011年為中間點研究稅收政策變化前后股權異質性對被投資公司現金分紅行為的影響。研究發現:由于實際稅負成本大于國有控股上市公司,民營企業傾向于少發現金股利,稅收政策變化降低民營企業稅負成本后,由稅負差異造成的兩類產權性質對現金分紅的影響減小甚至是不顯著;股權集中度對公司現金分紅行為具有正向影響,稅收政策變化后兩者關系不變;高管持股比例與公司現金分紅具有正向關系;保險機構、社保基金持股比例均與被投資公司的現金股利支付水平正相關,稅改后稅負降低使得證券投資基金更傾向于獲得現金股利。

【關鍵詞】 股權異質性; 稅收政策; 現金分紅

【中圖分類號】 F830.91 ?【文獻標識碼】 A ?【文章編號】 1004-5937(2019)02-0095-08

一、引言

2005年股權分置改革以來,許多公司的股權集中度有所下降,隨著證券市場投資主體越來越豐富,如證券投資基金、保險機構、社保基金、信托機構等,上市公司的股權投資者類別趨向于多元化,公司股權異質性也趨于多元化。但是不同上市公司股權投資者的類別不同以及不同類別投資者的持股比例不同,使得公司的股權結構不同;不同投資者由于自身機制行為能力的不同再加上持股的差異,在公司股利政策的決策上也表現出力量的差異,即公司的現金分紅行為是各方股東利益博弈的結果[ 1 ]。所以研究股權異質性對公司現金分紅行為的影響是很有意義的。

稅收是影響公司現金分紅行為的另一重要因素,在國內外學者關于公司現金分紅行為的研究中受到廣泛關注。在稅收政策變化之前,不同期限的投資者所得現金股息享受同一稅率,并沒有稅負成本的差別[ 2 ],想要研究稅負差別通過投資者持股對上市公司現金分紅行為的影響很難實現,而稅改為本文進行這樣的研究提供了可能。上市公司的控股股東、法人企業、居民通常股息紅利不需要繳稅,但股權轉讓獲得的資本利得需要繳企業所得稅,企業面臨的資本利得稅收成本大于現金紅利的稅收成本;個人投資者的股息紅利需要繳稅,只是根據持股期限不同稅率不同,而轉讓股票的資本利得不需要繳稅,公司這兩大類投資者的征稅方向完全相反[ 3 ]。上市公司的這兩類投資者為規避不同方向的稅收成本,會在公司的股利政策上做出有利于自己的表決,最后公司現金分紅行為如何變化,稅收政策改革達到什么效果,這正是本文的研究意義所在。本文研究既對公司股利政策制定提供一定的理論指導,也可以為接下來的稅收改革提供參考價值,具有一定的理論和現實意義。

二、理論分析與研究假設

(一)產權性質對現金分紅的研究假設

從上市公司治理角度來看,一般國有公司的總經理、管理人員由具有代理控股行使權的政府機構選舉任命,國有股股東出于自己收益的需要,也為了對管理者的行為產生約束,很可能促使公司多派發現金股利。從上市公司的資金來源來看,由于我國國有控股公司的股權嚴格意義上來說是歸國家所有,公司由各類政府機構打理,公司的發展得到政府和包括銀行等各類金融機構的支持,融資約束相對比較少,所以其不需要為了減少分紅或者不分紅來留存收益用于公司的投資,當其需要融資時可以相對容易地獲得資金。從上市公司的稅收負擔來看,國有上市公司其最終控制人都是政府,同時政府作為稅收收入的收繳者,可以獲得個人股權投資者和投資機構股權投資者的股票所得稅收[ 4 ]。從公司治理、資金來源、稅收負擔來看,國有控股公司更愿意分配現金股利。

非國有控股上市公司以民營控股公司為代表,在民營控股上市公司中,控股股東有法人和個人之分,稅收政策對兩者的稅負要求不同,因此不同類型的民營控股股東稅負成本不同。在個人直接控股的民營上市公司中,個人控股股東作為個人股權投資者需要繳納股息稅。為規避股息稅收成本,個人控股的民營公司傾向于不分紅或者降低分紅水平[ 5 ]。稅收政策發生變化時股息紅利稅降低,個人直接控股的上市公司對現金分紅意愿和水平的負向影響會減弱。因為2013年稅收政策調整,降低了個人投資者與機構投資者之間的稅負差異,這樣使得國有控股公司與民營上市公司之間的稅負差異縮小,從而由稅負差異造成的對現金分紅的影響差異減小甚至不顯著[ 6 ]。上述主要是從公司的稅負角度來分析的,其實從公司資金來源來看,民營企業希望尋找新的投資機會來擴大發展,但受自身信譽和政策的限制,尋求外部資金來源的渠道較窄,成本較大,一般傾向于將稅后利潤用于公司資金需求。根據上述的理論分析,提出研究假設1。

假設1:由于實際稅負成本大于國有控股上市公司,民營控股公司傾向于少發現金股利,當稅收政策變化降低民營的稅負成本后,由稅負差異造成的兩類產權性質對現金分紅的影響差異減小甚至不顯著。

(二)股權集中度對現金分紅的研究假設

按照利益侵占假說理論,當某一上市公司的股權集中度較高時,控股股東占有絕對話語權,考慮到自身利益需要往往會選擇讓公司制定出高水平的現金分紅計劃來掏空公司,損害中小股東的利益,從而使得大股東與中小股東之間利益沖突嚴重。從投資動機來看,王敏和李瑕[ 7 ]認為擁有絕對控股權的大股東投資上市公司的根本動因是足夠的財務激勵,這種財務激勵動因會顯著影響其對中小股東的侵占意愿。上市公司通常采用的有效財務激勵方式是現金分紅,企業控制人現金流權越高,通過股利實現其利益侵占目的的可能性越高。從政策監管來看,隨著證監會加大監管力度,要求作為證券市場主體的上市公司加大信息披露力度和規范,控股股東再想通過關聯交易和資金占用等方式侵占公司資源的難度加大,成本增加,一旦被證監會發現,處罰會相當嚴厲。同時大股東想要在市場上獲得資金,賣出股票會由于證監會股權投資者交易規模規定受限,即使成功交易也會因需要交納大量的資本利得所得稅而承受較大的稅負成本。因此控股股東通過現金分紅來獲利的方式更有利[ 8 ]。從稅負角度來看,控股股東一般都是企業法人,根據稅收政策規定,居民企業免征現金股利稅,稅負的差異會促使控股股東更傾向于現金分紅;即使有些上市公司的控股股東是個人投資者,需要交納現金紅利稅,但由于其轉讓股票的機會成本大于股息稅成本,其更傾向于通過所持股票公司的分紅來獲取收益,更何況稅收政策變化降低了個人投資者的紅利成本。陸正飛等[ 9 ]利用我國上市公司數據研究得出股權集中度越高,公司越偏好派發高水平的現金股利。綜上所述提出本文研究假設2。

假設2:股權集中度對公司現金分紅行為具有正向影響,稅收政策變化后兩者關系不變。

(三)高管持股對現金分紅的研究假設

基于中國證券市場數據研究得出的大多是上市公司管理者持股對現金分紅有正向促進作用。董艷和李鳳[ 10 ]通過引入高管是否持股這一虛擬變量實證檢驗了高管持股與否對股利政策產生影響以及高管持股比例對股利政策的影響,研究表明高管持股能夠促進公司現金分紅。從公司治理的角度來看,自由現金流量是指公司現金用于所有凈現值為正的投資計劃后所剩余的現金量,自由現金流假說認為公司派發現金股利可以減少剩余自由現金,也就可以約束管理者因為謀取私利的過度投資或者個人消費行為,從而降低股東與管理者之間的代理成本,促進公司價值的增值。所以管理者持股對股利應該有促進作用。

從政策的角度來看,2007年中國證監會頒布的《上市公司董事、監事和高級管理人員所持本公司股票及其變動管理規則》規定上市公司的董事、監事、高管和持股超過5%的大股東轉讓其所持有公司股票時存在禁售期和數量限制。管理者是指公司高級管理人員,包括總經理、副總經理和董事會秘書等。這說明管理層一般在賣出股票獲得資本利得方面受到限制,因此高管更傾向于分紅來獲取收益。從稅負的角度來看,中國證監會在2012年11月16日頒布了《關于實施上市公司股息紅利差別化個人所得稅政策有關問題的通知》(財稅〔2012〕85號),廢棄了之前10%的單一稅率,變成了個人投資者根據持股時間的長短享受不同的稅率,并于2013年1月1日開始實施。其中提到持股一年以上的只需繳納5%的稅率,而一般高管持股期限都在12月以上,也就是說在2013年稅改前,高管持股的股息稅率為10%,稅改后為5%。稅負成本的降低促使高管相較之前更愿意公司派息。根據上面的理論分析,提出研究假設3。

假設3:高管持股比例與公司現金分紅具有正向關系,在2013年稅改以后,其對現金股利的偏好更大。

(四)機構投資者對現金分紅的研究假設

袁蓉麗和肖澤忠[ 11 ]、王彩萍和李善民[ 12 ]等研究證明了在中國證券市場上投資機構對持股公司的內部治理發揮了積極的作用,從而對公司的經營業績產生影響。良好的公司業績是被投資公司進行現金分紅的基礎。目前我國證券市場上投資機構以證券投資基金為首,其他機構例如保險、社保基金、合格境外機構投資者等共存。

從稅負角度來看,證券投資基金雖然屬于投資機構,但是其稅負地位在法律上與個人投資者相同。《關于開放式證券投資基金有關稅收問題的通知》(財稅〔2002〕128號)以及《關于證券投資基金稅收政策的通知》(財稅〔2004〕78號)等文件規定,投資基金從被投資公司得到的股息收入采用個人所得稅法,其出售被投資公司股票的買賣差價收入免征稅收。可見投資基金的現金紅利稅收成本大于資本利得稅收成本,為了避稅,投資基金會通過其在被投資公司的決策力量讓被投資公司盡量少分紅或者不分紅,將公司自由資金留做投資以期待公司股票上漲獲得更多的資本利得收入。按照2013年新實行的差別化股息稅率政策規定,基金的股息紅利稅將由單一稅率10%降到5%,由于現金紅利稅收負擔降低,稅改后基金對現金股利的偏好將會增大。

除證券投資基金機構外,其他投資機構的股利所得和資本利得收入適用《企業所得稅法》,不過相關稅收政策結合證券市場投資者參與主體的發展需要會對某些投資機構制定單獨的稅收政策。本文中作為機構投資者的社保基金指的是由中央政府掌管的社會保障基金,2008年《關于全國社會保障基金有關企業所得稅問題的通知》(財稅〔2008〕136號)規定,社保基金的所有收入免征稅。由于社保基金根本沒有稅負成本,但其具有定期向社保購買人償款的需要,因此,社保基金對現金股利的偏好要高于投資基金。

雖然同為投資機構,但保險機構在法律中的稅負地位有別于證券投資基金和社保基金。2008年《企業所得稅法》規定企業居民持股一年以上的,其獲得的股息紅利收入免稅,但是其轉讓被投資公司股票的資本利得收入需要按照新稅交納所得稅。所以,對保險機構而言,其資本利得所承擔的稅負成本要高于現金股利的稅負成本。因此,相較于基金,保險機構對現金股利的偏好會更強烈。

由于2013年的稅改只是對個人的股息紅利稅率作出調整,并不影響企業所得稅等,所以稅負降低使得證券投資基金會更傾向獲得現金股利。但社保基金和保險的稅負并沒有什么改變,其對現金股利的偏好也就沒有什么改變。綜上所述形成研究假設4。

假設4:保險機構、社保基金持股比例均與被投資公司的現金派息水平正相關,稅改后稅負降低使得證券投資基金會更傾向獲得現金股利。

三、研究設計

(一)樣本選取及數據來源

本文以滬深兩市A股上市公司為研究對象,選取2006—2016年間數據檢驗股權異質性、稅收政策變化對現金股利政策的影響。在數據篩選過程中,剔除了金融類、財務數據缺失類、被ST或PT類的上市公司數據。由于本文是研究上市公司現金分紅行為,基于中期分紅的少數性和有別于年末分紅,同時分紅是以公司正的凈利潤為前提的,所以還剔除了有中期分紅和虧損或負凈資產的上市公司數據。

最終得到9 396個樣本量,并對本文要研究的所有變量在上下1%和99%分位數處做極值截尾(Winsorize)處理以控制異常值。筆者在Wind數據庫中獲得了實證研究需要的投資機構數據,包括投資基金持股比例、保險持股比例和社保基金持股比例;在CSMAR數據庫中得到本文研究的上市公司的其他變量數據,包括控制人現金流權和第一大股東持股比例。

(二)變量設定

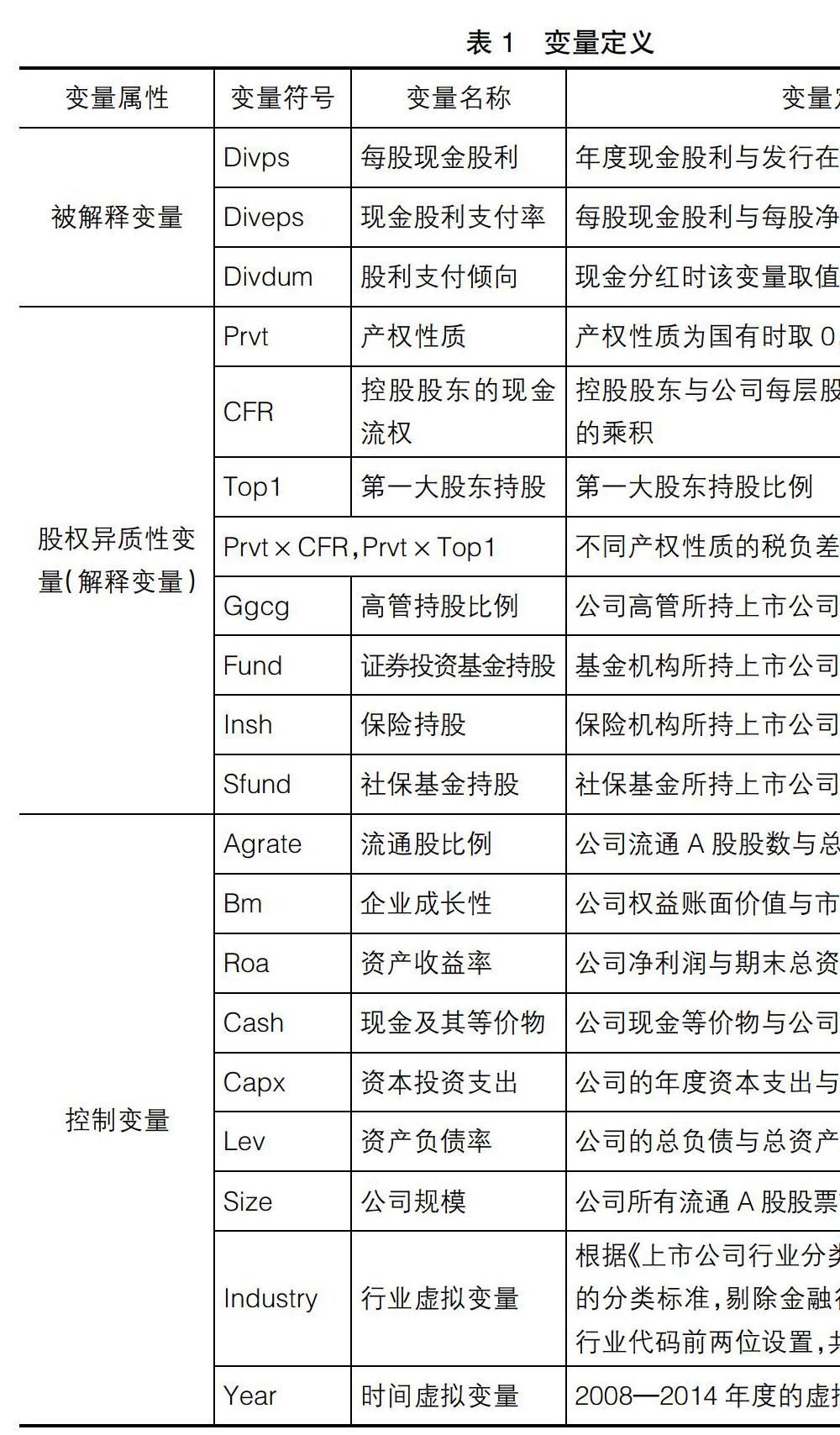

為研究需要選取每股現金股利、現金股利支付率、股利支付傾向三個變量反映公司現金分紅行為。其中股利支付傾向是虛擬變量,當上市公司支付現金股利時其取值為1,否則為0。為了反映公司的股權異質性,選取以下變量指標作為解釋變量:股權集中度、高管持股、證券投資基金持股、保險持股和社保基金持股。其中股權集中度通過控股股東現金流權(CFR)以及第一大控股股東持股比例(Top1)度量。為了區別不同控股股東性質,引入產權性質(Prvt)虛擬變量,上市公司是國有的該虛擬變量取0,上市公司是非國有的該虛擬變量取1。引入產權性質虛擬變量,本文設置交乘項(Prvt×CFR和Prvt×Top1),通過該解釋變量解釋不同產權性質的稅負差異對現金分紅的影響。本文將樣本期劃分為兩個子樣本期,2006—2011年和2012—2016年,主要是為了考察2013年稅收政策變化前后股權異質性因稅負變化對公司現金分紅的影響。本文還設置了其他控制變量,相關變量定義見表1。

(三)實證模型的設定

為了研究股權異質性、稅收政策變化對公司現金分紅行為的影響,對本文提出的研究假設進行檢驗,需要構造回歸模型進行實證驗證。先以每股現金股利(Divps)、現金股利支付率(Diveps)、股利支付傾向(Divdum)為被解釋變量,構造回歸模型(1)(2)和(3)。

四、公司現金分紅行為實證檢驗及分析

(一)描述性統計分析

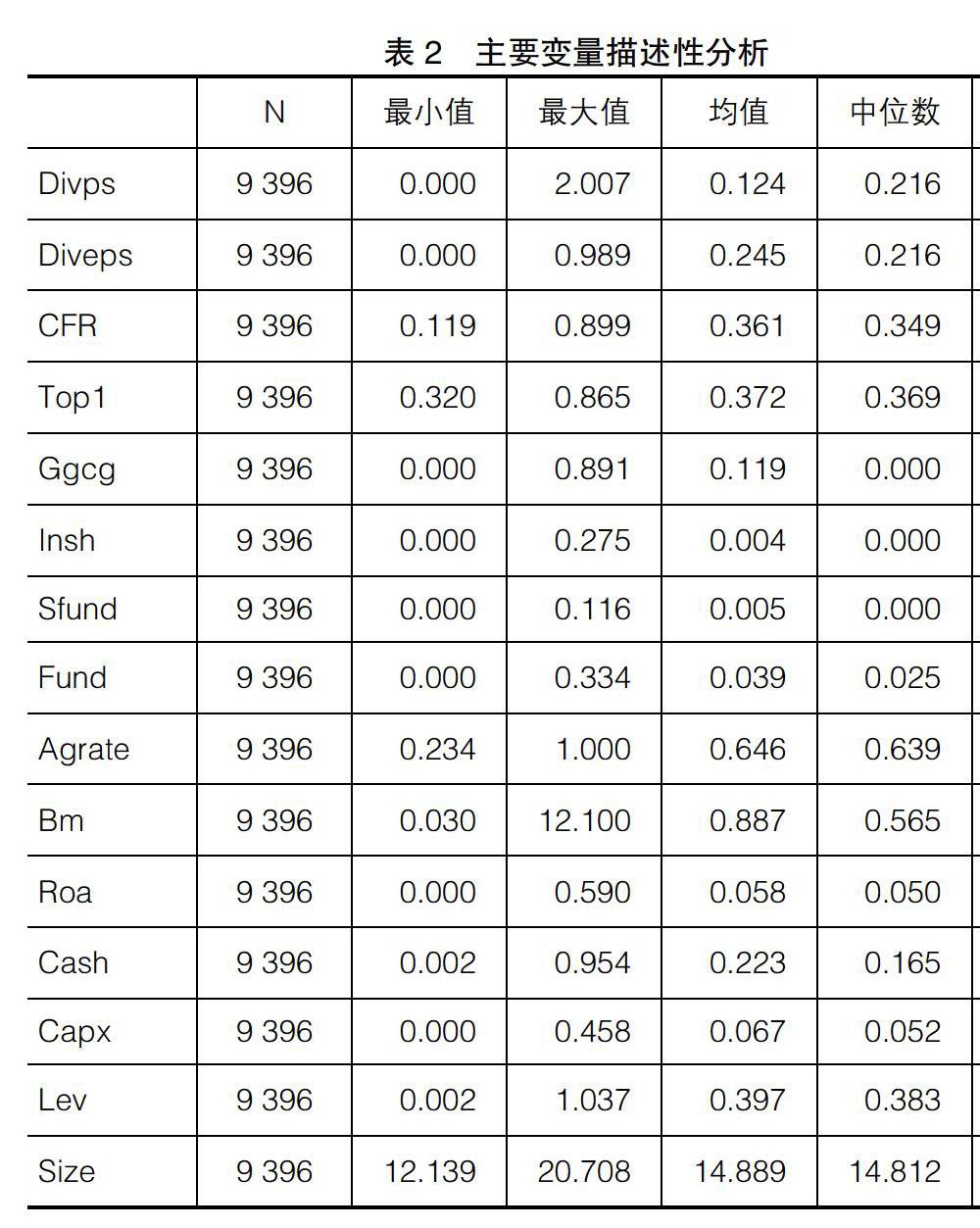

通過表2描述性統計分析,得到所有樣本公司的每股現金股利指標的平均值為0.124,中位數為0.216,最大值為2.007。可以發現每股現金股利指標的最小值與最大值之間有很大差距,平均值與中位數之間差距也很大,說明樣本上市公司的現金股利分配差距很大,股利政策差別很大。代表股權集中度的控股股東現金流權和第一大股東持股比例的均值分別為36.1%和37.2%,中位數分別為34.9%和36.9%,標準差分別為16.729和14.967,最大值分別為89.9%和86.5%。這一方面反映樣本企業中控股大股東的力量相當強大,公司股權高度集中在第一大股東手中;另一方面也反映了樣本公司股東之間的實力懸殊很大,體現了本文研究股權異質性對現金分紅影響的重要性。通過計算得出股利支付傾向的平均值為73.18%,這說明有73.18%的A股上市公司發放了現金股利。

(二)面板回歸分析

1.回歸結果分析

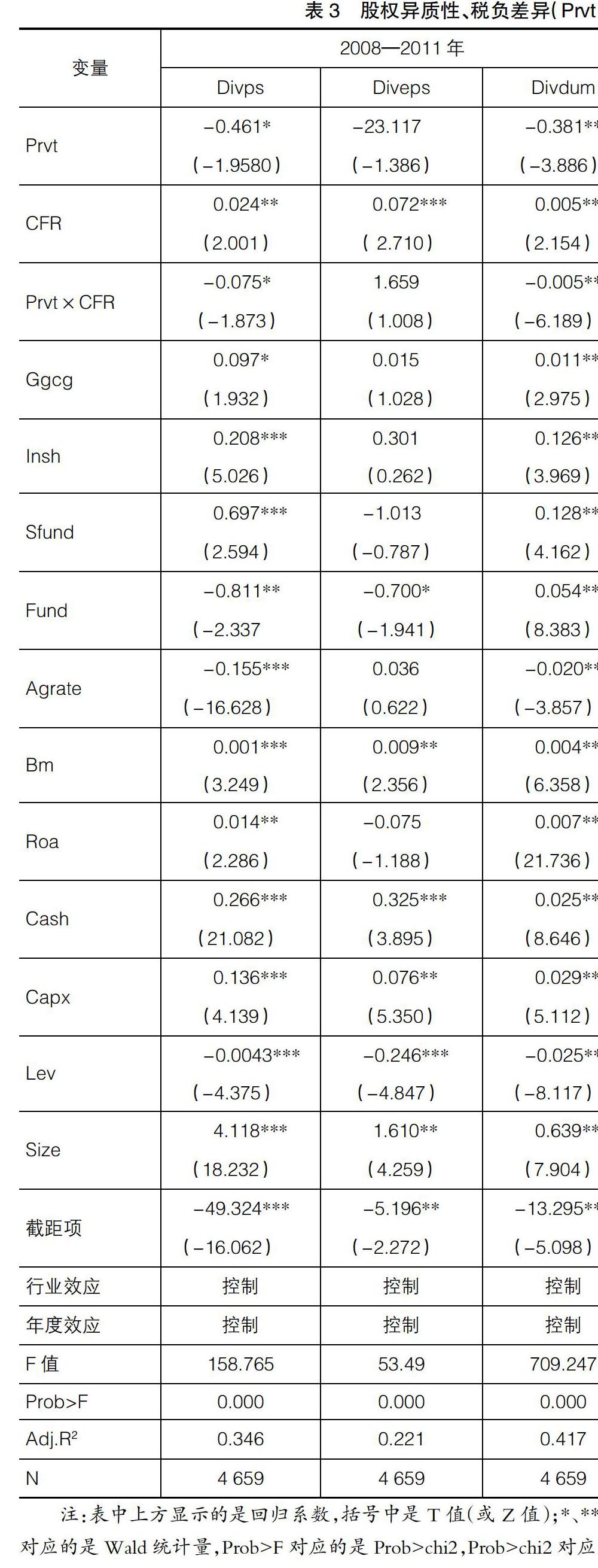

表3報告了股權異質性、稅收政策變化與公司現金分紅行為關系的實證結果。回歸模型控制了樣本公司其他財務指標后,發現產權性質指標Prvt在稅收政策變化前(2008—2011年)與每股現金股利、是否支付現金股利這兩個衡量現金支付水平和股利支付意愿指標的回歸系數分別在10%和1%的顯著性水平下負相關,但當稅收政策發生變化后(2012—2014年),股息稅率降低,變量Prvt與Divps、Diveps、Divdum這三個衡量現金分紅水平和意愿指標的回歸系數都不顯著,這表明較之“稅利不分”的國有控股企業,民營企業對股息稅收負擔表現得更為敏感,出于節稅目的,民營公司更偏好低分紅或不分紅,但當股息稅降低時,這種傾向會減弱。這與前面提出的假設1基本一致。接下來觀察解釋不同產權性質的稅負差異對現金分紅影響的交乘項Prvt×CFR的系數符號和顯著性水平。稅改前Prvt×CFR關于每股現金股利、是否支付現金股利兩個解釋變量的回歸系數分別為-0.075和-0.005,分別在10%和1%的水平下顯著,同樣在稅改后其變得都不顯著,說明較之國有公司,民營公司的股權集中度對其現金分行水平的負向作用在減弱,上述發現總體上支持了本文的研究假設1。

通過表3可以看到稅改前,當被解釋變量為Diveps(現金股利支付率)、Divps(每股現金股利)、Divdum(股利支付傾向)時,CFR(控股股東的現金流權)的回歸系數分別為0.024、0.072、0.005,分別在5%、1%、5%的水平下顯著,說明在2013年以前股權集中度與現金分紅正相關。即使2013年稅改后其對每股現金股利和股利支付傾向的影響仍然顯著為正。至于其回歸系數0.025和0.013比之前的大,可能是由于公司的控股股東一般都是企業法人,都是免征股利紅息稅,所以2013年的稅改對其關于現金股利支付水平和支付傾向正向影響不變,但如果是自然人控股的企業,股息稅降低后,其對公司現金分紅的意愿和力度會變大。上述分析支持了本文的研究假設2。

從管理者持股對現金股利支付的回歸來看,2013年以前在每股現金股利和支付傾向方程中其回歸系數顯著為正,回歸系數分別為0.097、0.011,在現金股利支付比例方程中其系數不顯著,但2013年以后高管持股比例與股利支付率在1%的顯著性水平下正相關,并與Divps、Divdum的正相關關系在2013年稅改以后依舊顯著,并且其對現金股利支付傾向的正相關關系從0.011增大到0.024。首先要注意的是無論2013年稅收政策變化前還是變化后,管理者持股對現金分紅都有正的影響。從數據的回歸結果來看,我國管理者持股與被投資公司現金分紅正相關。這與FennandNellie(2001)的觀點是一致的。說明管理者持股確實可以有效緩解由于自由現金流帶來的公司股價下降損害公司利益的問題。本文實證發現在2013年減稅前管理層持股對股利支付率無顯著影響,減稅后對股利支付率在1%的顯著性水平下存在正向影響,并且減稅后管理層越傾向于發放更多的現金股利。這是因為管理層的股利會因降低股息稅后節稅效應獲得更大的收益,促使其更傾向于發放現金股利。看來回歸結果支持本文的研究假設3。所以證監會和上市公司應促進高管持股,降低個人股利所得稅率,這樣可以有效刺激公司派現動機,提高分紅比例,保護中小投資者利益。

通過實證結果發現,當被解釋變量為Divps(現金股利支付率)時,稅收政策發生變化前,保險機構與社保基金的回歸系數分別是0.208和0.697,都在1%的水平下顯著;稅收政策發生變化后,其回歸系數變為0.394和0.682,分別在10%和1%的水平下顯著。當被解釋變量為Divdum(股利支付傾向),稅收政策發生變化前,保險機構與社保基金的回歸系數分別是0.126和0.128,都在1%的水平下顯著;稅收政策發生變化后,保險機構與社保基金的回歸系數分別是0.258和0.388,都在1%的水平下顯著,這說明保險機構和社保基金如前面假設理論分析那樣,由于社保基金和保險機構需要定期給社保人和被保險人支付相應的收益,要求這些機構持有某公司股票進行長期投資同時還需要考慮獲得短期的現金分紅收入以應付其償款資金需要。由于兩類機構之間存在稅負差異,與保險機構相比,社保機構會應更偏好現金股利獲得,且其對可獲得現金分紅水平的影響也大些。

在2013年稅收政策發生變化前,基金公司的持股比例與被投資上市公司派現意愿正相關,其在1%的顯著性水平下回歸系數為0.054,但與派現水平顯著負相關,其與每股現金股利和股利支付率的回歸系數分別為-0.811和-0.700,分別在5%和10%的水平下顯著。這說明基金公司持股比例與上市公司現金分紅水平為負相關關系,其與持股公司分紅傾向的正相關性相較于保險機構和社保基金最低。稅改后基金對持股公司現金分行水平的負向影響有所減弱,回歸中表現為正向關系,為0.062。由于股息稅率的下降,其對現金分紅獲得傾向的正向影響增大,變為0.106。這些都與假設4符合。

通過觀察可以得到稅改前社保基金、保險機構和證券投資基金關于支付傾向的回歸系數為0.128、0.126、0.054,稅改后回歸系數變為0.388、0.258、0.106。這說明在其他條件相同的情況下,社保基金持股與被投資公司分紅意愿的正相關程度最高,基金持股比例與被投資公司分紅意愿的正相關程度最低或者為負相關關系,保險持股比例與被投資公司現金分紅傾向的正相關性居于兩者之間,有力地驗證了假設4。

2.穩健性檢驗

為了檢驗上述回歸結果需要進行穩健性檢驗。這里以第一大股東持股比例來衡量股權集中度。回歸結果(表4)顯示,在控制樣本公司其他財務指標后,產權性質指標Prvt在稅收政策變化前與Divps、Divdum負相關,但當稅收政策發生變化后與每股現金股利、現金股利支付率、是否支付現金股利回歸系數變得都不顯著;稅改前Prvt×CFR關于每股現金股利、是否支付現金股利兩個解釋變量的回歸系數為負,同樣在稅改后其變得都不顯著,仍然支持了本文的研究假設1。無論稅改前還是稅改后,以第一大股東持股表示的股權集中度越高,樣本公司現金分紅行為越強,這支持了本文的研究假設2。無論2013年稅收政策變化前還是變化后,管理者持股對現金分紅都有正的影響,2013年稅改后股息稅率降低,對現金股利支付傾向的正向影響增大,回歸結果同樣支持本文的研究假設3。無論稅改前還是稅改后,保險機構與社保基金對獲得現金分紅都具有正的影響,稅改后基金公司對獲得現金分紅傾向增大,但是社保基金的回歸系數大于保險機構,而保險機構的回歸系數大于證券投資基金,又一次有力地支撐了研究假設4。綜上所述,其穩定檢驗結果與假設一致。

五、結論與政策建議

(一)研究結論

2008年實施新企業所得稅,2013年實施紅利稅差異化征收新政,本文正是以這一系列的稅收政策變化為切入點,結合不同上市公司的股權異質性研究了股權投資者的稅負差異對現金分紅的影響即股權異質性、稅收政策變化與公司現金分紅行為的關系。研究發現國有控股上市公司更有意愿選擇現金股利,民營控股上市公司傾向于少發現金股利,但當股息稅降低時,這種傾向會減弱。上市公司產權性質會左右分紅行為受稅負差異影響的程度,民營公司分紅受影響更大,也就是說民營企業現金分紅對稅收更敏感。保險機構、社保基金持股比例均與上市公司的現金股利支付水平正相關,稅改后稅負降低使得證券投資基金會更傾向獲得現金股利;在其他條件相同的情況下,社保基金持股與被投資公司現金分紅傾向的正相關性最高,基金持股比例與被投資公司現金分紅傾向的正相關性最低或者為負相關關系,保險持股比例與被投資公司現金分紅傾向的正相關性居于兩者之間。

(二)對公司現金分紅行為的政策建議

1.適當降低甚至減免長期持有股票的個人投資者的現金紅利所得稅率,適當提高短期持有者的稅率。為了能鼓勵個人投資者長期持有,本文建議不應僅僅減免長期持有者的稅負成本,可以適當提高短期持股人的納稅基準,考慮到稅負成本的差異,投資者會更愿意長期持有,以更好地抑制個人短期投機行為,同時滿足稅負公平的要求。

2.對將現金股利用于再投資的行為給予稅收優惠。為了加大股權投資者的證券市場參與度,促進投資者的再投資行為,刺激經濟發展,可以適當獎勵那些將被投資公司獲得的股利繼續在證券市場上投資股票進一步獲取投資收益的投資者,其再投資股利不納入納稅額度中,減輕甚至免除其再投資稅負成本。

3.優化證券市場重要參與者投資機構的投資收益稅收政策。想要促進投資機構在證券市場中發揮重要作用,一味讓上市公司加大現金分紅力度并不能最大化這些機構投資者的投資收益,還需要優化證券市場重要參與者投資機構的投資收益稅收政策,投資收益包括股息收益、資本利得收益以及再投資收益,這樣才能更好地改善各類投資者的投資行為,更好地發揮其公司治理和穩定資本市場的功能,增強證券市場各參與投資主體的投資積極性和市場信心。

【參考文獻】

[1] 李增福,張淑芳.股利所得稅減免能提高上市公司的現金股利支付嗎:基于財稅〔2005〕102號文的研究[J].財貿經濟,2010(5):21-29.

[2] 孫剛,朱凱,陶李.產權性質、稅收成本與上市公司股利政策[J].財經研究,2012(4):22-30.

[3] 石宗輝,張敦力.機構持股與公司現金分紅行為研究[J].證券市場導報,2015(10):12-19.

[4] 陶啟智,李亮,李子揚.機構投資者是否偏好現金股利:來自2005—2013年的經驗證據[J].財經科學,2014(12):31-36.

[5] 霍曉萍.機構投資者持股與現金股利政策的實證研究[J].會計之友,2014(20):22-28.

[6] 李春玲,褚曉瑛,李玉蘭,等.機構投資者偏好對上市公司股利政策的影響研究[J].會計之友,2015(3):12-18.

[7] 王敏,李瑕.金字塔結構特征對上市公司現金股利政策的影響[J].企業管理,2012(3):10-18.

[8] 魏志華,吳育輝,李常青.機構投資者持股與中國上市公司現金分紅政策[J].證券市場導報,2012(10):41-49.

[9] 陸正飛,王春飛,王鵬.激進股利政策的影響因素及其經濟后果[J].金融研究,2010(6):21-26.

[10] 董艷,李鳳.管理層持股、股利政策與代理問題[J].經濟學(季刊),2011(3):10-21.

[11] 袁蓉麗,肖澤忠.金融機構投資者的持股和公司業績:基于股東積極主義的視角[J].企業管理,2010(11):51-58.

[12] 王彩萍,李善民.終極控制人、機構投資者持股與上市公司股利分配[J].商業經濟與管理,2011(6):22-29.

【基金項目】 教育部2017年產學合作協同育人項目“職業認證驅動下財務管理專業國際化人才培養研究——基于AIFM視域”(201702126099)

【作者簡介】 龍凌(1976— ),女,廣西桂林人,高級經濟師,廣西外國語學院會計學院副院長,研究方向:財務管理