新個人所得稅改革背景下員工薪酬結構優化配置研究

胡如月 汪僑

【摘要】新個稅改革背景下,起征點、稅率、計稅方法、扣繳方法等政策變化給個人帶來改革紅利。本文以政策研究為出發點,探討員工薪酬結構最優配置方案,以期實現員工稅后收入最大化,促進稅負公平。

【關鍵詞】個稅改革;全年一次性獎金;薪酬結構配置;

稅負公平

【中圖分類號】F812.42

2018年個稅改革有四方面的重大變化:一是提高起征點(3 500元提高到5 000元),并拓寬低稅率級次范圍;二是分類征收向綜合征收轉換;三是稅率表從按月計算變為按年計算,并按照累計預扣法計算預扣稅款;四是允許專項附加扣除。個稅的改革體現了個稅征管從注重效率到注重公平轉換。根據財稅〔2018〕164號的規定,“全年一次性獎金”的優惠政策得以延續,在2021年12月31日前,允許不并入當年綜合所得,并按照單獨的稅率表計算。在“全年一次性獎金”的稅收優惠延續的情況下,如何最優配置薪酬結構,最大程度合理降低個人稅負,提高員工的稅后所得,下面筆者進行分析探討。

一、相關政策及分析

(一)綜合所得計稅政策及分析

1.計稅政策

根據國家稅務總局公告2018年第56號,工資薪金所得的計算方法如下:扣繳義務人向居民個人支付工資、薪金所得時,應當按照累計預扣法計算預扣稅款,并按月辦理全員全額扣繳申報。具體計算公式如下:

本期應預扣預繳稅額=(累計預扣預繳應納稅所得額×預扣率-速算扣除數)-累計減免稅額-累計已預扣預繳稅額

累計預扣預繳應納稅所得額=累計收入-累計免稅收入-累計減除費用-累計專項扣除-累計專項附加扣除-累計依法確定的其他扣除

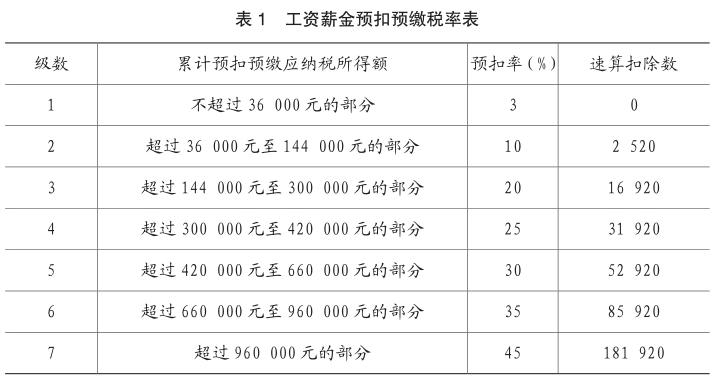

其中,預扣率和速算扣除數如表1。

2.變化分析

新個人所得稅法下,累進稅率表為年應納稅所得額,且采用累積預扣法進行預扣預繳。變化帶來的影響主要有兩點:一是納稅金額前少后多。按照累積預扣法,員工在靠前的月份由于累積收入低,適用的稅率低,繳納的稅額少,在靠后的月份則反之。二是稅負更加公平。稅率的選擇由按照月應納稅所得額改為按照年應納稅所得額。相較而言,采用年應納稅所得額選擇適用的稅率,能有效避免由于不同月份收入不同導致的稅負不公平問題。

例如,員工甲月應納稅所得額為1萬元,3、6、9、12月份分別還有季度獎金2萬元。不考慮全年一次性獎金的情況下,如果按照月應納稅所得額選擇稅率,取月速算扣除數為表1速算扣除數的1/12,則全年工資薪金所得納稅=(10 000×10%-210)×8+(30 000×25%-2 660)×4=25 680元;如果按照年應納稅所得額選擇稅率,則全年工資薪金所得納稅=200 000×20%-16 920=23 080元,較前者少2 600元。

采用月應納稅所得額選擇適用的稅率,由于3、6、9、12月份有額外的季度獎金導致稅率上升到25%,但綜合全年看稅率僅有20%,從而產生了稅負不公平。

(二)全年一次性獎金計稅政策及分析

1.計稅政策

(1)計算公式

根據財稅〔2018〕164號,全年一次性獎金的計算方法如下:以全年一次性獎金收入除以12個月得到的數額,按照按月換算后的綜合所得稅率表,確定適用稅率和速算扣除數,單獨計算納稅。計算公式為:

應納稅額=全年一次性獎金收入×適用稅率-速算扣除數

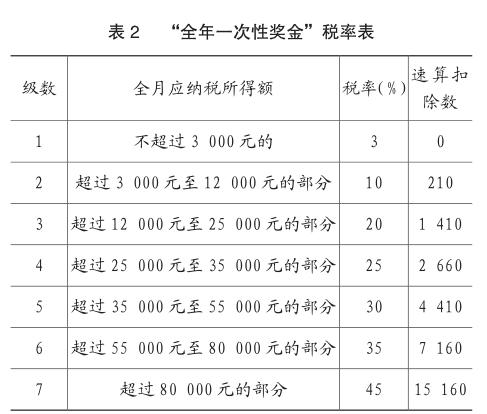

其中,適用稅率和速算扣除數根據“全年一次性獎金”稅率表(表2)進行選擇。

(2)計算依據

根據國稅發(2005)9號,全年一次性獎金是指行政機關、企事業單位等扣繳義務人根據其全年經濟效益和對雇員全年工作業績的綜合考核情況,向雇員發放的一次性獎金,也包括年終加薪、實行年薪制和績效工資辦法的單位根據考核情況兌現的年薪和績效工資。雇員取得除全年一次性獎金以外的其它各種名目獎金,如半年獎、季度獎、加班獎、先進獎、考勤獎等,一律與當月工資、薪金收入合并,按稅法規定繳納個人所得稅。在一個納稅年度內,對每一個納稅人,該計稅辦法只允許采用一次。

2.稅負分析

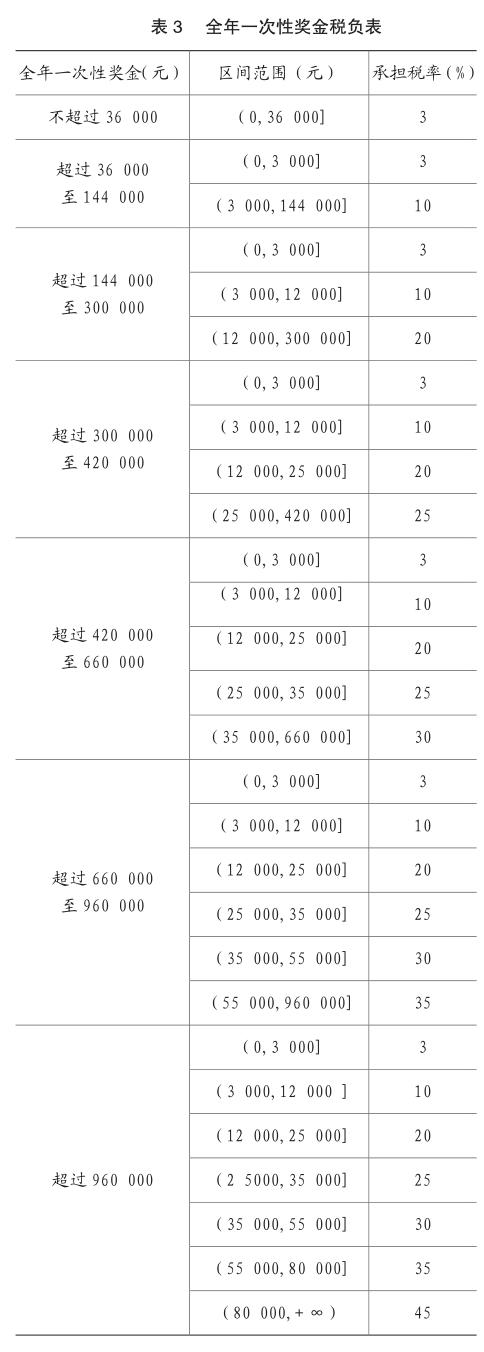

從政策看,表2的速算扣除數是表1的1/12,因此享受低稅率的區間范圍很窄,大部分金額承擔的稅負為全年一次性獎金適用稅率的最高檔,具體如表3和圖1。

從圖1可以看出,不同區間范圍內的全年一次性獎金享受低稅率的區間是不同的,一定程度上導致了稅負不公平。例如,當全年一次性獎金金額為36 001元時,3 000元承擔的稅率為3%,33 001元承擔的稅率為10%,整體稅負為9.4%;當全年一次性獎金為36 000元時,36 000元承擔的稅率為3%,整體稅負為3%。全年一次性獎金36 001元僅比36 000元多1元,但稅負增加了2.14倍。

3.薪酬結構配置影響分析

全年一次性獎金政策是“某項收入”不并入綜合所得單獨計稅的特殊性稅收優惠政策。根據前面的分析“不同區間范圍內的全年一次性獎金享受低稅率的區間不同”,因此,采用全年一次性獎金計稅的金額不同,員工稅負不同。

同時,根據規定,全年一次性獎金的范圍較廣且一年只允許使用一次,不采用全年一次性獎金計稅的其他獎金要并入工資薪金所得計稅。在實際操作中,應當合理安排薪酬發放機制,優化配置薪酬結構中按照全年一次性獎金計稅的薪酬范圍,確保員工整體稅后收入最大化,切實享受到稅收改革的紅利。不要把全年一次性獎金和年終獎、獎金等混同。如果年終獎金額較大,將年終獎全部按照全年一次性獎金計稅會導致員工稅負較高,可以考慮發放兩次年終獎或者發放兩種不同名目的獎金。如此,雖然對于員工的獎勵一樣,但是依據全年一次性獎金政策一年只允許使用一次的規定,年終獎的一部分(而不是全部)可以按照全年一次性獎金計稅,而其余的部分就要并入工資薪金所得計稅,從而實現薪酬結構的配置目標。

例如,員工乙年工資薪金應納稅所得額為20萬元,年終獎為20萬元。若年終獎全部按照全年一次性獎金計算應納稅額,則員工乙全部收入應納稅額=(200 000×20%-16 920)+(200 000×20%-1 410)=61 670元;若年終獎14.4萬元按照全年一次性獎金計算應納稅額,5.6萬元并入工資薪金所得計算應納稅額,則員工乙全部收入應納稅額=(256 000×20%-16 920)+(144 000×10%-210)=48 470元。由此可見,前者較后者多繳納1.32萬元稅款。

按照全年一次性獎金計算稅額的金額不同,員工的稅后所得不同且差額較大。因此,研究按照全年一次性獎金計稅的金額范圍,以此優化配置員工薪酬結構,可以實現合理降低個人稅負、提高員工的稅后所得以及促進稅負公平。

二、員工薪酬結構優化配置分析

研究探索員工薪酬結構優化配置方案,實現員工稅負最低,需要綜合考慮按照全年一次性獎金計稅和按照工資薪金計稅兩種計稅方式產生的稅負影響。

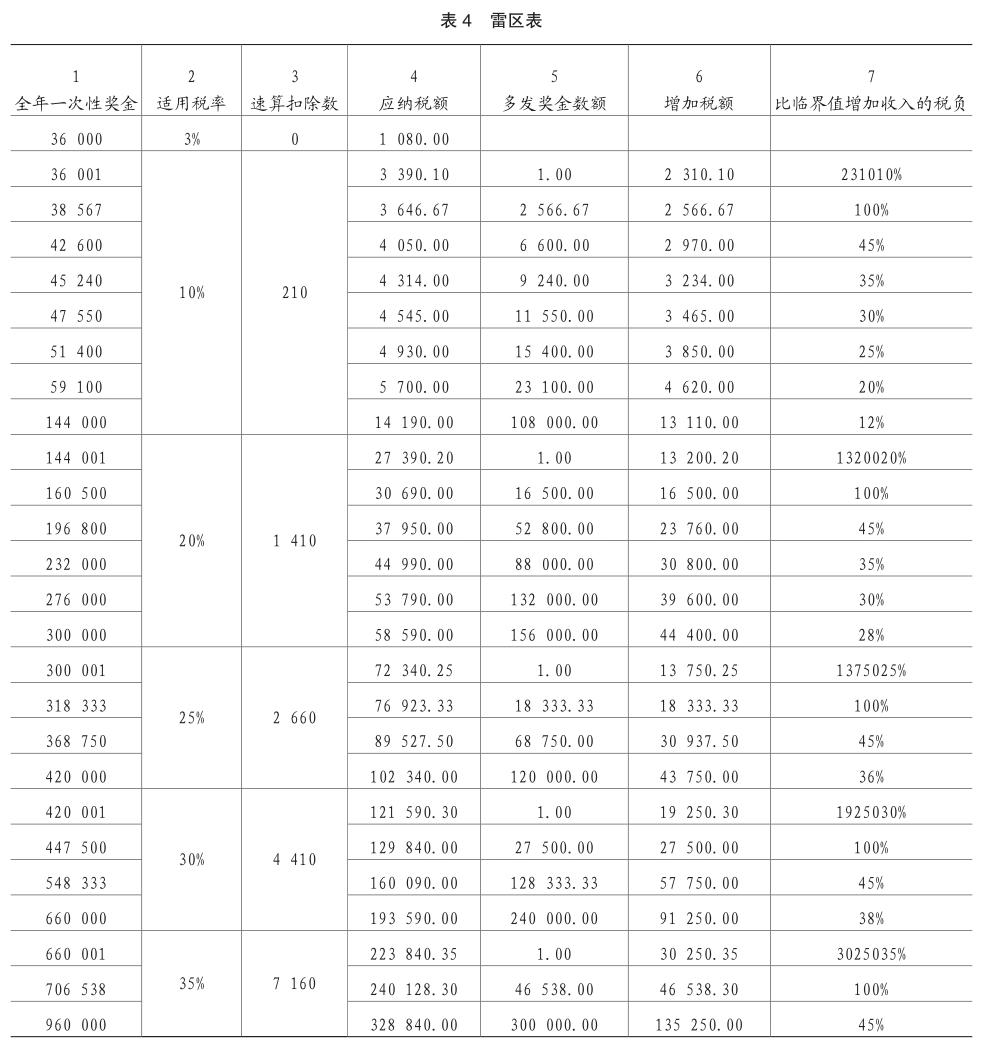

(一)全年一次性獎金的雷區

全年一次性獎金稅負不公平問題在舊的個稅政策下就存在并被廣泛討論,被稱之為“雷區”。本文把跟臨界值相比“稅額的增加”/“全年一次性獎金的增加”稱之為“比臨界值增加收入的稅負”(如表4),每一個區間范圍內“比臨界值增加收入的稅負”是隨著全年一次性獎金的增加而下降的。通過對“比臨界值增加收入的稅負”整理分析,新個稅政策下,“雷區”可以整理為如下兩種形式。

1.第一類雷區

跟臨界值相比,“全年一次性獎金的增加”小于由此產生的“稅額的增加”,導致單位發的多而員工的稅后收入反而變少的現象,即“比臨界值增加收入的稅負”(“稅額的增加”/“全年一次性獎金的增加”)大于100%的情況。

根據表4,全年一次性獎金在36 001~38 566元之間,由于列5“多發獎金的數額”小于列6“增加稅額”,因此員工稅后收入要低于全年一次性獎金為36 000元。同理,全年一次性獎金在144 001~160 499元之間,員工稅后收入要低于全年一次性獎金為144 000元;全年一次性獎金在300 001~318 332元之間,員工稅后收入要低于全年一次性獎金為300 000元;全年一次性獎金在420 001~447 499元之間,員工稅后收入要低于全年一次性獎金為420 000元;全年一次性獎金在660 001~706 537元之間,員工稅后收入要低于全年一次性獎金為660 000元;全年一次性獎金在960 001~1 119 999元之間,員工稅后收入要低于全年一次性獎金為960 000元。總之,在這些范圍內,企業發的多,員工反而得的少,換句話說多發部分的稅負大于100%。

2.第二類“雷區”

多發的金額實際負擔的稅負很高,即“比臨界值增加收入的稅負”(“稅額的增加”/“全年一次性獎金的增加”)比例很高。

例如,“全年一次性獎金”為4.26萬元,跟獎金為3.6萬元相比,多發獎金為6 600元,多繳納稅金為2 970元,多發部分的稅負為45%(2 970/6 600)。如果員工丙工資薪金應納稅所得額為20萬,適用的稅率為20%,則多發部分(6 600元)按照工資薪金所得發放,承擔的稅率為20%,顯著低于按照全年一次性獎金發放承擔的稅率(45%)。對于員工丙,當獎金在38 567~59 100元之間時,屬于第二類雷區范圍,選擇3.6萬元按照全年一次性獎金發放、其余并入工資薪金發放,要優于全部按照全年一次性獎金發放。

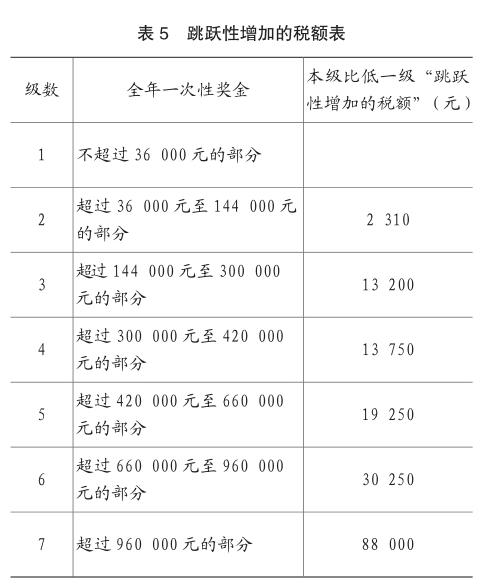

(二)全年一次性獎金稅負不公平問題分析

全年一次性獎金在不同區間,適用不同的稅負(表3),且稅負表中享受低稅率的級距間隔很小,大部分適用全年一次性獎金所屬區間的最高稅率。如圖1所示,全年一次性獎金每提高一個區間范圍,適用原區間范圍內最高稅率的大部分金額轉而適用更高一級稅率,因而導致稅額跳躍性增加,由此產生了“增加的全年一次性獎金”小于“增加的稅額”的現象。經測算,跳躍性增加的稅額如表5。

只有每一級全年一次性獎金的金額越接近該級次區間范圍右側的臨界值,越能平滑“跳躍性增加的稅額”帶來的稅負影響。也因此,在每一級次區間內,越接近右側的臨界值,“稅額的增加”/“全年一次性獎金的增加”越低,即“比臨界值增加收入的稅負”越低。

(三)優化方案分析

1.優化思路

本文以員工薪酬結構優化配置方案為研究對象,合理利用全年一次性獎金優惠政策,通過將全年收入分配為全年一次性獎金和工資薪金所得,實現員工稅后收入最大化。為實現目標,只需要合理配置員工薪酬結構,使得員工總體上享受低稅率的金額的范圍最大即可。

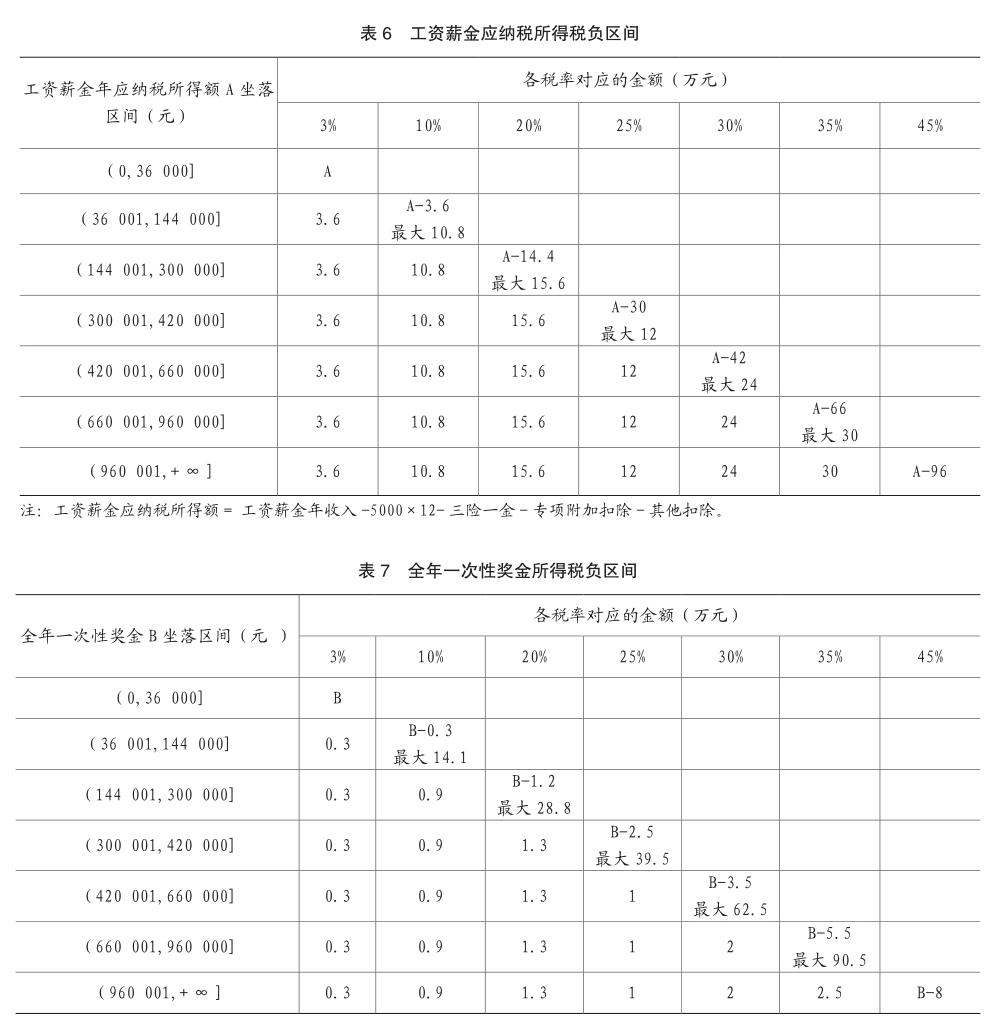

工資薪金應納稅所得和全年一次性獎金所得各稅率分別對應的金額如表6和表7。

注:工資薪金應納稅所得額=工資薪金年收入-5 000×12-三險一金-專項附加扣除-其他扣除。

2.前提假設

本文的前提假設是員工僅在一家單位取得工資薪金以及獎金等報酬收入,且不存在勞務報酬所得、稿酬所得、特許權使用費所得。在此前提假設下,員工在該單位取得的工資薪金所得為其全部綜合所得,其工資薪金所得的稅率表等同于綜合所得稅率表。

三、員工薪酬結構配置優化方案

根據上述的優化思路,按照如下演算確定員工整體稅負最低的配置方案:

(一)主要指標

工資薪金年應納稅所得額為A=工資薪金年收入-5 000×12-三險一金-專項附加扣除-其他扣除

全年一次性獎金為B

全年收入為C

全年的應納稅所得額為D=A+B=C-5 000×12-三險一金-專項附加扣除-其他扣除

(二)配置演算

1.當D≤7.2萬元時,則A≤3.6萬元且B≤3.6萬元。其中,當D=7.2萬元時,A=3.6萬元,B=3.6萬元,7.2萬元享受3%的稅率。

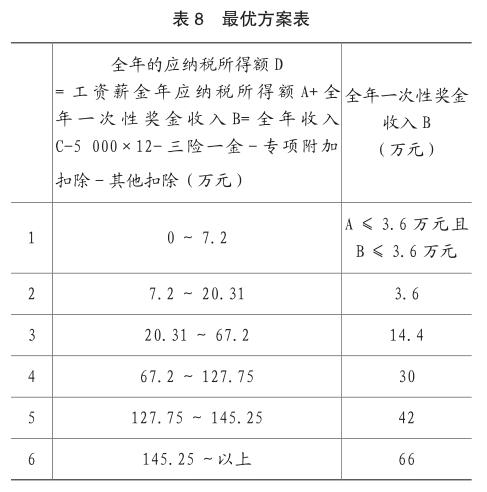

2.當7.2萬元 3.在一定范圍內,當D>18萬元,考慮增加的收入放入A(20%)還是放入B(10%)。如果放入B,根據“在越接近右側的臨界值,增加的稅額/增加的“全年一次性獎金”的比例越低”,則B為10%稅率的右側臨界值,即B=14.4萬元。測算公式如下: (D-36 000)×20%-6 920+36 000×3%≤(D-144 000)×10%-2 520+144 000×10%-210,即D≤20.31萬元。(為滿足不等式右側的公式成立,36 000≤D-144 000≤144 000,即D≤28.8萬元;為滿足不等式左側的公式成立,144 000≤D-36 000≤300 000,即D≤33.6萬元。故一定范圍為18萬元 因此,當18萬元 當20.31萬元≤D≤28.8萬元時,增加的收入放入B,即B=14.4萬元。其中,當D=28.8萬元時,A=14.4萬元,B=14.4萬元,3.9萬元享受3%的稅率,24.9萬元享受10%的稅率。 4.當28.8萬元 5.在一定范圍內,當D>44.4萬元,考慮增加的收入放入A(25%)還是放入B(20%)。如果放入B,則B=30萬元。測算公式如下: (D-144 000)×25%-31 920+144 000×10%-210≤(D-300 000)×20%-16 920+300 000×20%-1 410,即D≤70.8萬元。(為滿足不等式右側的公式成立,144 000≤D-300 000≤300 000,即D≤60萬元;為滿足不等式左側的公式成立,300 000≤D-144 000≤420 000,即D≤56.4萬元。故一定范圍指44.4萬元 因此,增加的收入應該放入A,當44.4萬元 6.在一定范圍內,當D>56.4萬元,考慮增加的收入放入A(30%)還是放入B(20%)。如果放入B,則B=30萬元。測算公式如下: (D-144 000)×30%-52 920+144 000×10%-210≤(D-300 000)×20%-16920+300 000×20%-1 410,即D≤63.6萬元。(為滿足不等式右側的公式成立,144 000≤D-300 000≤300 000,即44.4萬元 因此,增加的收入應該放入A,當56.4萬元 (D-144 000)×30%-52 920+144 000×10%-210≤(D-300 000)×25%-31 920+300 000×20%-1 410,即D≤67.2萬元。(為滿足不等式右側的公式成立,300 000 因此,當60萬元 當67.2萬元≤D≤72萬元時,增加的收入放入B,即B=30萬元。其中,當D=72萬元時,A=42萬元,B=30萬元,3.9萬元享受3%的稅率,11.7萬元享受10%的稅率,44.4萬元享受20%的稅率,12萬元享受25%的稅率。 7.在一定范圍內,當D>72萬元,考慮增加的收入放入A(30%)還是放入B(25%)。如果放入B,則B=42萬元。測算公式如下: (D-300 000)×30%-52 920+300 000×20%-1 410≤(D-420 000)×25%-31 920+420 000×25%-2 660,即D≤995 000萬元。(為滿足不等式右側的公式成立,300 000

因此,增加的收入應該放入A,當72萬元 (D-300 000)×30%-52 920+300 000×20%-1 410≤(D-420 000)×30%-52 920+420 000×25%-2 660,成立。(為滿足不等式右側的公式成立,420 000 因此,增加的收入應該放入A,當84萬元 8.在一定范圍內,當D>96萬元,考慮增加的收入放入A(35%)還是放入B(25%)。如果放入B,則B=42萬元。測算公式如下: (D-300 000)×35%-85 920+300 000×20%-1 410≤(D-420 000)×30%-52 920+420 000×25%-2 660,即D≤1 115 000萬元。(為滿足不等式右側的公式成立,420 000 因此,增加的收入應該放入A,當96萬元 (D-300 000)×35%-85 920+300 000×20%-1 410≤(D-420 000)×35%-85 920+420 000×25%-2 660,成立。(為滿足不等式右側的公式成立,660 000 因此,增加的收入應該放入A,當108萬元 9.在一定范圍內,當D>126萬元,考慮增加的收入放入A(45%)還是放入B(25%)。如果放入B,則B=42萬元。測算公式如下: (D-300 000)×45%-181 920+300 000×20%-1 410≤(D-420 000)×35%-85 920+420 000×25%-2 660,即D≤1277 500萬元。(為滿足不等式右側的公式成立,660 000 因此,當126萬元 當127.75萬元≤D≤138萬元時,增加的收入放入B,即B=42萬元。其中,當D=138萬元時,A=96萬元,B=42萬元,3.9萬元享受3%的稅率,11.7萬元享受10%的稅率,16.9萬元享受20%的稅率,51.5萬元享受25%的稅率,24萬元享受30%的稅率,30萬元享受35%的稅率。 10.在一定范圍內,當D>138萬元,考慮增加的收入放入A(45%)還是放入B(30%)。如果放入B,則B=66萬元。測算公式如下: (D-420 000)×45%-181 920+420 000×25%-2 660≤(D-660 000)×35%-85 920+660 000×30%-4 410,即D≤1 452 500萬元。(為滿足不等式右側的公式成立,660 000 因此,當138萬元 當145.25萬元≤D≤162萬元時,增加的收入放入B,即B=66萬元。其中,當D=162萬元時,A=96萬元,B=66萬元,3.9萬元享受3%的稅率,11.7萬元享受10%的稅率,16.9萬元享受20%的稅率,13萬元享受25%的稅率,86.5萬元享受30%的稅率,30萬元享受35%的稅率。 11.在一定范圍內,當D>162萬元,考慮增加的收入放入A(45%)還是放入B(35%)。如果放入B,則B=96萬元。測算公式如下: (D-660 000)×45%-181 920+660 000×30%-4 410≤(D-960 000)×35%-85 920+960 000×35%-7 160,即D≤1 922 500萬元。(為滿足不等式右側的公式成立,660 000

因此,當162萬元 (D-660 000)×45%-181 920+660 000×30%-4 410≤(D-960 000)×45%-181 920+960 000×35%-7 160,成立。(為滿足不等式右側的公式成立, 960 000 因此,當D>192萬元時,增加的收入應該放入A,即B=66萬元。 (三)演算結論 上述演算匯總如下(表8),根據表8分配工資薪金應納稅所得和全年一次性獎金所得,可以實現員工整體稅后收入最多,不會產生部分增加的收入稅負大于100%或者遠高于工資薪金所得適用稅率的情況,滿足稅負公平。 四、總結 本文以工資薪金所得個稅政策變化和全年一次性獎金政策雷區為切入點,研究員工全年收入在工資薪金所得和全年一次性獎金之間的配置問題,實現員工稅后收入最大化,既促進了稅負公平,有利于提高經濟活力,也與國家個稅征管從注重效率到注重公平的改革方向相一致。企業在實踐中可以參考表8合理配置員工薪酬結構,綜合員工的年收入,合理預估全年的應納稅所得額,配置全年一次性獎金的額度,實現員工稅后收入最大化。 從表8中看,員工的“全年的應納稅所得額”(D)的合理預判是員工薪酬結構優化配置方案實現的關鍵。在實際應用中,出于以下原因可能導致方案執行受到一定的限制:一是由于獎金的發放通常在次年年初,員工在全年中可能面臨整體性調薪或者升職性調薪,從計稅角度看,當發放年終獎金時,很難準確預測當年的年收入(C),從而影響“全年的應納稅所得額”的判斷;二是專項附加扣除由員工自行申報扣除,企業全面掌握員工專項附加扣除信息的成本較高,因此專項附加扣除信息具有不可測性,也影響“全年的應納稅所得額”的準確判斷。企業只能根據薪酬方案、已申報的專項附加扣除情況等合理預估“全年的應納稅所得額”,從而形成工資薪金所得和全年一次性獎金之間的配置方案。