MiFIDI持倉新規(guī)對歐洲衍生品市場的影響

陸振翔 程南雁

摘要:2018年1月3日,歐盟《金融工具市場指令I(lǐng)》(MiFIDI)正式生效。作為歐洲金融領(lǐng)域涉及面最廣、討論時(shí)間最長的監(jiān)管法規(guī),MiFIDII旨在通過提高市場透明度、擴(kuò)大監(jiān)管范圍、鼓勵(lì)市場競爭、完善交易風(fēng)險(xiǎn)控制、促進(jìn)公平安全有效等監(jiān)管原則,增加市場穩(wěn)定性和信心、加強(qiáng)投資者保護(hù)。此外,歐盟還配套推出了《金融工具市場規(guī)章》(MiFIR)、監(jiān)管技術(shù)標(biāo)準(zhǔn)(RTS)和實(shí)施技術(shù)標(biāo)準(zhǔn)(ITS),以及不斷更新的各類解釋、指導(dǎo)等文件。MiFIDI監(jiān)管框架和配套措施不僅影響歐盟金融機(jī)構(gòu),也會對全球金融監(jiān)管格局和市場發(fā)展產(chǎn)生深遠(yuǎn)影響。

目前來看,MiFIDII針對大宗商品衍生品的持倉限額、交易報(bào)告制度等新規(guī)已經(jīng)對歐洲各交易所產(chǎn)生了較大影響。洲際交易所(ICE)為降低在歐洲市場的監(jiān)管成本已于1月10日宣布將ICE歐洲交易所的245個(gè)北美石油和天然氣液合約轉(zhuǎn)至ICE美國交易所。ICE的此次舉動(dòng),表明MiFIDII的推出已經(jīng)影響到全球投資者對歐洲衍生品市場的投資熱情,可能造成部分品種的流動(dòng)性由歐洲市場向北美和亞洲轉(zhuǎn)移。

關(guān)鍵詞:MiFIDI持倉限額洲際交易所(ICE)

DOI:10.19766/jcnki.zgzqqh.2019.01.014

一、背景

自2007年11月1日起正式實(shí)施的《金融工具市場指令》(Markets in Financial Instruments Directive,MiFID)是歐盟對金融市場進(jìn)行監(jiān)管的基礎(chǔ),其目的是提高金融市場的一體化、競爭力,以及投資者保護(hù)力度。2011年10月20日,為建立一個(gè)更加公平、安全、有效和透明的金融市場,歐洲委員會通過了一項(xiàng)修訂MiFID的立法建議。經(jīng)過兩年多的討論后,歐洲議會和歐洲聯(lián)盟理事會通過了《金融工具市場指令I(lǐng)》(MiFIDIT)和《金融工具市場規(guī)則》(Markets in Financial Instruments Regulation,MiFIR),于2014年6月12日正式發(fā)布,并在2018年1月3日起正式實(shí)施。

MiFID II主要對如下五方面內(nèi)容進(jìn)行了修訂:確保金融工具在受監(jiān)管的平臺上交易;引人算法和高頻交易規(guī)則;增加金融市場(包括衍生品市場)的透明度;加強(qiáng)對商品衍生品市場的監(jiān)管;以及加強(qiáng)投資者保護(hù)。MiFIR則對如下五方面作了規(guī)定:向公眾披露交易活動(dòng)相關(guān)數(shù)據(jù);向監(jiān)管機(jī)構(gòu)披露交易數(shù)據(jù);衍生品必須在有組織的場所交易;消除交易場所與結(jié)算服務(wù)提供商之間的壁壘以增加競爭;對金融工具和衍生品頭寸的監(jiān)管措施。

作為大范圍改革的其中一步,在商品衍生品市場方面,MiFID II首次建立了覆蓋整個(gè)歐洲的商品衍生品持倉限額、持倉管理和持倉報(bào)告制度。目的在于:一是抑制商品衍生品過度投機(jī);二是保護(hù)有序的價(jià)格發(fā)現(xiàn)和結(jié)算機(jī)制,包括防止扭曲市場的持倉,并確保衍生品交割月份價(jià)格與標(biāo)的商品現(xiàn)貨價(jià)格之間趨同。本文主要介紹持倉相關(guān)規(guī)定及影響,新規(guī)其他內(nèi)容不作展開。

二、MiFID II關(guān)于持倉限額和持倉報(bào)告的相關(guān)規(guī)定

1.持倉限額的設(shè)定流程

歐盟各成員國監(jiān)管機(jī)構(gòu)基于歐洲證券及市場監(jiān)管局(European Securities and Markets Authority,ESMA)制定的監(jiān)管技術(shù)標(biāo)準(zhǔn)和持倉限額計(jì)算方法設(shè)定每個(gè)品種的具體持倉限額,并提交ESMA評估和公布。

2.持倉限額制度適用范圍

MiFIDII規(guī)定,持倉限額制度適用于一個(gè)投資者持有的某商品衍生品的凈頭寸,包括三項(xiàng)凈頭寸加總:(1)在某交易場所交易的該商品衍生品;(2)與該商品衍生品相同的商品衍生品D;(3)與該商品衍生品經(jīng)濟(jì)上等價(jià)的場外合約(Economically Equivalent OTC Contracts)。

如果投資者為一個(gè)集團(tuán),則母公司的凈頭寸應(yīng)為其自身凈頭寸和各子公司凈頭寸的加總。

3.持倉限額豁免

持倉限額豁免適用于非金融主體持有的、被認(rèn)定用于降低與該非金融主體商業(yè)活動(dòng)直接相關(guān)風(fēng)險(xiǎn)的商品衍生品頭寸。其中,降低與商業(yè)活動(dòng)直接相關(guān)風(fēng)險(xiǎn)的頭寸應(yīng)符合下列條件之一:(1)該頭寸降低了因非金融實(shí)體或其集團(tuán)業(yè)務(wù)中資產(chǎn)、服務(wù)、原材料、產(chǎn)成品、商品或負(fù)債的價(jià)值的潛在變化而引起的風(fēng)險(xiǎn);(2)根據(jù)《歐洲議會和理事會1606/2002號條例》采用的《國際財(cái)務(wù)報(bào)告準(zhǔn)則》,該頭寸有資格作為套期保值合約。

符合豁免條件的非金融主體可向設(shè)定該商品衍生品持倉限額的國家監(jiān)管機(jī)構(gòu)提出豁免申請。監(jiān)管機(jī)構(gòu)根據(jù)提交的申請材料給予批準(zhǔn)或拒絕申請。

4.持倉報(bào)告制度

MiFID II的持倉報(bào)告制度適用于商品衍生品交易場所和投資公司。(1)交易場所必須定期向國家監(jiān)管機(jī)構(gòu)和ESMA提交周度和日度報(bào)告。其中,周度持倉報(bào)告主要針對投資公司或信貸機(jī)構(gòu),投資基金(包括可轉(zhuǎn)換證券集合投資計(jì)劃投資基金和另類投資基金),其他金融機(jī)構(gòu)(包括保險(xiǎn)、再保險(xiǎn)機(jī)構(gòu)和職業(yè)退休金機(jī)構(gòu)),商業(yè)機(jī)構(gòu),受歐盟排放規(guī)則約束的投資者(僅對于排放權(quán)或其衍生品)提交多頭、空頭數(shù)目,自上周報(bào)告以來的持倉變化情況,每類投資者的持倉百分比,每類投資者的數(shù)目。日度持倉報(bào)告則包括所有持倉者的頭寸明細(xì),包括會員、參與者及其客戶、客戶的客戶,直至終端客戶。為此,國家監(jiān)管機(jī)構(gòu)需要求交易場所的會員和參與者必須至少每天向交易場所報(bào)告自身、其客戶、客戶的客戶(直至終端客戶)的頭寸明細(xì)。(2)投資公司在交易場所以外交易商品衍生品或排放權(quán)(或其衍生品)場外市場(Over the Counter,OTC)合約,也必須至少每日向相應(yīng)的交易場所的監(jiān)管機(jī)構(gòu)或中央監(jiān)管機(jī)構(gòu)報(bào)告其自身、其客戶、客戶的客戶(直至終端客戶)的頭寸明細(xì)。為此,國家監(jiān)管機(jī)構(gòu)需要求參與者必須至少每天向投資公司報(bào)告自身、其客戶、客戶的客戶(直至終端客戶)的相關(guān)頭寸明細(xì)。

5.與美國CFTC持倉規(guī)定的對比

美國商品期貨委員會(U.S.Commodity Futures Trading Commission,CFTC)相比歐盟MiFIDII的持倉規(guī)定,雖然CFTC對單個(gè)品種的持倉限額更為嚴(yán)格,但是CFTC在針對不同交易所持倉總量和持倉豁免上相對寬松。從單個(gè)品種持倉限制來看,洲際交易所(Intercontinental Exchange,ICE)的布倫特原油(Brent)期貨合約近月75000手,一般月294850手;美國紐約商業(yè)交易所(New York Mercantile Exchange,NYMEX)的西德克薩斯輕質(zhì)原油(West Texas Intermediate,WTI)期貨合約近月3000手,一般月10000手。雖然歐洲持倉限制的總額比美國寬松,但歐洲的持倉計(jì)算包含了與該商品衍生品經(jīng)濟(jì)上等價(jià)的場外合約,以及其他交易所與ICE Brent相同標(biāo)的合約,比美國計(jì)算范圍更廣。從持倉限額豁免條件來看,MiFID II規(guī)定非金融主體持有的、被認(rèn)定用于降低與該非金融主體商業(yè)活動(dòng)直接相關(guān)風(fēng)險(xiǎn)的商品衍生品頭寸可申請豁免;而美國的金融和非金融主體均可申請豁免。

三、MiFID II對ICE能源衍生品的影響

(一)MiFID II實(shí)施情況

由于MiFID II的監(jiān)管新規(guī)涉及面很廣,正式實(shí)施后對歐洲各國金融行業(yè)沖擊較大,因此歐盟各國提出了“過渡”申請。截至2018年3月,歐盟28個(gè)成員國中,有11個(gè)成員國“完全過渡”,7個(gè)成員國“部分過渡”,10個(gè)成員國“未過渡”。

英國作為完全過渡國,英國金融行為監(jiān)管局(Financial Conduct Authority,F(xiàn)CA)需按照MiFID II的相關(guān)規(guī)定,對ICE、倫敦金屬交易所(London Metal Exchange,LME)等交易所進(jìn)行合規(guī)管理②。為此,2017年10月FCA曾向ESMA提交了9個(gè)商品衍生品的持倉限額建議,并得到ESMA批準(zhǔn)。隨著MiFID的正式實(shí)施,MiFID的其他規(guī)定對英國ICE、LME等交易所的已上市合約的影響逐漸體現(xiàn),尤其以針對大宗商品衍生品的持倉限額、持倉管理和持倉報(bào)告影響最為直接。

(二)ICE上市的能源衍生品情況

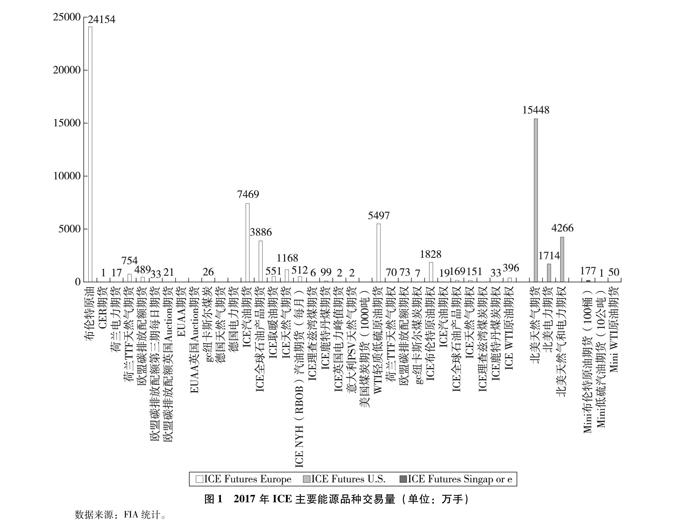

ICE上市的能源期貨、期權(quán)合約達(dá)1265種(不包括ICE的OTC平臺),包括石油、化工、天然氣、成品油、電力和煤炭等。分別在ICE歐洲交易所(ICE Futures Europe)、ICE美國交易所(ICE FuturesU.S.)、ICE新加坡交易所(ICEFuturesSingapore)和ICE歐洲大陸能源交易所(ICE Endex)四家交易所掛牌交易④(見表1)。

2017年,ICE能源品種場內(nèi)交易量達(dá)6.9億手⑤。其中,ICE歐洲交易所占68.66%,ICE美國交易所占31.01%,ICE新加坡交易所占0.33%。從各品種的交易量看,ICE歐洲交易所以原油、汽油、石油產(chǎn)品、取暖油、歐洲天然氣期貨和期權(quán)合約最為活躍,ICE美國交易所以北美天然氣、電力期貨和期權(quán)合約最為活躍(見圖1)。

(三)ICE對MiFID I實(shí)施的應(yīng)對措施

1.2018年1月以來,ICE歐洲交易所發(fā)布的持倉指引開始增加MiFID II的相關(guān)要求

2018年ICE歐洲交易所發(fā)布的最新持倉指引增加了MiFID II的相關(guān)要求,包括會員和客戶對布倫特、ICE WTI、取暖油、燃料油和大豆等品種的持倉限制不僅要滿足ICE交易所的規(guī)定,還要符合FCA根據(jù)MiFIDII出臺的相關(guān)規(guī)定;持倉超過臨界值的會員和客戶需要每日向FCA和CFTC提交持倉報(bào)告,并且單一賬戶、實(shí)控賬戶和商業(yè)/非商業(yè)報(bào)告應(yīng)保持一致。

2.針對MiFID II持倉限制和持倉合并計(jì)算的規(guī)定進(jìn)行詳細(xì)說明,客戶在ICE歐洲交易所主要合約上的持倉規(guī)模會受到其他相關(guān)非主要合約持倉的影響

根據(jù)MiFID II關(guān)于持倉限制的規(guī)定(第57條和第58條),2018年2月8日FCA發(fā)布了針對ICE合約的持倉規(guī)定,主要涉及能源類品種。FCA的持倉規(guī)定涉及了ICE的2700多個(gè)合約,其中對ICE的101個(gè)主要合約進(jìn)行持倉限制(能源類品種96個(gè),此外還包括鐵礦石、咖啡、白糖、小麥、可可)。剩余的2000多個(gè)合約,按照持倉合并計(jì)算原則(Aggregated with Principal),與這101個(gè)合約的持倉合并后進(jìn)行限制。此外,仍有15個(gè)主要合約持倉規(guī)定仍處于“未發(fā)布”(TBA—To be announced)狀態(tài)。

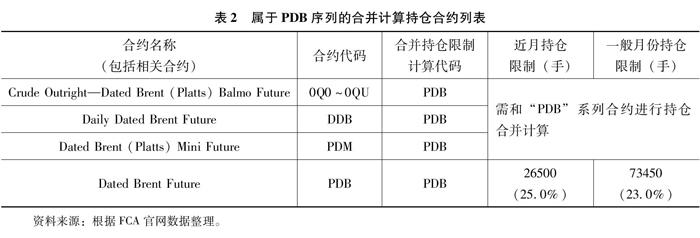

以“每日布倫特期貨合約(以下簡稱“Dated Brent期貨”)”為例,需持倉合并計(jì)算的代碼為PDB,其他同屬于“PDB”序列的合約,都需要與Dated Brent期貨合約合并計(jì)算持倉(見表2)。計(jì)算后持倉限額為近月26500手(未平倉總量25%)和一般月73450手(未平倉總量23%)。

針對ICE的布倫特、取暖油、ICE WTI期貨等活躍合約,F(xiàn)CA也進(jìn)行了持倉限制。其中,布倫特期貨為近月75000手(未平倉總量13.5%)和一般月294850手(未平倉總量10.5%),取暖油期貨近月20800手(未平倉總量25%)和一般月15350手(未平倉總量44.5%),ICE WTI期貨為近月30000手(未平倉總量25%)和一般月138100手(未平倉總量17%)。

3.為滿足客戶需求和降低監(jiān)管成本,1月10日ICE宣布將245個(gè)合約從歐洲轉(zhuǎn)至美國

MiFID II出臺的針對大宗商品衍生品持倉限額與報(bào)告、交易報(bào)告制度等新規(guī),增加了歐洲投資機(jī)構(gòu)客戶的交易成本和監(jiān)管成本,造成了一定程度的交易規(guī)模下滑。從FIA統(tǒng)計(jì)數(shù)據(jù)來看,MiFID I執(zhí)行后的五個(gè)月中,歐洲期貨和期權(quán)交易量增長較全球其他地區(qū)都低,僅為7.02%,全球?yàn)?2.04%(見圖2);從新規(guī)推出后的2月持倉量來看,保留在ICE歐洲交易所的能源類和農(nóng)產(chǎn)品期貨持倉總量同比下降明顯(布倫特期貨合約持倉同比下降2%;化工產(chǎn)品期貨持倉下降12%;取暖油下降14.6%;ICEWTI期貨合約下降9.9%。),一定程度上反映了市場的顧慮2018年1月10日ICE宣布將歐洲交易所的245個(gè)合約轉(zhuǎn)移至美國。其中,主要包括北美石油、天然氣液價(jià)差和掉期期貨合約231個(gè)(與阿格斯、普氏、OPIS、PCW2報(bào)價(jià)相關(guān)的合約196個(gè)),以及與加拿大證券交易所運(yùn)營商TMX集團(tuán)相關(guān)的股指期貨、期權(quán)14個(gè)。這245個(gè)合約在2月19日完成轉(zhuǎn)移后,仍在ICE原有的交易平臺和歐洲清算所執(zhí)行D,僅將合約規(guī)則和持倉改為ICE美國交易所。

ICE將合約轉(zhuǎn)至美國的主要原因,一是為了滿足北美客戶的需求。歷史上,這部分合約正是ICE為了規(guī)避《多德—弗蘭克法案》引起的監(jiān)管成本,2012年從美國交易所轉(zhuǎn)移至歐洲交易所。因此,當(dāng)歐洲市場監(jiān)管成本增加時(shí),這部分客戶有將合約轉(zhuǎn)回至美國的需求。二是為了加強(qiáng)ICE在北美能源衍生品市場的競爭力。ICE此次轉(zhuǎn)移的合約主要是北美能源產(chǎn)品相關(guān)合約,這些合約的參與者主要以北美交易商為主。此前ICE在2017年收購了加拿大天然氣交易所(Natural Gas Exchange,NGX),與此次轉(zhuǎn)至美國的合約一起,進(jìn)一步加強(qiáng)了ICE在北美能源衍生品市場的競爭力2。三是對于英國脫歐后倫敦將可能處于不同的監(jiān)管框架的顧慮。英國將在2019年正式脫歐,倫敦作為歐洲金融中心,英國脫歐后倫敦將可能處于不同的監(jiān)管框架之下,未來監(jiān)管成本的增加將影響全球投資者在英國衍生品市場的參與熱情。為此,2017年8月,CME集團(tuán)關(guān)閉了倫敦的CME歐洲交易所和清算所。與ICE不同的是,CME選擇停止全部合約的交易。

四、結(jié)論與啟示

MiFID I出臺的針對大宗商品衍生品持倉限額、交易報(bào)告制度等新規(guī)對ICE交易所能源品種及歐洲衍生品市場影響較大,ICE的大部分能源合約已正式被FCA列人持倉限制的范圍之內(nèi)。為降低持倉限制對Brent、WTI等主力活躍合約的影響,ICE選擇轉(zhuǎn)移相關(guān)合約至美國市場,并加強(qiáng)ICE在北美市場與NYMEX的競爭力。

歐盟對歐洲金融市場的監(jiān)管趨嚴(yán),以及MiFID I的推出已經(jīng)影響到全球投資者對歐洲衍生品市場的投資熱情。歐洲多家能源企業(yè)和投資商認(rèn)為MiFID II損害了歐盟大宗商品衍生品市場的流動(dòng)性。其中,能源企業(yè)荷蘭皇家殼牌公司(Shell)已在2017年開始將交易業(yè)務(wù)移出歐盟,新址選擇為美國和新加坡,以規(guī)避該法規(guī)帶來的公司運(yùn)營成本增加。全球大宗商品貿(mào)易巨頭托克公司(Trafigura)也將其商品對沖業(yè)務(wù)從歐洲遷至美國、新加坡和其他地區(qū),并認(rèn)為MiFID I為業(yè)務(wù)運(yùn)營增加了不必要的復(fù)雜性。

相比歐洲金融市場的監(jiān)管趨嚴(yán),美國則呈現(xiàn)金融監(jiān)管放松及亞洲新興市場持續(xù)穩(wěn)步增長的局面,因此MiFID I的推行可能造成部分品種的流動(dòng)性由歐洲市場向其他地區(qū)轉(zhuǎn)移。