融資生死線 地產股分化加速

趙康杰

最近部分房企發行的海外債利率持續超過10%,給公司的未來蒙上陰影。不過,有職業投資人向《紅周刊》記者表示,當前融資成本較高,但能融到資就是勝利,借不到錢才是致命的。報告顯示,在今年5月,AAA評級的房企加權平均發行利率與AA評級房企之間就有近兩個百分點的差距。實際上,一個點的融資成本就決定了十幾億甚至幾十億的利潤空間,乃至一家公司的生死。

房企的融資能力從來沒像現在這樣如此重要,有職業投資人表示,拿地能力、融資能力、去化能力和長期品牌力是衡量地產股的核心指標。“從融資能力來看,房地產行業走在強者恒強的邏輯當中。”

地產分化深度演繹中

截至7月5日,A股有16家上市房企發布中報業績預告,包括亞太實業、萊茵體育等6家公司或將虧損。據記者了解,以上這些房企均不在房企百強之列,部分公司也不是“純正”的房企。

亞太實業在2014年明確向醫藥行業跨界轉型,但至今還在“轉型中”。不只亞太實業,萊茵體育和華麗家族也在轉型大旗下一步步走向虧損。

這些中小房企的現狀,有2016年以來長達3年的房地產調控的“功勞”,也是國內房地產企業競爭優勢向大型房企傾斜的一個結果。根據克而瑞數據,今年上半年Top3房企權益金額集中度達10.5%,同比提升0.8個百分點,Top4-10、Top11-20、Top21-30各梯隊房企權益金額集中度較去年也均有一定幅度的提升。但30強之后的房企權益金額的集中度出現一定回落(見表1)。

表1 2019年上半年各梯隊房企銷售權益金額集中度

從行業Top3“碧萬恒”來看,高呼“活下去”的萬科保持著業績的穩定增長;碧桂園今年上半年實現銷售額3920億元,同比出現5.24%的微降;恒大基本保持在去年3000億元的門檻附近。

《紅周刊》記者通過梳理發現,在A股和H股市值超過1000億元以上的房企中,今年上半年銷售額增速超過30%的房企有中國海外發展、華潤置地、招商蛇口,個別房企銷售額增速下滑22%。在市值不超過1000億元的二三線房企中,上半年銷售額增速超過30%的房企有8家,銷售額增速下滑幅度超過20%的房企有兩家(見表2、表3)。

表2 2019年上半年部分千億市值房企銷售額增速

表3 2019年上半年部分千億以下市值房企銷售額增速

在房地產行業觀察者西峯看來,從去年宣布“提質控速”以來,地產龍頭的業績增速的趨緩其實是可以預料的。他對《紅周刊》記者表示,過去幾年,大量房企進軍三、四線市場,房企的整體銷售也保持著較高水平,但也正是由于高基數,影響了當前銷售增速。

融資天平偏向龍頭房企

地產股投資達人釋老毛認為,房企的發展不均,是多重因素導致的。這些因素中首推融資,目前除了銀行貸款之外,房地產發債、ABS、信托融資其實都在收緊,“接下來的融資狀況很可能也將是結構性的,即宏觀松、地產緊”。

今年以來,房企在國內和海外市場的發債利率均呈上升趨勢,其中,房企今年發行的海外債平均利率比2018年提升1.1個百分點至8.8%。資料顯示,2018年最高利率為正榮地產發行的12.5%的海外債;2019年最高利率為當代置業發行的15.5%的海外債。中國恒大、融信中國、佳兆業等上市房企也分別發行了超過10%利率的海外債。

調控在持續、融資在收緊,但對手握信貸資源的優質房企來說或許還不必太擔心。此前有房地產業內人士預計,50強房企將在未來3年內瓜分82%的銀行開發貸款,百強之外的房企已經不在銀行貸款名單,50強房企將成為銀行放貸的“新門檻”。平安證券房地產行業研究團隊通過計算“招保萬金”及華僑城有息負債增量情況后也發現,2013-2019年一季度,上述5家房企有息負債增量占A股上市房企比重由13.8%上升至46.2%,信貸資源正逐步向優質房企集中。

《紅周刊》記者注意到,2019年5月獲得評級機構AAA評級的房企加權平均發行利率為4.47%,AA+房企加權平均發行利率為5.74%,AA房企加權平均發行利率為6.21%——AAA評級和AA評級之間有近兩個百分點的差距。在釋老毛看來,房地產是高杠桿行業,一個點的融資成本,可能對利潤的影響就是十幾億、幾十億。他對記者表示,“房企在高負債之下,一旦現金周轉不靈,即便是有巨額土儲等資產,也可能處于破產邊緣。去年的金融去杠桿讓很多房企都面臨這樣的風險,泰禾集團甚至差點倒閉。”

但在西峯看來,利率一定是和融資期限以及條款掛鉤,相較于利率水平,期限和條款對房企的影響相對更大。“對當前的大部分房企來說,首先要考慮的是能不能借到錢,然后再考慮借到錢的期限和條款是怎樣的,最后再考慮價格。”西峯對《紅周刊》記者指出,價格高低的確會對房企有影響,相比之下,借不到錢才是最致命的。

對于銀行來說,對房企放貸對象的要求比以前更嚴格。有民生銀行的內部人士向《紅周刊》記者透露,目前民生銀行對地產公司的放貸主要就以百強中的一、二線房企為主,在評級方面也“幾乎只看AAA評級的房企”。上述人士表示,“多年前,銀行還會給房地產企業主體總授信,現在基本都是單一貸款項目授信,嚴格很多”。

龍頭房企享受估值溢價

有相對融資優勢的龍頭房企,也敢于拿地。今年上半年,碧桂園拿地金額近千億,萬科、融創超600億元,保利和龍湖也都達到了500億元,Top10房企新增貨值集中度高達43%。“很多企業不僅在信貸資源上,在土地資源的獲取上也有壟斷優勢。”在易居研究院智庫中心研究總監嚴躍進看來,龍頭房企從信貸資源到土地儲備的優勢將使地產行業的分化進一步強化。

這種分化也在二級市場中得到體現。7月以來,A股房地產指數走出四連陽并有拐頭向上趨勢,萬科、保利、金地、華僑城等有業績保障的房企龍頭股價漲幅明顯。但若從絕對估值來看,當前地產板塊整體PE約為10倍,僅高于銀行和鋼鐵;而從相對估值來看,地產與滬深300板塊PE比為0.8倍,為近10年來的最低值。

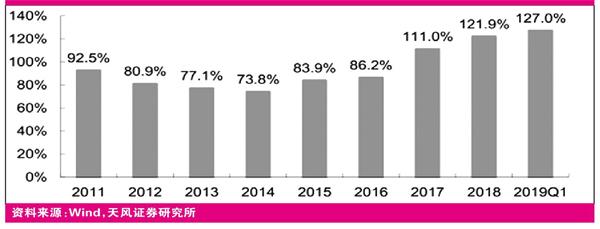

地產股估值處于歷史低位,但房地產行業的業績保障度卻創下新高:今年一季度,房地產行業預收款與過去一年營業收入比值達127%,這也意味著2019年行業凈利潤仍有望保持增長(見附圖)。

附圖 地產行業業績保障度創新高

《紅周刊》記者梳理發現,大部分一、二線龍頭房企賬上預收賬款為上年全年營業收入的1.5倍以上。金地集團截至一季末,賬上預收賬款達708.64億元,為2018年營收的1.39倍,保利地產業績保障度為1.67倍,中南建設更是達到了2.90倍。

釋老毛一直以來都看好龍頭房企的投資價值,例如萬科。“激進型公司像融創中國,綜合能力也比較強。”釋老毛對《紅周刊》記者表示,房地產的核心能力有三個:拿地能力、融資能力和去化能力,三項皆優就是一家優秀的房企。

一位不愿具名的地產行業投資人告訴《紅周刊》記者,長期品牌力也很重要。“口碑很好,但是銷售能力比較弱、負債太高也不行,典型的如綠城;短期指標很好,但是口碑比較一般,從長期來看市場對這樣的企業也是有一定的擔憂的。”他表示,“中海和金地集團之前是可以做到這一點的,但現在不太行了。融創在局部市場上的盈利能力和口碑做得還可以,但它并不是在全部市場上都有最好的口碑。萬科算是在口碑和銷售的平衡上做的還不錯的企業”。

《紅周刊》記者注意到,包括平安證券、東北證券等不少券商看好二線地產龍頭的投資機會。他們的理由是這些企業有的估值較低,在行業下行周期能夠保持銷售增長。“二線龍頭可能受益于特殊地區的政策,如大灣區、海南自貿島、長三角、京津冀一體化等。”釋老毛表示,如果公司本身估值極低的話,可能會成為爆發點。“但總體而言,房地產行業強者恒強,市場份額向頭部公司集中的趨勢是不會變的。”