一夜暴富的時代已經(jīng)過去

林采宜 周俚君

過去“一夜暴富”的真相是什么?過去20年,在經(jīng)濟高速增長的背景下,寬松的貨幣環(huán)境和信用環(huán)境為資產(chǎn)價格的暴漲帶來充足的資金供給;進入商品房時代后,住房剛需、改善性需求及政策推動的棚改是房價上漲的需求端支撐。

展望未來,房地產(chǎn)市場整體暴漲現(xiàn)象將一去不復(fù)返。隨著中國資本市場逐漸開放,海外資金入市規(guī)模不斷加大,機構(gòu)投資者占比的持續(xù)增加,促使資本市場投資行為趨向理性;“長期主義”將從投資理念轉(zhuǎn)變?yōu)橥顿Y實踐,“一夜暴富”的機會也將因此大幅減少。

從居民資產(chǎn)結(jié)構(gòu)看“一夜暴富”的真相

自1999年以來,我國居民的資產(chǎn)結(jié)構(gòu)中以房地產(chǎn)為主的非金融資產(chǎn)占比呈下行趨勢,隨著金融市場的不斷完善及金融工具的創(chuàng)新,居民金融資產(chǎn)中除存款外(占比高達20%以上),股票、基金及其他金融資產(chǎn)的占比有所提高。從居民資產(chǎn)的持有結(jié)構(gòu)來看,房地產(chǎn)、存款、股票為主要資產(chǎn),占84%。

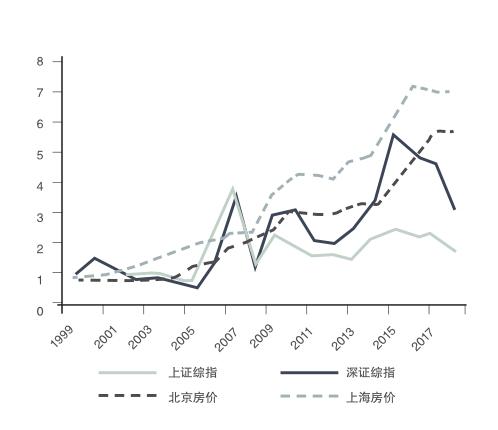

作為資產(chǎn)配置對象,以1999年末為基期,20年來一線城市房價總體上漲5-7倍,而股票總體上漲3-6倍。因此,整體而言,一線城市房地產(chǎn)作為過去20年的資產(chǎn)投資對象,所帶來高回報更為穩(wěn)定,從1999、2004、2009、 2014年起至今,復(fù)合年均增長率均在10%左右。

資產(chǎn)價格為什么暴漲?

在經(jīng)濟高速增長的背景下,寬松的貨幣環(huán)境和信用環(huán)境促進資產(chǎn)價格暴漲。

從金融機構(gòu)新增貸款構(gòu)成來看,房價快速上漲時期,以住房貸款為主的居民貸款占比不斷上升,最高達53%,信用擴張帶來的增量資金大部分流入房地產(chǎn)市場。此外,一線城市房價同比增速與(M2-GDP)增速差顯示出較高的相關(guān)性,可見從貨幣環(huán)境來看,階段性的貨幣寬松和信用寬松為房價上漲提供了資金供給。從需求角度看,我國自1998年進入商品房時代以來,住房剛需成為房價上漲的主要需求動力。還有,城鎮(zhèn)化、棚戶區(qū)改造等改善性需求火上澆油,進一步推動房價快速上漲。

同樣,貨幣供給的充裕也從某種程度上催生了資本市場的牛市。在經(jīng)濟快速增長的預(yù)期中,市場整體風(fēng)險偏好提高,寬松的貨幣環(huán)境和信用環(huán)境帶來熱錢涌入,使得資本市場的估值不斷上漲,牛市行情日益升溫,造就了不少投資者尤其是杠桿投機者的“一夜暴富”。

“一夜暴富”的時代是否結(jié)束?

靠房地產(chǎn)躺著賺錢的時代已然終結(jié)。自2018年起,中央明確提出“不將房地產(chǎn)作為短期經(jīng)濟刺激的手段”。作為周期之母,房地產(chǎn)已經(jīng)不再負有推動經(jīng)濟增長的使命。

以1999年為基準,資產(chǎn)價格表現(xiàn)

核心城市房價復(fù)合年均增長率更高更穩(wěn)定

經(jīng)濟增速下行伴隨居民可支配收入增速下滑,疊加高速增長的居民杠桿率,使得居民的購房意愿將有所下降。長期來看,中國新增人口較少、老齡化加劇的趨勢下,購房及換房需求相對前20年有所下滑,同時前期城鎮(zhèn)化、棚改已提前透支部分需求,未來房地產(chǎn)行業(yè)整體出現(xiàn)暴漲行情的概率較小,存量經(jīng)濟時代,優(yōu)質(zhì)的核心房地產(chǎn)才能有相對持續(xù)的需求支撐。

從資金供給的角度來看,在“房住不炒”的政策背景下,房價快速增長地區(qū)的限購、限價及部分地區(qū)銀行上調(diào)房貸利率等措施抑制了對住房的投機性需求;境外舉債、房地產(chǎn)信托等各種房地產(chǎn)企業(yè)融資渠道收緊,限制定向?qū)捤傻呢泿旁俅瘟魅敕康禺a(chǎn)市場。

“長期主義”將從投資理念轉(zhuǎn)變?yōu)橥顿Y實踐,“一夜暴富”的機會也將因此大幅減少。

發(fā)達經(jīng)濟體居民資產(chǎn)結(jié)構(gòu)及其收益率比較

從美國居民部門資產(chǎn)結(jié)構(gòu)來看,股票和共同基金、房地產(chǎn)和保險養(yǎng)老金為主要的資產(chǎn)構(gòu)成,合計占比約80%,其中股票和投資基金占34%,保險及養(yǎng)老金占25%,房產(chǎn)占23%。

從資產(chǎn)價格表現(xiàn)來看,以1999年為基期,截至2018年末,美國核心城市房價及股市總體上漲約2倍左右。而從不同時點開始的復(fù)合年均增長率來看,2008年美國經(jīng)濟增速中樞下行后,核心城市房價復(fù)合年均增長率遠低于股市。

從日本居民部門資產(chǎn)結(jié)構(gòu)來看,自1990年房地產(chǎn)泡沫破裂以來,日本經(jīng)濟增速中樞從5.9%下滑至1.3%左右。由于房地產(chǎn)泡沫破滅的沖擊,居民資產(chǎn)中房地產(chǎn)占比持續(xù)下滑,日本居民整體上更偏好現(xiàn)金存款、保險養(yǎng)老金等低風(fēng)險資產(chǎn)。

從資產(chǎn)價格表現(xiàn)來看,以1999年為基期,截至2018年末,日本核心城市房價總體上漲1.55倍左右,而股市同期接近1倍。而從不同時點開始的復(fù)合年均增長率來看,日本經(jīng)濟進入低增速階段后,核心城市房價及股市復(fù)合年均增長率均較低,維持在2%-4%左右(股市除2009年至2018年外)。

結(jié)論:經(jīng)濟增速換擋時代,降低收益預(yù)期,減少投機行為,無論個人理財還是機構(gòu)資產(chǎn)配置,都應(yīng)該轉(zhuǎn)向“長期主義”,以穩(wěn)定的長期收益作為資產(chǎn)管理的目標。

根據(jù)研究報告整理,內(nèi)容有刪節(jié)