房地產(chǎn)行業(yè)Beta系數(shù)研究

文/范宏達(dá) 和臻聯(lián)行(江蘇)不動(dòng)產(chǎn)顧問(wèn)有限公司 江蘇無(wú)錫 214144

1、引言

收益法是企業(yè)價(jià)值評(píng)估中常用的方法,而參數(shù)如何選擇將深刻影響收益法的最終結(jié)果。Beta系數(shù)是收益法中最重要的參數(shù)之一,Beta 系數(shù)的細(xì)微變動(dòng)可能使企業(yè)價(jià)值評(píng)估結(jié)果發(fā)生巨大改變。我國(guó)房地產(chǎn)行業(yè)正面臨巨大的不確定性,如何準(zhǔn)確評(píng)估房地產(chǎn)企業(yè)價(jià)值變的愈發(fā)重要。基于房地產(chǎn)行業(yè)在不同估算條件下Beta系數(shù)的估算,研究得出房地產(chǎn)行業(yè)Beta 系數(shù)特點(diǎn),并將Beta系數(shù)在不同度量時(shí)限與不同估算時(shí)長(zhǎng)等條件下的選擇與企業(yè)價(jià)值評(píng)估結(jié)果相結(jié)合,得出房地產(chǎn)企業(yè)價(jià)值評(píng)估時(shí)最優(yōu)的Beta 系數(shù)選擇,一定程度上提高了房地產(chǎn)企業(yè)價(jià)值評(píng)估精度,為評(píng)估實(shí)務(wù)人員進(jìn)行實(shí)務(wù)操作提供借鑒,為房地產(chǎn)行業(yè)從業(yè)人員提供參考。

2、研究目標(biāo)與研究方法

2.1 研究目標(biāo)

已有大量學(xué)者研究表明Beta 系數(shù)普遍具有時(shí)變性和不穩(wěn)定性的特點(diǎn)[1],在用收益法對(duì)企業(yè)價(jià)值進(jìn)行評(píng)估時(shí),Beta 系數(shù)的穩(wěn)定性和可靠性將很大程度上影響評(píng)估結(jié)果。本文多角度對(duì)房地產(chǎn)行業(yè)Beta 系數(shù)進(jìn)行估算,研究其穩(wěn)定性和可靠性,并根據(jù)研究結(jié)果給出Beta 系數(shù)在企業(yè)價(jià)值評(píng)估時(shí)如何選擇。本文研究目標(biāo)主要解決如下問(wèn)題:(1)房地產(chǎn)行業(yè)Beta 系數(shù)的穩(wěn)定性是否會(huì)隨著估算時(shí)長(zhǎng)拉長(zhǎng)而變化?(2)不同的度量時(shí)限是否影響B(tài)eta 系數(shù)穩(wěn)定性?(3)Beta系數(shù)的穩(wěn)定性是否會(huì)對(duì)企業(yè)價(jià)值評(píng)估造成影響,若有,是如何影響?(4)在對(duì)房地產(chǎn)企業(yè)進(jìn)行評(píng)估時(shí)如何選擇最優(yōu)的Beta 系數(shù)估算條件?

2.2 樣本選擇

本文選擇滬深300 指數(shù)作為市場(chǎng)指數(shù),房地產(chǎn)行業(yè)與滬深300 指數(shù)平均收益率數(shù)據(jù),選自Wind 數(shù)據(jù)庫(kù)中房地產(chǎn)行業(yè)與滬深300 指數(shù)從2008年1月1日 至2019年8月31日 共596個(gè)周收盤(pán)指數(shù)和139 個(gè)月收盤(pán)指數(shù)數(shù)據(jù),市場(chǎng)平均收益率以及房地產(chǎn)行業(yè)平均收益率通過(guò)取對(duì)數(shù)的方式計(jì)算,收益率原始數(shù)據(jù)均進(jìn)行復(fù)權(quán)處理。

3、實(shí)證研究

3.1 收益率描述性統(tǒng)計(jì)分析

筆者收集了房地產(chǎn)行業(yè)指數(shù)收益率和滬深300 指數(shù)收益率2008年1月1日至2019年8月31日的數(shù)據(jù),并利用SPSS19.0 軟件對(duì)其進(jìn)行描述性統(tǒng)計(jì)分析,分析結(jié)果詳見(jiàn)下表1:

?

如上表1所示,2008年1月1日至2019年8月31日共收集月收益率樣本139 個(gè),周收益率樣本596 個(gè)。根據(jù)描述性統(tǒng)計(jì)分析結(jié)果,滬深300 指數(shù)月收益率平均數(shù)、周收益率平均數(shù)均為負(fù)值,房地產(chǎn)行業(yè)周收益率為負(fù)值,月收益率接近于0,說(shuō)明2008年1月1日至2019年8月31日這一研究時(shí)段的指數(shù)表現(xiàn)相對(duì)較差。根據(jù)描述性統(tǒng)計(jì)分析結(jié)果,房地產(chǎn)行業(yè)周收益率和月收益率的標(biāo)準(zhǔn)差均明顯大于滬深300 指數(shù)的標(biāo)準(zhǔn)差,說(shuō)明房地產(chǎn)行業(yè)在研究時(shí)段內(nèi)較滬深300 指數(shù)有強(qiáng)烈的波動(dòng)。由表1得出無(wú)論極大值還是極小值,月收益率的絕對(duì)值都大于周收益率,根據(jù)房地產(chǎn)行業(yè)與滬深300 指數(shù)月收益率標(biāo)準(zhǔn)差大于周收益率標(biāo)準(zhǔn)差可以得出月收益率離散程度大于周收益率,月收益率波動(dòng)相比周收益率更為劇烈。

3.2 收益率樣本數(shù)據(jù)時(shí)間序列波動(dòng)分析

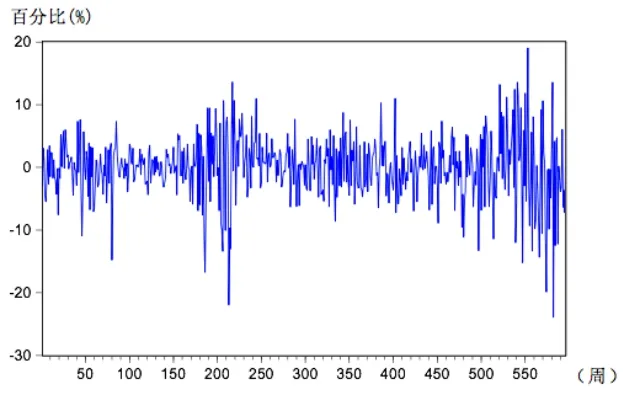

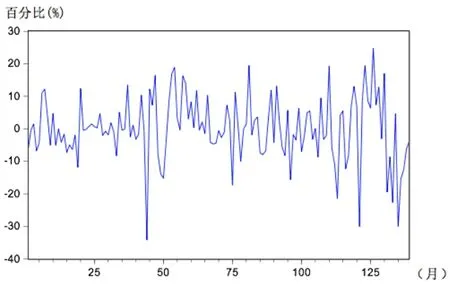

根據(jù)筆者收集的2008年1月1日至2019年8月31日共596 個(gè)周收益率和139 個(gè)月收益率數(shù)據(jù),利用EViews9.0 軟件可以輸出如下的波動(dòng)圖:

圖1:(2008年-2019年8月31日)滬深300 指數(shù)周收益率時(shí)間序列波動(dòng)圖

圖2:(2008年-2019年8月31日)房地產(chǎn)行業(yè)周收益率時(shí)間序列波動(dòng)圖

圖3:(2008年-2019年8月31日)滬深300 指數(shù)月收益率時(shí)間序列波動(dòng)圖

圖4:(2008年-2019年8月31日)房地產(chǎn)行業(yè)月收益率時(shí)間序列波動(dòng)圖

根據(jù)滬深300 指數(shù)與房地產(chǎn)行業(yè)周收益率和月收益率波動(dòng)圖顯示,房地產(chǎn)行業(yè)月收益率和周收益率走勢(shì)與滬深300 指數(shù)走勢(shì)基本相同,但波動(dòng)幅度明顯更大,說(shuō)明房地產(chǎn)行業(yè)受經(jīng)濟(jì)影響更大,波動(dòng)效應(yīng)更為明顯。比較滬深300 指數(shù)與房地產(chǎn)行業(yè)周收益率與月收益率波動(dòng)圖,周收益率波動(dòng)圖側(cè)重反映收益率的波動(dòng)細(xì)節(jié),而月收益率波動(dòng)圖過(guò)濾了部分波動(dòng)信息,側(cè)重反映收益率的波動(dòng)程度,因此拉長(zhǎng)度量時(shí)限將擴(kuò)大波動(dòng)效應(yīng)。

3.3 Beta 系數(shù)估算

(1)Beta 系數(shù)估算模型

Beta 系數(shù)估算常用模型有CAPM 模型、單指數(shù)市場(chǎng)模型等,本文對(duì)Beta 系數(shù)的估算選擇單指數(shù)市場(chǎng)模型[2],具體公式為:

式中,Rt為房地產(chǎn)行業(yè)平均收益率,Rm為市場(chǎng)平均收益率,即滬深300 指數(shù)平均收益率。根據(jù)公式(1),Beta 系數(shù)估算選擇OLS 回歸法,引入方程:Y=aX+b。設(shè)房地產(chǎn)行業(yè)平均收益率為Y,滬深300 指數(shù)平均收益率為X。利用EViews9.0 軟件進(jìn)行回歸分析,求得的系數(shù)a即為Beta 系數(shù)值。

?

(2)Beta 系數(shù)估算結(jié)果分析

根據(jù)公式(1),本文假設(shè)y 為2008年8月31日至 2019年8月31日間的房地產(chǎn)行業(yè)指數(shù)收益率,x 為2008年8月31日至 2019年8月31日間的滬深300 指數(shù)收益率,利用EViews9.0 軟件對(duì)其進(jìn)行線(xiàn)性回歸,得出房地產(chǎn)行業(yè)不同度量時(shí)限和不同估算時(shí)長(zhǎng)條件下的Beta 值,匯總?cè)绫?所示:

以周為時(shí)限的Beta 與以月為時(shí)限的Beta均通過(guò)了0.05的顯著性水平檢驗(yàn)。如上表2顯示,在擬合優(yōu)度上,不同時(shí)限的Beta 系數(shù)在R 方上并沒(méi)有規(guī)律,但以每年最優(yōu)擬合優(yōu)度來(lái)看,其他年份Beta 周值都是每年的最高值。根據(jù)表2匯總結(jié)果得出下表3和圖5:

根據(jù)表3顯示,以周為時(shí)限估算的Beta 比以月為時(shí)限估算的Beta 標(biāo)準(zhǔn)差更小,說(shuō)明其離散程度更低,波動(dòng)性更低。以周為時(shí)限估算的Beta 均值大于以月為時(shí)限估算的Beta 均值,與表2所得出結(jié)論一致;另外,如圖5所示,總長(zhǎng)度11年的研究時(shí)段內(nèi),以周為時(shí)限估算的Beta 始終高于以月為時(shí)限估算的Beta 值,說(shuō)明在整體上估算時(shí)限越短,Beta 值越高。這與Estrada(2000)在研究14 個(gè)歐洲證券市場(chǎng)后得出絕大部分市場(chǎng)的Beta 系數(shù)估計(jì)值會(huì)隨收益率度量時(shí)限的增大而提高的結(jié)論相反,[3]與王敬琦、陳蕾(2016)研究我國(guó)弱周期行業(yè)Beta并未表現(xiàn)出隨收益率度量時(shí)限的拉長(zhǎng)而增大的趨勢(shì)的結(jié)論相一致。[4]

3.4 Beta 系數(shù)穩(wěn)定性檢驗(yàn)

根據(jù)公式(1),Beta 系數(shù)是X 的固定參數(shù),若Beta 系數(shù)會(huì)隨時(shí)間變化,那么公式(1)中的殘差項(xiàng)將發(fā)生變化。反之,若Beta 系數(shù)不隨時(shí)間變化,公式(1)中的殘差項(xiàng)將出現(xiàn)異方差,從而認(rèn)為Beta 系數(shù)具有不穩(wěn)定性[5]。基于以上分析,本文對(duì)參數(shù)穩(wěn)定性檢驗(yàn)采用White 檢驗(yàn)法。具體如下:

用殘差ei來(lái)表示隨機(jī)誤差項(xiàng)ui的(近似)估計(jì)量,

構(gòu)造輔助回歸模型:

ei2表示隨機(jī)誤差項(xiàng)的方差,建立原假設(shè)H0:α1=0,i=1,2,……n;備擇假設(shè)H1:α1,……,αn,至少有一個(gè)不等于0。如果原假設(shè)H0成立,則表明ei2是一個(gè)常數(shù),由ei2表示的隨機(jī)誤差項(xiàng)的方差也是一個(gè)常數(shù),那么可以認(rèn)為原模型不存在異方差性。反之,認(rèn)為原模型存在異方差性。[6]

White 檢驗(yàn)的統(tǒng)計(jì)量是:

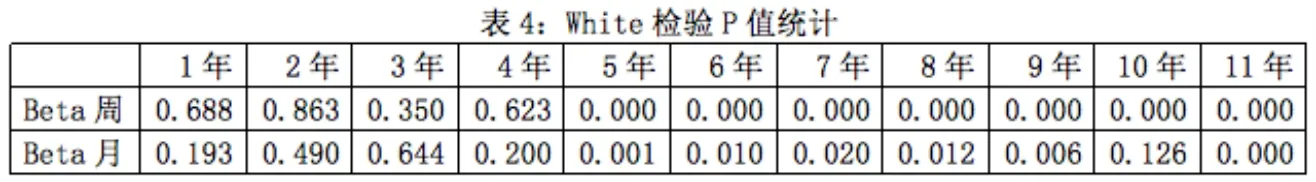

式中n 是樣本數(shù)量,R2是回歸方程的擬合優(yōu)度,m 近似服從卡方分布,于是可由伴隨概率做出是否拒絕原假設(shè)的判斷。本文利用EViews9.0 軟件進(jìn)行White 檢驗(yàn),若其伴隨概率小于顯著性水平5%,即為拒絕原假設(shè)。根據(jù)EViews9.0 輸出結(jié)果并由作者整理,如下表4:

根據(jù)表4數(shù)據(jù)顯示,P 值小于0.05 表示該時(shí)段內(nèi)出現(xiàn)異方差,即 Beta 系數(shù)與卡方分布存在差異,具有不穩(wěn)定性。在研究時(shí)段內(nèi),以周為時(shí)限估算的Beta 系數(shù)有63.63%的情況都顯示出不穩(wěn)定的特征,以月為時(shí)限估算的Beta 系數(shù)有54.54%的情況顯示出不穩(wěn)定的特征,這反映出房地產(chǎn)行業(yè)收益率度量時(shí)限拉長(zhǎng)會(huì)增強(qiáng)Beta系數(shù)的穩(wěn)定性。

3.5 Beta 系數(shù)估算對(duì)企業(yè)估值的定量影響

若企業(yè)持續(xù)經(jīng)營(yíng)且各會(huì)計(jì)期間現(xiàn)金流可以預(yù)測(cè),即可采用收益法進(jìn)行估值,本文以股權(quán)現(xiàn)金流為例,企業(yè)估值計(jì)算公式為:

?

?

根據(jù)公式(2),假設(shè)存在兩個(gè)Beta 值為β1和β2,β1與β2的變化量為Δβ,評(píng)估值P1對(duì)應(yīng)的為β1,評(píng)估值P2對(duì)應(yīng)的為β2。

評(píng)估值的變化率:

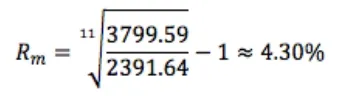

本文假設(shè)無(wú)風(fēng)險(xiǎn)報(bào)酬率Rf為3%,根據(jù)滬深300 指數(shù)年收盤(pán)點(diǎn)位來(lái)計(jì)算市場(chǎng)風(fēng)險(xiǎn)溢價(jià),因?yàn)槭袌?chǎng)波動(dòng)較大,為了使收益率曲線(xiàn)變得平緩,另一方面排除牛市對(duì)收益率的影響,本文選取2008年8月29日 至2019年8月30日 滬 深300 指數(shù)進(jìn)行幾何平均計(jì)算。

將Rf和Rm代入公式(3)得到:

若P1為企業(yè)真實(shí)價(jià)值,根據(jù)公式(4)得出,當(dāng)β1大于β2時(shí),即房地產(chǎn)企業(yè)價(jià)值評(píng)估時(shí)選擇的Beta 值小于真實(shí)值時(shí),因此Δβ 變小,導(dǎo)致企業(yè)價(jià)值被高估,反之,企業(yè)價(jià)值被低估。將以周為時(shí)限與以月為時(shí)限的Beta 值代入公式(4),具體如下表5、表6所示:

根據(jù)表5顯示,在企業(yè)價(jià)值被低估時(shí),Beta 系數(shù)變化率對(duì)折現(xiàn)率變化率、企業(yè)價(jià)值變化率絕對(duì)值都有影響,但Beta 系數(shù)變化率的絕對(duì)值大于折現(xiàn)率變化率的絕對(duì)值和企業(yè)價(jià)值變化率的絕對(duì)值,表明在企業(yè)價(jià)值被低估時(shí),Beta 影響程度被削弱。根據(jù)表6顯示,在企業(yè)價(jià)值被高估時(shí),Beta 系數(shù)變化率絕對(duì)值會(huì)對(duì)折現(xiàn)率變化率絕對(duì)值、企業(yè)價(jià)值變化率均有影響,但以周為時(shí)限的Beta 系數(shù)絕對(duì)值高于企業(yè)價(jià)值變化率的絕對(duì)值,以月為時(shí)限的Beta 系數(shù)絕對(duì)值低于企業(yè)價(jià)值變化率絕對(duì)值,說(shuō)明在企業(yè)價(jià)值被高估時(shí),隨著度量時(shí)限拉長(zhǎng)Beta 系數(shù)將對(duì)企業(yè)價(jià)值影響加大。表5與表6對(duì)比來(lái)看,企業(yè)價(jià)值在高估時(shí)的Beta 系數(shù)變化率不管是以周為時(shí)限還是以月為時(shí)限均小于企業(yè)價(jià)值在低估時(shí)的Beta 系數(shù)變化率,但企業(yè)價(jià)值在高估時(shí)的企業(yè)價(jià)值變化率不管是以周為時(shí)限還是以月為時(shí)限均大于企業(yè)價(jià)值在低估時(shí)的企業(yè)價(jià)值變化率,說(shuō)明Beta 系數(shù)變動(dòng)對(duì)于企業(yè)價(jià)值的影響更多地體現(xiàn)在高估方面。

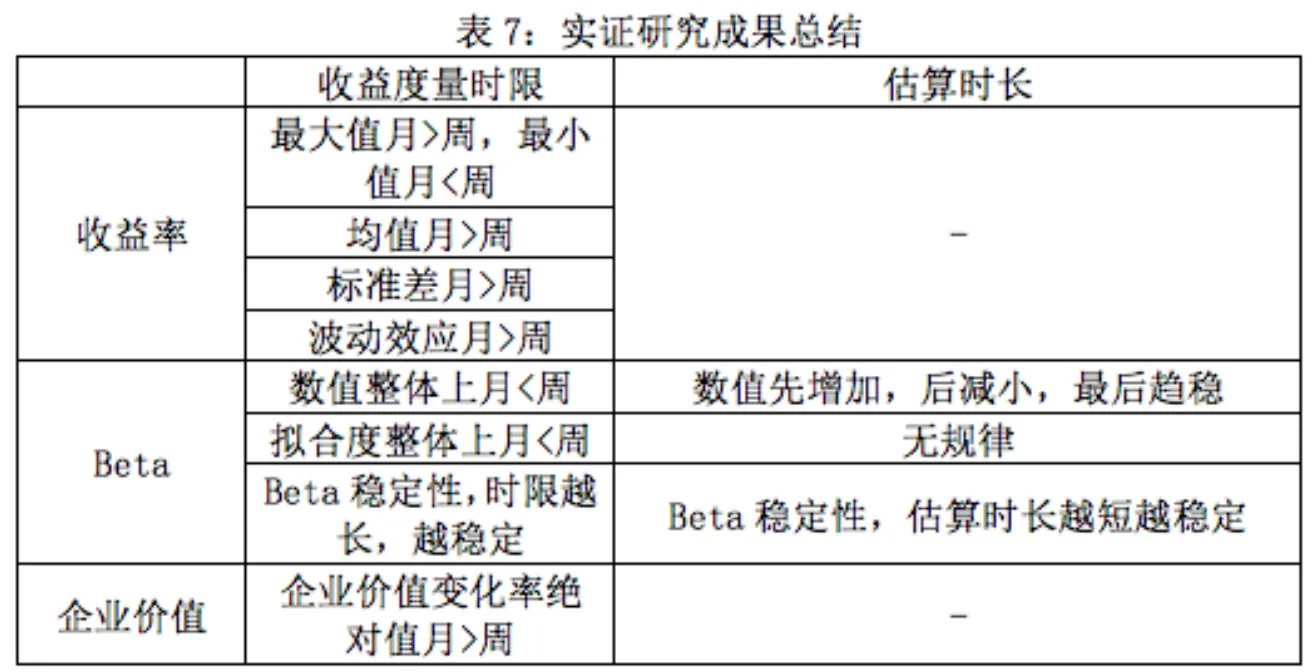

3.6 實(shí)證研究結(jié)果總結(jié)

根據(jù)本文實(shí)證分析匯總得到下表7,可以清晰反映出在不同收益度量時(shí)限、估算時(shí)長(zhǎng)條件下,房地產(chǎn)行業(yè)在收益率、Beta 系數(shù)、企業(yè)價(jià)值方面的變化。

?

?

?

從收益率來(lái)看,收益率離散程度會(huì)隨度量時(shí)限的拉長(zhǎng)而增加。從Beta 系數(shù)來(lái)看,Beta 數(shù)值會(huì)隨度量時(shí)限的拉長(zhǎng)而減小,而B(niǎo)eta 數(shù)值與估算時(shí)長(zhǎng)相關(guān)性不高;擬合優(yōu)度來(lái)看,整體上隨著度量時(shí)限的拉長(zhǎng)Beta 擬合優(yōu)度會(huì)加強(qiáng),另外隨著估算時(shí)長(zhǎng)的拉長(zhǎng)擬合優(yōu)度整體上趨于加強(qiáng),若選擇每年的最優(yōu)擬合優(yōu)度所對(duì)應(yīng)的Beta 值,除了個(gè)別年份,整體上Beta 值都達(dá)到當(dāng)年的最大值。從Beta 系數(shù)穩(wěn)定性來(lái)看,Beta 系數(shù)穩(wěn)定性會(huì)隨著度量時(shí)限的拉長(zhǎng)而增加,而估算時(shí)長(zhǎng)相反,估算時(shí)長(zhǎng)越短Beta 系數(shù)穩(wěn)定性越高,出現(xiàn)這一現(xiàn)象可能與2015年股市震蕩有關(guān)。企業(yè)價(jià)值變化率絕對(duì)值整體上會(huì)隨度量時(shí)限的拉長(zhǎng)而增大,另外,Beta 系數(shù)變動(dòng)對(duì)企業(yè)價(jià)值高估的影響更為顯著。

4、房地產(chǎn)行業(yè)估值中Beta 系數(shù)估算的相關(guān)建議

本文從收益率度量時(shí)限、估算時(shí)長(zhǎng)、企業(yè)價(jià)值等角度闡述了房地產(chǎn)行業(yè)Beta 系數(shù)的影響,根據(jù)本文實(shí)證研究結(jié)果給出如下建議:

擬合程度上,會(huì)出現(xiàn)Beta 系數(shù)通不過(guò)檢驗(yàn)的情況,而樣本量的大小將對(duì)實(shí)證結(jié)果產(chǎn)生較大的影響,選擇較長(zhǎng)的估算時(shí)長(zhǎng)和較短的收益時(shí)限,可以確保有足夠的樣本量。從Beta 系數(shù)的變化趨勢(shì)圖來(lái)看,整體上Beta 系數(shù)在較長(zhǎng)的估算時(shí)長(zhǎng)會(huì)趨于平穩(wěn),根據(jù)White 檢驗(yàn)結(jié)果,拉長(zhǎng)收益度量時(shí)限能夠一定程度上增加Beta 的穩(wěn)定性。由于Beta系數(shù)變化率對(duì)企業(yè)價(jià)值高估更具影響,因而選擇較大的Beta 能夠一定程度上降低房地產(chǎn)行業(yè)企業(yè)價(jià)值計(jì)算誤差,因而在保證樣本量的情況下,應(yīng)當(dāng)選擇較短度量時(shí)限的Beta 系數(shù)。