一九九八而非二零零八

臥龍

自從中國Covid-19疫情每日確診人數低于1710例后,從波浪理論角度分析,疫情已經漸漸受控。但同時,國外確診病例卻大幅增加,其中韓國、伊朗及意大利情況最為嚴重。

韓國中央防疫對策本部通報,截至3月6日早晨,累積確診個案6088例,距離第一例確診過去46日,累積死亡個案42宗。韓國確診個案中有2698宗與“新天地教會”有關,首爾市政府以違反《感染病預防法》及過失殺人罪起訴“新天地教會”創始人李萬熙。韓國大邱地區變成了翻版武漢,當地有超過3000人確診,但住院接受治療者僅898人。參考中國疫情,未來兩周是防止Covid-19病毒擴散之黃金時間。

伊朗衛生部宣布,截至3月6日早晨,累積確診3513人,107宗死亡個案。除中國之外,伊朗感染Covid-19死亡人數是最多的國家之一。僅3日當天便新增確診個案835宗。伊朗由于經濟基礎薄弱,受美國經濟制裁多年,相信疫情還會進一步發展。而此前已有多名政府高官因感染Covid-19身亡。

歐洲方面,意大利截至3月6日早晨累積感染Covid-19確診3858人,死亡人數148宗。歐洲人的問題是熟人見面要行親臉禮,大大增加了傳染概率,但法國宣布口罩須醫生處方才可購買。一些國家出現生活必需品搶購潮,其中衛生紙最受歡迎,有美國大型超市職員稱,史上首次衛生紙售罄。始作俑者乃日本社交媒體傳謠廁紙與口罩使用相同材料,而廁紙產地為中國,故此廁紙及紙類制品會出現短缺,最好提前購買。日本家庭紙工業協會發聲明,指出日本國內廁紙與口罩使用不同種原料生產,亦非由中國進口,日本廁紙98%為本土制造。但基于羊群心態,人們不管那么多,搶購便是!

美聯儲緊急降息50個基點,美股突然抽升,道瓊斯工業平均指數一度急升600點!但4分鐘后道指已經無力再升,到27084點止步,隨后大幅下挫。周三美股大跌,道指跌2.9%,標普500指數跌2.8%,納斯達克指數更跌近3%。周四美股繼續大跌。市場為何僅僅興奮了4分鐘便掉頭向下?皆因市場第一反應便是2008年1月全球金融風暴初期,當時美聯儲同樣降息50個基點。隨后,美國財政部長姆努欽表示今年美國GDP可能會出現一些問題,加劇了美股日內跌勢。

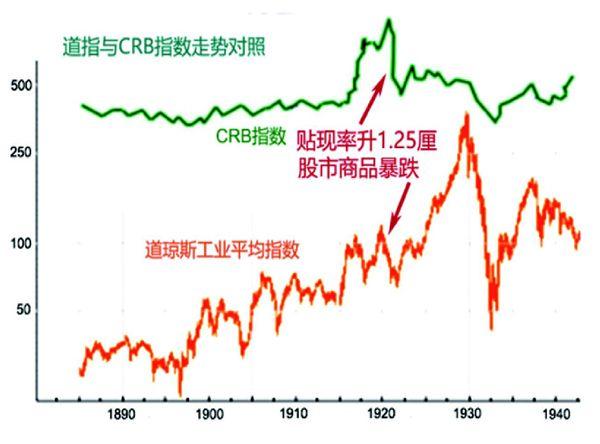

多數人將美聯儲緊急降息與2008年初大幅減息相提并論。但筆者認為這是一次“千年蟲”問題(即當時電腦日期顯示格式或無法識別2000年)重演。不要以為大眾才有羊群心理,美聯儲官員照樣有,財經官員犯錯并非天荒夜談。100年前,美國1914年至1919年經濟擴張,1920年CRB指數自1914年的約40點升上112點高峰,1920年1月美聯儲大刀一揮,提高貼現率125個基點,物價立即“撲街”,幾乎跌回原位。貼現率飚高,銀行大幅削減客戶貸款額,1920年至1921年美國經濟陷入衰退,道瓊斯工業平均指數由1919年11月119點跌至1921年8月63.9點,跌幅46.3%。簡直是休克療法。

1996年12月,時任美聯儲主席格林斯潘在一個演講中提出“非理性繁榮”,稱資產價格已經上升至非常不合理水平。他于演講中指出:“顯然,持續低通脹意味著對未來不確定性,降低風險溢價則意味著股票及其他盈利資產價格上升。但我們無法知道非理性繁榮何時會過度抬升資產價值,這將導致資產價值遭遇意想不到長期收縮,正如過去十年日本所呈現之狀況。”但1998年亞洲金融危機,加上擔心“千年蟲”問題,美聯儲180度大轉變,大幅減息,聯邦基金利率由6%跌至4%,最終導致科網股泡沫。

現任美聯儲主席鮑威爾多次抵擋總統特朗普壓力而拒絕減息,但因當下Covid-19疫情“非理性”地減息,恐怕是重蹈覆轍。今年初,標普500指數整體市銷率高達2.3倍,近期美股因Covid-19下跌,正好擠泡沫。美國目前失業率為歷史低位,雖然失業率是滯后指標,資產價格又處于高位,大幅減息雖然對經濟保持強勁有利,但過分刺激實則為資產泡沫撐腰。

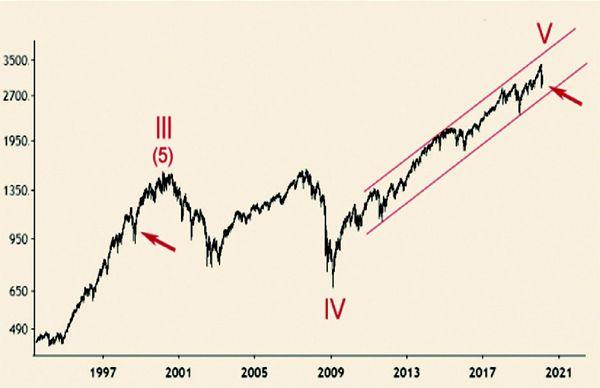

標普500指數走勢圖

標普500指數走勢圖

事實上,過去20多年,美聯儲單次降息50個基點并不罕見。2001年初為應對科網股泡沫爆破而降息50個基點,2001年4月經濟轉差再降息50個基點,“9·11”恐怖襲擊后又一次降息50個基點。2008年三次減息,每次均為50個基點。艾略特波浪理論中一個重要原則:交替原則。市場不會重復剛剛所發生事件。2008年全球金融危機剛剛過去,市場不會立即重演。從艾略特波浪理論角度分析,為何目前只是1998年而非2008年?首先將1929年頂部劃分成浪Ⅰ,1929年頂部至1932年美股大崩潰劃分成浪Ⅱ,1932年至2000年頂部劃分成浪Ⅲ。其中1932年至1937年上升為Ⅲ浪(1),1937年跌至1942年為Ⅲ浪(2),1942年升至1966年頂部為Ⅲ浪(3),1966年頂部跌至1974年底部為Ⅲ浪(4),1974年至2000年頂部為Ⅲ浪(5)。2000年頂部至2009年底部為擴張平臺型態第Ⅳ浪。2009年底部以來進入第Ⅴ浪。2009年底部以來,標普500指數始終運行于一條長期上升通道中,未跌破上升通道前,不能確認升浪結束。無論是2000年,抑或2007年,見頂乃一個過程,并非一蹴而就。1929年頂部構造亦花去7周時間。若2018年底能跌下去,美股大型雙頂便完美,但2018年底卻出現中期底部,證明氣數未盡。再者,當今全球經濟一體化前提下,要見頂總是全世界一起見頂。特別是中美兩個主要經濟體系格局下,并不存在一個股市見頂崩盤。另一個則底部崛起的狀況。

當前美股急跌,更似1998年亞洲金融危機。當時亞洲新興市場地產業出現巨大泡沫。香港回歸祖國,樓價見頂前,香港人擔心若不“上車”便以后不再有機會“上車”。人們瘋狂炒樓,當時影視紅星鐘鎮濤手頭有十幾個盤,但并非全款,而系向銀行借貸,當樓價一跌,頓成“大閘蟹”。然而美國則不存在樓市過熱,此時互聯網在美國滲透率正于1996年初開始超越10%生命線,進入快速發展期,科網股泡沫本來可以因亞洲金融風暴而出現較大調整,但美聯儲大幅減息,卻令科網股泡泡吹得更大,最終走向2000年泡沫巔峰。

2007年10月,中國股市整體市盈率高達70倍,香港恒生指數整體市凈率高達3倍,美國則是次貸危機,當時,全球股市都在幾年內出現大幅上升局面,形成重要頂部可謂水到渠成。但眼下,經過幾輪股災之中國股市,雖然過去一年有所反彈,但指數距離高點仍遙遙無期。美股估值雖然貴,但未見得必死無疑。

標普500指數2018年10月中期頂部可以看作某個級別第3浪,之后數浪方式大致上有兩種可能性:

一是第4浪是一個水平三角形,型態較為特殊。2018年10月跌至12月底為4浪a,2018年12月回升至2019年7月為4浪b,2019年7月跌至8月為4浪c,2019年8月反彈至9月為4浪d,4浪e跌至10月初。三角形之后浪5一氣呵成,形成“沖擊”見頂。

二是第4浪跌至2018年12月底結束。如此,2018年12月底部升至2020年2月初,只有3浪結構,于是只能劃分成第5浪內部結構為3-3-3-3-3模式楔形。其中5浪(i)結束,之后下跌為5浪(ii)。結束后尚有5浪(iii)、(iv)及(v)。