天堂魅影:三方交易重現江湖,硅谷天堂意欲何為

符勝斌

“三方交易”作為規避借殼的利器,一度在資本市場上盛行,其中比較突出的代表,是硅谷天堂與香港梧桐資本集團聯手推出的博盈投資重組方案。這一案例揭開了“三方交易”的蓋子,引得不少人“致敬”,只不過其最終的結局并不美好。隨著監管趨嚴, “三方交易”逐漸銷聲匿跡。

但近期隨著監管環境趨松,硅谷天堂再度祭出“三方交易”模式,意圖將新能源電動企業伯坦科技裝入上市公司展鵬科技。這一設計“精巧”的方案能否獲得監管層審核通過,尚不得而知,令人疑惑的是,伯坦科技為何要選擇這一方案?

既為歷史,當永遠封存而不再出現。然而諷刺的是,在真實的世界里,歷史卻不厭重演。展鵬科技(603488)近期開展的一項并購,再現了資本市場久違的“三方交易”。

“三方交易”的模式,在2013年前后的資本市場屢見不鮮,其首創者應屬硅谷天堂、香港梧桐資本集團2012年對博盈投資(000760)的重組。硅谷天堂、香港梧桐資本集團通過復雜的運作,將所謂的柴油發動機先進制造商斯太爾注入博盈投資,并給投資者描繪了非常美好的發展藍圖。但是數年之后,斯太爾卻披星戴帽,處于退市的邊緣。

鑒于“三方交易”模式可能產生危害性,以及維護監管規則的“嚴肅性”,2017年后,監管部門逐漸禁止在上市公司并購中采用這一模式。近期,隨著政策趨松,以及鼓勵上市公司通過并購重組提升競爭力的導向,“三方交易”的魅影赫然而現,其背后的“作俑者”恰好是8年前的硅谷天堂。

“三方交易”原罪

創新往往是逼出來的。“三方交易”模式的出現,很大程度上是為了規避監管限制。

根據此前的監管規則,上市公司收購的資產,其資產總額、營收規模等超過該公司對應指標,同時收購后資產的控制人變成上市公司的控制人時,這起交易就會被認定為借殼。也就是說,上市公司A收購B控制的資產,該資產規模大過A,同時 B成為A的新控制人,就屬于借殼。

一旦被認定為借殼,上市公司的收購行為就會面臨監管部門較高的審核要求,比如要求被收購的資產連續盈利等,獲得審核通過的難度和風險將比較大。

“道高一尺,魔高一丈”。既然在被收購資產的控制人變成上市公司的控制人時,才會被認定為借殼交易,那么,若資產的控制人不變成上市公司實控人,或者上市公司另有他人控制,就不是借殼交易。按照上面的例子,上市公司A收購B的資產,但C成為A的新控制人,A、B、C就構成“三方交易”。

這是最簡單的“三方交易”模式。在此基礎上,資本市場上又衍生出諸多變種,核心均圍繞B不能成為A的新控制人展開。

不管形式如何,關鍵的問題是,為什么要采取這種交易模式?在一起并購交易中,僅有A、B兩位參與者,就需要平衡許多問題,再引入C,豈不會增加交易的難度?

表1:2015-2019年硅谷天堂持有的斯太爾股份數(萬股)

縱觀資本市場歷史上出現過的“三方交易”案例,其動機不外乎投資者變現退出的需要、資產不符合借殼審核標準(比如運營時間)等等,但最本質的原因,還在資產質量本身。

以博盈投資的重組為例,博盈投資收購斯太爾,斯太爾的實際控制人是硅谷天堂。如果收購后,硅谷天堂成為博盈投資新的實控人,交易將構成借殼。但實際上,在這起交易中,一家名不見經傳的公司?英達鋼構,最終成為博盈投資的新實控人。與此同時,澤洺創投、澤瑞創投等4家“臨時”成立的投資機構,也進入博盈投資,而其背后的推手是與“德隆系”關系“曖昧”的香港梧桐資本集團(詳見筆者2012年文章《做局博盈投資:復盤非公開發行》)。

這起交易既成功規避借殼,又與“德隆系”牽扯不清,在當時資本市場頗為轟動,不少人向其“致敬”。但遺憾的是,斯太爾并未如重組時資產注入方所描繪的那樣,引入世界資源、提升中國競爭力,其資產質量著實不堪。博盈投資逐漸淪落至退市邊緣。反倒是硅谷天堂、澤洺創投等參與者獲得了不菲的收益。

硅谷天堂的總成本為4.8億元,分為兩筆出資:一是重組前耗資2.8億元收購了斯太爾100%股權;二是出資2億元認購了博盈投資增發的新股,以4.77元/股的價格獲得約4200萬股(后轉增至5870萬股,認購成本攤薄至3.41元/股),持股比例7.61%。

而硅谷天堂的收入主要來自于兩部分:一部分是以5億元價格向博盈投資出售斯太爾資產,一舉收回前期4.8億元的投資;另一部分是在3年限售期滿后,即從2016年開始,通過減持獲得的收入。對硅谷天堂而言,減持套現所得是凈收益。

經過4年的減持,至2019年底,原是斯太爾第三大股東的硅谷天堂,已逐漸淡出前十大股東名單(2019年底斯太爾的第十大股東持股數為261萬股)。或許硅谷天堂已在2019年完全退出(表1)。

重組后至今,斯太爾的股價最高曾達到21.88元/股,雖然之后一路下滑,但在2019年前,其股價基本高于硅谷天堂3.41元/股的認購成本。2016-2018年,硅谷天堂減持3340萬股,占持股總數的57%,加上2019年減持的股份,其收益想必不菲。如果以10元/股價格估算,減持收益至少6億元。

硅谷天堂在博盈投資項目上的收益翻番,難怪其掌門人將此自詡為最成功的項目。但對諸多中小投資者而言,面對即將退市的斯太爾,心情想必復雜。

展鵬科技,一個理想的“殼”

此次“三方交易”的A角展鵬科技,2017年才上市,以電梯制造為主業。展鵬科技最特殊之處在于其“靈活”的實際控制人(控股股東)安排。

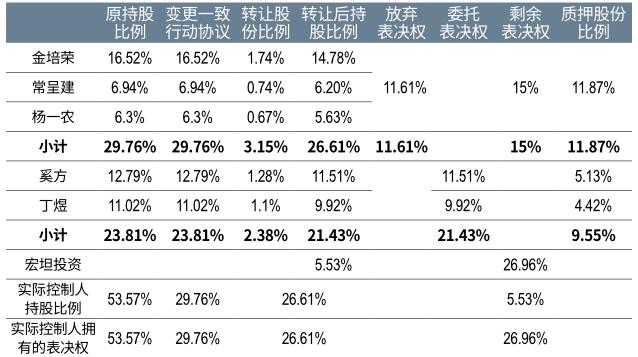

展鵬科技的實際控制人有5位,分別是持股16.52%的金培榮、持股12.79%的奚方、持股11.02%的丁煜、持股6.94%的常呈建、持股6.3%的楊一農,5人合計持股53.57%。這5人是展鵬科技的創始人或者元老,在公司上市時,通過結成一致行動人關系,共同行使控制權。

5名控制人中,金、奚、丁3人的持股比例相差不大,常、楊也是如此。這也就給展鵬科技實際控制人的調整留下足夠的空間,他們可以通過調整一致行動人關系的簽署主體,輕易實現身份的轉變。比如,常、楊二人退出一致行動,其他3人持股比例仍為40.33%,依舊是實控人,但常、楊二人不再是實控人。

上市后,展鵬科技的業績一直不溫不火,每年的凈利潤在8000萬元左右徘徊,截至2020年3月底,資產9.78億元,負債0.84億元,凈資產8.94億元,市值11.8億元。2019年,展鵬科技實現營業收入3.72億元,凈利潤0.86億元。

市值小、負債低、上市時間短,資產和業務“干凈”,實際控制人持股比例可以靈活調整以降低獲得上市公司控制權的成本等諸多優勢,使展鵬科技上市后不久就成為一個理想的“殼”,就此吸引了硅谷天堂的目光,“三方交易”方案橫空出世。

進化的“三方交易”方案

硅谷天堂沉寂多時后再次祭出的“三方交易”方案,與以往相比,更為復雜。這或許也可稱之為一種進化。

此時的A角是展鵬科技;B角是杭州伯坦科技工程有限公司(簡稱“伯坦科技”),伯坦科技由其創始人聶亮控股;C角則由硅谷天堂直接“披甲上陣”,其控制的青島硅谷天堂宏坦投資有限公司(簡稱“宏坦投資”)將成為上市公司新的實際控制人。具體而言,硅谷天堂的方案由以下三部分組成。

其一,第一次調整展鵬科技控制權。金、奚等5人重新簽署一致行動人協議,金、常、楊3人結成新的一致行動人,合計持股29.76%,奚、丁2人退出實際控制人隊伍。

其二,讓渡展鵬科技控股權,并提供遠期購買權,完成第二次展鵬科技實控人的調整。

這次實控人變更主要通過股權轉讓和表決權調整兩種方式實現。其中,金、常、楊3人向宏坦投資轉讓3.15%股權,奚、丁2人向宏坦投資轉讓2.38%股權,這5.53%股權的轉讓對價為1.9億元(相當于11.97 元/股)。轉讓完成后,金、常、楊3人仍合計持有26.61%股份,但3人放棄其中11.61%股權相應的表決權,只保留15%表決權;奚、丁2人還持有21.43%股份,2人將這些股份的表決權全部委托給了宏坦投資。

與此同時,金、常等人以股份質押的方式,為宏坦投資提供了一項遠期購股權。金、常、楊3人向宏坦投資質押所持11.87%股份;奚、丁2人質押所持9.55%股份,合計21.43%股權(與宏坦投資接受委托的表決權比例一致)。宏坦科技據此向5人提供3.5億元無息貸款。

合作各方同時約定,質押到期后,宏坦投資須收購這些股權(各方原定的質押比例分別是14.74%、11.87%,合計26.61%,后調整為21.43%,調整的原因估計是硅谷天堂重新設定其控股目標)。

如果說,展鵬科技第一次控制權調整,尚屬于現有股東之間內部調整,那么,第二次控制權調整,即金、奚等5人向宏坦投資讓渡控股權,則屬于控制權的實質性變化。

經此運作,宏坦投資持有上市公司5.53%股權,并擁有26.96%(5.53%+21.43%)表決權,以及21.43%股份的遠期購買權,成為展鵬科技新的實控人。從接受表決權股份比例與遠期交割股份比例一致的安排來看,這似乎也表明硅谷天堂在展鵬科技的最終持股比例可能是26.96%(表2)。

方案設計如此,有數個疑問需要回答。

一是為何要拆分金、常等5人的一致行動人關系?這主要與進行表決權委托的雙方將構成一致行動人關系的監管政策相關。如果金、常等5人不解除一致行動人關系,在轉讓5.53%股份并委托21.43%股份的表決權后,金、常等5人將會和宏坦投資結成新的一致行動人關系,不僅不會實現宏坦投資單獨成為實際控制人的目的,而且還會因為實際控制人變化,且持股比例超過30%而觸發要約收購。因此,拆分一致行動人勢在必行。

二是為何拆分時,是由金、常、楊3人結成一致行動人關系,奚、丁2人退出?這5人如何構成新的一致行動人關系,有很多排列組合方式。比如金和奚結成一致行動人,其他3人退出,也會達成目前的效果。因為奚持股比例為12.79%,與常、楊2人的13.24%相差不大。之所以做出這樣的安排,筆者分析可能是考慮到金在展鵬科技的重要地位,以及5人各自利益訴求等因素而定。

三是為何宏坦投資只收購5.53%股權?宏坦投資要獲得展鵬科技的實際控制權,最簡單的方法就是直接收購5人持有的不超過30%的股份。但這意味著,在方案最終實施結果未定的情形下,宏坦投資就已砸入10余億元資金獲得一家上市公司控股權。

如果要進一步拉大與金、常等5人的持股比例差距,宏坦投資需要收購超過30%股份,資金壓力和成本會進一步加大,并觸發要約收購。由于收購上市公司在前,一旦資產注入方案最終未能成行,宏坦投資將進退失據。

因此,最穩妥的辦法,就是按照上市公司大股東減持的監管規則,收購超過5%股份即可。獲得控制權的方式,則主要依靠表決權委托方式加以實現。

同時,為穩定金、常等5人的預期,宏坦投資與其做出遠期購股權的安排,在完成整個重組后,宏坦投資將收購26.96%股份,相當于5人當前持股數的一半。收購價格估計是3.5億元,與無息貸款金額相同。

表2:展鵬科技控制權的變化過程