滬港通開通對兩地市場波動率的影響分析

[摘 要] 研究滬港通開通后上海、香港兩地市場波動率的變化,選取滬港通開通前后半年的數據,利用加入虛擬變量的GARCH模型進行建模。由于滬市對數收益率序列自相關,所以建立ARMA模型得到均值方程,港市序列不自相關,設置均值為白噪聲。建模后認為滬港通在一定置信水平下是證券市場波動率發生變化的原因,且滬港通開通使得滬港兩市波動率增大,使市場更加活躍。然后進行格蘭杰因果檢驗,證明到滬港兩市間確有聯動性,即港市引導滬市變動,港市變動是滬市變動的格蘭杰原因,但滬市變動不是港市變動的格蘭杰原因。

[關鍵詞] 滬港通; 虛擬變量; ARMA模型; GARCH模型; 聯動性

[DOI]10.13939/j.cnki.zgsc.2020.25.030

1 研究背景和意義

2014年11月17日,滬港股票市場交易互聯互通機制(簡稱“滬港通”)試點在上海和香港同時進行,滬港通的開通是我國股票市場的重要舉措,也是我國市場進一步對外開放的里程碑。滬港通包括滬股通和港股通兩部分:其中滬股通是指投資者委托香港經紀商,經由香港聯合交易所設立的證券交易公司,向上海證券交易所進行申報,買賣規定范圍內的股票;港股通是指投資者委托內地證券公司,經由上海證券交易所設立的證券交易公司,向香港聯合交易所進行申報,買賣規定范圍內的股票。若不研究,則無法知曉該政策對證券市場波動率的影響,不利于政策的開展和實施,也不利于投資者進行投資決策。

在鄒新陽和鄧瑤(2018)[1]滬港通對滬港兩市波動性的影響——基于GARCH模型的實證分析中利用滬港通開通四年的數據建立GARCH模型來進行影響分析,在金融領域不斷發展和金融事件出現頻率較高的情況下,長時間的數據反而不易證實政策對證券市場的影響,得到的結果很可能包含各種因素影響,而短時間的數據則減少了這一因素的影響,且本篇利用格蘭杰因果檢驗證實了滬港兩市之間的聯動性。

2 數據處理

2.1 統計分析

利用網絡數據庫得到2014年5月17日至2015年5月17日上證180指數、恒生指數收盤價序列。檢驗收盤價序列的平穩性時得P>0.05,說明序列不穩定,采用收益率取對數的方法,得到上證對數收益率序列L和恒生對數收益率序列Q。

從上證180指數、恒生指數對數收益率序列的時間序列圖中,可觀察到對數收益率波動的“集群現象”[2],即波動在一定時間段內較小或較大。得到對數收益率的統計量,如表1所示。

可觀察到,上證180指數對數收益率序列偏度為0.570879,大于0說明序列分布有長的右拖尾,峰度為8.249203,高于正態分布值3。恒生指數對數收益率序列偏度為-0.295883,小于0說明序列分布有長的左拖尾,峰度為4.382327。說明兩市對數收益率具有尖峰后尾的特征,結合J-B檢驗P值幾乎為0,所以拒絕該對數收益率序列服從正態分布的假設。

2.2 序列自相關和偏自相關檢驗

在驗證序列L、Q的平穩性時,檢驗得到序列L的t統計量的值為-15.85011,序列Q的t統計量的值為-14.56388,對應P值皆接近0,表明對數收益率序列L、Q平穩。

下面進行自相關檢驗,原假設E0:對數收益率序列不存在自相關性,備選假設E1:對數收益率序列存在自相關性。對序列L進行檢驗,有部分滯后項存在自相關性,所以進行ARMA模型的建立,經過對比選擇,認為ARMA(5,4)最適,以下只對部分參數進行展示。

進行綜合選擇后,認為ARMA(5,4)最適合,得到序列L的均值方程:

yt=-0.003154-0.695743yt-4-0.170008yt-5+0.000206σt-0.105708σt-3+0.850772σt-4(2)

而序列Q檢驗自相關時P值顯著大于0.05,接受原假設,認為序列Q在5%的錯誤率上不存在顯著的相關性。所以序列Q的均值方程設為白噪音,為yt=μt+σt。

3 GARCH模型

在異方差檢驗中,AC和PAC值顯著的不為0,且序列存在自相關,所以有ARCH效應。因此進行GARCH模型的建立,用加虛擬變量的GARCH模型分析滬港通開通后對波動率的影響。

上證180指數、恒生指數對數收益率序列GARCH模型方差方程:

σ2t=w+∑q1αiμ2t-i+∑p1βjσ2t-j+γdt(3)

為探索滬港通開通前后波動率變化情況,方便兩階段進行對比,加入虛擬變量DV[3]:dt

dt=0? ,當日期t < 2014/11/17

dt=1,日期t為其他值

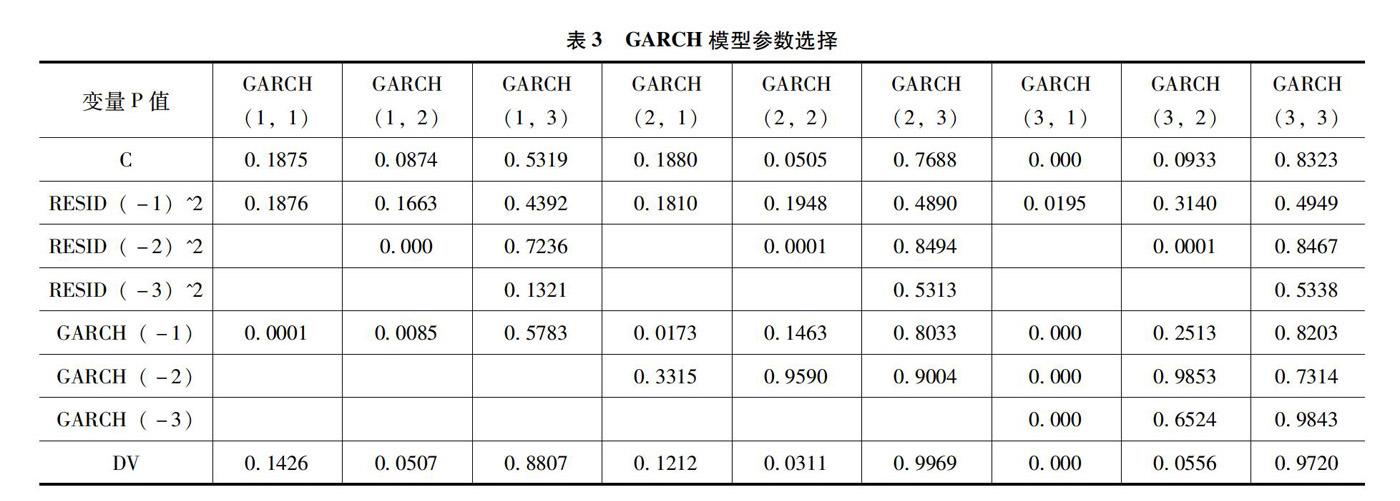

采取多個模型建模來尋找最適合的參數值。包含一至三階共九個模型。現先進行上證180指數對數收益率序列的模型分析,結果顯示GARCH(3,1)最適適合

由結果可得模型GARCH(3,1)最適合。在5%的錯誤率下認為滬港通開通前后有顯著變化,即滬港通開通對序列有波動性影響。又虛擬變量DV值為6.00E-05 ,認為滬港通對滬市的影響是增大其波動的。結合實際情況,滬港通開通后,港市資金得以流入A股,使A股行情得到了新增資金的支持。再加上買賣方更加豐富,在多種因素趨勢下使得滬市波動率增大。

恒生指數模型建立方法同,建立五階及以下25個模型,分析結果可得GARCH(5,5)最適合。虛擬變量DV值為3.71E-05 ,綜合上述認為滬港通開通對滬港兩市皆有正面影響,增大了兩市的波動率,使買賣方更加活躍和豐富。

4 模型驗證

對建立的上證GARCH(3,1)、恒生GARCH(5,5)模型進行殘差的ARCH效應檢驗,得到上證GARCH(3,1)對應P值為0.3301,恒生GARCH(5,5)對應P值為0.7218,均大于0.05,接受原假設,認為已無ARCH效應。

5 格蘭杰因果關系檢驗

進行格蘭杰因果關系檢驗的一個前提條件是時間序列必須具有平穩性,否則可能會出現虛假回歸的情況。所以,利用上證指數對數收益率和恒生指數對數收益率進行格蘭杰因果關系檢驗,探索兩市之間的因果關系[4]。

可得到,在5%的水平下,上證指數不是恒生指數的格蘭杰原因,而恒生指數是上證指數的格蘭杰原因,認為港市的波動引導滬市的波動。

6 結論

根據實證結論,可以得到滬港通是引起滬港兩市波動率產生變化的原因。滬港通開通前的波動率比開通后波動率小,認為滬港通開通后使滬港兩市波動增大。在格蘭杰因果檢驗中分析得到港市變動是滬市變動的格蘭杰原因,但滬市變動不是港市變動的格蘭杰原因。

對于證券市場來說,開通滬港通后兩市波動變大,使市場更加活躍,資金更加流通,有利于證券市場發展。但是因為國際資金也會更加流通,市場上的套利行為可能引發比較劇烈的資本調動,只要存在資本利差就會發生這種情況,所以要構建完善的利率市場來避免這一風險。對于監管者來說,活躍的證券市場的監管任務難度將會提高,所以要對證券市場可能產生的風險和挑戰進行監督和防范、加強宏觀調控。因為港市變動引導滬市變動,所以可以讓香港投資者的理性投資來促進滬市的發展。對于投資者來說,增加了投資的流通性,增加了投資渠道,外國投資者如果要購買A股,不再需要通過審批,只需要在香港市場開個戶,即可參與交易。同時可分散投資風險,香港擁有大量來自世界各地優質的上市公司,包括一些海外跨國企業、香港和內地龍頭企業等,更有一些內地稀缺的上市公司板塊,滬港通的推出可幫助投資者實現資產的全球配置,分散投資風險。同時,兩地互通的機制提高了信息的傳遞效率,投資者可以根據兩地資產定價差異合理配置投資。

參考文獻:

[1]鄒新陽,鄧瑤.滬港通對滬港兩市波動性的影響——基于GARCH模型的實證分析[J].當代金融研究,2018(1):57-66.

[2]王先宗.滬港通開通對上證A股指數波動的影響[J].中南財經政法大學研究生學報,2015(5):60-66.

[3] WANG Y C,TSAI J J,LIN Y . The influence of Shanghai-Hong Kong stock connect on the mainland China and Hong Kong stock markets[J]. Social Science Electronic Publishing, 2017(10).

[4]符明愷.滬港通背景下中國內地股市與香港股市聯動性研究[D].重慶:重慶工商大學,2015.

[基金項目]樂山師范學院創新創業項目“滬港通開通后對證券市場的影響分析——以上海、香港證券市場為例”(項目編號:S201910649089)。

[作者簡介]黃文杰(1999—),女,四川內江人,樂山師范學院數學與信息科學學院金融數學。