我國眾籌融資發(fā)展歷程及監(jiān)管政策探析

摘 要:文章在梳理眾籌融資在我國的發(fā)展演變特點和主要的問題基礎(chǔ)上,借鑒國外發(fā)達(dá)國家監(jiān)管經(jīng)驗基礎(chǔ)上分析我國監(jiān)管政策情況,提出完善我國眾籌融資監(jiān)管制度的政策建議。

關(guān)鍵詞:眾籌融資;眾籌平臺;股權(quán)眾籌

一、 引言

隨著互聯(lián)網(wǎng)技術(shù)不斷發(fā)展,新興金融業(yè)態(tài)不斷出現(xiàn),眾籌融資在中國也經(jīng)歷了從無到有的過程,但隨著眾籌融資的大幅增長,完善眾籌融資的監(jiān)管刻不容緩,如何科學(xué)制訂相應(yīng)的監(jiān)管政策顯得尤為重要。

二、 我國眾籌融資行業(yè)發(fā)展歷程及特點

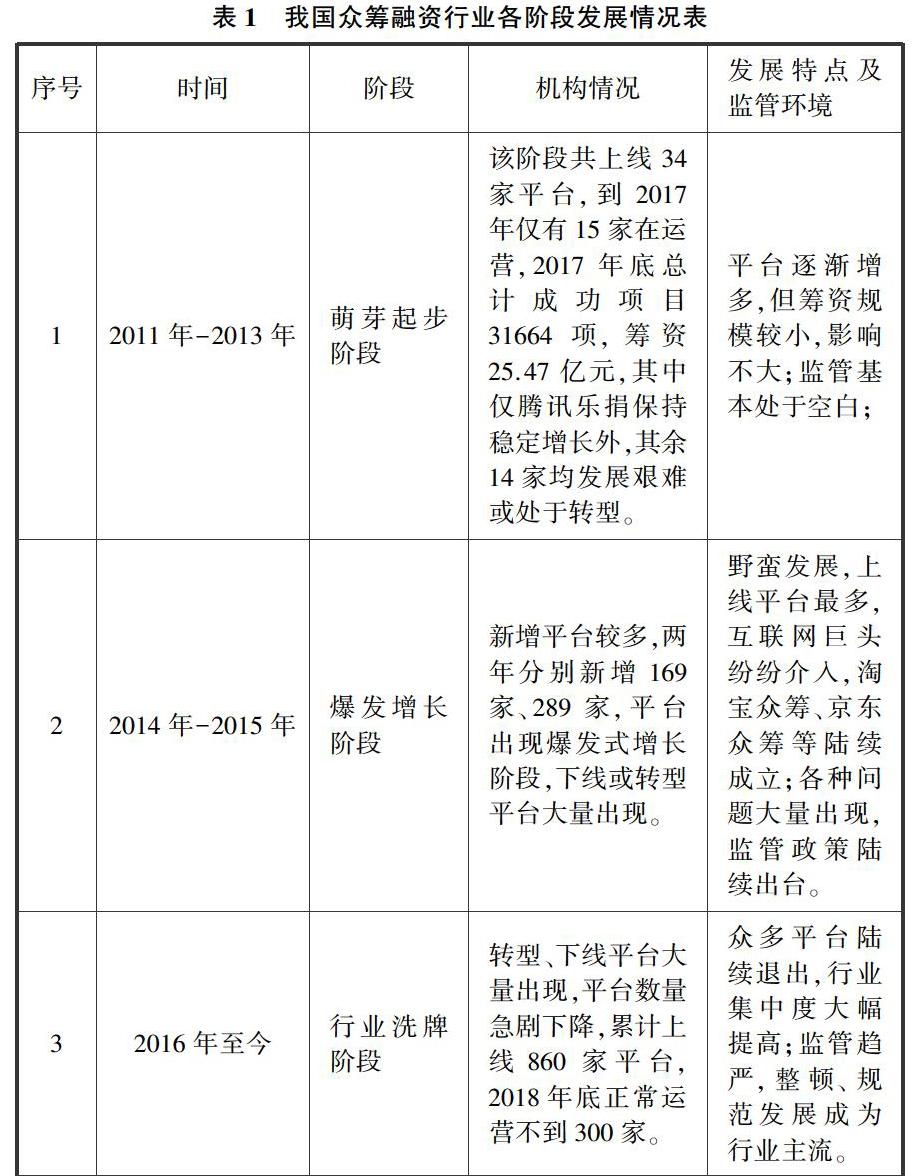

2011年11月天使匯成立,眾籌融資正式進(jìn)入我國,在經(jīng)歷萌芽起步階段和爆發(fā)式增長階段(見表1)后進(jìn)行行業(yè)洗牌階段,大量平臺轉(zhuǎn)型、下線,行業(yè)進(jìn)入調(diào)整規(guī)范期。

截至2018年末我國累計上線860家眾籌融資平臺,其中只有251家正常運營,603家下線或轉(zhuǎn)型等問題平臺。眾籌融資在2016年、2017年達(dá)到高峰,分別發(fā)起58606個、76670個項目,成功48437個和69637個融資項目,獲得融資217.43億元和260億元。2016年后監(jiān)管趨嚴(yán),眾籌行加快業(yè)調(diào)整,平臺數(shù)量大幅下滑,行業(yè)集中度大幅提升,眾籌融資增速明顯趨緩,眾籌類型發(fā)展不平衡,股權(quán)類和權(quán)益類平臺比重上升,而物權(quán)類、綜合類平臺比重有所下降,公益類平臺雖大幅上升,但比重僅為5%。

三、 國外發(fā)達(dá)國家眾籌融資監(jiān)管經(jīng)驗對我國的啟示

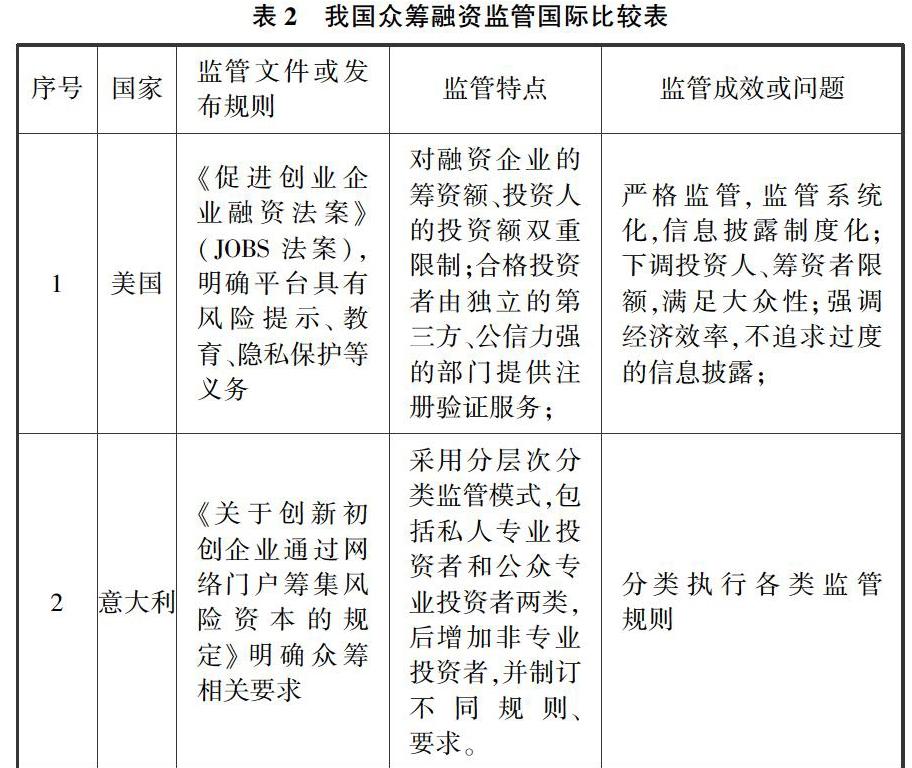

從國外發(fā)達(dá)國家的監(jiān)管經(jīng)驗來看(見表2)美國強調(diào)嚴(yán)格監(jiān)管,意大利突出分類執(zhí)行標(biāo)準(zhǔn),對我國均有較好的借鑒意義。針對我國眾籌融資相關(guān)監(jiān)管制度、法律不夠完善的問題,可以借鑒美國的嚴(yán)監(jiān)管原則,對平臺采用準(zhǔn)入許可制度,嚴(yán)格規(guī)定并落實平臺權(quán)利義務(wù)。同時對投資人、發(fā)起人采用合格者準(zhǔn)入原則,制訂不同類別的準(zhǔn)入標(biāo)準(zhǔn),切實體現(xiàn)眾籌原則。

四、 結(jié)語

對眾籌融資監(jiān)管要堅持以下四點:第一,建立完善準(zhǔn)入許可制度,做好機(jī)構(gòu)準(zhǔn)入管理,確保準(zhǔn)入機(jī)構(gòu)合格;第二,強化機(jī)構(gòu)的日常行為監(jiān)管,提高監(jiān)管的及時性,確保機(jī)構(gòu)行為合規(guī);第三,建立完善機(jī)構(gòu)退出機(jī)制,推動問題機(jī)構(gòu)有序退出,確保退出有序;第四,強化監(jiān)管制度研究,適時推動金融監(jiān)管改革,提升監(jiān)管制度、框架的適應(yīng)性,確保監(jiān)管制度科學(xué)有效。

參考文獻(xiàn):

[1]梁劍,魏旭輝.眾籌融資的風(fēng)險與監(jiān)管研究[J].金融視線,2018(3).

[2]曾小燕.眾籌融資風(fēng)險與防范探析[J].當(dāng)代經(jīng)濟(jì),2018(21).

[3]肖本華.美國眾籌融資模式的發(fā)展及其對我國的啟示[J].南方金融,2013.

作者簡介:曾小飛,中國人民銀行宜賓市中心支行。