序列投資下的石油勘探投資最優時機選擇

王 玲,張金鎖,鄒紹輝

(1.西安科技大學管理學院,陜西 西安 710054;2.西安科技大學能源經濟與管理研究中心,陜西 西安 710054;3.延安大學經濟管理學院,陜西 延安 716000)

1 引言

石油資源是我國經濟社會可持續發展和國家安全的重要保障[1]。擴張石油勘探投資,加大石油勘探力度是獲取石油資源儲量、確保石油穩定供給的根本途徑。事實上,石油勘探投資除了具有投入大、風險高等一般大型風險投資項目的普遍性外,還有其自身的特殊性。一方面,勘探投資成本是部分或完全不可逆的。換言之,石油勘探項目投資具有專用性,油井一旦開鉆,無論是否為干井,所投入的資金即成為沉沒成本,不可能再回收[2]。另一方面,根據《石油工業建設項目經濟評價方法與參數》,石油勘探過程可以劃分為區域勘探、預探和詳探三個階段[3]。勘探主體一般會根據實際的勘探進程分階段、循序漸進地投入勘探資本,具有明顯的序列投資特征。每一階段的投資結束后,勘探主體會重新對項目進行評估,以明確下一階段的投資戰略,所有后續階段的投資都以前一階段的投資決策為基礎。此外,不同于開發投資,勘探階段沒有實際的石油產品產出,其投資回報來源于向后續投資主體轉讓勘探儲量所帶來的收益。因此,勘探儲量轉讓價格的動態變化對勘探投資決策尤為關鍵。然而,勘探儲量轉讓價格往往受到石油資源地質條件、市場供求等不確定性因素的共同影響。那么,這些不確定性因素如何通過勘探儲量轉讓價格對石油勘探投資決策產生影響?產生了怎樣的影響?面對石油勘探投資的不可逆性、序列性和不確定性,勘探主體如何做出最優的勘探投資時機選擇?這些都是我國石油資源供給安全管理中亟待解決的重要現實問題。

解決此類問題的傳統方法是以凈現值法(NPV)和內含報酬率法(IRR)為代表的現金流量折現法(DCF)。然而,此類方法忽視投資的不可逆性、不確定性及時機選擇兩兩之間的相互作用在數量和質量上的重要意義,容易造成投資短視或決策失誤[4]。作為不確定條件下不可逆投資決策的有效替代方法,實物期權理論與方法應運而生。自Tourinho[5]首次將期權理論應用于石油開發項目評價以來,Brenann和Schwartz[6]、Paddock等[7]針對自然資源項目投資決策問題建立了經典的實物期權模型。此后,Dixit和Pindyck[4]在《不確定條件下的投資》一書中深入剖析了各種不確定性因素的隨機動態變化規律,為實物期權理論與方法在最優投資時機決策問題中的應用奠定了基本的研究框架。現階段,國內外學者逐漸將視角由單一階段、離散的最優投資決策聚焦于諸如石油勘探投資這樣的多階段、序列性的投資決策問題。張金鎖和鄒紹輝[8]、Fan Ying和Zhu Lei[9]、朱磊等[10]、Haque等[11]、Detert和Kotani[12]、何沐文等[13]、Guedes和Santos[14]、賀曉波等[15]、黃守軍等[16]、王玲和張金鎖[17]、Huang Jiayue等[18]學者綜合考慮影響能源資源投資價值的多種不確定性因素的隨機動態變化,基于實物期權理論與方法構建了最優投資決策模型,并進行求解分析與數值模擬。鄒紹輝等[19]在分析煤炭開發投資決策中的實物期權特性的基礎上,從整體上建立了基于多維嵌套復合期權的煤炭資源開發投資決策模型。Ma Yiju等[20]建立了多階段復合實物期權定價模型,分析住宅光伏電池的投資時機問題。Fan Ying等[21]在考慮煤層氣價格和市場需求兩因素隨機波動規律的基礎上,通過二維二叉樹模型得出了中國煤層氣開發投資決策的最優規則。Babak和Reidar[22]、趙林和馮連勇[23]等學者運用蒙特卡洛模擬的方法對油氣勘探開發項目中的等待期權進行定價,據此做出了最優投資時機的選擇。Liu Xiaoran和Ronnb[24]對比分析了二叉樹方法和蒙特卡洛模擬對投資決策的影響,發現兩種方法呈現相同的決策結果。李力等[25]將博弈論與實物期權思想結合,建立了實物期權框架下的博弈模型,以研究投資者的最優投資時間。

縱觀國內外相關文獻,學術界對實物期權方法在礦產資源投資中的應用已有不同程度的研究,并取得了一些成果,但仍然存在以下幾點不足:

(1)假設不確定性因素的變動服從某些外生隨機游走過程,將多個隨機過程嵌入實物期權模型已成為探究自然資源投資決策問題的主要建模形式。但是,這種假定忽視了不確定性因素的內生性,未能完全解析出不確定性的來源。具體而言,聚焦于石油資源勘探投資決策的研究往往以石油市場價格的動態變化為切入點構建實物期權模型。然而,不同于開發階段,勘探過程沒有實際的石油產品產出,主要受勘探儲量轉讓價格的影響。因此,基于石油市場價格的隨機波動來研究最優勘探投資決策問題顯然不合適。

(2)現有研究通常將基于實物期權思想得出的決策結果與傳統的現金流量折現法進行對比,以驗證實物期權方法在解決礦產資源投資決策問題上的適用性。然而,由于現金流量折現法未能充分識別投資的柔性價值,通過兩種方法的對比必然得出實物期權方法增加了項目價值、有利于投資者柔性地做出投資決策的結論。筆者認為只有同在實物期權理論與方法的分析框架下,比較不同的投資決策模型才能得出更加符合實際、更具參考意義的決策方案。

本文的貢獻在于:基于實物期權思想下序列投資決策方法,以石油區域勘探、預探和詳探三個具體階段的投資決策過程為背景,綜合考慮石油勘探儲量轉讓價格受到需求端(外生性)和供給端(內生性)因素的共同影響,遴選出合適的隨機過程刻畫其動態演變規律,建立了石油勘探序列投資的最優時機選擇模型。通過逆序求解的思路,得出各階段最優勘探投資時機臨界值的解析表達式,并與實物期權思想下一次性完成投資的決策結果進行對比分析。在此基礎上,通過比較靜態分析剖析了不確定性參數變動對最優投資時機的影響。本文在一定程度上豐富并拓展了實物期權理論在石油資源勘探投資決策中的應用,也為勘探主體序列投資的最優時機選擇提供了一定的理論依據與決策參考。

2 序列投資決策過程及期權特性分析

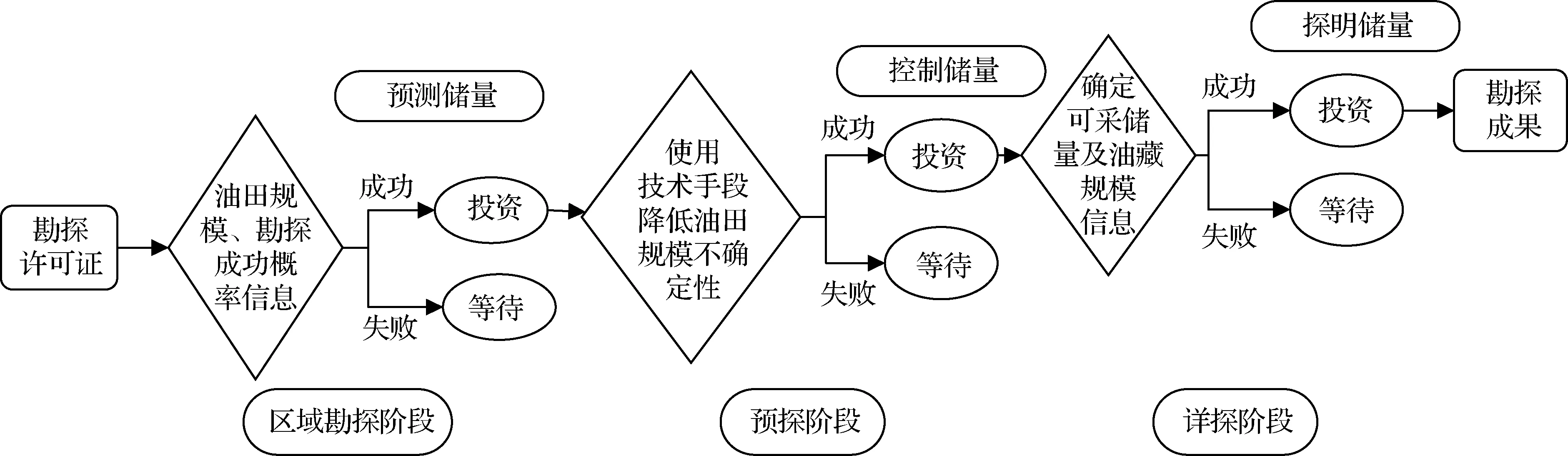

石油勘探活動是一個分階段、連續、循序漸進的復雜系統工程。從獲得勘探許可證到實現最終的勘探成果,可以細分為區域勘探、預探和詳探三個階段。依據各階段對油田認識程度的不同,將得到的石油儲量分為預測儲量、控制儲量和探明儲量。石油勘探主體隨著勘探進程的深入分階段地投入勘探資本。區域勘探階段的投資是為了獲取油田規模及勘探成功概率等信息;預探階段的投資用于使用相應技術手段(地震波探測或者鉆井等)來降低對油田規模不確定性的預期;詳探階段的投資可以確定油田的可采儲量及油藏規模[26]。

石油勘探投資具有投入大、風險高、不可逆及專用性,勘探前期調研工作極為縝密。因此,勘探資本一旦投入,一般不存在放棄勘探項目的可能性。只有成功獲取各階段的油田信息,不斷消除有關地質方面的不確定性,勘探主體才會選擇繼續下一階段的勘探投資,否則,勘探主體更傾向于選擇等待,保留繼續勘探的權利,直至最優勘探投資時機的來臨。這種蘊含于勘探過程中的柔性選擇權就是實物期權中的延遲期權。這種選擇權的存在有利于勘探主體把握最優的投資機會,根據不確定性條件的變化及時地調整各個勘探階段的投資策略,擴大收益或者減少損失,最終實現整個勘探項目價值的最大化。由此可見,這些嵌套于勘探項目各階段中的延遲期權的價值是其項目價值的有機組成部分,石油勘探項目各階段最優投資時機的選擇過程實際上就是管理上述實物期權的過程(見圖1)。

圖1 石油勘探項目序列投資決策過程

3 模型構建及求解

3.1 模型假設

(1)石油勘探活動分為三個具體階段——區域勘探、預探和詳探階段。張寬[27]對國內外近海含油氣盆地儲量發現階段的研究成果顯示,勘探儲量增長具有明顯的階段性特征。在油氣勘探中,盡管各階段儲量的增長速率不同,但是總體呈現增長趨勢。因此,本文假設各階段的新增勘探儲量分別為R1、R2和R3,且R1、R2和R3非負,呈遞增趨勢,即R1≤R2≤R3,最終勘探儲量R′=R1+R2+R3。

(2)假設單位勘探儲量的勘探成本為δ,各階段均無運營成本。根據假設(1),各階段勘探儲量呈現遞增趨勢,因此,隨著勘探進程的深入,各階段勘探成本也呈現遞增趨勢,分別為δR1、δR2和δR3,且δR1≤δR2≤δR3,則整個勘探活動總投資規模為δR′=δ(R1+R2+R3)。

(3)勘探階段沒有實際石油產出,通過轉讓勘探儲量獲得投資收益。因此,石油勘探儲量轉讓價格是影響勘探投資時機選擇的關鍵因素,遴選合適的模型刻畫其演變規律至關重要。一般情況下,實物期權定價理論通常根據價格的變動特征,假定其服從某一外生的隨機游走過程。然而,2008年的金融危機卻令學者們開始質疑這種假設的合理性。Watanabe等[28]的研究顯示,對價格服從某一外生隨機游走過程的假定忽視了標的資產價值的內生性,不利于揭示不確定性的來源。

基于上述觀點,綜合考慮供給端和需求端的影響,發現石油勘探投資存在著高勘探風險(內生性因素)及高市場風險(外生性因素)并存的特點。內生性的勘探風險易導致勘探儲量的不確定性,外生性的市場風險則會造成市場需求的隨機波動。因此,參考陽軍[29]和魯皓[30]的研究,綜合考慮勘探儲量轉讓價格受勘探儲量和市場需求的共同作用,假定在風險中性的情況下,單位勘探儲量轉讓價格P遵循以下變動規律:

P=θ-ηR

(1)

其中,R為勘探儲量,表示勘探主體探明的石油勘探儲量;η為常數,是勘探主體的價格控制能力,表示勘探主體對勘探儲量轉讓價格的控制能力;η和R的乘積反映了石油勘探儲量轉讓價格的內生性價值,即供給端對勘探儲量轉讓價格的影響。θ表示石油市場的需求,即在其他情況不變時,需求端對勘探儲量轉讓價格的影響。由于需求是外生性因素,往往受到政策補貼、能源替代等諸多不確定性因素的共同影響,進而假設θ的變動服從幾何布朗運動,即:

dθ=αθdt+σθdz

(2)

3.2 模型構建

由于沒有經營成本,石油勘探主體所獲得的勘探儲量轉讓收益π由式(3)給出:

π=PR=(θ-ηR)R=θR-ηR2=π(θ,R)

(3)

根據隨機動態規劃的思想,石油勘探投資的最優時機選擇問題可表示為如下隨機最優問題:

(4)

其中,T為勘探投資的初始投資時間,τ為各階段投入勘探投資后獲得勘探儲量轉讓收益的時間,E表示期望,r為折現率,假設其為無風險利率。

3.3 模型求解

根據序列投資決策方法,通過最后一個勘探階段(詳探階段)的石油勘探投資項目價值,得出其最優投資時機臨界值。采用回溯法的思想,逆序求得預探階段和區域勘探階段的最優投資時機臨界值。

3.3.1 一次性投資下的最優勘探投資時機

假設所有勘探投資在初始階段一次性完成,依照投資完成時獲取的最終勘探儲量及一次性投資決策的標準期權定價思想,可得出石油勘探項目的最優投資時機臨界值。

根據Pindyck和Dixit的標準實物期權分析方法,勘探投資結束時,其期權價值由式(5)給出:

F(θ)=L1θβ1+L2θβ2(L2=0)

(5)

(6)

(7)

(8)

一次性完成投資的最優投資時機θ*滿足的價值匹配與平滑粘貼條件由式(9)給出:

(9)

求解得,

(10)

(11)

3.3.2 詳探階段的最優勘探投資時機

同理,可以推導出詳探階段的項目價值V3(θ,R)為:

V3(θ,R)=

(12)

(13)

求解得,

(14)

(15)

3.3.3 預探階段的最優勘探投資時機

由于已經完成了區域勘探階段的投資,則進行預探階段投資的項目價值V2(θ,R)為:

V2(θ,R)=

(16)

(17)

求解得,

(18)

(19)

3.3.4 區域勘探階段的最優勘探投資時機

同理,區域勘探階段的項目價值為:

(20)

(21)

求解得,

(22)

(23)

3.4 模型拓展

(24)

其中,k為勘探投資階段數,Rk是第k階段的新增勘探儲量;β1的取值同式(7)。

4 數值釋例

4.1 參數設置

為了檢驗勘探項目最優投資時機決策模型的有效性,同時體現其相較于一次性完成投資的實物期權模型的優勢,本文基于現有研究對相關參數進行了設置,在此基礎上,對比分析了兩種模型在解決石油勘探投資最優時機選擇問題上的應用效果。

假設石油勘探投資主體面臨的相關參數取值如表1所示。其中,根據假設(1)對R1、R2和R3進行設置,使其呈現逐漸遞增的趨勢;無風險利率r以同期的國債利率為基準;δ、η及α的取值參考學者陽軍[29]的參數設置;σ的取值參考學者黃偉和[31]的研究結果。

表1 基本參數設置

4.2 最優勘探投資時機對比分析

4.2.1 一次性投資下的最優勘探投資時機

根據模型求解步驟1及式(7),可以求得β1=1.1876;基于以上參數設置,可以得出一次性完成投資規則下的最優勘探投資時機臨界值θ*為4.545。換言之,只有當實際的油氣需求波動率參數大于臨界值θ*時,勘探主體才會選擇立即投資;否則,勘探主體應采取等待的策略以規避風險,把握最優的投資時機。

4.2.2 序列投資下的最優勘探投資時機

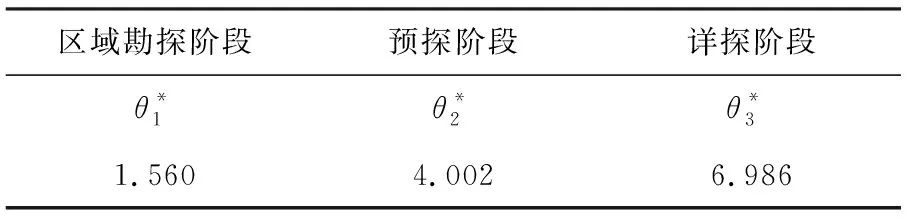

表2 各階段最優勘探投資時機臨界值

由表2可以看出,隨著勘探進程的不斷深入,最優勘探投資時機的臨界值呈現逐漸增大的趨勢。同時,詳探階段的增加幅度尤為明顯。換言之,勘探程度越深入,勘探主體的最優投資時機越容易滯后,勘探主體更加傾向于延遲投資,采取等待的策略,以獲取更多的信息。只有當勘探主體實際的θ值達到相應階段的最優投資時機臨界值時,才能實現最優的投資決策。實際上,由模型中勘探投資各階段的最優勘探投資時機的解析表達式(14)、(18)及(22)可以看出,無論參數設置如何改變,各階段最優投資時機的臨界值一定會呈現逐漸上升的趨勢。這是由于石油勘探投資具有周期長、投資成本大及不確定性影響因素多等特點,隨勘探各個階段的依次完成,勘探投資的機會成本會顯著增加,勘探主體更愿意推遲投資以獲取更大收益,因此最優投資時機的臨界值呈逐漸增大的變化趨勢。

4.2.3 對比分析

5 比較靜態分析

5.1 波動率對最優投資時機的影響

5.2 漂移率對最優投資時機的影響

圖3 漂移率對最優投資時機的影響

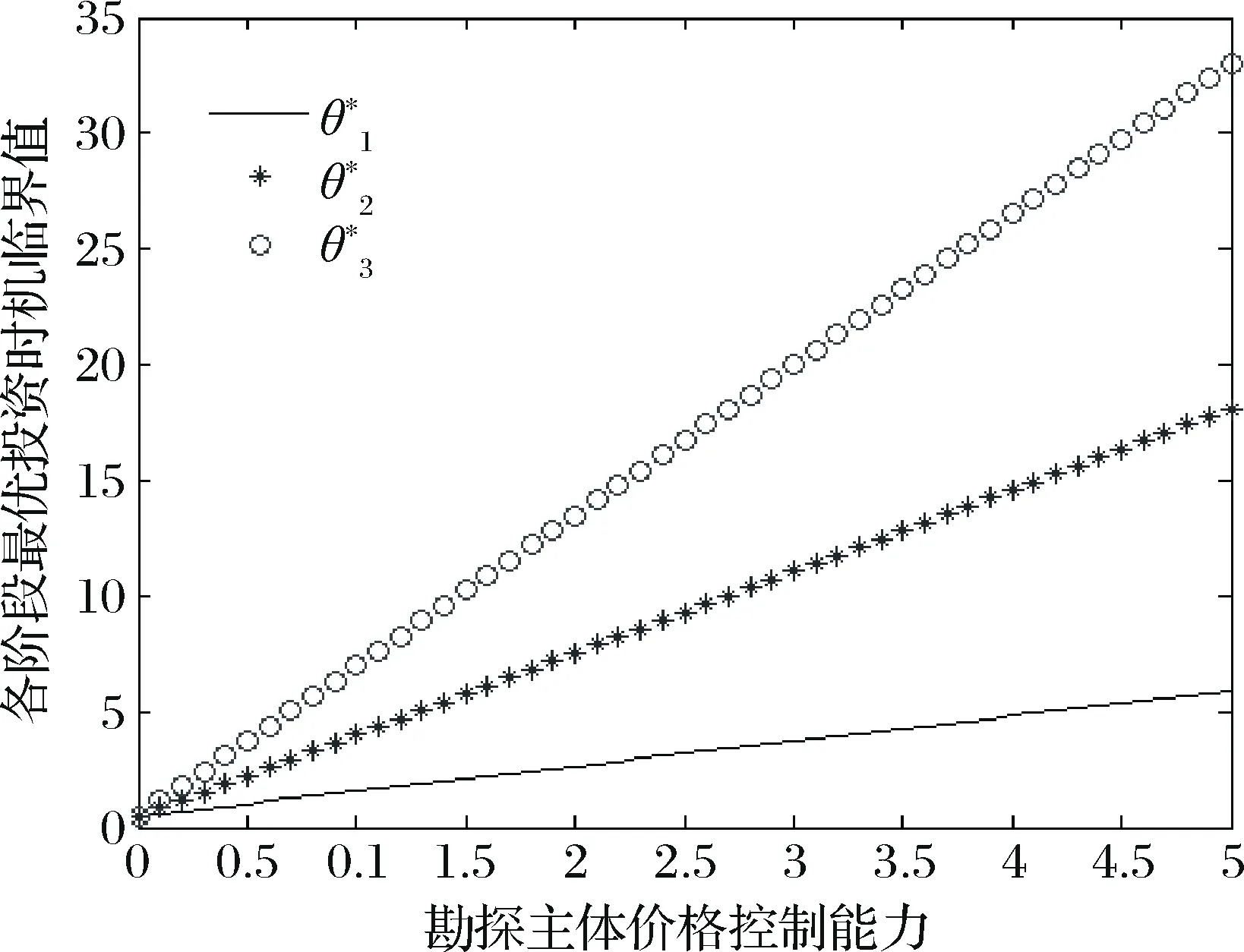

5.3 勘探主體價格控制能力對最優投資時機的影響

勘探主體對勘探成果轉讓價格的控制能力η僅通過各階段最優投資時機的解析表達式對最優投資時機產生影響,呈現簡單的線性關系。

圖4 勘探主體價格控制能力對最優投資時機的影響

6 結語

本文以勘探儲量轉讓價格的隨機波動特征為切入點,綜合考慮了需求端和供給側的影響,將其設置為勘探儲量(內生因素)和市場需求(外生因素)共同作用下的隨機過程。針對石油勘探項目序列投資時機最優決策問題,運用實物期權思想下序列投資決策方法,通過回溯法,逆序求解各階段最優投資時機的解析表達式。在此基礎上,對比分析了序列投資決策模型與一次性投資決策模型的最優投資時機臨界值,并進一步對重要參數進行了比較靜態分析,探究石油勘探項目序列投資最優時機選擇的影響因素與決策機制,得到以下結論:

(1)通過理論模型推導發現,石油勘探序列投資各階段的最優投資時機臨界值主要受到無風險利率、單位勘探成本、市場需求波動率、市場需求漂移率、勘探主體對勘探儲量轉讓價格的控制能力及各階段的新增勘探儲量等不確定性因素的共同影響。運用實物期權思想下序列投資決策方法可以及時把握這些不確定性因素的隨機動態變化,分階段為石油勘探投資決策提供理論依據與決策參考。

(2)通過與一次性投資的決策方案進行比較,石油勘探序列投資決策初始投資階段(區域勘探階段)的最優投資時機臨界值低于一次性投資的最優投資時機臨界值。由此可見,序列投資決策模型能彌補一次性投資模型容易錯失投資機會這一缺陷,更早地觸發投資。

(3)通過比較靜態分析結果發現,石油勘探項目最優投資時機臨界值和石油市場需求波動率、勘探主體價格控制能力呈同向變動,即石油市場需求波動率越大,勘探主體對勘探儲量轉讓價格的控制力越強,勘探主體越傾向于延遲投資,等待最優投資時機的到來;最優投資時機臨界值和石油市場需求漂移率呈反向變動,即石油市場需求漂移率越大,勘探主體越傾向于立即投資。

(4)隨著勘探進程的不斷深入,勘探投資各階段的最優時機臨界值對石油市場需求波動率、漂移率及勘探主體價格控制能力的敏感程度逐漸增強。詳探階段最優投資時機臨界值對以上三個參數變化的敏感性最高,其次是預探階段,最后是區域勘探階段。由此可見,即使前期勘探投資已經完成,依舊應當及時捕捉不確定性因素的隨機變動,及時把握剩余階段的最優勘探投資時機。

本研究能夠為石油勘探項目投資決策提供一定的決策支持,但是仍存在一些不足。模型中的參數設置主要參考了相關學者的研究成果,將其設置成了常數,但是這些參數本身也存在極大的不確定性,處于不斷動態變化中。如何準確刻畫其演變規律,使石油勘探投資最優時機選擇模型更精準、更客觀地反映石油勘探投資決策的實際完成狀況,需要在未來的研究中繼續深入。