2021 年9 月份我國鋼鐵行業運行情況

本刊鋼鐵產業研究小組

9月份,主要用鋼行業增速回落,粗鋼日產水平降至近三年低位,鋼材供需基本平衡。鋼鐵生產成本及鋼材價格保持增長,企業效益環比略降、同比增長。

一、經濟增速持續趨緩,鋼材需求總體下降

今年以來,國民經濟持續恢復發展,主要宏觀指標總體處于合理區間,但呈持續回落態勢。

前三季度國內生產總值823131億元,同比增長9.8%,兩年平均增長5.2%,比上半年兩年平均增速回落0.1個百分點。分季度看,一季度同比增長18.3%,兩年平均增長5.0%;二季度同比增長7.9%,兩年平均增長5.5%;三季度同比增長4.9%,兩年平均增長4.9%。

前三季度,全國固定資產投資(不含農戶)397827億元,同比增長7.3%,兩年平均增長3.8%;9月份環比增長0.17%。分產業看,前三季度第一產業投資同比增長14.0%,第二產業投資增長12.2%,第三產業投資增長5.0%。分領域看,前三季度基礎設施投資同比增長1.5%,兩年平均增長0.4%;制造業投資同比增長14.8%,兩年平均增長3.3%;房地產開發投資同比增長8.8%,兩年平均增長7.2%。

前三季度,全國規模以上工業增加值同比增長11.8%,兩年平均增長6.4%。9月份,規模以上工業增加值同比增長3.1%,兩年平均增長5.0%;環比增長0.05%。分三大門類看,前三季度采礦業增加值同比增長4.7%,制造業增長12.5%,電力、熱力、燃氣及水生產和供應業增長12.0%。高技術制造業增加值同比增長20.1%,兩年平均增長12.8%。分產品看,前三季度新能源汽車、工業機器人、集成電路產量同比分別增長172.5%、57.8%、43.1%,兩年平均增速均超過28%。

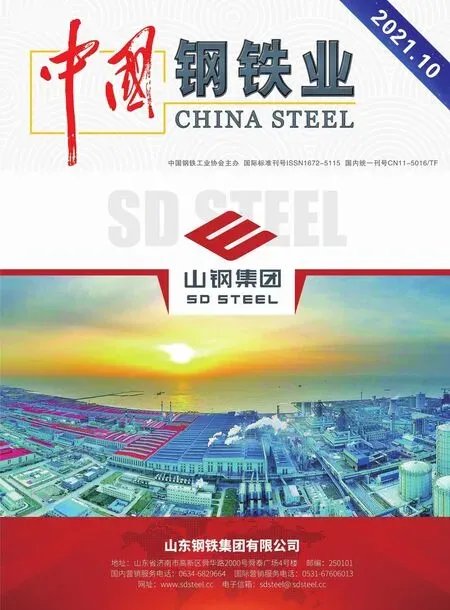

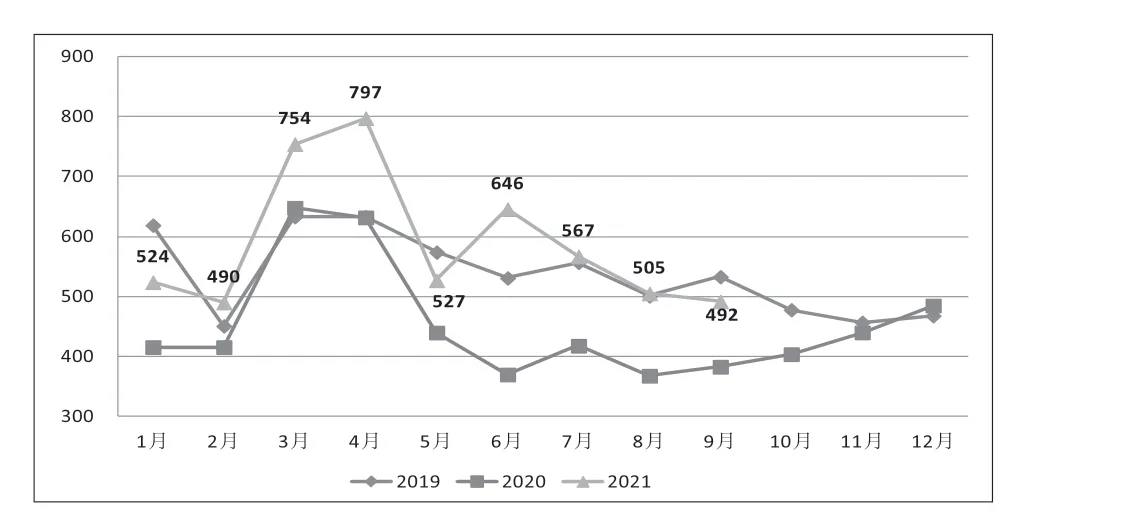

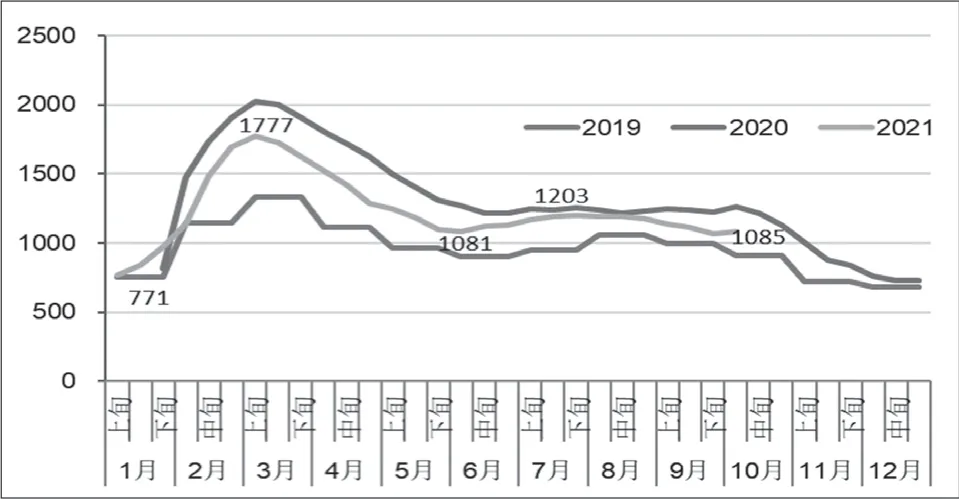

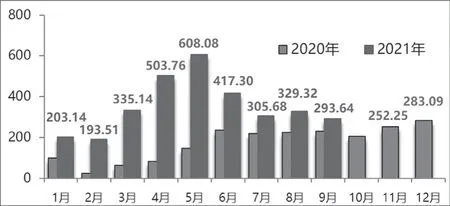

由于與投資相關的建筑用鋼和與工業相關的制造用鋼占鋼材的絕大部分,因此國民經濟相關指標的下降導致鋼材需求下降。據測算,前三季度,粗鋼表觀消費量7.71億噸,同比下降0.9%,而1-8月份為增長2.7%。9月份,粗鋼表觀消費量7116萬噸,同比下降25.4%,降速較上月加快7.4個百分點(見圖1)。

圖1 2019-2021年9月折合粗鋼表觀消費量

二、粗鋼日產連續下降,為近三年來最低值

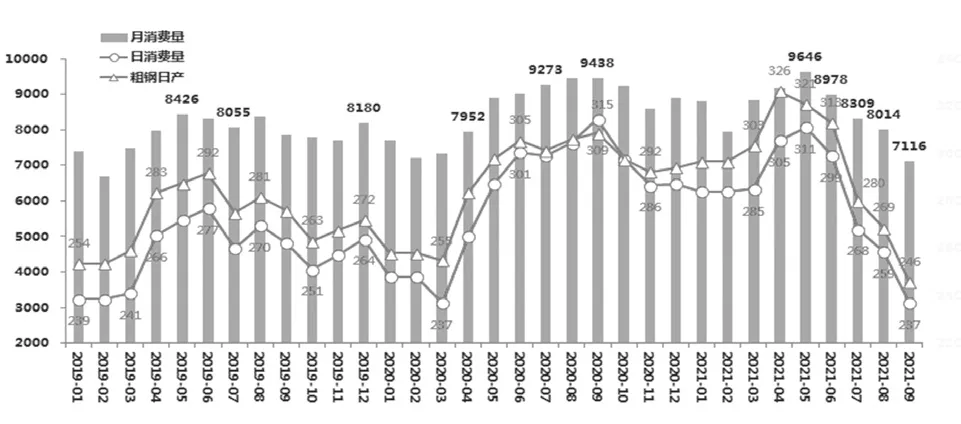

進入下半年,全國各地壓減粗鋼產量效果持續顯現。9月份,我國粗鋼產量為7375萬噸,同比減少1984萬噸、下降21.2%(降幅小于粗鋼表觀消費量的同比下降25.4%),為2007年以來15年中月度粗鋼產量同比增速的最低值。7-9月份,我國粗鋼產量24378萬噸,同比減少3698萬噸、下降13.2%,而粗鋼表觀消費量為23446萬噸,同比減少5087萬噸、下降17.8%,同樣是消費強度下降快于生產強度。1-9月份,我國粗鋼產量為8.06億噸,同比增加1580萬噸、增長2.0%;前10家企業合計生產粗鋼3.52億噸,占全國粗鋼總量的43.74%,同比提高5.48個百分點(見圖2)。

圖2 2019-2021年9月各月粗鋼產量增長情況 %

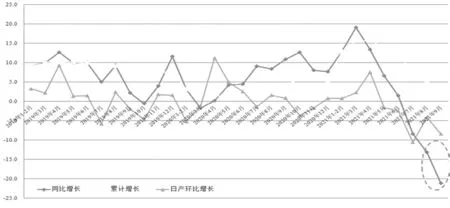

9月份,全國粗鋼平均日產量為245.83萬噸/天,環比減少22.7萬噸/天、下降8.4%,實現連續五個月環比下降,降至近三年來的最低值。1-9月份,全國累計粗鋼日產量295.2萬噸/天,同比增加16.4萬噸/天、增長5.7%(見圖3)。

圖3 2018-2021年9月各月全國粗鋼日產情況 萬噸/日

9月份,粗鋼日產環比減量較大的省市分別是:江蘇、廣東、河北、內蒙古、遼寧、山東、重慶、新疆、云南、福建;減量較大的企業分別是:寶武集團、本鋼集團、敬業集團、華菱集團、沙鋼集團、鞍鋼集團、河鋼集團、江蘇鑌鑫、石橫特鋼、鹽城聯鑫。

9月份,我國生鐵產量6519萬噸,同比減少1251萬噸、下降16.1%;平均日產量217.30萬噸/天,環比減少13.44萬噸/天、下降5.83 %;1-9月份,我國生鐵產量6.71億噸,同比減少884萬噸、下降1.3%。

9月份,我國鋼材產量10195萬噸,同比減少1771萬噸、下降14.8%;平均日產量339.83萬噸/天,環比減少11.13萬噸/天、下降3.17% 。1-9月份,我國鋼材產量10.20億噸,同比增加4487萬噸、增長4.6%。

今年以來增產幅度較大的鋼材品種主要有:冷軋薄寬鋼帶、中厚寬鋼帶、熱軋薄寬鋼帶、冷軋薄板、鍍層板(帶),這5個品種已累計增產3536萬噸,占今年以來鋼材累計增量的78.25%。

三、鋼材出口持續回落,9月進口環比增加

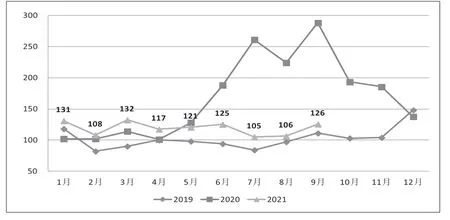

9月份,我國鋼材出口量492.0萬噸,環比減少13.3萬噸、下降2.63%,實現了連續3個月回落;進口量125.6萬噸,環比增加19.3萬噸、增長18.16%(見圖4、圖5)。

圖4 2019-2021年9月鋼材出口情況 萬噸

圖5 2019-2021年9月鋼材進口情況 萬噸

1-9月累計出口鋼材5302.4萬噸,同比增長31.3%;進口鋼材1071.6萬噸,同比下降28.9%。

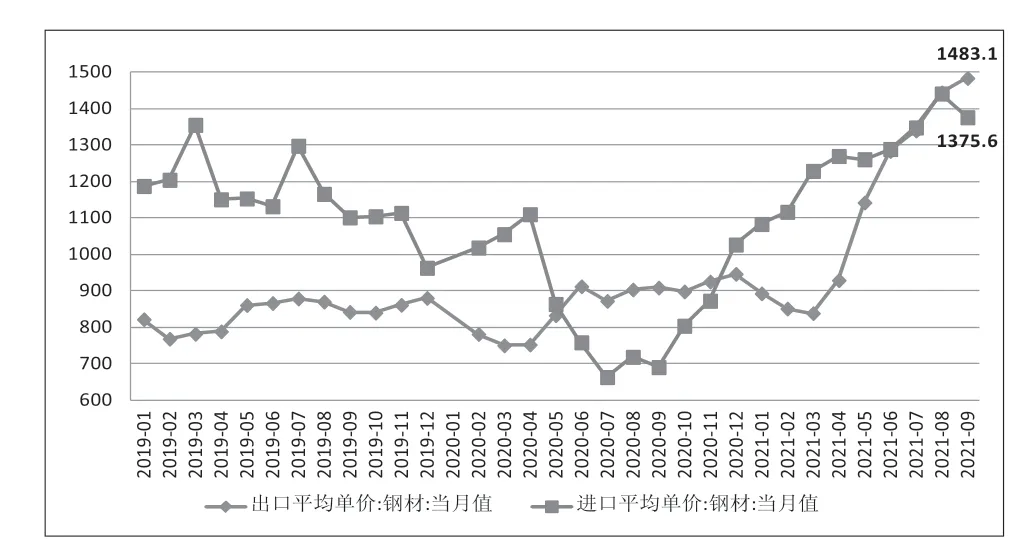

9月份,鋼材進口均價1375.6美元/噸(到岸價),環比下跌4.5%,同比上漲99.3%;出口均價1483.1美元/噸(離岸價),環比上漲2.7%,同比上漲63.3%。鋼材出口價格高于進口價格的情況于8月份再現、9月份價差擴大,即由8月份相差3.1美元/噸擴大至9月份相差107.5美元/噸。同樣的情況曾于2020年5-11月出現,主要是由于當時海外疫情嚴重影響鋼材消費,而我國疫情受控、經濟恢復、鋼材需求旺盛,拉動各類鋼材進口增長,其中低價鋼材占比提高拉低了進口均價(見圖6)。

圖6 2019-2021年9月我國鋼材進出口平均單價 美元/噸

近期進出口形勢變化表明我國鋼材出口結構趨于優化,這是國內外市場變化及國家政策調整效應的體現。

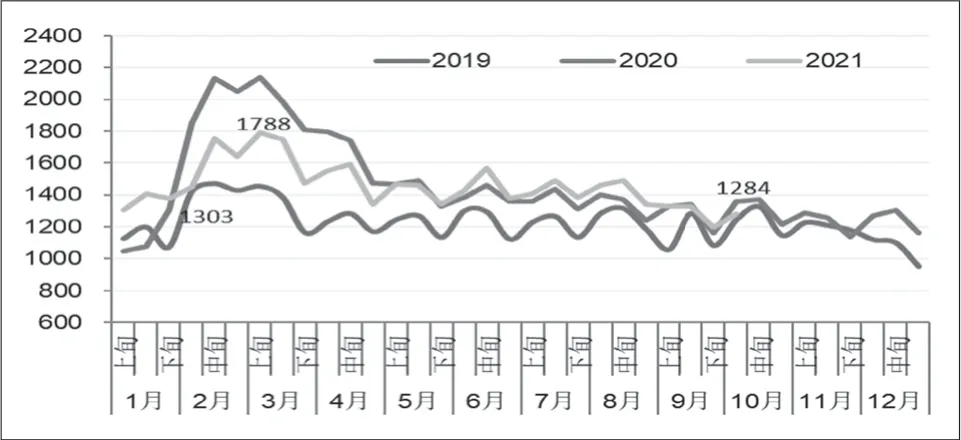

四、鋼材庫存10月上旬同比下降、環比增長

9月下旬,中鋼協監測的鋼廠庫存為1195.44萬噸,比8月下旬減少147.27萬噸,下降10.97%。10月上旬,鋼廠庫存為1284萬噸,旬環比增加88.8萬噸,上升7.4%;比年初增加122萬噸,上升10.5%;比去年同期減少75萬噸,下降5.5%(見圖7)。

圖7 2019-2021年9月鋼廠庫存變化情況 萬噸

9月下旬,中鋼協監測的20城市5大鋼材品種社會庫存為1065萬噸,比8月下旬減少109萬噸,下降9.3%。10月上旬,社會庫存為1085萬噸,旬環比增加20萬噸,上升1.9%,為連續4旬下降后的首旬回升;較年初增加355萬噸,上升48.6%;較去年同期減少179萬噸,下降14.2%(見圖8)。

圖8 2019-2021年9月鋼材社會庫存變化情況 萬噸

五、鋼材價格小幅回升,長材價格漲勢明顯

9月份,鋼材價格由降轉升。9月末,CSPI綜合指數為157.70點,環比上升6.63點,升幅為4.39%;同比上升51.71點,升幅為48.79%。進入10月份以來,鋼材價格總體繼續呈小幅上升走勢,至10月15日綜合指數為159.09點(見圖9)。

圖9 2000-2021年9月鋼材綜合價格指數走勢圖

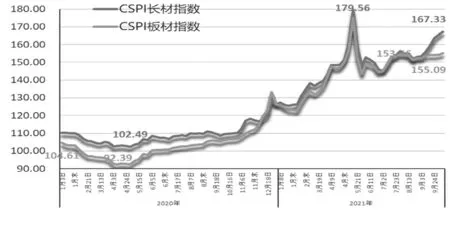

近期長材價格漲幅大于板材價格漲幅,主要是近期的限電措施對長材生產端影響較大、消費端影響較小,致使長材供給相對偏緊(見圖10)。

圖10 2000-2021年9月長材、板材價格指數走勢圖

六、進口鐵礦石港存增加,煤、焦價格大幅上漲

9月份,我國生產鐵礦石(原礦)8469.78萬噸,同比增長9.64 %;進口鐵礦石9561萬噸,同比下降11.9%。1-9月份,我國生產鐵礦石(原礦)7.4億噸,同比增長13.4%;進口鐵礦石8.42億噸,同比下降3%(見圖11)。

圖11 2000-2021年8月我國鐵礦石原礦情況 萬噸,%

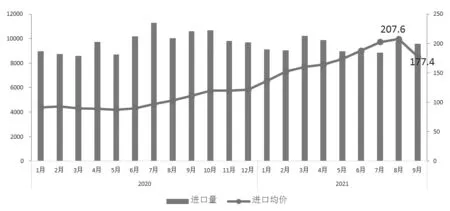

9月份進口鐵礦石均價177.4美元/噸,同比增長60%。今年前9個月,進口均價179.1美元/噸,同比增長81.4%;進口額1508億美元,同比增長82.6%。

10月初港口庫存超過1.4億噸,壓港超200船(比2019年同期多100船),實際庫存超過2019年最高水平(見圖12)。

圖12 2020-2021年9月鐵礦石月度進口量與價格

9月份,除鐵礦石以外的其他主要原燃料采購價格均環比上漲。其中,煉焦煤2338 元/噸,環比上漲25.31 %;治金焦3612元/噸,環比上漲25.76%;噴吹煤1558元/噸,環比上漲15.14%;動力煤1075元/噸,環比上漲11.55%;廢鋼3442元/噸,環比上漲0.13%。

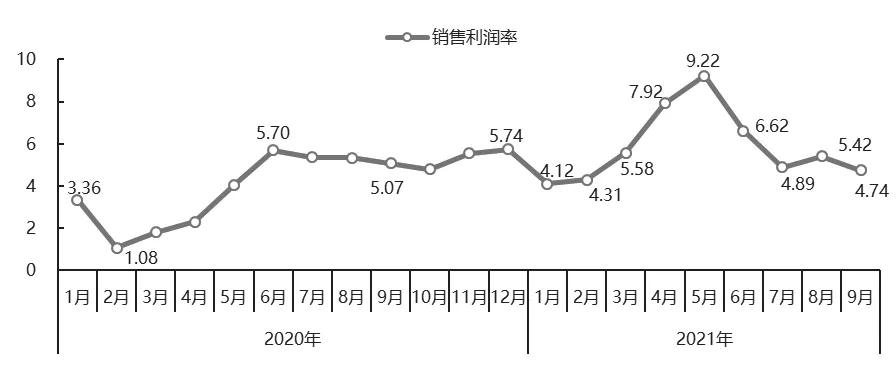

七、經濟效益環比下降,資產負債率同比降低

9月份,重點統計鋼鐵企業銷售收入6196.46億元,環比下降1.89%;營業成本5536.68億元,環比增長1.63%;實現利稅414.83億元,環比下降9.77%;利潤總額293.64億元,環比下降10.83%;銷售利潤率4.74%,環比下降0.68個百分點,也低于1-9月份的月度均值(見圖13、圖14)。

圖13 2000-2021年9月月度利潤走勢 億元

圖14 2020-2021年9月銷售利潤率走勢圖

前三季度,重點統計鋼鐵企業銷售收入52998.26億元,同比增長42.52%;營業成本46942.05億元,同比增長39.65%;實現利稅4340.97億元,同比增長1.01倍;利潤總額3193.49億元,同比增長1.23倍。

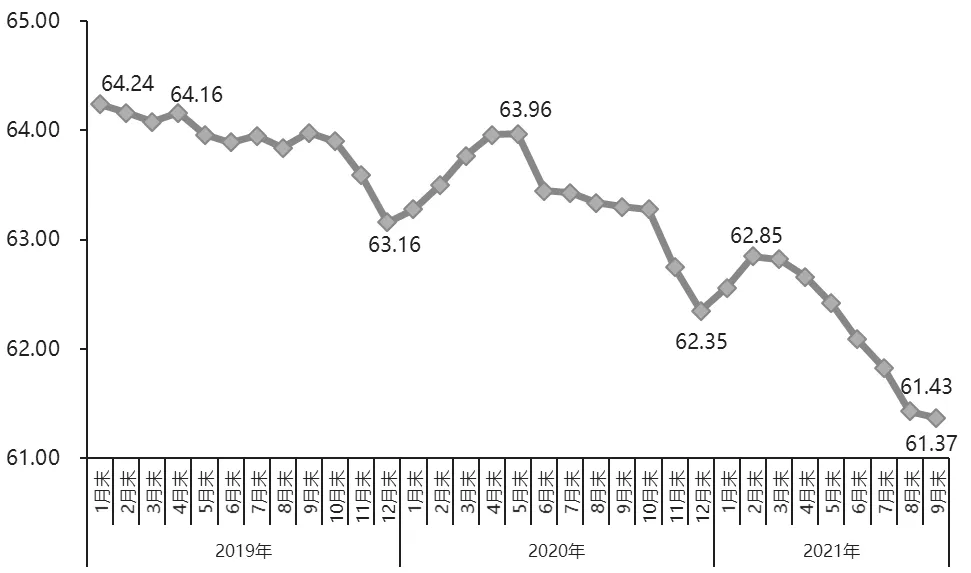

9月末,重點統計鋼鐵企業資產負債率61.37%,同比下降1.37個百分點。與2015年末的70.06%相比,體現出供給側結構性改革的效果(見圖15)。

圖15 2019-2021年9月鋼鐵企業資產負債率

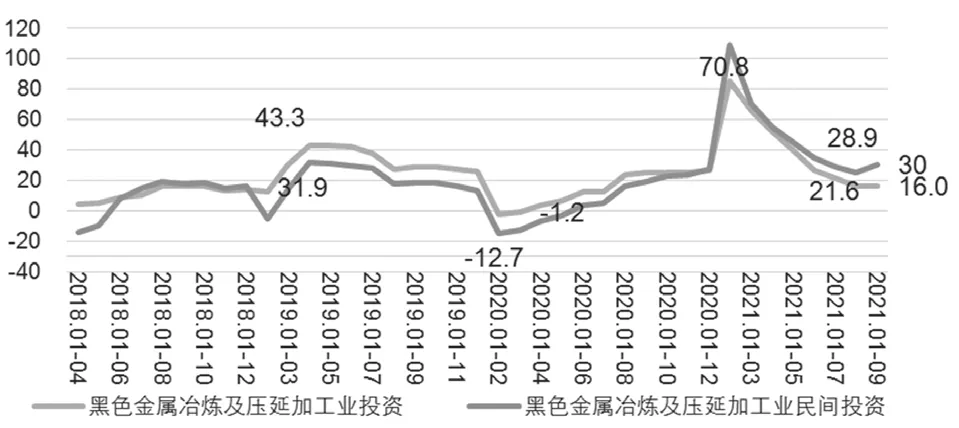

八、鋼鐵投資增幅回落,鐵礦投資繼續增長

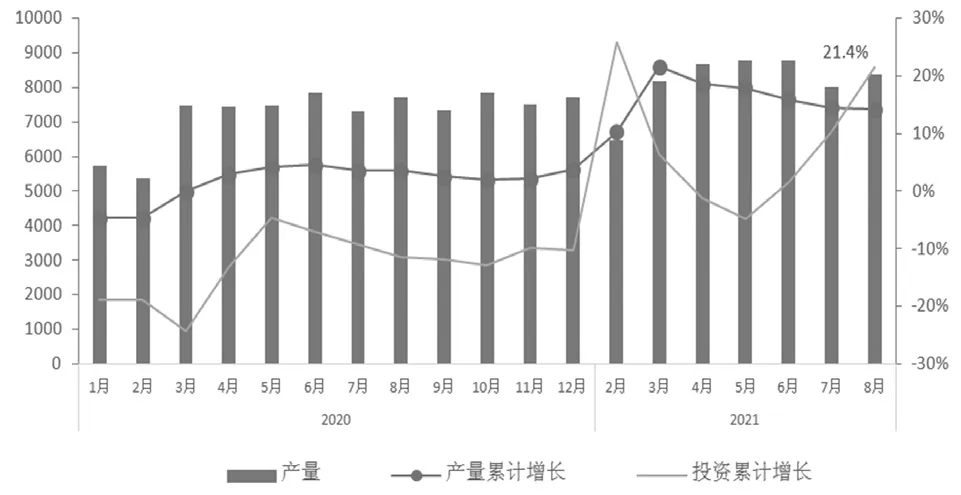

1-9月份,黑色金屬治煉和壓延加工業固定資產投資累計增長16.0%,比全國固定資產投資增速7.3%高8.7個百分點;比制造業增速14.8%高1.2個百分點。縱向看,比1-8月份增速回落0.4個百分點,比去年同期累計增速25.1%低9.1個百分點,比2019年累計增速峰值(4、5月份)43.3%低27.3個百分點,增速繼續向常態回歸。其中,黑色金屬治煉及壓延業民間投資累計同比增長30.0%,領先行業平均增速14.0個百分點(見圖16)。

圖16 22018-2021年9月黑色金屬冶煉及壓延業投資情況

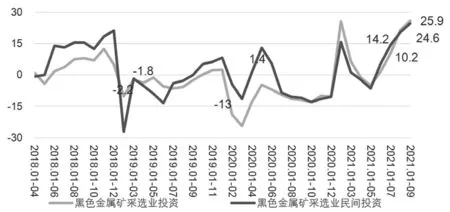

1-9月份,黑色金屬礦采選業投資累計同比增長25.9%,比1-8月的累計增速加快4.5個百分點,其中黑色金屬礦采選業民間投資累計增長24.6%,低于行業平均增速1.3個百分點,但比1-8月的20.4%提升4.2個百分點(見圖17)。

圖17 2018-2021年9月黑色金屬礦采選業投資情況

九、總結及展望

鋼材供需在回落過程中尋求新平衡。從上半年的產銷兩旺,到三季度的供需強度均收縮,前三季度鋼材供需基本平衡。國家堅定不移地壓減粗鋼產量,不斷壓實地方責任,最近又出臺了力度更大的錯峰生產方案,加上近期電力緊缺,鋼鐵行業電價浮動不設上限,將使四季度鋼鐵生產低位運行。若按全年全國粗鋼產量104477萬噸、同比下降2000萬噸計算,四季度粗鋼平均日產量不能超260萬噸/天,比前三季度日均水平低35萬噸/天。近期制造業增速下滑,基建業將進入施工淡季,加上出口關稅政策調整后鋼材出口量收縮,導致用鋼需求下降。因此,四季度鋼材供需將在較低的量級上尋求新平衡。

鋼鐵企業在高成本中爭取高收益。今年前三季度,主要原燃材料和鋼材價格均不同程度上漲,鋼鐵行業整體效益顯著改善。在此背景下,大部分企業收益良好,但有些企業仍然虧損,體現了不同企業在成本控制和產品附加值上的差異。面對顯著變化的復雜市場形勢,企業必將練內功、挖潛力、補短板,增強市場競爭力,力爭減產不減效。