數字經濟對商業銀行不良貸款率的影響機制研究

孫光林蔣偉

(1.南京財經大學金融學院,江蘇 南京 210023;2.復旦大學泛海國際金融學院,上海 200433)

一、引言

近年來,以大數據、云計算、人工智能與區塊鏈等為代表的數字技術越來越廣泛地被應用在金融領域,極大地推動了商業銀行轉型升級。根據中國互聯網金融協會發布的《中國商業銀行數字化轉型調查研究報告》顯示,我國75%的商業銀行已經制定數字化轉型方案。

數字經濟1是基于互聯網及相應新興技術(如互聯網、大數據、云計算和人工智能等)所產生的經濟活動的總和,既包括互聯網產業,也包括銀行等傳統金融機構的數字化轉型(如裴長洪等,2018;荊文君和孫寶文,2019)[13][23]。事實上,數字經濟發展對商業銀行風險管理既有機遇又有挑戰:借助于數字經濟發展機遇,商業銀行可以更大挖掘自己的潛力,實現風險管理水平的飛躍發展;但也可能在市場競爭作用下,商業銀行之間會拉開更大差距,從而產生新的風險。因此,研究數字經濟對商業銀行不良貸款率的影響機制,具有重要的現實意義。

對于商業銀行不良貸款率成因的研究產生了大量理論與實證文獻。在理論研究方面,主要存在三種觀點:一是經濟成因論(Mckinnon and Pill,1998)[4];二是預算軟約束理論(林毅夫和李志赟,2004;譚勁松等, 2012)[11][19];三是信息不對稱理論(尹志超和甘犁,2011)[25]。在實證研究方面,主要聚焦于宏觀角度(如GDP增長率、房地產投資額、進出口總額、M2和要素價格扭曲等)和微觀視角(企業經營指標或商業銀行指標等)考察商業銀行不良貸款率的影響因素(Delis and Kouretas,2011;Craig and Dinger,2013;王海軍和葉群,2018;張樂和韓立巖,2016;孫光林等,2017)[2][1][20][26][16]。

隨著數字經濟的不斷發展,基于數字技術而誕生的新金融業態,在支付、理財和借貸等多個領域產生了具體變革。數字經濟發展對商業銀行會如何造成沖擊引起了學術界的關注。Herrera and Minetti(2007)[3]認為數字經濟主體與商業銀行間的信貸關系更加密切,即形成的信貸關系更能獲取較多內部信息,降低信息不對稱程度,有利于數字經濟產業的技術創新。戴國強和方鵬飛(2014)[5]認為數字經濟促進了數字金融發展,但數字金融卻提升了商業銀行的負債成本,會對商業銀行盈利產生一定的沖擊。邱晗等(2018)[15]認為數字經濟發展會改變銀行資產與負債端結構。易憲容等(2019)[24]認為數字經濟的信用關系發生了巨大變化,商業銀行可以利用大數據、數字化、智能化等確立新的信用關系,而這種信用關系更為簡單,不僅降低交易成本,還能提高交易效率。目前關于數字經濟發展對商業銀行不良貸款率影響的研究,尚處于理論探討階段,存在兩種不同的觀點。一些學者認為,數字經濟時代形成的新業態風險會對金融市場不確定性產生溢出效應,應當加強風險預警和緩釋機制建設(李蒼舒和沈艷,2019)[8];另一些學者認為,數字經濟促進了商業銀行管理和產品數字化創新,形成的數字經濟信用關系,降低了商業銀行交易成本,提高了交易效率(易憲容等,2019;王詩卉和謝絢麗,2021)[24][22]。事實上,上述研究能夠為本文開展研究提供良好借鑒,卻少有文獻對數字經濟與商業銀行不良貸款率的關系進行研究。為此,本文在理論與實證兩個角度分析數字經濟對商業銀行不良貸款率的影響及作用機制,不僅能為后續研究提供良好借鑒,而且對于新時代如何在數字經濟下控制商業銀行風險也具有重要的現實意義。

二、理論機制與研究假說

商業銀行風險管理的目標是確保信貸資產不出風險或少出風險,以保持商業銀行不良貸款率處于較平穩水平。數字經濟有助于商業銀行風險管理,在控制銀行風險的過程中具有更多的前瞻性,能夠建立更有時效性的預警系統,有利于信貸風險管理。一方面,銀企間信息不對稱是導致商業銀行不良貸款率升高的重要原因,而數字經濟中的大數據技術能夠對信貸企業相關的海量數據進行分析,具有較高的風險敏感性,使商業銀行實時全面地掌握企業的經營狀況。與此同時,物聯網技術能夠從信貸企業的商業活動、資金流量、物流和信息等多個維度全方位地進行監督,能及時面對企業可能發生的突發事件,從而提高商業銀行應對風險的能力。另一方面,數字經濟發展相伴隨的數字技術提高了商業銀行信貸審核決策的科學性。傳統信貸審核模式更多的是依賴于信貸人員的經驗,而數字經濟的人工智能技術能夠對信貸進行更科學的管理,能對信貸企業信息流的真實性進行跟蹤,能盡可能地減少信貸人員的錯誤決策,降低道德風險與逆向選擇風險。在貸前審核階段,商業銀行風險應對的能力取決于對信貸企業數據數量與質量的審核,而數字技術對數據的分析更加客觀與準確,能夠為明智的信貸決策提供參考。在貸款審批階段,獲取的信息量越大,指標越多,結論就越準確,基于數字技術的信貸風險評估能盡量降低主觀性與經驗性錯誤。在貸中檢查階段,數字經濟發展產生的數字技術實現了信貸風險實時預警,能及時發現可能的信貸風險。在貸后管理階段,以區塊鏈與人工智能為代表的數字技術不僅能確保信貸企業數據信息真實可靠,還能提高商業銀行信貸管理的效率,增強應對信貸風險的能力。

進一步地看,數字經濟與其他產業經濟的融合是當前經濟社會的基本事實,也代表著未來經濟的發展趨勢。商業銀行作為金融中介機構是為其他產業服務的,其信貸收益和其他產業密切相關,而數字經濟發展不僅增加了要素投入數量,也改善了要素投入質量,有利于優化其他產業。換言之,只有其他產業發展得更好,商業銀行才能提高信貸收益,從而降低商業銀行不良貸款率。具體來看,數字經濟對其他產業的影響主要包含兩個方面:一方面,生產要素變得更豐富。在數字經濟時代,個人數據和交易數據等大量數據劇增,數字技術能真正地使數據流動起來,提高生產者和消費者,以及生產者與生產者之間信息溝通的效率,從而增加數據和信息的邊際產出,為相關產業中的企業帶來更多收益。另一方面,數字經濟與其他產業融合有助于提高生產效率,促進產出增長,即產出增長的可能性不斷提高。事實上,數字經濟與其他產業融合對生產效率的促進作用既包括技術進步的作用,也有商業模式的創新。從交易成本來看,數字技術應用在其他產業能減少信息不對稱,降低信息搜尋成本和議價成本等。從供需匹配來看,數字經濟激發了消費者的多樣化需求,拓展了市場邊界,為其他產業發展提供了更多可能性。因此,基于以上理論分析,本文提出基本研究假說1:

H1:數字經濟能夠抑制商業銀行不良貸款率升高。

數字經濟關系的本質是用大數據、數字化和智能化來確立新的信用關系,這極大降低了交易成本,提高了商業銀行金融效率2,有利于降低商業銀行不良貸款率。具體而言,數字經濟發展對金融效率的積極影響表現在以下幾個方面:首先,數字經濟可以從產品端入手降低商業銀行交易成本,以提高金融效率。事實上,數字經濟可以有效地以信貸客戶的需求端為入口,基于數字技術的數字化和智能化發現不同信貸對象的潛在需求,商業銀行將產品與信貸客戶需求連接起來,能更有效地為客戶提供定制化的服務,這有利于改變商業銀行傳統信貸服務的模式,推動商業銀行進行金融創新,從而提高金融效率。其次,數字經濟技術溢出效應促進了新興金融科技企業與傳統商業銀行業務的融合,極大地提高了金融服務的范圍與效率。傳統商業銀行具有豐富的金融資源,但缺乏較好的中小企業信貸風險管理措施,基于信貸風險的考慮,往往將中小企業排斥在傳統正規金融市場以外。因數字經濟發展而興起的互聯網巨頭,如百度、阿里巴巴、騰訊與京東等,具有數據信息處理的技術優勢,能夠較好地軟化中小企業的信息。越來越多的商業銀行與互聯網巨頭建立了合作關系,拓寬了中小企業的融資渠道,提高了傳統商業銀行服務的效率與范圍。最后,數字經濟進一步地拓展了金融服務觸達能力,有效降低了商業銀行服務過程中的網點依賴,具有更強的地理穿透性和低成本優勢,可以為更廣大地區提供金融服務,在提高商業銀行金融服務面的同時有助于優化金融資源,以改善中小企業的融資約束,從而提高金融效率(孫光林等,2017)[16]。

進一步地看,金融效率對商業銀行不良貸款率的作用主要表現為更多金融資源應流向實體經濟部門,以提高金融資源配置效率。事實上,我國貨幣供應量M2一直保持著較快增長,也就是說信貸資源供給是充沛的。但金融資源最終并未真正地流向實體經濟部門,中小企業和民營企業遭受嚴重的融資約束,導致金融對實體經濟部門的支持效率下降,這加劇了商業銀行信貸風險(彭俞超等,2018)[14]。一方面,金融信貸資源“脫實向虛”會導致信貸資源發生錯誤配置,這會直接降低商業銀行信貸資產質量,增加信貸違約風險;另一方面,較高的金融效率有助于優化信貸資源配置效率,減少金融摩擦,這有利于分散商業銀信貸風險,從而改善信貸收益,降低商業銀行不良貸款率。因此,基于以上理論分析,本文提出基本研究假說2:

H2:數字經濟可以通過提高金融效率來降低商業銀行不良貸款率。

如果企業創新不足,企業的盈利空間和經營效益會被壓縮,企業還款能力下降會增加信貸違約風險,從而促進不良貸款率升高(孫光林等,2017)[16]。而以大數據、云計算、人工智能等新一代信息技術為核心驅動的數字經濟,開辟了中國特色新型工業化發展的新境界,數字化、網絡化、智能化已經成為全球工業發展的重要方向,為企業創新提供了新的動能。換言之,數字經濟下產生的數據是重要的生產要素,可以使其他要素間的匹配更加精準,從而優化企業資源配置效率,提高創新效率。3與此同時,數字技術和企業深度融合提升了創新效率,使創新成為驅動全要素生產率增長的新引擎。數字經濟致使工業生產向數字化、網絡化與智能化方向發展,數字經濟時代企業不再局限于流水作業生產,使企業生產更貼近市場與消費者,使各要素間的匹配更精準,提高了創新效率(孫亞南等,2019)[18]。因此,數字經濟發展有利于提高創新效率水平。

進一步地看,企業創新雖然能夠提高企業市場競爭力,但創新活動又具有高度不確定性,回報周期相對較長,對于降低商業銀行不良貸款率既有積極影響又有消極影響。具體來看,企業創新有利于緩解發展過程中面臨的資源和環境約束,提高生產的集約化水平,有利于企業的可持續發展,這有利于提高企業的創新水平和盈利空間,這不僅符合企業良性發展的切身需求,也有利于提高企業的還款能力,降低信貸違約風險。從另一個角度來看,創新活動的不確定性和較長的回報周期會相應增大商業銀行不良貸款率風險。但數字經濟支持創新活動的作用不止表現在單一維度上,創新的溢出價值會使多個部門獲取創新紅利,從而表現出創新溢出的“邊際效應”遞增現象,即隨著數字經濟的發展,創新效率對企業經營效益和還款能力產生的積極影響會超過消極影響,商業銀行不良貸款率的獲益會更多。因此,整體而言,企業創新效率提升會降低商業銀行不良貸款率。因此,基于以上理論分析,本文提出基本研究假說3:

H3:數字經濟可以通過提高創新效率來降低商業銀行不良貸款率。

三、模型構建與變量說明

(一)數據來源

本文研究對象是中國大陸地區30個4省市區2008―2017年的年度面板數據。其中,各省市商業銀行不良貸款率數據來自于萬得數據庫(Wind),其他變量來自于國家統計局網站與各期《中國統計年鑒》。

(二)變量說明

1.因變量:商業銀行不良貸款率(NPL)

本文根據銀保監會規定的商業銀行貸款五級分類法(正常、關注、次級、可疑、損失),用次級、可疑和損失三類貸款進行加總占商業銀行同期總貸款余額的比重衡量商業銀行不良貸款率(non-performing loan ratio of commercial banks)。對于商業銀行而言,不良貸款率的高低是衡量風險程度的重要參考指標,不良貸款率越高表明商業銀行面臨的風險壓力越大(孫光林等,2017)[17]。

2.核心變量:數字經濟發展指數(DE)

借鑒已有研究對數字經濟(digital economy)的界定(郭家堂和駱品亮,2016;張美慧,2017;王娟,2019;韓先鋒等,2019;劉軍等,2020)[7][27][21][12][10],本文將從互聯網發展程度、信息化發展程度與數字交易發展程度三個維度下選取合適的指標對數字經濟進行測度(如表1所示)。具體而言,在互聯網發展程度方面,互聯網普及率與網民數量反映了數字經濟發展潛力,也能體現出省際層面數字經濟需求的高低,使用互聯網接入端口數和長途光纜線路長度反映不同省市區互聯網基礎設施水平。在信息化發展程度方面,IPv4地址數和萬人域名數可以反映省際層面數字經濟信息化應用的程度,而網站與網頁是反映互聯網信息資源水平的重要指標,能有效衡量信息化資源的豐富程度。在數字交易發展程度方面,雖然數字經濟涉及電子游戲、社交平臺、網上購物與網站直播等不同領域,但省際層面缺乏相關數據。為此,本文間接使用快遞業務量衡量數字交易規模,快遞業務量越大,表明該省市數字經濟產業越發達。

本文使用主成分分析法構建省際層面數字經濟發展指數。為了消除變量間量綱上的差異,本文對表1中的變量進行標準化處理。先對表1中變量進行了KMO檢驗,值為0.7562,表明適合進行因子分析。接下來,根據特征值大于1的原則,提取1個公共因子。最后,再次對因子得分值進行標準化處理,使數字經濟發展指數值在[0,1]之間,即為數字經濟發展指數。

3.中介變量

(1)金融效率(FE)

本文借鑒孫光林等(2017)[16]的做法,使用因子分析法對商業銀行金融效率(financial efficiency)進行評價。具體而言,將金融效率分為儲蓄動員效率、投資儲蓄轉化效率與投資投向效率三個維度(如表2所示),儲蓄動員效率使用年末儲蓄余額與GDP之比來衡量,投資儲蓄轉化效率使用年末貸款余額與資本形成總額之比和年末貸款余額與年末儲蓄余額之比衡量,而投資投向效率使用GDP增量與資本形成總額之比來測度。因子分析過程為:先對上述選擇的變量進行KMO檢驗,檢驗值為0.8543,顯著大于0.6,說明上述指標適合做因子分析;接下來,根據特征值大于1的原則,保留一個公共因子,本文將該公共因子定義為金融效率FE。

表1 數字經濟發展指數評價指標

表2 商業銀行金融效率評價指標

(2)創新效率(IE)

本文在借鑒已有文獻研究(戴魁早和劉友金,2016;李政和楊思瑩,2018)[6][9]的基礎上,采用2008―2017年中國30個省市區的創新投入、創新產出和創新貢獻,計算各省市區的創新效率(innovation efficiency)。具體而言,將各省市區創新效率分為三個維度,分別是創新投入、創新產出和創新貢獻,在上述三個維度下選取合適指標,利用因子分析法對創新效率進行評價,具體指標測度方法如表3所示。利用因子分析法首先要對變量進行KMO檢驗,以判斷變量是否適合進行因子分析,對表3中變量進行KMO檢驗,結果顯示,KMO檢驗值為0.7137,表明變量適合做因子分析。根據特征值大于1的原則,保留一個公共因子,該因子即為創新效率IE。

4.控制變量

借鑒已有研究,本文選擇以下變量作為控制變量:(1)產業結構(Ais),借鑒韓先鋒等(2019)[12]的做法,用第三產業增加值與第二產業產值之比來衡量;(2)金融發展水平(Fin),用年末金融機構存貸款余額與GDP之比來衡量;(3)知識產權保護(Ip),用技術市場交易規模與GDP之比來衡量;(4)市場化程度(Market),借鑒已有文獻(李政和楊思瑩,2018;韓先鋒等,2019)[9][12]的做法,用非國有企業員工占總就業人數的比重衡量。

表3 創新效率評價指標

表4 變量描述性統計結果

主要變量的描述性統計結果如表4所示。

(三)模型構建

1.基準回歸模型

為了驗證基本研究假說1,本文擬構建動態面板模型進行回歸分析,主要基于以下兩點:一是商業銀行不良貸款率會存在滯后效應,往期商業銀行不良貸款率會對當前商業銀行不良貸款率造成影響;二是數字經濟與商業銀行不良貸款率之間會存在雙向因果關系,動態面板回歸模型可以降低內生性問題對回歸結果造成的偏誤。但動態面板模型有差分GMM和系統GMM兩種估計方式,相對而言,系統GMM可以將水平方程納入回歸中,估計效率更高。系統GMM又可分為一步估計法與兩步估計法,兩步估計法是將一步GMM結果方程重新引入方程中,放寬了獨立與同方差的假設。為此,本文使用兩步系統GMM估計方法對動態面板模型進行估計,具體如下:

其中,i和t分別表示省市區和時間;NPLi,t表示i省市區在t時期具有的商業銀行不良貸款率水平;DEi,t表示i省市區t時期的數字經濟發展水平;Control表示控制變量向量;δi和τt分別表示未被觀察到的省市區和時間的特定效應;εi,t表示隨機擾動項;系數η2是本文重點關注的數值,表示數字經濟對商業銀行不良貸款率的影響程度。

為了保證動態面板回歸結果的有效性,必須進行兩項檢驗:一是回歸過程中擾動項不存在二階自相關問題,本文使用AR(2)統計量進行檢驗;二是工具變量的過度識別檢驗,以保證動態面板回歸過程中工具變量是有效的,本文使用Sargan統計量進行檢驗。

2.中介效應模型

為了驗證數字經濟影響商業銀行不良貸款率的作用機制,本文構建中介效應模型對作用機制進行檢驗:

其中,media表示中介變量,分別是金融效率(FE)與創新效率(IE),其他變量與符號定義和式(1)一致。

本文將利用式(1)、(2)和(3)實證檢驗數字經濟對商業銀行不良貸款率影響的作用機制。具體而言:第一步,根據式(1)的回歸結果,觀察數字經濟對應的系數η2的顯著性,如果顯著,按中介效應立論,進行下一步,反之,停止檢驗,說明數字經濟和商業銀行不良貸款率之間不存在關系,終止中介效應檢驗;第二步,利用式(2)和(3),依次檢驗系數β2和α3的顯著性,如果系數β2和α3均顯著,繼續檢驗第四步,如果上述兩個系數至少有1個不顯著,則進行第三步;第三步,進行Sobel檢驗,如果統計量顯著,則說明中介效應顯著,反之不顯著,則說明不存在中介效應;第四步,利用式(3)進行回歸分析,如果數字經濟對應的系數α2顯著,則說明中介變量(金融效率與創新效率)的中介效應顯著,反之,則說明完全中介效應顯著。

四、實證結果與分析

(一)基準回歸結果

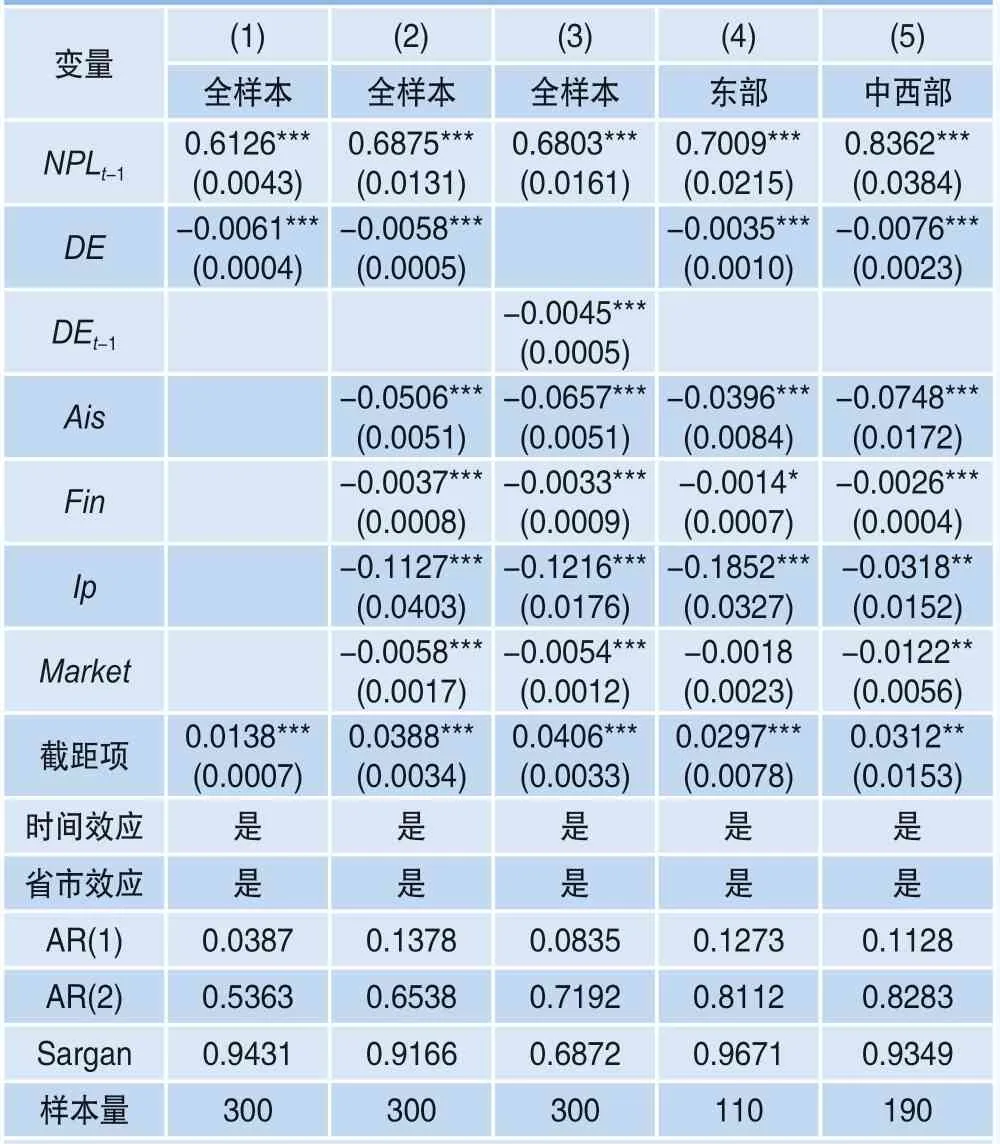

表5顯示了基準回歸模型的估計結果。為了保證動態面板回歸結果的有效性,要進行相關檢驗,結果如表5 第(1)~(5)列所示,AR(2)統計量和Sargan統計量的p值均大于0.1,表明擾動項不存在二階自相關,以及工具變量不存在過度識別問題。其中,第(1)~(3)列是使用全樣本數據進行回歸得到的結果,而第(4)和(5)列是分別使用東部與中西部地區數據進行回歸后的結果。

表5 數字經濟對商業銀行不良貸款率的影響

從第(1)列的回歸結果來看,數字經濟對商業銀行不良貸款率具有負向影響,在1%水平下顯著,說明數字經濟發展有利于降低商業銀行不良貸款率。考慮到一些因素會同時影響數字經濟與商業銀行不良貸款率的關系,如果不控制這些因素可能會導致遺漏變量影響回歸結果的穩健性,在第(2)列中加入了產業結構、金融發展、知識產權保護與市場化四個控制變量,發現數字經濟對商業銀行不良貸款率的影響仍然在1%水平下顯著為負。此外,數字經濟發展可能存在滯后效應,導致反向因果關系,因此在第(3)列中,將數字經濟滯后一期進行回歸,結果表明,數字經濟對商業銀行不良貸款率仍然在1%水平下顯著為負。在第(4)和(5)列中,東部地區和中西部地區數字經濟的系數在1%水平下均顯著,從系數絕對值比較結果來看(0.0076>0.0035),中西部地區數字經濟對商業銀行不良貸款率的抑制作用要大于東部地區,可能原因是中西部地區數字經濟發展相對落后,數字經濟發展產生的紅利更大。因此,基本研究假說1得到驗證。

本文利用第(2)列基準回歸結果分析控制變量對商業銀行不良貸款率的影響。在1%水平下,產業結構升級、金融發展與知識產權保護對商業銀行不良貸款率均具有顯著負向影響,說明促進產業結構升級和金融發展,以及加大知識產權的保護程度有利于降低商業銀行不良貸款率。在1%水平下,市場化程度對商業銀行不良貸款率具有顯著負向影響,說明非國有企業員工比例越高的省市區,商業銀行不良貸款率越低。可能的原因是國有企業員工占比越高的省市區,國有經濟成分比重越大,受地方政府預算軟約束和信貸優惠等政策影響越大,信貸流向和收益越容易發生制度性扭曲,促進了商業銀行不良貸款率的攀升,這與譚勁松等(2012)[19]、孫光林等(2017)[16]的研究結論一致。

表6 穩健性估計結果

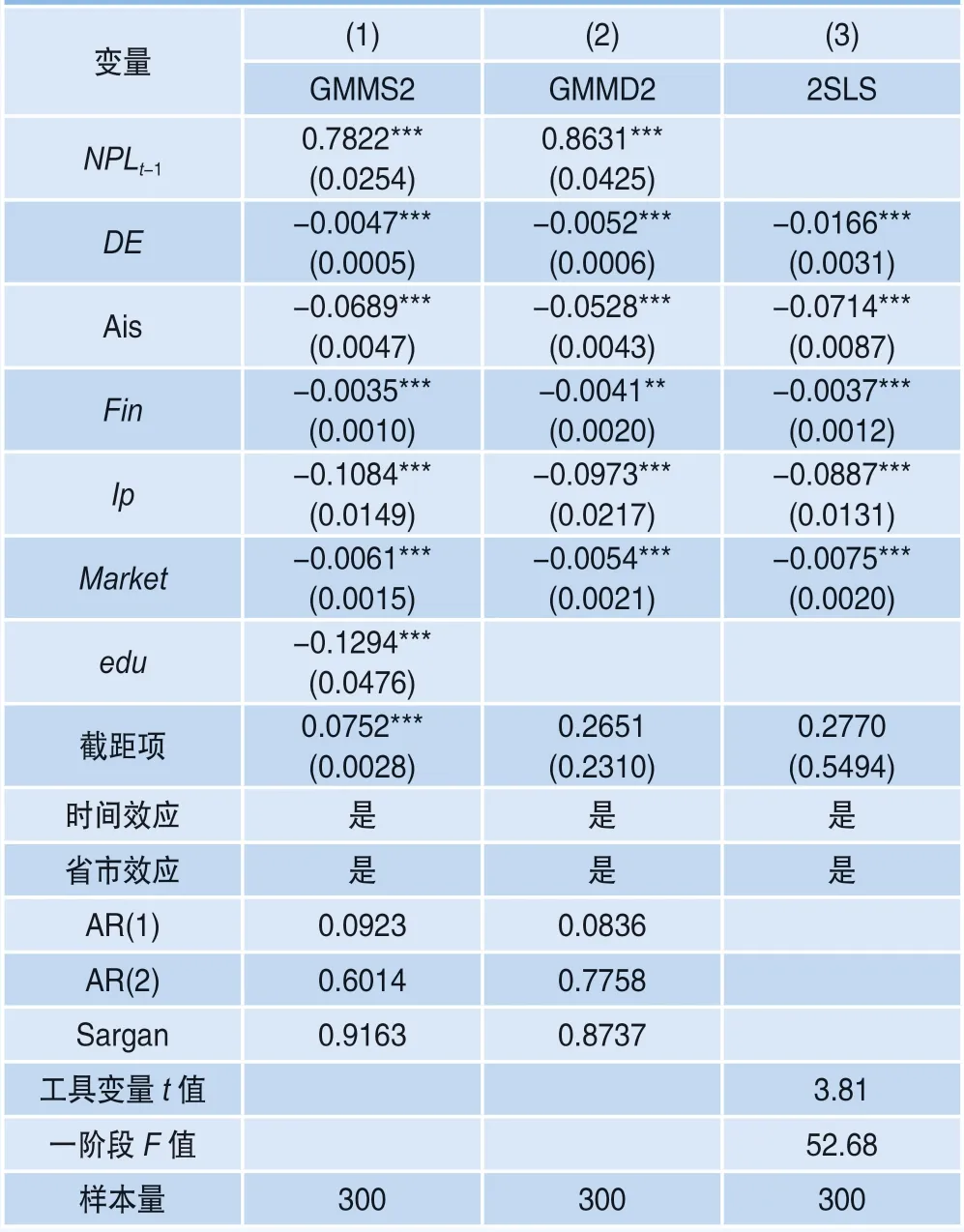

(二)穩健性檢驗

表6匯報了數字經濟對商業銀行不良貸款率影響的穩健性檢驗結果。首先,增加控制變量,在表6第(1)列回歸中,增加人均受教育年限變量edu,數字經濟的系數在1%水平下顯著,與表5第(2)列基準回歸結果相比,未出現明顯差異。其次,通過改變估計方法,利用差分GMM兩步估計法進行回歸得到的結果如表6第(2)列所示,數字經濟的系數在1%水平下顯著,再次表明數字經濟對商業銀行不良貸款率的影響結果是穩健的。最后,由于數字經濟與商業銀行不良貸款率之間可能存在因雙向因果關系導致的內生性問題,本文借鑒已有文獻的做法(張勛等,2019)[28],利用各省市區省會離杭州的距離5為工具變量,回歸結果如表6第(3)列所示,工具變量t值為3.81,在1%水平下顯著,表明工具變量回歸結果是有效的,數字經濟的系數在1%水平下顯著為負,再次表明基準回歸結果是穩健的。

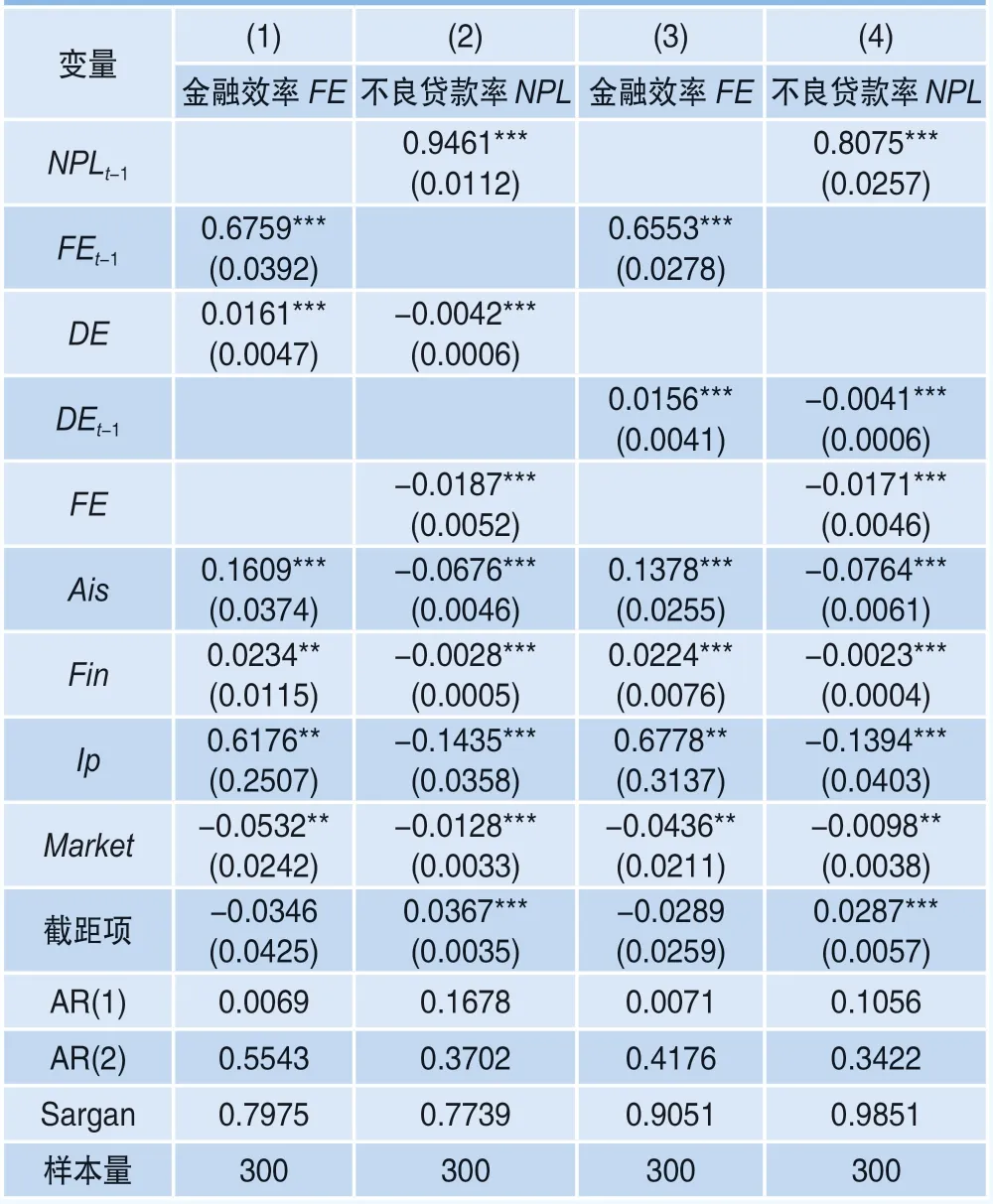

表7 金融效率的中介效應回歸結果

五、作用機制分析

(一)金融效率的中介效應回歸結果

表7匯報了金融效率中介效應回歸結果。本文根據中介效應檢驗程序對金融效率的中介效應進行檢驗,具體來看:首先,根據表5第(2)列的基準回歸結果可知,數字經濟對商業銀行不良貸款率的影響在1%水平下顯著為負,則繼續檢驗;其次,根據表7第(1)列回歸結果可知,數字經濟對金融效率的影響在1%水平下顯著為正,由第(2)列回歸結果可知,金融效率對商業銀行不良貸款率的影響在1%水平下顯著為負,則繼續檢驗;最后,由表7第(2)列可知,數字經濟對商業銀行不良貸款率的影響在1%水平下顯著為負,表明金融效率的中介效應顯著,說明數字經濟可以通過提高金融效率來降低商業銀行不良貸款率,即存在“數字經濟發展→提高金融效率→降低商業銀行不良貸款率”的作用機制。此外,為了進一步檢驗金融效率中介效應的穩健性,利用數字經濟滯后一期進行回歸,同樣根據上述中介效應檢驗程序可知,金融效率的中介效應仍然顯著。因此,基本研究假說2得到驗證。

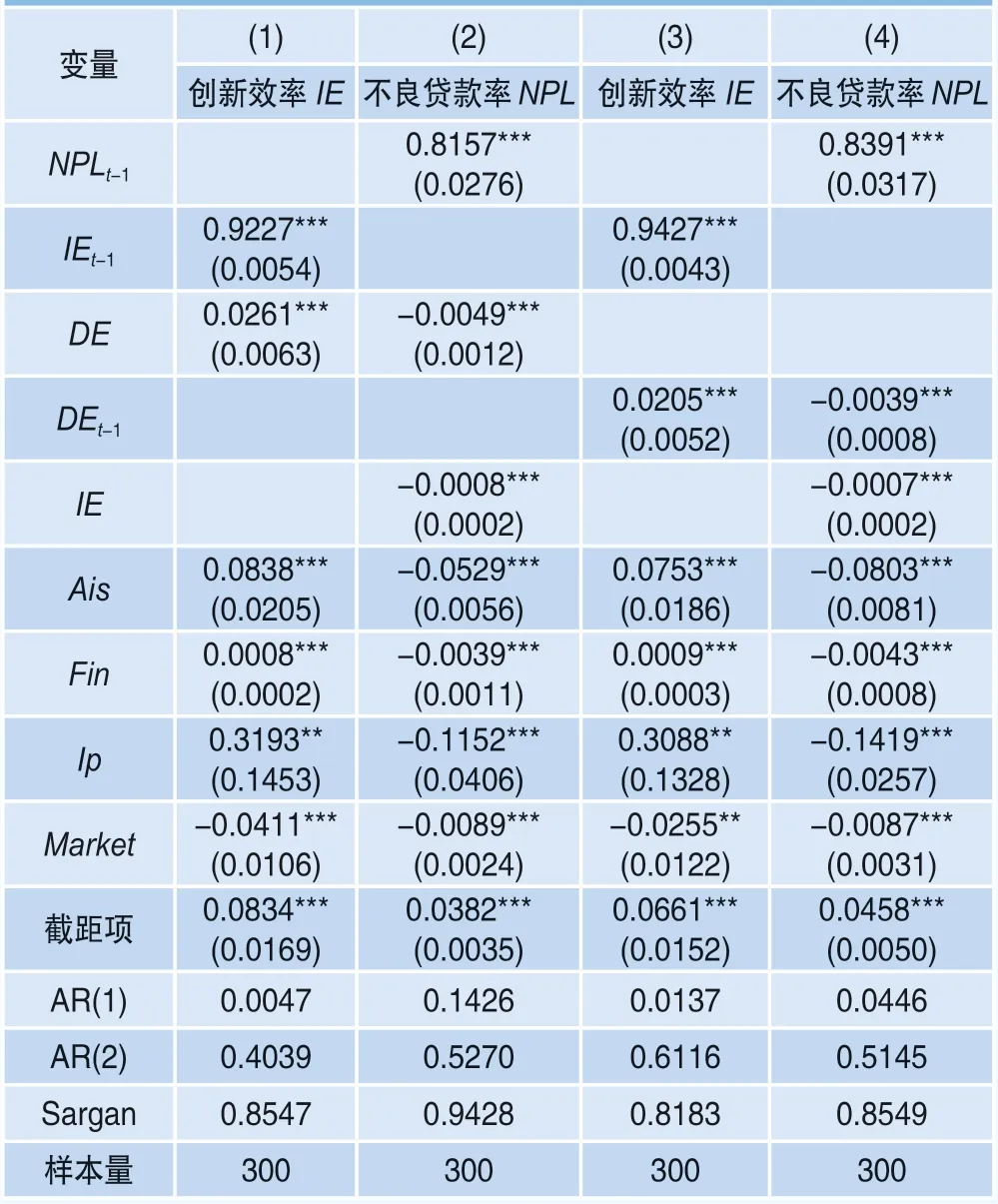

表8 創新效率的中介效應回歸結果

(二)創新效率的中介效應回歸結果

表8匯報了創新效率中介效應回歸結果。本文根據中介效應檢驗程序對創新效率的中介效應回歸結果進行分析。具體來看,由表5第(2)列基準回歸結果可知,數字經濟對商業銀行不良貸款率的影響在1%水平下顯著為負,則繼續檢驗;然后,根據表8第(1)和(2)列的回歸結果,數字經濟對創新效率的影響在1%水平下顯著為正,創新效率和數字經濟對商業銀行不良貸款率的影響均在1%水平下顯著為負。綜上所述,創新效率的中介效應顯著,說明數字經濟可以通過提高創新效率來降低商業銀行不良貸款率,即存在“數字經濟發展→提高創新效率→降低商業銀行不良貸款率”的作用機制。為了進一步地檢驗創新效率中介效應回歸結果的穩健性,利用數字經濟滯后一期進行回歸分析,根據上述中介效應檢驗程序,依次觀察數字經濟對創新效率影響,創新效率和數字經濟對商業銀行不良貸款率影響的系數在1%水平下均顯著,再次表明創新效率的中介效應回歸結果是穩健的。因此,基本研究假說3得到驗證。

六、結論及政策建議

商業銀行不良貸款率是否可控,對于守住不發生系統性風險的底線起著至關重要的作用。本文根據我國2008―2017年30個省市面板數據,基于動態面板系統GMM估計方法與中介效應方法,在理論與實證雙重角度考察了數字經濟對商業銀行不良貸款率的影響與作用機制。研究發現:(1)數字經濟發展促進了其他產業的融合,以及數字技術在商業銀行的應用,這有利于降低商業銀行不良貸款率;(2)數字經濟可以通過提高金融效率來降低商業銀行不良貸款率,即存在“數字經濟發展→提高金融效率→降低商業銀行不良貸款率”的作用機制;(3)數字經濟可以通過提高創新效率來降低商業銀行不良貸款率,即存在“數字經濟發展→提高創新效率→降低商業銀行不良貸款率”的作用機制。

根據本文研究結論,提出以下政策建議:一方面,應提高商業銀行數字化水平,促進數字經濟與實體經濟的融合。數字經濟發展需要商業銀行的支持,但商業銀行對數字經濟的資金支持目標應當是促進數字經濟與實體經濟的深度融合,提高相關產業的數字化、網絡化和智能化建設,以及商業銀行金融機構的數字化水平,以提高金融服務效率,從而為提高企業創新效率提供信貸支持。另一方面,提高數字技術在商業銀行金融機構的應用范圍,建立數字化風險管理體系,以降低商業銀行信貸風險。如建立新的風險管理工具及時處理數字經濟相關企業的各種信息,以及利用區塊鏈等及時監管數字企業風險等。 ■

注釋

1. 當前學術界對于數字經濟的定義并不統一,最具代表性的觀點有兩種:一是中國2016年《G20數字經濟發展與合作倡議》指出的,數字經濟是指使用數字化的知識和信息作為關鍵生產要素,以現代信息網絡作為重要載體、以信息通信技術有效使用的一系列經濟活動;二是學術界基于已有研究將數字經濟分為數字經濟基礎部分(如互聯網信息通訊技術等)和數字經濟融合部分(指數字技術應用其他行業)(如張美慧,2017;荊文君和孫寶文,2019)[27][23]。

2. 金融作為一種資源,存在數量約束問題,而金融效率是一國或地區改進金融資源配置狀態提升經濟效率的程度,也是資金融通的效率,是金融資源配置達到的最優程度。

3. 創新效率是指在一定創新環境及創新資源配置條件下,各創新主體單位創新投入能夠達到的創新產出量,其數值大小體現了創新活動的集約化水平(李政和楊思瑩,2018)[9]。

4. 由于西藏數據在個別年份有缺失,因此,本文在研究過程中剔除了西藏。

5. 杭州作為中國數字經濟發展的搖籃之一,具有強大的大城市輻射作用,各省市區離杭州越近,受到輻射作用的影響就越大,數字經濟發展水平也就越高,能夠滿足工具變量的相關性要求。除此以外,各省市區與杭州的地理距離是自然存在的,并不會對商業銀行不良貸款率產生直接影響,滿足工具變量的外生性要求。