基于權衡理論的海外子公司內部融資結構研究

強靜波

海外子公司作為一個經濟實體,它的日常運營必然離不開資金,而它的一個重要融資渠道就是來自于母公司的內部融資。筆者基于權衡理論,假設來自于母公司的內部融資是其唯一融資渠道,通過具體分析跨國集團海外子公司的融資考慮因素,權衡節稅價值、政治風險成本和匯率變動成本,得出海外子公司內部融資的資本結構。

一、研究背景

跨國公司進行資金融通通常有兩個金融市場,一個是外部金融市場,即跨國公司系統之外的金融市場;另一個是內部的金融市場,即跨國公司內部融資所形成的市場。從國內外的調查可知,對于跨國公司而言,相當一部分資本融通發生在它的內部。這是因為部分國家對跨國公司在本國融資加以限制、某些海外子公司在東道國的融資成本較高、融資內部化有利于母公司對海外子公司的有效控制等原因。

一直以來,因為海外子公司的融資環境比較特殊,它涉及到稅收的考慮、匯率風險、政治風險等因素,所以子公司的內部融資問題是比較復雜的。它通常有兩種方式:向母公司的融資;各子公司之間應收賬款的軋算等特殊形式的內部融資。為了方便研究,本文主要探討的是子公司向母公司的融資,且假設海外子公司只存在內部融資,也就是說,來自母公司的內部負債和內部權益是海外子公司的唯一融資渠道。

二、基于權衡思想的內部融資結構

1958 年,美國經濟學家Modigliani和金融學家Miller 在《美國經濟評論》上共同發表了《資本成本、公司財務和投資理論》一文,提出了融資結構理論發展史上著名的MM理論。MM公司稅模型可表達為: VL= VU+ TS (VL 表示負債企業的市場價值, VU 表示無負債企業的市場價值, TS 為負債帶來的節稅價值的現值)

Jensen & Meckling、Warner等研究了實際市場條件下破產成本與代理成本與資本結構的關系, 奠定了權衡模型理論的雛形。這一模型彌補了MM模型僅考慮負債的正面效應的缺陷, 指出負債對企業價值帶來的負面效應, 即由負債產生的破產成本和代理成本都將降低企業的市場價值。權衡模型的核心思想就是企業在負債的節稅效益與增加的成本之間進行權衡, 從而能確定能使企業市場價值最大化的最優資本結構。該模型表達式如下:

VL= VU+ TS- BC- AC

VL:有內部負債時的子公司價值

VU:無內部負債時的子公司價值

TS:節稅價值

BC:破產成本

AC:代理成本

這里假設有一子公司完全通過內部權益融資,且與有內部負債的海外子公司處于同一個風險等級。

作為母公司,它不會像其他債權人那樣“無情”。因為它以債權的形式向海外子公司融出資金的目的僅僅是為了向子公司提供日常經營、投資所需資金,對它提供支持,而不是為了定期收取利息,所以它要求的利率僅為無風險利率。即使海外子公司無法償付債務,一方面它會通過向子公司注資等方式保證海外子公司的償債能力;另一方面它可以通過債務重組的方式延遲債務的履約期限或是減免利息;此外,因為母公司對海外子公司有控制權,母公司可以為其經營、投資等提供指導,幫助其度過財務難關。所以一般而言不會有破產風險,所以本文不予考慮BC。

另一方面,由于母公司對海外子公司有控制權,公司經理人由其指派,海外子公司需要定期將自身的信息披露給母公司,期末母公司還需編制合并財務報表,而且母公司對其日常運營、投資活動都有控制權,因此能夠掌握其信息;而且由于此時股東和債權人都是母公司,不存在普通企業的股東、債權人之間信息不對稱的問題。所以海外子公司不存在代理成本或代理成本很小,因而本文不考慮AC。

很明顯,如果在這個時候將適用于國內企業的權衡理論直接用于跨國集團海外子公司,那么顯然是不正確的,因為增加內部負債并不見得會增加代理成本和破產成本。

個人覺得,權衡是一種思想,而不是模式,我們不能把節稅收益、破產成本、代理成本直接生搬硬套在各種情況下。在各個成本之間存在此消彼長的關系時,我們就應當將各種成本的變動予以權衡,找出它們對企業價值的綜合影響。所以說,雖然因為海外子公司的特殊情況,我們不予考慮破產成本和代理成本,但是權衡模型的權衡思想是值得我們借鑒的。

除了內部負債帶來的節稅收益,內部負債也會放大或縮小因兩國匯率變動、東道國政治風險給公司帶來額外的融資成本,所以我們在考慮海外子公司內部融資結構時,要同時考慮這幾個方面。

因此,假設海外子公司完全通過向母公司內部融資的情況后,我們要將權衡模型做一個稍稍的修改。

VL=VU+(-)節稅價值+(-)匯率變動成本+(-)政治風險成本

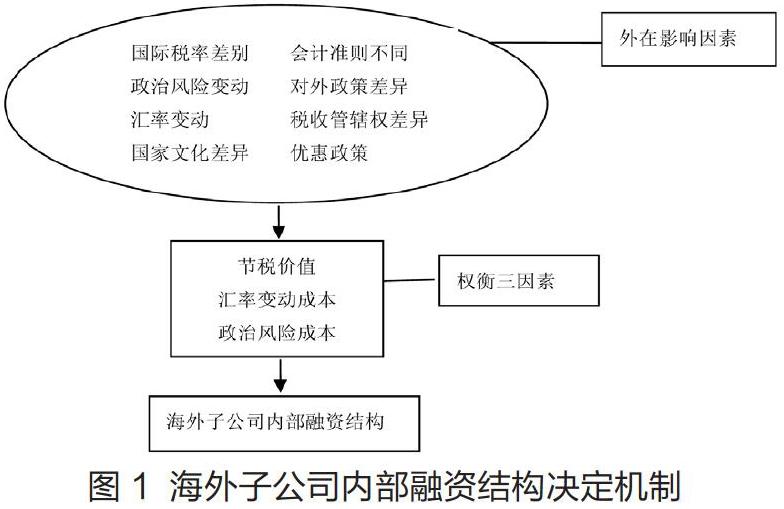

這里我們認為節稅價值、匯率變動成本、政治風險成本對海外子公司的價值有一個雙向的影響,至于原因下面我們會進行具體講述。引入權衡思想的海外子公司內部融資結構機制如圖1所示:

圖1? 海外子公司內部融資結構決定機制

(一)海外子公司的節稅收益

海外子公司涉及的不僅僅是一個國家的稅收問題,它要同時兼顧東道國和母公司的稅差問題,所以我們在考慮海外子公司的節稅收益時,需要考慮的問題會更復雜。它牽涉到稅收管轄權的差異、稅種稅率等等。

因為稅收管轄權的差異涉及到具體的稅種,比較復雜,所以這里我們主要研究因東道國和母國稅率不同時帶來的節稅方面的影響。

假設東道國的所得稅率為Ts,母國的所得稅率為Tp,向母公司的總融資規模為V,其中債務融資B,權益融資S。那么內部負債利息在東道國的節稅效益為:

TSs=B*r/(1-TP)*Ts=B*r,*Ts

r為無風險利率,這里我們設子公司的負債成本為r/(1-Tp),因為假設融出方為母公司,它僅要求一個無風險利率。

因為跨國公司是一個整體,所以我們還要考慮到母公司收取債權利息所要支付的收益成本。在母國需繳納的稅收為:TSp=B* r,*Tp

那么海外子公司向母公司的內部負債總的節稅價值為TS= B* r,*(Ts-Tp)

顯然,當東道國的稅率高于母公司的稅率時,有一個正的節稅收益,那么海外子公司就會考慮多向母公司進行負債融資;而如果母國的稅率高于東道國的稅率時,海外子公司就會考慮多向母公司進行股權融資以解決節稅收益為負的問題。

這是和傳統的權衡模型中的節稅價值不同的,以往只要增加負債一定會有節稅收益。這里不是,如果母國的所得稅率高于東道國的,節稅價值為負,海外子公司進行內部負債的節稅收益并不會發生作用。因而這個時候我們要考慮雙方稅率差的正負值。

(二)海外子公司的政治風險成本

政治風險是指東道國或其它國家由于國家政治制度的改變、國際關系的變化、經濟政策的改變所導致的風險。對于海外子公司而言,指的是東道國政府的相關政策變化可能對其造成的危害和損失,比如征用控股子公司或是凍結子公司資金。所以當公司在東道國投資的政治風險比較大時,海外子公司就會傾向于以內部負債的形式向母公司融資,因為定期償付本金和利息是任何一個公司的法定義務,母公司有權收回這些資金;相反的情況下,海外子公司就會傾向于以權益的形式向母公司融資,這樣能在匯回股利不受限制的基礎上保證股利匯回的靈活性。

尤其是在母公司的投資收益率高于子公司的收益率時,無法匯回股利所產生的不利影響會比較大。如果海外子公司能將股利匯回母公司,那么母公司可以將其用于投資或其他用途,產生一定收益D*rp,此時留在子公司的收益可能只有D*rs(rp>rs),這個時候東道國的政治風險將會對公司產生不利影響。

所以當政治風險較大的時候,海外子公司增加內部負債會有一個正效益,而當政治風險較小的時候,增加內部負債會有一個負效益。

(三)海外子公司的匯率變動成本

跨國子公司在融資過程中,必然涉及多國貨幣,融資成本不可避免的受匯率變動的影響。匯率風險又稱外匯風險,是指一個經濟實體或個人在一定時期內的國際經濟交易中,在不同貨幣之間進行相互兌換和折算中,因匯率在一定時期內的意外變動給這些經濟實體或個人手中持有的外幣計價的資產或負債的市場價值帶來上升或下跌而獲得利益或蒙受損失的可能性。

海外子公司在內部借債時不僅受到負債利率的影響,還受到東道國和母國利率變動的影響。這里需要公司對未來匯率的走向作出一個專業的預期,這是至關重要的,如果作出的預期錯誤,會給企業帶來很大的匯率變動成本。

如果企業預測出未來匯率的變動對自身會有不利影響,那么海外子公司在進行內部融資時會傾向于選擇權益融資或是期限較長的債務融資。這是因為,如果選擇權益融資,公司就可以控制收益匯回母國的時間。負債利息必須在當期支付給母公司,而股利卻比較靈活。如果預期未來匯率變動會產生不利影響,那么公司就可以延遲股利發放時間,等到匯率變動的不利影響消除以后再予收回。

選擇期限較長的債務融資也是一樣的道理,期限較長的情況下可以規避當前匯率變動不利影響所帶來的成本。同樣的道理,當企業預測出未來匯率變動對自身產生有利影響時,就會傾向于選擇債務融資。所以當匯率變動存在不利影響的時候,增加內部負債會有一個負面的價值。而當匯率變動存在有利影響的時候,增加內部負債則會有一個正面的價值。

三、結語

如果東道國稅率高于母國的(Ts>Tp),增加內部負債帶來的節稅價值對子公司有正影響;而如果東道國稅率低于母國的(Ts 可見,我們雖然假設子公司只依靠來自于母公司的內部融資,但是在確定內部負債和內部權益的比重時仍然非常復雜。我們要在不同的情況下,權衡內部負債增加對節稅價值、政治風險成本、匯率變動成本的不同影響,找出在何種情況下,能最大化子公司價值。在考慮各方因素后,通過權衡增加內部負債對節稅價值、政治風險成本、匯率變動成本的影響,找出使海外子公司價值最大化的內部負債額,進而求出相應的內部融資比率。 (作者單位: 江蘇省惠山中等專業學校)