淺析大股東股權(quán)質(zhì)押對公司績效的影響

——以A股成長期上市公司為例

白 瑩

一、引言

近年來,隨著我國資本市場的快速發(fā)展及上市公司數(shù)量的增加,面對宏觀經(jīng)濟下行的壓力,股權(quán)質(zhì)押業(yè)務成為成長期上市公司青睞的融資方式。基于此,本文從質(zhì)押大股東的視角,試圖通過實證分析的方法,以探究質(zhì)押比例與股權(quán)集中度對公司績效的影響,并提供合理的建議。

二、實證分析

(一)變量選取及描述性統(tǒng)計分析

本文選取2014-2018年我國A股市場成長期上市公司的質(zhì)押數(shù)據(jù)。參考我國學者李業(yè)(2000)的企業(yè)周期劃分模型,采用Dickinson(2006)的現(xiàn)金流劃分法,選取成長期公司;同時,遵循以下的原則對樣本進行篩選處理:剔除質(zhì)押關(guān)鍵信息不全、所屬為金融行業(yè)、研究區(qū)間存在重大資產(chǎn)重組及存在未解壓股權(quán)的公司。最終得到有效樣本數(shù)據(jù)來自417家公司,樣本數(shù)量2085條。

本文設定的被解釋變量為公司績效(ROA)、被解釋變量為質(zhì)押比例(PLEGP)和大股東持股比例(HOLD),控制變量為成長能力(GRO)、資本結(jié)構(gòu)(LEV)、公司規(guī)模(LNSIZE)、運營能力(TURN)。由變量的統(tǒng)計性描述可知,總資產(chǎn)收益率均值3.44%,;質(zhì)押均值為40.85%;股權(quán)集中度均值為31.41%;營業(yè)收入增加率均值為22.92%;資產(chǎn)負債率均值為47.48;總資產(chǎn)周轉(zhuǎn)率均值為0.64。

隨后,進行作用機制的定性分析。分別將質(zhì)押比例和股權(quán)集中度劃分為[0,30%]、[30,60%]、[60,100%]三個區(qū)間,計算不同區(qū)間內(nèi)的公司平均績效。定性分析結(jié)果支持質(zhì)押水平存在一個最適區(qū)間且公司績效與股權(quán)集中度同向提高。

(二)研究假設及模型建立

基于上述股權(quán)質(zhì)押對上市公司經(jīng)營績效的影響分析,提出3種假設,分別是:

假設1:公司績效與股權(quán)質(zhì)押比例呈負相關(guān)關(guān)系。

假設2:公司績效與股權(quán)質(zhì)押比例存在非線性關(guān)系,存在一個質(zhì)押適宜區(qū)間。

假設3:股權(quán)集中度與公司績效呈正相關(guān)關(guān)系。

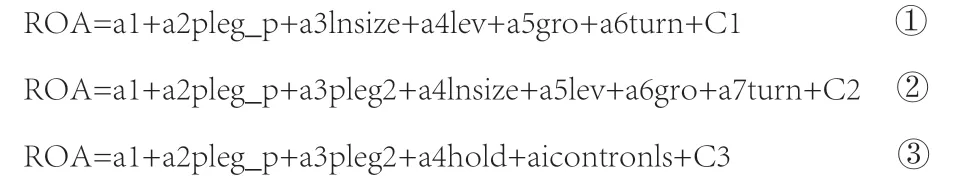

根據(jù)理論分析以及結(jié)合相關(guān)參考文獻,構(gòu)建了如下回歸模型:

模型一探究股權(quán)質(zhì)押比例與公司績效的作用機制,檢驗假設1、假設2,包含方程①②。方程②加入股權(quán)質(zhì)押比例plegp的平方項,令為變量plegp2。模型二探究股東持股比例與公司績效的關(guān)系,包含方程③,檢驗假設3,在模型一成立的基礎之上加入股東持股比例hold變量。

(三)變量的相關(guān)性、單位根檢驗及協(xié)整檢驗

本文使用person檢驗進行變量相關(guān)性分析,結(jié)果表明樣本變量之間不存在相關(guān)性,無需剔除變量。對涉及的變量進行單位根檢驗,運用LLC檢驗、ADF檢驗來檢驗變量的同質(zhì)單位根與異質(zhì)單位根。結(jié)果顯示七個變量的伴隨系數(shù)p均小于0.05,均為平穩(wěn)變量。

采用Kao檢驗來驗證面板數(shù)據(jù)的協(xié)整關(guān)系。上述模型(1)、模型(2)、模型(3)所使用數(shù)據(jù)Kao檢驗的統(tǒng)計值分別是-30.62972、-29.59439、-30.10606,P值分別是0.0000, 0.0000和 0.0005。結(jié)果表明,三種模型的統(tǒng)計結(jié)果在5%置信水平下均顯著,具有協(xié)整關(guān)系,存在穩(wěn)定的均衡關(guān)系。

(四)模型檢驗及回歸分析

F檢驗可用以判斷面板數(shù)據(jù)應建立固定效應模型還是混合估計模型,將模型相關(guān)值帶入公式計算得三個模型的F統(tǒng)計值分別為15.2658,26.3276,20.6895,均大于F0.05(417,1663)=1,應建立固定效應模型。

F檢驗之后,使用Hausman檢驗,進行模型的再次選擇。方程①、方程②、方程③分別得到的Hausman統(tǒng)計量為8.613448、11.985409、25.969750,伴隨概率分別是0.0055、0.0063、0.0005,小于臨界值0.05,所以拒絕原假設,建立固定效應模型。

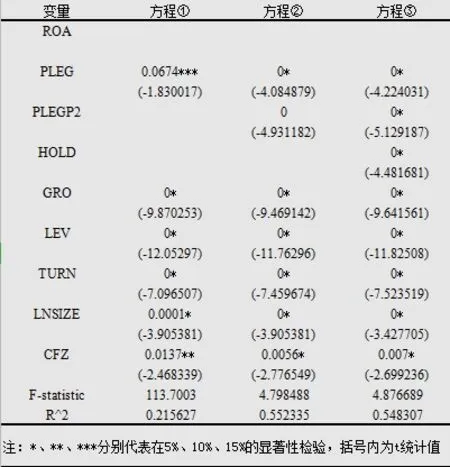

由圖1,方程回歸結(jié)果顯示:

圖1 模型的回歸分析匯總

(1)方程①中plegp在5%的顯著性水平下無法通過檢驗,且plegp和ROA之間的相關(guān)系數(shù)太小,不存在顯著的線性關(guān)系。進行方程②的驗證。方程②中所有變量在5%的顯著水平下均通過檢驗,且解釋變量plegp的回歸系數(shù)顯著增加,從-0.006上升至0.048。對比①和②可決系數(shù)R^2從0.20上升至0.54,方程的擬合優(yōu)度大幅提高。故模型一中方程①不成立,方程②成立,拒絕假設1,接受假設2。表明公司績效和大股東股權(quán)質(zhì)押之間存在非線性關(guān)系。根據(jù)系數(shù)的正負號,可判斷,該關(guān)系呈二次型“倒u”狀。

(2)在模型一成立的基礎上,方程③加入股權(quán)集中度(hold)變量。由所有變量在5%的置信水平下通過檢驗,且解釋變量hold的回歸系數(shù)顯著為正,表明控股比例與公司績效為正相關(guān)關(guān)系。模型可決系數(shù)為0.548307,方程的擬合程度也適中。

三、研究結(jié)論及建議

(一)研究結(jié)論

通過實證分析得出:上市公司績效和股東股東質(zhì)押比例存在非線性關(guān)系,呈”倒u”型,即存在質(zhì)押最適宜區(qū)間;上市公司績效和股東股權(quán)集中度存在正相關(guān)關(guān)系。

結(jié)合實際分析,就質(zhì)押比例而言,低質(zhì)押時,進行股權(quán)質(zhì)押是大股東為了拓寬融資渠道,解決公司當前融資困境;處于最宜區(qū)間時,能夠最大化利用質(zhì)押效用,同時風險可控;高質(zhì)押時,質(zhì)押公司經(jīng)營背景往往已經(jīng)營惡化,若此時出現(xiàn)股價的大幅下跌,意味著大股東將面臨易權(quán)危機。危機面前,大股東將更多基于自身財務的考慮,便易于產(chǎn)生一系列掏空問題。

于股權(quán)集中度而言,股東所持股權(quán)比例越高,代表著公司與個人的利益更加趨同,個人的財務行為與公司的績效具有一體性。也就是說,質(zhì)押股東在融資行為中將大大規(guī)避高風險,進行穩(wěn)健的質(zhì)押操作。

(二)研究建議

第一,對內(nèi)建立健全的股權(quán)制衡機制。大股東能夠產(chǎn)生一系列的利益侵占行為,在于其具有控制權(quán)和決策權(quán)優(yōu)勢。建立一個股權(quán)制衡機制,可以合理的制約大股東的掏空行為,同時維護中小股東的利益。

第二,對外監(jiān)管時,要求提高信息披露的透明度。雖然新規(guī)已經(jīng)嚴格規(guī)定質(zhì)押資金不可轉(zhuǎn)移為自用,但其具體用途往往不得而知,為進一步保證股權(quán)質(zhì)押信息的完整性和全面性,應規(guī)范統(tǒng)一披露公告的格式內(nèi)容。