企業老板的移民規劃

王瑞

家庭基本情況

蔡達,今年48歲,系某企業老總,打算63歲退休。妻子吳嬌,今年45歲,擔任培訓公司的講師,預計60歲退休。夫妻倆家庭年收入約65萬元,理財收入(包括房租收入和金融投資收益)15萬元。上有70歲父母需要贍養,下有17歲的子女需要撫養。家庭年度支出合計469606元,其中房貸支出25.9萬元,每年贍養父母5萬元,家庭保費支出3.8萬元,生活支出122606元。

家庭資產方面,有10萬元現金資產,債券52.904萬元,股票60萬元,基金30萬元,理財產品40萬元。有1套投資房產,市值600萬元,一套自住房產,市值1000萬元,貸款200萬元,私家車價值100萬元。個人養老金賬戶20萬元,壽險現金價值12萬元。

企業資產方面:企業稅前利潤300萬元,稅后利潤300×(1-25%)=225萬元。以10倍市盈率和2倍市凈率加權各50%計算估值=(225×10+1500×2)/2=2625萬元,目前估值扣除轉讓所得稅(2625-300) ×20%=465萬元,實業投資估值價值=2625-465=2160萬元。

理財目標

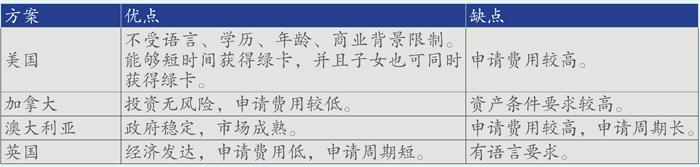

1.移民規劃:為了讓兒子以后接受更優質的教育,也為了開展新的業務,蔡達決定盡快辦理創業投資移民,到移民國家創設新的公司,希望在一年后可辦理全家移民。

2.移民置業規劃:不管移民哪個國家,都要購置相當于人民幣1500萬元(含初期費用)的當地房產,出售目前國債和自住房產和國內實業投資。投資房產則保留給留在中國終老的蔡達父母居住。

3.二次創業規劃:移民后在當地以合人民幣2000萬元創立一家新公司,從移民的次年起開始獲利,ROE以10%計算,分紅比率固定在50%,打算退休后交給兒子繼續經營。

4.優化保障和資產配置方案。

理財目標實現

(1)移民規劃

總結:對比下來,由于英國相對其他國家,申請移民費用低廉,周期短,所以可以考慮移民英國。

(2)移民置業和二次創業規劃

一年后變現自住房產:目前市場價值為1000萬元,成本為300萬元,過去一年還款本金為15.90萬元,還款利息為10萬元,一年后貸款余額為184.10萬元。

(1000-300)/1.05×5%=33.3萬元,33.3×12%=3.996萬元

變現后所得為:1000-33.3-3.996-184.10=778.604萬元

目前實業投資:企業當前稅后市場價值為2160萬元

實業投資凈利潤為300×(1-25%)=225萬元

利潤增值率g=b×ROE=1×225/1500=15%

企業一年后利潤為225×(1+15%)=258.75萬元

企業一年后凈值為1500+225=1725萬元

企業一年后稅前市場價值:(2×1725+10×258.75)/2=3018.75萬元

稅后市場價值為:

3018.75-(3018.75-300)×20=2475萬元

債券+自住房產+實業投資=52.904+778.604+2475=3306.508萬元

移民換房和二次創業總共資金需求為1500+2000=3500萬元

資金缺口為3500-3306.508=193.492萬元

綜上所述,可考慮銀行貸款193.49萬元。

(3)可行性分析

在移民購房貸款70%與創業目標符合預期的前提下,做目標的可行性分析:

內部報酬率法:

結論理財目標:可行。

IRR=-10.10%,RF=2.78%,計算的每一期理財準備均為正,說明只需利用無風險報酬率就可以實現所有理財目標。

凈現值法:

結論理財目標:可行。

NPV=13576713,NPV≥0,且期末理財準備均為正數,說明利用ROI(6.56%)可以實現所有理財目標。

(4)敏感度分析

當蔡達夫妻的工作收入增長率由5%降至0%,同時各項費用增長率都由3%提高至6%時,對目標是否仍然可行進行敏感度分析。

內部報酬率法:

結論理財目標:可行。

IRR=-0.75%,RF=2.78%,計算的每一期理財準備均為正,說明只需利用無風險報酬率就可以實現所有理財目標。

凈現值法:

結論理財目標:可行。

NPV=14781018,NPV≥0,且期末理財準備均為正數,說明利用ROI(6.56%)可以實現所有理財目標。

(5)保障優化

1.家庭存在的風險:資金斷裂風險、養老風險、疾病風險。

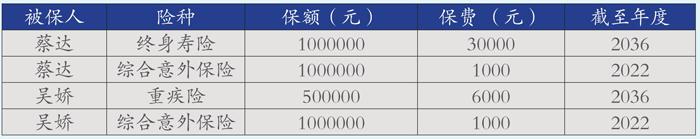

2.原有保障計劃

蔡達原有保障只有意外和壽險,吳嬌原有保障只有重疾和意外,建議優化一下他們的保險方案,新增醫療、養老等保障,讓保障更全面。

(6)投資規劃優化

1.當前資產組合

現金:10萬元 債券:52.904萬元

股票:60萬元 ? 基金:30萬元 理財產品:40萬元

總計:1929040元

緊急備用金:3個月總支出=年度支出/4=117401.45元

可配置資產:1811638.35元

2.建議方案