凈值回撤風險高“核心優選”有妙招

近期市場出現寬幅震蕩,部分理財產品也出現了回撤的情況,一些投資者產生了焦慮或恐慌的情緒。

其實,購買理財產品時,不僅要關注收益、凈值曲線、管理團隊等,還要看一個衡量風險控制能力的重要指標——最大回撤。

什么是最大回撤?

通俗點說就是一定時間內,比如一年以內,理財產品凈值從前期最高點跌到最低點,下跌的幅度,就是最大回撤。最大回撤反映了產品在某一時間內最糟糕的業績表現。

假設工小鯉購買的理財產品A,在一年內,其凈值從1塊錢漲到了2塊錢,最后又跌到了1.5元。那么理財產品的凈值從2塊錢,跌到1.5元這個下跌的幅度,就是這只理財產品過去一年的最大回撤率。計算公式為:(2-1.5)/2*100%=25%。

為什么要關注理財產品的“最大回撤”?

首先,最大回撤能在一定程度上反映理財產品的投資經理控制風險的能力。

一般來說,投資風格偏穩健型的投資經理,其管理的產品的回撤控制也相對優秀,而投資風格偏激進型的投資經理,其管理的產品的回撤也相對較大。當然,以上結論并不是絕對的。

其次,對投資者來說,最大回撤會影響我們的投資體驗。

由于風險與收益是共存的,一般回撤較大的產品,收益增長的彈性也相對較大,短期內的波動可能對投資者心理產生較大影響,尤其是當回撤幅度超出投資者的可承受范圍,可能會因此產生焦慮、恐慌等負面情緒,從而影響后續的投資行為。

最后,最大回撤能夠幫助我們更合理地選擇理財產品。

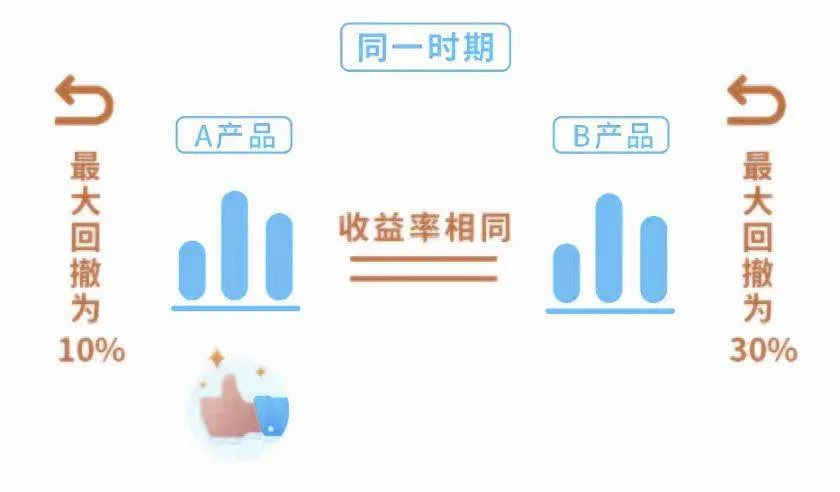

假設同一時期內,A、B兩只理財產品的收益率相同,A產品的最大回撤為10%,B產品的最大回撤為30%。收益率相同的情況下,回撤越小說明理財產品的抗跌能力越強,A產品更有優勢。

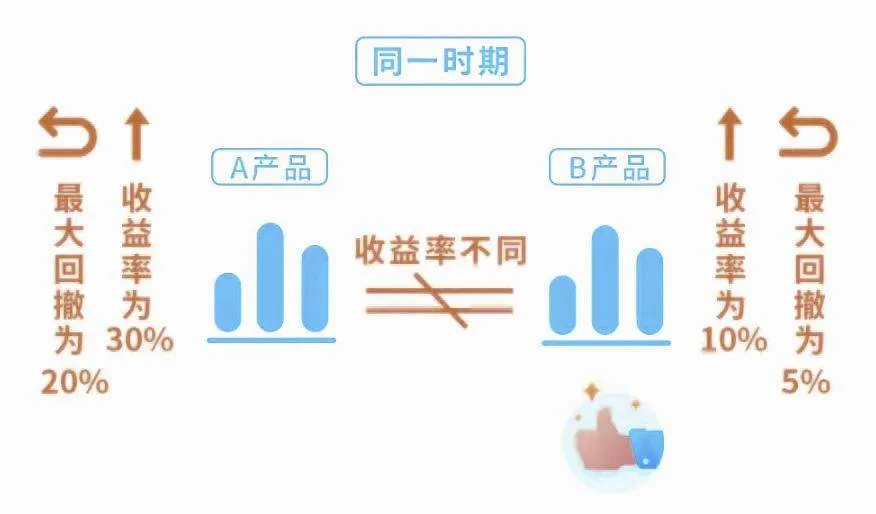

假設同一時期內,A產品的收益率為30%,最大回撤為20%,B產品的收益率為10%,最大回撤為5%。從“收益回撤比”角度來看,A產品的收益回撤比為1.5,B產品為2,此時B產品更有優勢。

“優選”有方,助您穿越周期

總而言之,在選擇理財產品前,廣大投資者可以根據理財產品的歷史最大回撤情況,結合投資者自身的風險承受能力來選擇更適合自己的理財產品。

工銀理財核心優選·最短持有期系列產品,定位于“穩健低波”策略,運作穩健,回撤可控,助您“坐穩扶好”,穿越周期!

產品特點

(1)從歷史業績上看,系列產品近期各期限表現出“投資穩健,回撤可控”的特點。

(2)從資產配置上看,配置部分穩健類資產作為“壓艙石”以穩定凈值波動,同時嚴控久期風險敞口,注重客戶持有體驗,力爭提升30天持有勝率。

(3)從組合管理上看,追求業績風格可持續性,自上而下設定產品組合管理目標,明確資產配置比例量化方案,高頻監測產品業績及運作情況,出現極端市場情況時及時響應。

產品介紹

風險提示:一切產品要素均以產品說明書等法律文件為準。業績比較基準僅用于評價投資結果和測算業績報酬,不代表管理人對本理財產品的收益承諾或保障,理財產品過往業績不代表其未來表現,不等于理財產品實際收益,理財非存款、產品有風險、投資須謹慎。

- 現代商業銀行·財富生活的其它文章

- 路

- 金蓮花

- 螢火蟲閃亮

- 邾城的尋常風景

- 近體詩:字里行間的中國美學

- 用生活纖毫雕刻金融人的沉浮