蘋果“保險+期貨+銀行”模式助力鄉村振興

袁博

摘 要 “三農”問題是關系到國計民生的根本性問題,“保險+期貨”是金融市場解決“三農”問題、配合國家鄉村振興戰略的創新型金融服務模式。簡介山東省萊西市創設并在全國范圍內首次應用的蘋果“保險+期貨+銀行”創新模式,該模式作為試點項目,由中國人民財產保險股份有限公司、銀行期貨和青島農商銀行三方金融機構共同參與,青島農商銀行作為戰略合作金融機構為農業經營主體提供農業經營授信貸款,使保險行業、期貨行業和銀行業在“三農”問題上實現資源有效配置,開辟了金融助力鄉村振興新路徑。指出由于該模式發展歷史較短,相關制度尚未成熟,還需在產品創新、宣傳教育及費用補貼制度方面不斷加以完善。

關鍵詞 “三農”;“保險+期貨+銀行”;鄉村振興;期權;蘋果

中圖分類號:F323.7 文獻標志碼:C DOI:10.19415/j.cnki.1673-890x.2022.15.009

“三農”是我國國民經濟的“壓艙石”,“保險+期貨”模式是解決“三農”金融市場問題的一種創新型服務模式,中央一號文件在最近幾年也曾多次提到發揮“保險+期貨”在鄉村振興戰略中的作用。在政府相關政策的大力支持下,農業保險、農產品期貨與農產品期權等衍生金融產品層出不窮,金融市場與機構對農業風險管理作用不斷加強[1]。特別是“保險+期貨+銀行”這一創新型模式的應用,對于深化鄉村振興的積極作用值得深入探討。

1 ?“保險+期貨”的運行機制和作用

為了有效改革農產品價格形成機制,我國于2014年建立農產品目標價格制度,這一制度可以有效防范產品價格出現異常變動的風險,保障農民收益。農產品“保險+期貨”模式正是在這樣的背景下產生的,2015年大連商品交易所在遼寧省義縣實施了首個農產品“保險+期貨”試點。

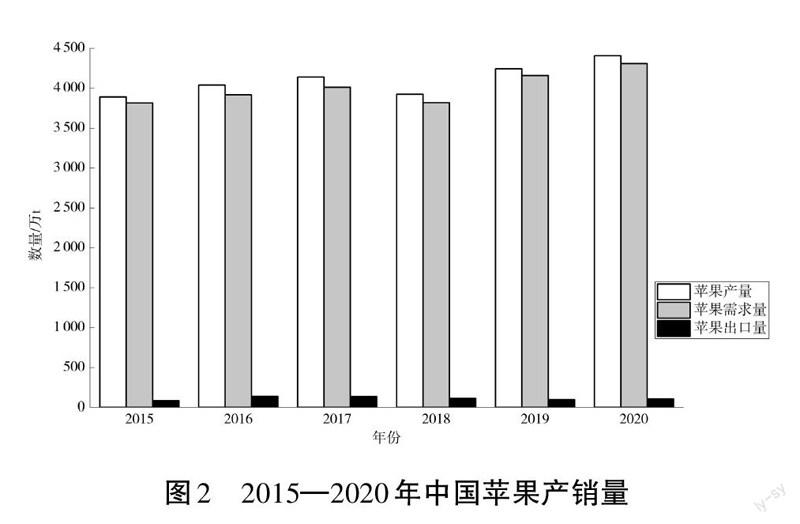

該模式涉及參與主體眾多,農業經營主體、保險公司和期貨公司是主要參與者。具體來講,保險公司設計農產品目標價格保險,以農戶、涉農企業和農民合作社為代表的農業經營主體為了防范農產品價格下跌的風險,向保險公司投保該險種。如果未來農產品價格下跌,就有可能觸發保險賠付條件,農業經營主體就有權從保險公司獲得因目標價格與實際價格的價差帶來的收益。保險公司為了防范賠付風險,就會從期貨公司購買場外看跌期權來對沖自身可能存在的賠付風險。而期貨公司作為保險公司的交易對手賣出場外看跌期權,憑借著豐富的風險管理經驗和專業化的操作技能,賣空在期貨交易所上市的農產品期貨來對沖潛在的風險。通過“保險+期貨”模式就可以將農產品價格風險轉移到期貨市場的參與者,從而規避了因農產品價格下跌對農業經營主體造成的損失,保障了農業經營主體的基本收益。如果農產品價格上漲,農業經營主體享受價格上漲帶來的收益,不觸發保險賠付條件,保險公司獲取保費收益。其運行機制如圖1所示。

“保險+期貨”模式能夠有效轉移和分散農產品價格波動風險,使農業經營主體提前鎖定基本收入,有利于增強農業經營主體生產信心,擴大農業生產規模,改善生產結構。但是,投保過程中不合理的保費收取標準又會在一定程度上加劇農業生產資金短缺的問題,打擊農業經營主體的生產積極性。為了調動農業經營主體的生產積極性,減輕其生產壓力,政府財政及商品交易所可設置農業生產專項資金對農業經營主體的投保按一定比例進行補貼[2]。

2 ?“保險+期貨”模式創新

近年來,中央一號文件多次提到要大力發展“保險+期貨”模式,“保險+期貨”試點工作也在有序開展,并在“保險+期貨”模式的基礎上不斷創新發展[3]。如借鑒西方國家經驗創設了與產量相結合的收入保險,同時引入了農業產業鏈條中涉及的多方主體創造出多種新型模式,深入貫徹了金融惠農支農政策,有利于鄉村振興目標的實現。下面對當前我國出現的4種新型模式進行介紹。

1)“保險+期貨+銀行(信貸)”模式。農業經營主體從事生產活動前期需要投入大量資金,為了解決其資金緊張問題,引入了“保險+期貨+銀行(信貸)”模式。在這一模式下,農業經營主體可以利用保險單、標準倉單作為質押物向銀行等金融機構融資,以保證農業生產的順利進行。

2)“保險+期貨+訂單農業”模式。農產品的銷售受到季節性生產的影響,在農產品成熟期往往會出現市場供求不匹配、信息不對稱等問題,導致農產品滯銷現象頻發,為了有效應對這一問題,引入了“保險+期貨+訂單農業”模式。在這種模式下,農業經營主體提前與購買者簽訂購買訂單,農業經營主體依據購銷合同要求進行生產,此模式拓寬了農業經營主體的銷售渠道,保障了其收入,對購買者來說也提前鎖定了貨源,減少了貨源緊缺的風險。

3)“保險+期貨+互聯網”模式。隨著互聯網技術在傳統金融領域的發展和應用,傳統金融領域也出現了新業態,以互聯網金融為代表的現代金融新業態的發展大幅簡化了業務流程。在“保險+期貨+互聯網”模式下,保險公司依托互聯網平臺在線承保、理賠,業務辦理效率得到明顯提升,期貨公司通過在線平臺及時獲得承保、理賠數據,實時監控風險,更精準地對沖風險。

4)“保險+期貨+天氣衍生品和巨災債券”模式。農產品生產過程嚴重依賴自然環境條件,近年來全球變暖等因素導致極端自然災害頻發,農業經營主體對潛在發生的自然災害風險防范意識不斷增強,轉移自然災害風險的訴求不斷攀升。而面對農業經營主體參保量的急劇增加,保險公司無法有效轉移和分散理賠風險,一旦自然災害發生,累計的自然災害風險保單對整個保險行業乃至整個金融系統的影響將是顛覆性的,“保險+期貨+天氣衍生品和巨災債券”模式則可以有效解決這一問題。保險公司為規避風險在場外交易市場購買天氣指數期貨合約作為標的資產或在資本市場上將大型自然災害證券化并轉移到其他金融市場投資者,使農業經營主體面臨的自然災害風險通過保險公司風險管理措施轉移到期貨及其他金融市場參與者。天氣衍生品和巨災債券作為金融工具創新應用于自然災害的風險管理,有助于提升農業自然災害風險管理水平。

3 ?蘋果“保險+期貨+銀行”推出背景

在我國,農業經營主體以個體農戶為主,在農產品生產經營的過程中往往缺乏充足的生產資金,在普惠金融政策的大力倡導下,以銀行為代表的金融機構以地方特色農產品為抓手,深入探索“保險+期貨+銀行(信貸)”金融聯合助農模式,助力地區特色產業發展[4]。鄭州商品交易所于2017年底率先推出蘋果期貨,開創了鮮果品種金融化的先河。我國蘋果種植分布較為廣泛,作為蘋果產銷大省的陜西省、甘肅省和山東省隨后紛紛開展了蘋果“保險+期貨+銀行”試點項目。

3.1 ?我國是全球最大的蘋果產銷國

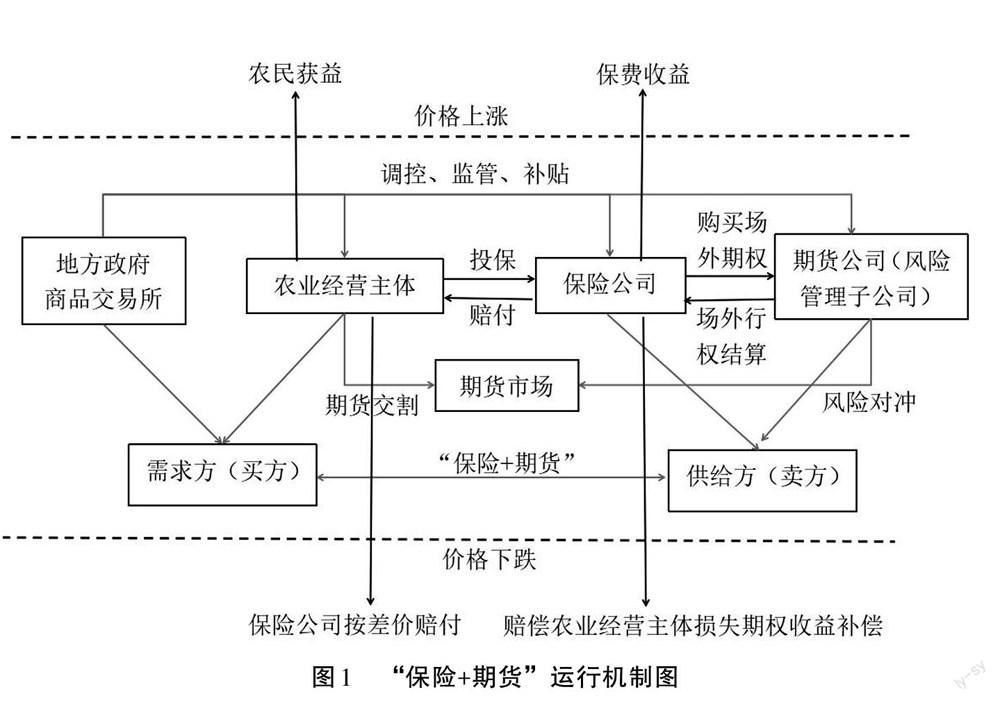

1978年以來,一系列以“三農”為主題的中央一號文件和政府惠農政策促進了農業生產力的提升,我國水果產量不斷增長。2020年我國水果產量28 692.4萬t。從圖2可知,2020年我國蘋果產量4 406.6萬t,占水果產量的15.36%。我國是蘋果產銷大國,隨著經濟水平的提高及健康意識的不斷增強,人們對蘋果需求量不斷增加。2019年我國蘋果需求量4 157.89萬t,同比增長8.90%;2020年我國蘋果需求量4 308.37萬t,同比增長3.62%[5]。同時,蘋果也是近幾年我國出口量最大的水果,2020年我國鮮蘋果出口量105.80萬t,較2019年增加8.68萬t,同比增長8.94%。

3.2 ?蘋果主產區多為原來的重點貧困地區

我國蘋果種植分布廣泛,山東、陜西、山西和甘肅等25個省份均有種植,中國蘋果網作為我國最大的蘋果信息資訊、現貨貿易和電子商務平臺,將我國蘋果分為山東棲霞產區、陜西洛川產區、山西運城臨猗產區和甘肅靜寧產區。這四大產區分布在我國西北黃土高原和渤海灣地帶,我國超90%的蘋果消費均產自這些地區。但經初步調查發現,這些產區地勢以高原、丘陵居多,不合適生產居住,在這四大產區所在的重點縣市中屬于原國家級貧困縣的比例約為30%。

3.3 ?鄉村振興戰略的實施

實施鄉村振興戰略,是新時代做好“三農”工作的總抓手,是金融系統開展農村金融服務工作的根本遵循。在“保險+期貨+銀行”模式中,保險公司向農業經營主體提供農產品價格險或者收入險,銀行作為戰略合作機構以保險單為依據對有融資需求的農業經營主體授信和發放貸款。此舉疏通了金融服務“三農”鏈條中最薄弱的農村信用體系環節,有效解決了生產資金短缺問題,激活和釋放農業生產力,有利于金融鋪就鄉村振興路。

4 ?蘋果“保險+期貨+銀行”模式的典型試點

蘋果“保險+期貨”基礎模式先后在甘肅省秦安縣,陜西省延長縣、宜君縣等試點應用成功,宜君縣試點為26戶果農投保的100 t蘋果賠付了9.40萬元,秦安縣試點為20戶果農投保的76 t蘋果賠付了10.64萬元,延長縣試點為6戶果農投保的190 t蘋果賠付了19.29萬元,切實保障了果農的生產積極性。

借鑒蘋果“保險+期貨”模式的成功經驗,山東省萊西市在此基礎上創設出“保險+期貨+銀行”模式并在全國范圍內首次應用,同時是國內首個由地方政府主導的試點項目。地方政府給予60%的保費補貼,剩下的40%保費由投保人自付,這一試點由中國人民財產保險股份有限公司、銀行期貨和青島農商銀行三方金融機構共同參與,青島農商銀行作為戰略合作金融機構為農業經營主體提供農業經營授信貸款,開創了金融服務三農、助力鄉村振興的新篇章[6]。

5 ?關于完善蘋果“保險+期貨+銀行”模式的幾點思考

5.1 ?注重產品創新

“保險+期貨+銀行”模式試點的成功應用是對“保險+期貨”模式的豐富和發展,近年來“保險+期貨+銀行”試點在蘋果四大產區逐漸推廣開來,這一模式的廣泛運用對農產品保險市場、期貨市場的產品品種與活躍度提出了更高的要求。面對市場環境的不確定性和農業經營主體對金融聯合助農、推動鄉村振興接受度的不斷提高,越來越多的農產品品種急需金融市場機構提供相應的套期保值、風險管理等金融服務[7]。基于此,保險機構應借鑒國外豐富的保險險種,在目標價格險的基礎上大力發展收入險,給予農業經營主體多樣化的投保選擇。根據市場需求,期貨公司應積極探索新型農產品金融衍生品,完善以蘋果為代表的農產品品種交易機制設計。銀行應根據國家政策定向提供農產品信貸產品,滿足農業經營主體的融資需求。

5.2 ?加強期貨知識宣傳和教育工作

我國蘋果種植歷史悠久,一直采用的是傳統粗放的生產方式,種植者以小、微農戶為主。此外,種植農戶年齡普遍偏大、知識結構較為陳舊,對蘋果期貨套期保值風險管理意識較弱。為了提升果農、蘋果種植企業的風險管理意識,政府、商品交易所等相關部門應加強“保險+期貨+銀行”模式成功案例的宣傳,開展蘋果期貨的知識推廣培訓。保險公司、期貨公司和銀行也應深入農村開展金融知識普及活動,并以此為契機拓寬惠農業務[8]。

5.3 ?制定費用補貼制度

由于參與蘋果“保險+期貨+銀行”試點的農業經營主體大多是小、微農戶,對投保保費承受能力較弱,形成保費長效補貼機制是解決保費問題的關鍵。因此,相關部門應發揮市場的導向作用,考慮各方的成本和收益,制定統一的費用補貼制度。

6 ?結語

百年未有之大變局背景下,實施鄉村振興戰略是“三農”工作重心的歷史性轉移。2021年《中共中央 國務院關于全面推進鄉村振興加快農業農村現代化的意見》中多次提及“保險+期貨”模式,基于此介紹了蘋果“保險+期貨+銀行”創新模式及其應用成效,旨在為鄉村振興中金融創新助力產業發展提供有益參考。鑒于該模式發展歷史較短,相關制度尚未成熟,仍需在產品創新、宣傳教育以費用補貼制度方面不斷進行完善。

參考文獻:

[1] 郭明杰,張榮臻.蘋果“保險+期貨”鋪就鄉村振興路[J].新理財(政府理財),2021(4):56-57.

[2] 任越,趙元鳳.國內農產品“保險+期貨”發展研究[J].農村金融研究,2021(4):40-46.

[3] 徐瑋蔚,陳康,徐靜怡.試析“保險+期貨”模式助力“三農”:以陜西省富縣蘋果項目為例[J].商訊,2022(9):5-8.

[4] 佚名.創新金融服務模式 聯合發力精準扶貧:中國工商銀行推出“銀行+保險+期貨”金融聯合扶貧模式[J].現代金融導刊,2021(S1):57-58.

[5] 曹婷婷,葛永波.中國金融扶貧的創新舉措:以蘋果“保險+期貨+銀行”為例[J].金融理論與實踐,2018(12):90-96.

[6] 曹慧.“銀行+保險+期貨”支持農業發展的應用研究[J].西部金融,2020(10):94-97.

[7] 韓小玉,陳旭剛.對“保險+期貨”模式助力精準扶貧、推動金融服務“三農”的思考:以天水市秦安縣為例[J].甘肅金融,2019(7):10-13.

[8] 陳玲玲,白欣迪,曹夢洋,等.鄉村振興背景下“保險+期貨”模式優化研究:以江蘇為例[J].現代金融,2022(1):49-56.

(責任編輯:張春雨 ?丁志祥)