石化產業鏈(聚烯烴產品)開展金融衍生品業務模式的實踐和探索

張 瑜

(中國石化化工銷售有限公司華東分公司,上海 200050)

受煉化一體化高速擴能以及乙烯原料多元化推動,近年來我國的化工產業進入高速擴張期。隨之而來的影響是化工產品供應大幅增加、銷售壓力倍增,再加上新冠肺炎疫情擾動,導致市場波動加劇,市場經營風險明顯上升。而與此同時,我國政府大力推進金融衍生品的發展,很多化工產品紛紛在上海、大連、鄭州商品期貨交易所掛牌交易,這又為我們積極開展化工品產業鏈金融衍生品交易、努力規避市場經營風險提供了渠道。

本文通過一些案例,著力就石化產業鏈如何高效利用各種金融衍生品工具,對傳統業務模式進行創新實踐和探索提出一些有益的設想和討論。希望通過對套期保值、基差點價、期權保價組合等業務模式的實踐應用,為我們今后更好地做好化工產品的銷售工作探索出更多可具操作性的交易模式。

1 金融衍生品業務模式在石化產業鏈中的案例實踐

1.1 套期保值模式

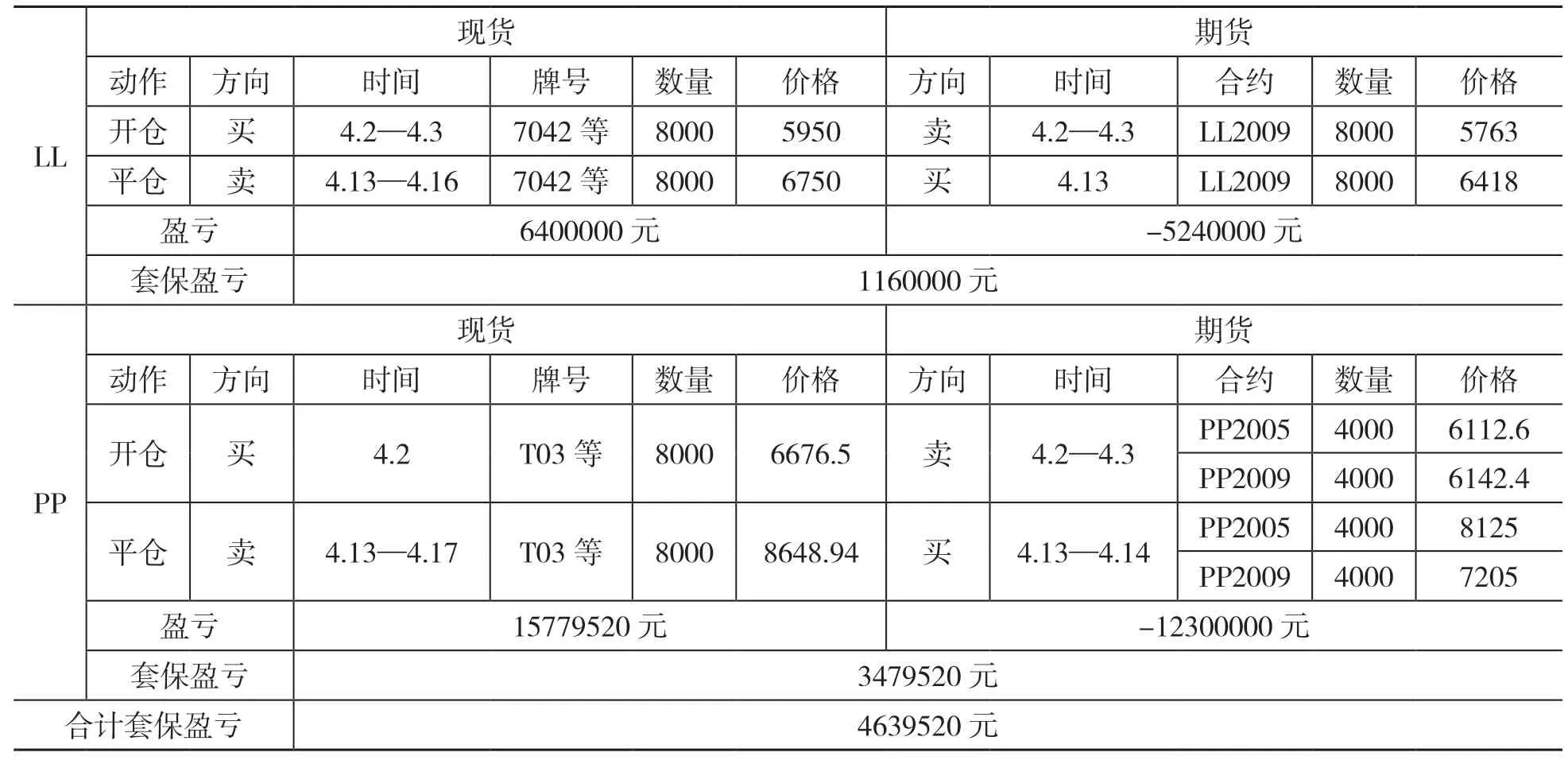

2020年4月,受疫情沖擊,石化企業庫存存在跌價風險。中國石化化工銷售有限公司華東分公司(以下簡稱“華東公司”)在預判未來市場價格仍將下行的形勢下,為了防范風險,采取固化所有權庫存,同時在期貨盤面做賣出策略,化解現貨市場下跌風險(見表1)。

表1 期現操作明細表 單位:噸,元/噸

該模式總結如下。

第一,該模式是對現貨銷售的有利補充。當時市場受疫情影響,處于熊市周期,庫存累積、風險敞口不斷抬升。下游需求萎靡,物流不暢,庫存去化緩慢,如果僅靠現貨銷售難以化解下跌風險,采取適當比例的套保措施收斂風險敞口是較為合適的手段。

第二,該模式基差風險可控。當時期貨貼水現貨幅度不大,并且基差偏小,基差潛在走強概率較大。基差偏低區間開倉入場,基差走強后,擇機平倉,既對沖了整體庫存風險,又能收獲基差走強波動部分盈利。

1.2 基差點價+期權保價模式

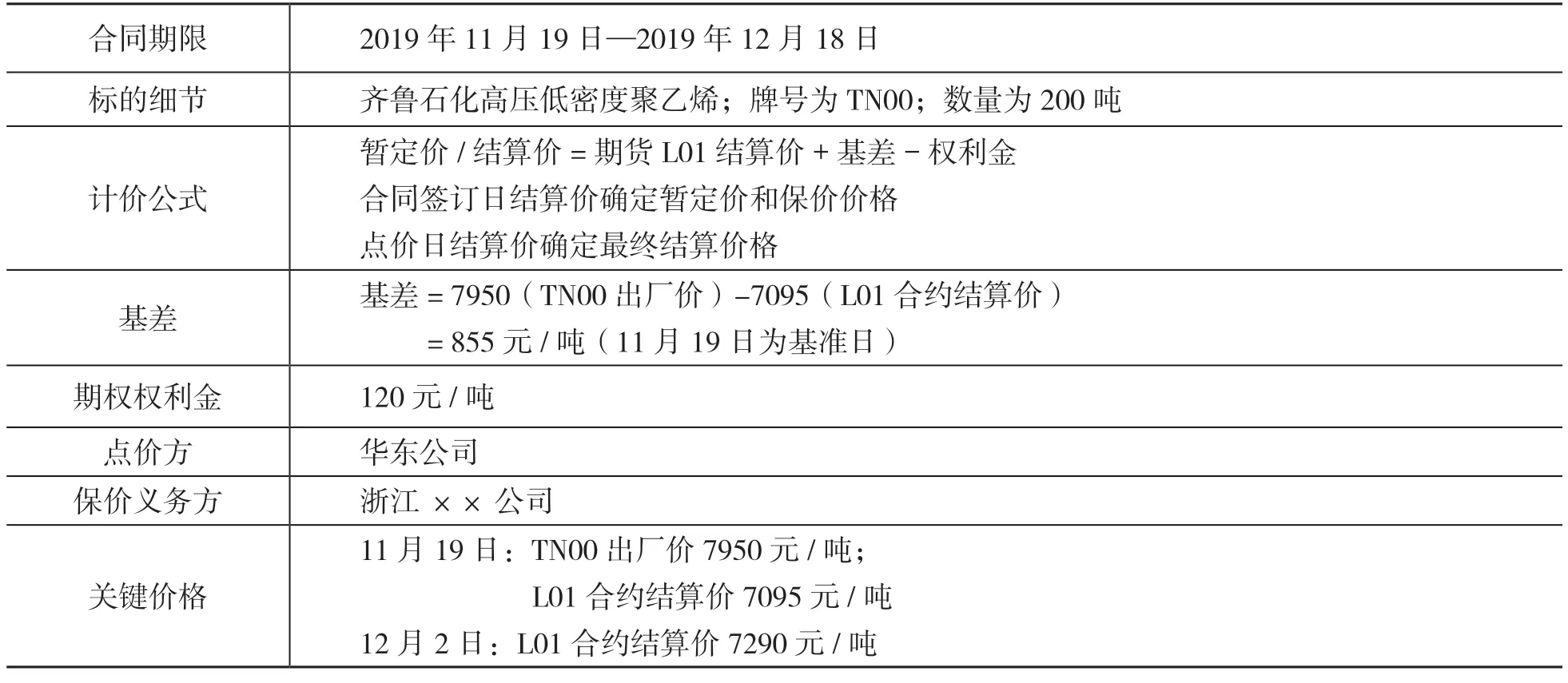

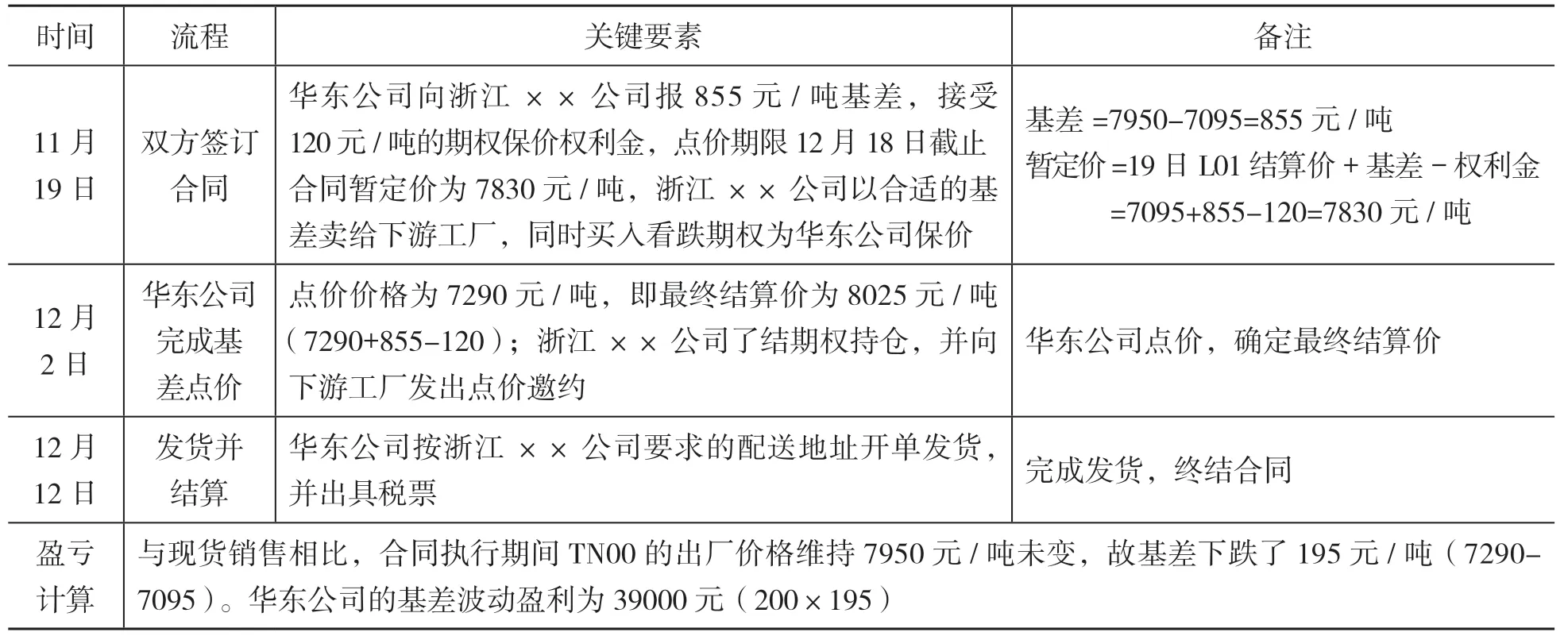

2019年11月19日,華東公司和浙江××公司簽訂基差點價+期權保價銷售合同,內容見表2和表3。

表2 點價期權合同摘要表

表3 點價期權合同執行流程表

該模式總結如下。

第一,不限品牌,可以實現跨品種套利,豐富了交易場景。以齊魯石化高壓低密度聚乙烯TN00牌號為合同標的,以標準交割品線性聚乙烯期貨價格為依據,為非標品的基差點價銷售豐富了案例經驗,增強了非標品市場交易的流動性。

第二,創新發展了標準點價模式,賣方點價和嵌入期權保價是對標準點價流程的創新。銷售方華東公司享有兩項權利:

一是主動掌握了點價選擇權,即在上漲市場中對更高價格的選擇權利。在期權有效期內,當價格走勢有利于賣方時,擁有點價重新定價的優勢。在該案例中,賣方在期貨價格上漲時及時履行了點價權利,導致基差走弱了195元/噸,因此獲得了39000元盈利。

二是基差點價之余同步運用保價期權,提前做好了價格下跌風險管理。期權保價使賣方能以7830元/噸的保底價格與買方結算,有效規避了價格波動風險。基差點價+期權保價組合模式,通過嵌入保價期權,把原本博弈性價格波動風險轉移到了期權市場,提高了石化產業鏈抗風險能力。

2 在石化產業鏈業務中探索其他金融衍生品業務模式

2.1 賣出虛值期權收取權利金,優化持倉成本

該模式適用場景:中國石化生產企業通常根據產量和庫容大小備有合理庫存,可以進行一定的庫存運作。如遇行情高位階段,且在銷售不暢的情況下,可以擇機進行賣出一定比例或數量虛值期權的操作,收取權利金,降低庫存持倉成本。哪怕行情出現單邊上漲,因為持有大于交易頭寸的固定庫存貨源,也可以通過現貨高價格銷售對沖期權損失。該模式的優勢在于,通過長期的賣出虛值期權策略,可以優化持倉成本;該模式的短板在于,期權交易頭寸規模受限,因為價格高漲以后的現貨兌現難度加大,所以不適合大批量操作。

2.2 產業鏈原料和成品之間的套期保值

該模式適用場景:產業鏈初級原料(主要是原油)和生產成品價差偏離歷史均值,處于歷史高位或低位。例如原油期貨價格處于相對低位區間,成品期貨價格卻處于相對高位,生產環節的毛利達到高位區間,這時可以采用“買入原料賣出成品”的產業鏈套保模式,將市場溢價毛利鎖定,等待利潤回歸后逐步結束套保頭寸;反之亦然,當原料期貨價格處于高位,而成品期貨價格處于低位時,則通過“賣出原料買入成品”套期保值。煉化企業主要原料為進口原油,主要產品為樹脂大類,采用該模式的主要風險來自原油與樹脂產品定價模式、定價時間不匹配。這些潛在風險通過PP、PE與石腦油價差體現。可以通過系統嚴謹、動態的分析,等待高勝率、高盈虧比套保機會的出現。目前市場正處于第二種狀況,即原油價格高企、成品市場低位,可等待原油與成品進一步劈叉機會,在聚烯烴市場進入行業性現金流虧損之時,逐步入場操作。

2.3 終端用戶期權保價服務模式

隨著大宗商品金融屬性不斷加強,期貨價格平均波動率放大。終端工廠用戶往往不具備專業的價格波動率風險管理能力,在價格處于高位時,嵌入期權保價模式,既能保證成品銷量,又能為客戶做好價格下跌的風險管理,還能提高客戶滿意度和交易黏性;形成“現貨、基差點價、期權保價”三位一體的客戶管理服務體系,從單一的價格服務提升到風險管理服務,提升了品牌溢價競爭力。

3 對大宗商品相關企業的啟示

國內大宗商品市場高速發展,期貨、期權、掉期等各種衍生品工具高度融入,處于產業鏈不同維度的企業需要在高度開放復雜的市場中提升抗風險能力。企業綜合運用金融衍生品組合工具的能力,決定了其在行業中的競爭力。

目前石化產業鏈聚烯烴貿易領域方面,中游大型貿易商對套期保值、基差點價、期權保價等組合工具運用較熟練,而上游和下游則相對生疏。面對復雜多變、高波動率的市場,如何前置風險管理,事中主動管理風險,值得石化產業鏈上的所有企業深思。隨著競爭的加劇,企業對市場波動率風險管理、提前鎖定利潤、平滑收益曲線的訴求愈加迫切。所以引入金融衍生品組合模式,對傳統模式進行有效補充,有利于整個產業鏈的健康可持續發展。

金融衍生品組合模式在實際市場應用中依然存在困難。上游石化企業管理機制相對保守,這增大了上游參與創新業務模式的管理成本;下游企業往往缺少專業人才,不利于創新模式推廣普及;期權費用成本偏高,對產業客戶吸引力不足,前期需要包括政府在內的各個方面出臺可持續性培育政策、加大推廣力度。

市場是一個動態演化的復雜、適應性系統,石化產業鏈上的各企業保持學習力和創新力,面對不同市場環境,選擇最優金融衍生品組合工具,是一項長期精進的工作。應該大膽創新,小心求證,提高金融為實體服務的效能。為石化產業鏈大宗商品業務模式探索出更多優化路徑的可能性,提升石化產業全球競爭力是所有石化人努力的最終目標。