我國上市公司可轉債發行公告效應研究

平中奇,梁四安

(佛山科學技術學院 經濟管理學院,廣東 佛山 528000)

一、可轉債的含義

所謂可轉債,是指債券的持有人有權利按照發行時約定的價格將債券轉換成公司的普通股的債券。若可轉債持有人選擇拒絕行使此權利,可在可轉債到期時獲得相應的本金、利息,或在二級市場進行賣出提前變現。若可轉債持有人對發債公司的股票增值前景看好,可選擇在一定限期之后行使可轉債轉股權,按照約定的轉股價將債券轉換為股票。

二、可轉債的價值評估與發行動因

(一)可轉債的價值評估

可轉債的價值可以分為以下三個部分:純粹債權價值、轉換價值和期權價值。

1.純粹債券價值

純粹債券價值,是指將可轉債視作不具備轉換特征的債券時,僅當作債券在市場上能變現的價值,由利率的一般水平和違約風險程度二者共同決定。同時純粹債券價值是可轉換債券的價值底線,也就是說,某公司發行的可轉換的債券的價格是不能低于其純粹債券價值的。

2.轉換價值

可轉換債券的價值也包括轉換價值。轉換價值是指倘若可轉債能以目前的市場價格轉換為普通股所獲得的價值。轉換價值為每一份債券轉股后所獲得的股票數量乘以普通股的當前股價。因此,可轉債具有兩個價值基底:純粹債券價值和轉換價值。

3.期權價值

通常,可轉換債券的價值會超過轉換價值與純粹債券價值二者之和。出現這種情況并不奇怪,因為可轉換債券的持有人并不要求立即轉換成公司股票。恰恰相反,可轉債持有人在未轉股的這段時間變相地擁有了期權也有一定的合理價值,使得可轉換債券的價值高于純粹債券價值和轉換價值。當公司普通股價值被市場低估的時候,可轉換債權的價值受到其基礎價值的影響。不過,當公司普通股價值被市場高估的時候,可轉換債券的價值主要由基本轉換價值來決定。

綜上,可轉換債券的價值=MAX(純粹債券價值、轉換價值)+期權價值

(二)可轉債的發行動因

1.降低融資成本

選擇可轉債的方式融資,在下述兩個方面可以降低融資成本:一方面,降低利息支出的費用。根據規定,可轉債的票面利率不得高于同期的銀行存款利率。另一方面,抵減稅收支出。根據規定,利息費用可以稅后抵扣,所以可轉債的利息費用變相地降低了公司的稅收支出。

2.優化公司的資本結構

在可轉債募集說明書發行之前,上市公司可以通過相關的條款設計來達到調節資本結構的目的。若公司的財務杠桿較低,可以對可轉債的發行條款進行設計,限制可轉債的轉股比例,從而鼓勵持有人持有債券,更強調可轉債的債權性。若公司的財務杠桿較高,可以在發行時對可轉債的相關條款進行設計,提高持有者債轉股的積極性,更強調可轉換債券的股權性。

3.延遲對股權的稀釋效應

若公司選擇發行股票的方式進行融資,會在短期內降低原股東的權益,不僅如此,也會導致上市公司凈資產的增加,且稀釋上市公司的凈資產收益率。如果上市公司選擇使用可轉債進行融資,可以根據自身的實際狀況設計條款,使凈資產收益率和每股收益在短期內不會被立即稀釋,公司的業績壓力也隨之降低。

三、相關文獻及研究結果

(一)可轉債公告發行對股價的影響

邵明鑫(2020)以2015年12月至2020年4月我國創業板市場發行的53只可轉換債券為樣本,通過對可轉換債券公告披露前后交易日的異常收益情況研究來檢驗市場的反應。研究結果發現,可轉換債券的發行公告存在顯著的正效應,具體表現為在公告日當天的異常收益均值為正值且非常顯著,且在公告日前后4個交易日的累積異常收益率的均值也同樣顯著為正值。白娜娜(2018)結合我國資本市場的具體情況,選擇2006-2017年間發行的可轉債為樣本,分析我國可轉換債券的發行公告效應。通過研究發現,我國資本市場可轉債的發行公告具有顯著的正效應,換句話說,可轉換債券發行公告會導致正股存在正向的異常收益,這也說明了可轉債發行公告對市場投資者來說是一個利好消息。此外,熊市與牛市對我國可轉換債券發行公告效應也有一定的影響,但是從結果來看并不顯著,牛市的公告效應并沒有熊市的公告效應明顯。李懿瑋(2015)選取了2010-2015年間發行的28只可轉換債券為樣本,研究發現公告日、[0,1]窗口期、[0,5]窗口期內公司均表現出正向的異常收益率。羅美娟(2015)對我國2010-2014年發行的可轉換債券公司公告效應進行相關研究,通過研究發現,可轉換債券的發行會給公司的股價在短期內帶來正效應,并且該種影響的窗口期較短。胡敏杰(2012)對滬深兩市2000-2010年間174家公司發布可轉債融資信息導致的股價波動進行了研究,研究表明在宣告日當天及次日股價存在顯著性的負效應;在不同的市場環境下投資者的行為是不同的,在熊市環境下,發現當日的股價存在顯著負效應,而在牛市環境下,并沒觀測到顯著性非零的異常收益。付雷鳴(2011)研究了2007-2011年間發行的16只可轉債,研究表明,我國上市公司會通過“擇時”來確定公告日,表現為上市公司的股票在融資公告前會產生顯著為正的累計平均異常收益率,公告后產生顯著為負的累計平均異常收益率,總體上來看會產生為正的累計平均異常收益率。劉娥平(2005)研究了我國2001-2003年的可轉換債券財富效應,研究可轉換債券公告日當天及其后一交易日的股票異常收益率。研究表明,通過發行可轉債的方式募集資金會給企業股票價格帶來明顯的消極影響,但負效應的程度小于增發新股的公告效應。

(二)其他再融資方式公告發行對股價的影響

張穎(2014)以云南省上市公司為樣本,通過對再融資公告效應的研究,來檢驗市場對上市公司配股和增發行為所引發的市場反應。研究證明,上市公司配股和增發公告都給市場帶來整體上的負面效應。饒明(2012)通過研究發現,在配股公告發出后的5個交易日內,市場中的投資者選擇賣出股票來避免股價下跌,由此行為而帶來的負價格效應較為顯著。在越接近股權登記日時,為了達到提升配股價格折讓率的目的,可能股價會被拉高,負價格效應減弱。在越接近配股上市交易日時,主力投資者會預計到公司業績將要下滑,所以為出貨拉升股價,[-30,30]窗口價格效應為正。Teoh等(1998)通過研究發現,在配股之前,上市公司常常提高盈余,在配股之后會主動地調整應計利潤,以此達到降低業績的目的,此后,減少的業績則使市場上的投資者對企業的預期抱有悲觀態度,從而賣出股票,使得股價降低。Miller、Locke(1985)通過研究發現股價與公開配股之間存在負相關的關系,對股價產生消極的影響。

程武強(2017)通過研究定向增發對股價的影響因素,得出結論:定向增發的公告對中短期股價有顯著的正效應,而項目融資類的定向增發對中短期股價的正效應更加顯著,定向增發股價在中短期內的收益率大小與企業的基本面好壞成正相關關系。顧海峰(2014)選取2012-2013年286家定增事件的公司作為樣本,分析了上市公司定向增發公告效應的影響因素。結果表明,定增公告效應與增發目的、增發規模、增發價格折扣率存在正相關性。曹洪香(2013)使用了事件研究法和統計檢驗對河南省已實施定增上市公司的實證研究,結果發現,定向增發預案公告產生正效應,處于資產重組目的的定向增發在[0,3]窗口期內,公告帶來的正效應出現先上升再逐漸下降的趨勢。Johnson et al(2003)指出,定增行為有可能是以大股東謀取私利為目的的行為,通過向特定投資者增發股票的方式,損害中小股東或其他利益相關者的利益,因此,屬于公司的負面消息。Myers(1984)通過研究發現,大股東及管理層選擇定增時,投資者會將此行為理解為目前公司的股價被市場投資者高估,由于大股東等人對企業的實際運行與經營相對其他人有更多的了解,作為內部知情人,只有在股價處于高位時才會選擇定增。也就是說后續階段股價存在回調的風險,給投資人造成損失。

四、數據選取與實證方法

(一)數據選取

隨機選取2019年6月5日至2021年7月10日,公開發行的可轉債的30家公司作為研究樣本,凡是擬發行的可轉債都必須經過董事會審議通過,董事會通過后必須以明確的日期向公眾公告,如若可轉債已經發行,那么公司一定要有明確的可轉債募集說明書公告日,且可以被投資者查閱。為了進行事件研究分析,每家上市公司股票價格等相關數據均來自Wind數據庫。

(二)實證方法

關于可轉債公告效應的研究,大多數情況下都采用事件研究法。事件研究法最初被用于對會計盈余報告的市場有效性進行的經驗證明以及對股票分割的市場反應所做的研究。事件研究法以某一特殊事件為中心,大多數是影響股票市場某類股票價格的具體事件,目的在于研究在該事件發生后是否存在一定的異常收益率。本文也是按照上述研究邏輯,通過研究在公司公布可轉債發行公告后,判斷公司的股價是否會出現異常收益,以此來驗證該事件對市場投資者的投資決策帶來的影響,從而檢驗公司可轉債發行公告是否存在預期效應。

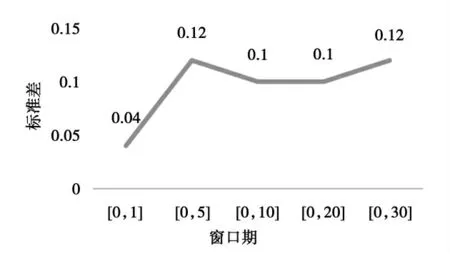

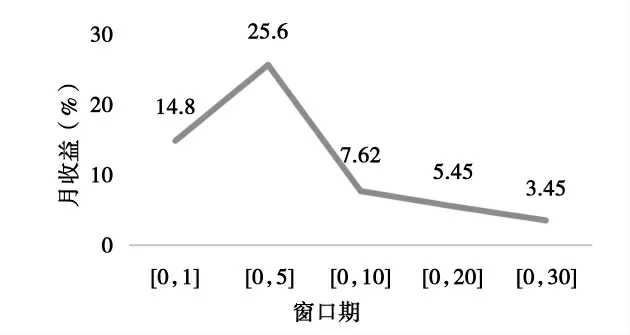

關于事件窗口的確定,一共分為[0,1]、[0,5]、[0,10]、[0,20]、[0,30]五個窗口。其中0是公告日。

從已經獲得的數據中,選擇每支可轉債發行公告日當天至后30天,計算這一時間段發行可轉債的公司的股票收益率與相對應的萬得全A指數的收益率之差。

五、實證結果及分析

從上述數據分析可得,在以可轉換債券公司募集說明書公告為事件日期的分析中,在公告日當天到后30天的時間窗內,公司股價異常收益率均為正。僅從月收益來看,公告日當天到公告后5天有明顯的異常收益,且其收益率遠比其他四個窗口期要高。

由于2021年全年公開發行可轉債公司的數量為111家,故在計算公告日當天到公告后1天的收益時,考慮到可選標的不足的情況,對收益率進行調整。雖然從數據來看[0,1]的異常收益率僅次于[0,5],但是考慮到同一天內會有不止一個公司發布募集說明書,所以實際月收益率要比理論值低。對于其余的三個窗口期,雖然從收益率上來看低于前兩者,但是對于[0,10]和[0,20]來說,其穩定性明顯優于[0,5]。相比于前兩者,[0,20]和[0,30]范圍內的中位數有明顯的優勢。

表1 不同窗口期異常收益率

圖1 不同窗口期下的標準差

圖2 不同窗口期下的月收益(%)

六、結論與啟示

本文通過事件研究法,檢驗了在我國證券市場上通過發行可轉換債券的方式進行融資對股價的影響。發現可轉債發布募集說明書公告這一行為會給公司股價帶來顯著的正效應,特別是募集說明書公告發行后5天有顯著為正的異常收益。通過與其他各位研究者的結論相對照,可轉換債券的發行確實會給公司的股價在短期內帶來正向效應,并且該效應的窗口期較短。

對于市場投資者而言,此種投資策略的資金容量很小,更適用于小資金的投資者。對于不同的投資者來說,每個人的需求不同,所以根據此策略選取的持倉時間也不盡相同。如果投資者能夠承受較大的收益波動且原意頻繁調倉,其可以選擇持倉5日后收盤前賣出。對于不愿承受較大的收益波動且不愿頻繁調倉的投資者來說,其可以選擇降低預期收益率,選擇在持倉10日或20日后賣出。對于未能開通創業板交易資格的投資者來說,不建議選擇持倉1日后賣出,平均來看每3天才會有一家上市公司發布公告,其中包括在創業板上市的公司,所以對于未能開通創業板資格的投資者來說,存在交易機會過少的情況。