涉網絡支付侵財行為的刑法定性

賈一帆

? 賈一帆,中南財經政法大學刑事司法學院刑法學專業2021級碩士研究生(430073)。本文受中南財經政法大學中央高校基本科研業務費專項資金(202250707)的資助。

一、問題的提出

隨著互聯網及移動通訊技術的發展,當今社會的支付方式已基本轉向網絡支付,所借助的平臺則是以支付寶和微信為代表的第三方支付平臺。伴隨網絡支付而來的,是涉網絡支付的侵財行為的出現,即利用第三方支付平臺將他人財產轉賬或消費。然而,司法實踐對這種侵財行為應當如何定罪存在較大分歧,比如同樣是將他人支付寶賬戶的余額資金非法轉賬的行為,在趙某案中,法院判決構成盜竊罪,[1]參見浙江省杭州市下城區人民法院刑事判決書,(2016)浙0103刑初434號。而在徐雅芳案中,法院則判決構成詐騙罪。[2]參見浙江省寧波市中級人民法院刑事裁定書,(2015)浙甬刑二終字第497號。又如,在廖某案中,法院判決廖某將被害人支付寶綁定的信用卡中的資金非法轉賬,構成盜竊罪;[3]參見廣東省佛山市中級人民法院刑事判決書,(2015)佛中法刑二終字第100號。但在李某案中,李某利用被害人支付寶綁定的信用卡非法轉賬、非法消費,法院卻認定李某構成信用卡詐騙罪。[4]參見上海市金山區人民法院刑事判決書,(2013)金刑初字第52號。與此相對,理論界對此類行為應當如何定性也爭論不休。因此,本文意圖在梳理和評析現有觀點的基礎上,提出較為妥當的定性結論,從而為司法實踐提供解決此類案件的可靠方案,也為理論界提供新的思路。

需要指出的是,根據相關行政法規的定義,所謂“網絡支付”是指通過移動電子設備等,依托網絡在收付款人之間進行的貨幣資金轉移活動。[5]《非銀行支付機構網絡支付業務管理辦法》第2條第2款規定:“本辦法所稱網絡支付業務,是指收款人或付款人通過計算機、移動終端等電子設備,依托公共網絡信息系統遠程發起支付指令,且付款人電子設備不與收款人特定專屬設備交互,由支付機構為收付款人提供貨幣資金轉移服務的活動。”據此,本文所稱的網絡支付并不包括利用第三方支付平臺轉移“余額寶”等網絡理財財產及“螞蟻花唄”等網絡信貸財產的活動,僅包括轉移賬戶余額財產(以下簡稱為“余額支付財產”)和綁定第三方支付平臺的信用卡中的財產(以下簡稱為“快捷支付財產”)的活動,余額支付財產和快捷支付財產統稱為涉網絡支付的財產。此外,涉網絡支付侵財行為涉及的問題點較多,可以不同的標準對現有觀點進行概括和歸納,本文以最終的定性結論為標準進行梳理,將現有理論分為罪名的統一說和罪名的二分說兩大類。

二、罪名的統一說及其缺陷

罪名統一說采用統一定性的思路,其下屬諸觀點的共同之處是選擇性忽略涉網絡支付侵財行為的事實特征與法律關系,在高度概括并類型化侵財行為的基礎上,得出定性結論。罪名統一說又分為盜竊罪說、詐騙罪說與信用卡詐騙罪說。

(一)盜竊罪說

盜竊罪說認為,涉網絡支付的侵財行為應當統一定性為盜竊罪,該觀點又有兩種不同的論證路徑。從法律框架視角進行定性的路徑主張,在新型支付方式的背景下,盜竊罪與詐騙罪的區別在于手段的不同,前者不存在行為人與被害人的溝通交流,后者則以雙方的溝通交流為必要條件。是否具有處分意識并不是二罪的區分要點。行為人違背他人意思登錄其第三方支付平臺賬號進而轉賬的,在當前我國未規定計算機詐騙罪的法律框架下,宜認定為盜竊罪,盜竊罪的對象是被害人對第三方支付平臺所屬公司的債權。[6]參見蔡桂生:《新型支付方式下詐騙與盜竊的界限》,載《法學》2018年第1期,第178-179頁。

從詐騙罪與盜竊罪的構成要件界分視角進行定性的路徑認為,轉移他人涉網絡支付的財產的行為沒有虛構事實,且被騙人沒有處分意識、被害人沒有處分選擇權,不符合詐騙罪的構成要件;相反,此類行為因行為人主觀上具有非法占有目的,客觀上排除了被害人對第三方支付平臺財物的占有建立了自己的占有,所以構成盜竊罪。而且司法實踐中對此類案件多以盜竊罪定罪處罰,為了保證同案同判,也應當認定為盜竊罪。[7]參見趙運峰:《轉移他人支付寶錢款行為定性分析——兼論盜竊罪與詐騙罪的競合關系》,載《華東政法大學學報》2017年第3期,第90-96頁。另有贊同該路徑的學者補充道,在新型支付方式的背景下,處分行為仍然是區分盜竊罪與詐騙罪的關鍵所在,作為處分行為主觀面的處分意識對于詐騙罪的成立仍然至關重要,但對處分意識的要求則應當緩和,作為機器的第三方支付平臺因不能被騙故無法做出處分行為。因此,無論行為人侵犯的是余額支付財產,還是快捷支付財產,均成立盜竊罪。[8]參見田宏杰、孫立國:《新型支付方式下的盜騙界分及其展開》,載《中國法律評論》2021年第6期,第123-137頁。

筆者難以贊同盜竊罪說的定性結論。首先,第一種路徑認為,將涉網絡支付的侵財行為定性為盜竊罪是在現行法律制度下的無奈之舉,然而這并不能解決司法實踐中觀點各一的分歧,或許反倒會引起司法人員對這一結論的懷疑,而且現行刑法完全可以合理解決對此類行為的定性問題。這種路徑提出了區分盜竊罪與詐騙罪的標準,但卻沒有運用這種標準解釋為何涉網絡支付的侵財行為構成盜竊罪,存在論理的不足。其次,在涉及網絡支付的侵財案件里,詐騙罪與盜竊罪的界限問題更多地集中于機器能夠被騙這一問題上,對處分行為是否必要以及如何解釋的爭議并非二罪的區分關鍵,但第二種路徑沒有對這一決定性問題進行具體的論述,只是將這一問題“降維”成在重新解釋處分行為或處分意識的過程中出現的子問題,籠統地認為機器不能被騙。概言之,只要承認機器不能被騙,就達到了否定詐騙罪及信用卡詐騙罪的效果,無需再“曲線救國”式地討論處分行為或處分意識,而且第二種路徑對機器為何不能被騙并沒有進行有針對性的分析。最后,盜竊罪說的理論前提是在涉網絡支付侵財行為的案件中,沒有因行為人的欺騙行為產生處分財物錯誤認識的自然人,但如后所述,在利用第三方支付平臺進行消費從而侵犯涉網絡支付財產的場合,存在處于被騙人地位的自然人,盜竊罪說的理論前提與事實不符。

(二)詐騙罪說

詐騙罪說認為涉網絡支付的侵財行為應統一定性為詐騙罪。有學者立足于重新解釋詐騙罪構成要件中的處分行為,提出了以假定的處分意識為特征的擬制處分行為說,該學者認為在涉網絡支付的侵財案件中,被騙的并非第三方支付平臺的機器而是其背后的操作人員。所謂“假定的處分意識”是指當行為符合被害人事前設置好的程序性條件時,無需溝通交流,被騙人自動轉移財產占有的概括意識。當行為人輸入被害人支付賬戶的賬號、密碼時,操作人員誤認為是其賬戶所有人或合法授權人,然后基于假定的處分意識實施了轉移行為人對銀行債權的擬制處分行為,被害人遭受財產損失,行為人獲得財產。因此,行為人的行為構成詐騙罪。[9]參見姜濤:《網絡型詐騙罪的擬制處分行為》,載《中外法學》2019年第3期,第692-712頁。實務界也有法官指出,機器當然不能成為被騙的對象,但在涉網絡支付的侵財案件里,被騙的不是機器而是支付寶公司,其原理如同冒用他人信用卡在ATM上取款,因此,應當認定此類行為構成詐騙罪。[10]參見石堅強、王彥波:《將他人支付寶賬戶內資金私自轉出構成詐騙罪》,載《人民司法(案例)》2016年第11期,第16-17頁。

詐騙罪說并不符合實際情況。擬制處分行為說認為在涉網絡支付侵財的場合,被騙的是操作人員而非第三方支付平臺,但第三方支付平臺的用戶眾多,每時每刻的數據可謂海量,平臺的操作人員不可能對每一筆交易均進行人為的審核,換言之,操作人員并不參與交易過程,自然也不可能被騙。實務界法官的觀點則認為處于被騙方地位是支付寶公司,然而支付寶公司屬于法人,即使法律承認法人的獨立于自然人的法律地位,但這并不意味著法人就具有自然人的思維意識與認知能力,法人的本質還是自然人的組合體,倘若認為機器隨著科技的進步在未來尚且還有被騙的可能性,那么法人無論如何都不可能在事實層面被騙;認為支付寶公司可以被騙實質上還是認為支付寶公司的員工可以被騙,但如前述,員工被騙的事實并不存在。

(三)信用卡詐騙罪說

有學者從涉網絡支付財產的性質[11]對涉網絡支付的財產性質的認定,關乎侵財行為能否被認定為盜竊罪。財產性利益是否為財產犯罪的犯罪對象,存在肯定說、否定說與折中說的爭議:肯定說認為財產犯罪的犯罪對象包括狹義的財物與財產性利益;否定說則認為財產犯罪的對象僅限于狹義的財物;折中說則認為除盜竊罪以外的其他財產犯罪的對象包括財產性利益,而盜竊罪的對象只能是狹義的財物。若將涉網絡支付的財產認定為狹義的財物,那么無論采用肯定說、否定說還是折中說,均不排除成立盜竊罪的可能性;若認定為財產性利益,并采用肯定說或折中說,也有成立盜竊罪的余地;若認定為財產性利益,但采用否定說,則不可能成立盜竊罪。以上關于肯定說、否定說、折中說的具體內容,參見張明楷:《論盜竊財產性利益》,載《中外法學》2016年第6期,第1406頁。、第三方支付平臺的性質及機器被騙二分說這三個視角切入,認為涉網絡支付的侵財行為構成信用卡詐騙罪。第一,涉網絡支付的財產屬于數字化財物,無論是余額資金還是信用卡賬戶中的資金均具有貨幣的基本屬性,與紙質貨幣相比僅僅是載體的不同而非本質上存在區別。第二,第三方支付平臺具有支付功能,體現為余額支付與快捷支付,當使用支付功能時,應當將第三方支付平臺視為信用卡。[12]參見劉憲權:《新型支付方式下網絡侵財犯罪性質認定的新思路》,載《法學評論》2020年第5期,第52頁。第三,應當堅持機器被騙二分說,機器分為機械運用的機器、具有編程的智能機器與機器人,前兩種機器不能被騙,但機器人可以被騙,而第三方支付平臺就是典型的機器人,被賦予一定的人腦功能,可以陷入認識錯誤,故可以被騙。因此,綜合以上三個視角的結論,應當將涉網絡支付的侵財行為認定為信用卡詐騙罪。[13]參見劉憲權:《論新型支付方式下網絡侵財犯罪的定性》,載《法學評論》2017年第5期,第32-42頁。

筆者認為這種觀點有待商榷。首先,誠然,無論是快捷支付還是余額支付,均是第三方支付平臺支付功能的體現,但后者卻并未涉及信用卡,自然也不會涉及信用卡管理制度,而信用卡管理制度是信用卡詐騙罪所侵犯的法益,[14]參見周光權:《刑法各論》(第4版),中國人民大學出版社,第236頁。將沒有侵犯信用卡管理制度這一法益的行為認定為信用卡詐騙罪,并不合適。

其次,關于機器能夠被騙的問題,傳統上存在肯定說與否定說的分歧,傳統的肯定說因其固有的缺陷,[15]關于傳統的肯定說的缺陷,參見張明楷:《也論用拾得的信用卡在ATM機上取款的行為性質——與劉明祥教授商榷》,載《清華法學》2008年第1期,第94-97頁。已逐漸退出主流學說,目前對峙的雙方是否定說與機器被騙的二分說。機器被騙二分說的主要理由是:第一,普通機械固然不能被騙,但機器人在信息計算程序的設定下已經具有認識能力,并且這種能力與人類的認識能力之間的差距在不斷縮小,從而機器人能夠產生認識錯誤。[16]參見吳允鋒:《人工智能時代侵財犯罪刑法適用的困境與出路》,載《法學》2018年第5期,第171頁。第二,自由意志并非錯誤認識的前提,在機器人具有識別能力的情況下,當然可以產生錯誤認識,因此像第三方支付平臺這樣已經被人為賦予了處分財產權限的機器人能夠取代自然人成為詐騙罪中被騙的對象。第三,根據《最高人民法院、最高人民檢察院關于辦理妨害信用卡管理刑事案件具體應用法律若干問題的解釋》(以下簡稱《解釋》)第5條的規定,在ATM機上冒用他人信用卡的,構成信用卡詐騙罪[17]《最高人民法院、最高人民檢察院關于辦理妨害信用卡管理刑事案件具體應用法律若干問題的解釋》第5條規定:“刑法第一百九十六條第一款第三項所稱‘冒用他人信用卡’,包括以下情形:(一)拾得他人信用卡并使用的;(二)騙取他人信用卡并使用的;(三)竊取、收買、騙取或者以其他非法方式獲取他人信用卡信息資料,并通過互聯網、通訊終端等使用的;(四)其他冒用他人信用卡的情形。”,司法實踐中對這樣的行為也基本上以信用卡詐騙罪處理,ATM機與第三方支付平臺一樣,屬于人工智能類的機器人,這表明我國事實上已經承認了具有智能的機器人可以被騙。[18]參見劉憲權:《新型支付方式下網絡侵財犯罪性質認定的新思路》,載《法學評論》2020年第5期,第51頁。

機器被騙二分說存在如下疑問:第一,“機器人”“人工智能”等概念源自于自然科技領域,作為社會科學的法學在使用這些概念時不可能脫離當下科技的發展水平而自說自話。現如今的科技水平遠遠未能達到賦予機器認識能力的程度,即使現在的機器能夠在算法和編程的設定下以極快的速度處理海量的數據,也無法理解這些數據的含義,腦科學研究結論也表明現在無法建立意識模型。[19]參見陳俊秀、李立豐:《“機器意識”何以可能——人工智能時代“機器不能被騙”立場之堅守》,載《大連理工大學學報(社會科學版)》2020年第11期,第110頁。第二,否定所謂機器人具有認識能力后,其自然也不可能產生錯誤認識,即使承認第三方支付平臺具有處分財物的權限,也不能成為被騙的對象。第三,我國司法解釋將在ATM機上冒用他人信用卡的行為規定為信用卡詐騙罪,這僅是一種法律擬制;司法解釋對各級司法機關具有強制的適用效力,因此司法實踐自然會將這樣的行為認定為信用卡詐騙罪,但這不能表明我國立法與實踐均已承認了機器被騙二分說。此外,ATM機只是一種人類替代設備,并且已經誕生了數十年,將其也視為人工智能或機器人,不免過于牽強。[20]參見劉艷紅:《人工智能法學研究的反智化批判》,載《東方法學》2019年第5期,第121頁。第四,即使承認機器被騙二分說對機器的分類,但將第三方支付平臺視為被賦予人腦功能、能夠陷入認識錯誤的機器人,也存在一定的問題;思維和意志是人腦的產物,[21]參見中共中央馬克思恩格斯列寧斯大林著作編譯局編譯:《馬克思恩格斯選集》(第3版)(第3卷),人民出版社2012年版,第410-411頁。而第三方支付平臺畢竟不是人腦,作為計算機算法語言和編程的產物,將其認定為具有編程的智能機器或許更為妥帖,按照機器被騙二分說的邏輯,具有編程的智能機器不能被騙,故第三方支付平臺也不能被騙。綜上所述,機器被騙二分說在邏輯上不能自洽,也缺乏自然科學領域及哲學領域的研究結論支持,應當堅持機器被騙否定說,第三方支付平臺不能成為被騙的對象。

三、罪名的二分說及其不足

與罪名的統一說不同,有許多學者著眼于行為的事實層面提出了罪名的二分說,包括盜竊罪與信用卡詐騙罪的二分說、詐騙罪與信用卡詐騙罪的二分說,這兩種觀點下又分別有不同的定性思路。

(一)盜竊罪與信用卡詐騙罪的二分說

1. 思路一:四維度視角下盜竊罪與信用卡詐騙罪的二分說

有學者從涉網絡支付的財產性質、第三方支付平臺的性質、機器能否被騙以及侵財行為的類型四個維度視角出發,提出了四維度視角下盜竊罪與信用卡詐騙罪的二分說。第一,在涉網絡支付的財產性質方面,快捷支付的財產是財產性利益;而對余額支付的財產,則沒有明確下結論,僅是暫時稱之為“錢”,但因其承認財產性利益是侵財類犯罪的對象,故不影響成立盜竊罪。第二,在第三方支付平臺的性質方面,無論行為人侵犯的是涉網絡支付中的余額支付財產還是快捷支付財產,均不能將第三方支付平臺視為信用卡或信用卡的延伸通道,理由是即使第三方支付平臺綁定了信用卡,但行為人最終使用的是平臺賬戶而非信用卡本身的資料。第三,在機器能否被騙方面,堅持機器被騙否定論,因為機器不可能存在認識錯誤,而且機器智能水平不存在明確標準,所以也無法認為具有相當智能水平的機器可以被騙,否則就會模糊詐騙罪與盜竊罪的界限。第四,在行為類型方面,可以將此類犯罪行為區分為轉賬與消費兩種;將快捷支付財產非法轉賬的,因為不可能欺騙自然人,所以構成盜竊罪;將快捷支付財產非法消費的,若對人使用,構成信用卡詐騙罪,若對機器使用,構成盜竊罪;侵犯余額支付財產的,無論是轉賬還是在機器上進行消費,均只構成盜竊罪。[22]參見張明楷:《刑法學》(第6版)(下),法律出版社2021年版,第1032、1046-1047、1252-1253、1305-1306頁。

這種思路多維度完整地評判了涉網絡支付的侵財行為,并且留意到轉賬行為與消費行為在事實層面的不同對于最終定罪結論的影響。但這種思路仍存在以下疑問:第一,該思路本身似乎存在自相矛盾的地方,若認定第三方支付平臺并非信用卡或信用卡的延伸通道,即使將快捷支付的財產用以對人消費,也沒有侵犯信用卡詐騙罪的保護法益,但這種路徑卻認為此類行為構成信用卡詐騙罪。第二,既然通過對人消費侵犯快捷支付財產的行為構成信用卡詐騙罪,那就沒有理由認為通過對人消費侵犯余額支付財產的行為不構成詐騙罪而構成盜竊罪,因為二者的事實結構基本相同。第三,如后所述,在侵犯快捷支付財產的場合,即使行為人未使用信用卡資料,但應當將第三方支付平臺認定為信用卡的延伸通道。

2. 思路二:三維度視角下盜竊罪與信用卡詐騙罪的二分說

這種思路從涉網絡支付的財產的性質、第三方支付平臺的性質以及機器能否被騙這三個維度視角出發,認為侵犯涉網絡支付的余額支付財產的,構成盜竊罪;侵犯涉網絡支付的快捷支付財產的,構成信用卡詐騙罪。第一,在涉網絡支付的財產性質方面,采用了狹義的財物說,認為其實質是網絡技術數字化的財物,故侵財行為具有構成盜竊罪的可能性。第二,在第三方支付平臺的性質方面,當行為人借用第三方支付平臺侵犯余額支付財產時,第三方支付平臺并非信用卡,僅是數字化資金的存儲平臺;當侵犯快捷支付財產時,因快捷支付只是信用卡原有使用方式的衍生,故此時第三方支付平臺屬于信用卡的延伸通道。第三,在機器能否被騙這一維度視角上,堅持機器被騙否定論,因為只要輸入的支付平臺賬號與密碼正確,第三方支付平臺就會按照使用者發出的指令進行資金的轉移,無法識別冒用行為。據此,行為人侵犯余額支付財產的,構成盜竊罪;但侵犯快捷支付財產的,因冒用行為本身就具有被騙的含義,與機器能否被騙問題無關,故構成冒用信用卡類型的信用卡詐騙罪。[23]參見李迎春:《第三方支付環境下侵財案件的刑法定性研討》,載《法律適用(司法案例)》2017年第22期,第86-92頁。

筆者認為這種思路對機器不能被騙的論證是合適的,根據《支付寶服務協議》的規定,任何人只要輸入的賬號跟密碼正確,其發出的指令就會被視為本人指令,[24]《支付寶服務協議》第4條第2項規定:“使用身份要素進行的操作、發出的指令,視為您本人做出。”這不能被視為對第三方支付平臺被騙的肯定,反而是說明第三方支付平臺無法識別對身份要素的冒用,不能被騙。然而,有疑問的是,信用卡詐騙罪屬于詐騙類犯罪,必然無法回避被騙人是誰這一問題,若認為“冒用”具有被騙的意思從而無需考慮被騙人,那么“詐騙”一詞同樣具有被騙的含義,根據此觀點的邏輯,任何詐騙類犯罪均不用考慮被騙人的問題,但這顯然不合適,因此,此觀點存在解釋上的誤區。

3. 思路三:二維度視角下盜竊罪與信用卡詐騙罪的二分說

有學者從涉網絡支付的財產性質以及機器能否被騙這兩個維度視角對行為進行定性。在前者方面,盜竊罪的對象不包括財產性利益,但包括狹義財物中的無體物,即物權客體。以支付寶余額為代表的余額支付財產屬于物權客體,故屬于狹義的財物。而綁定的信用卡中的資金即快捷支付財產屬于債權客體,故屬于財產性利益。在后者方面,在侵犯涉及網絡支付的財產時,平臺僅關心輸入的賬戶、密碼是否正確,而不關注輸入者的真實身份,故身為機器的平臺不會陷入認識錯誤,不能被騙;但在行為人侵犯快捷支付財產時,應當對信用卡詐騙罪重新解釋,將計算機納入詐騙對象的范圍,從而認定計算機可以被騙。綜上,侵犯余額支付財產的,構成盜竊罪;侵犯快捷支付財產的,構成信用卡詐騙罪。[25]參見王俊:《電子支付時代下財產犯罪成立的類型化研究——以支付寶為例的分析》,載《中外法學》2021年第3期,第749-756頁。

筆者難以認同這種觀點。首先,盜竊罪與詐騙罪均屬侵犯財產類犯罪,規定盜竊罪的《刑法》第264條與規定詐騙罪的第266條均使用了“公私財物”這一表述,從體系解釋的角度考慮,同一用語一般在同一刑法中具有相同的含義,[26]參見張明楷:《刑法分則的解釋原理》(第2版)(下),中國人民大學出版社2011年版,第775頁。為保證用語的同一性,不應當認為第264條中的“公私財物”不包括財產性利益,而第266條的“公私財物”包括財產性利益,即使認為“公私財物”具有用語上的相對性,但該觀點并未給出承認其相對性的理由。其次,正如主張該觀點的學者所言,認為信用卡詐騙罪的詐騙對象包括機器會改變信用卡詐騙罪與詐騙罪的關系——當詐騙對象是自然人時,兩罪是特別法與普通法的法條競合關系;當詐騙對象是計算機時,兩罪是補充法與基本法的法條競合關系;[27]參見王俊:《電子支付時代下財產犯罪成立的類型化研究——以支付寶為例的分析》,載《中外法學》2021年第3期,第756頁。可法條競合是與犯罪事實無關、因法律本身的復雜規定而形成的法條關系,[28]參見齊文遠主編:《刑法學》(第3版),北京大學出版社2016年版,第179-180頁。對信用卡詐騙罪做這樣的解釋有違法條競合的概念與原理。最后,論者一方面承認在一般情況下機器不能被騙,另一方面卻認為在認定信用卡詐騙罪時機器可以被騙,對為何涉及信用卡詐騙罪時機器可以被騙又沒有進行合理解釋,其觀點前后沖突。

另有學者從第三方支付平臺的性質與機器能否被騙這兩個維度視角論證盜竊罪與詐騙罪的二分說。在前者方面,第三方支付平臺并非信用卡,但侵犯快捷支付的財產時,第三方支付平臺屬于信用卡的延伸渠道;在后者方面,則堅持機器被騙否定論。最終,侵犯余額支付財產的,構成盜竊罪;侵犯快捷支付財產的,因《解釋》第5條規定對機器使用信用卡也構成信用卡詐騙罪,故此類行為構成信用卡詐騙罪。[29]參見吳波:《秘密轉移第三方支付平臺資金行為的定性——以支付寶為例》,載《華東政法大學學報》2017年第3期,第97-102頁。

筆者認為該學者的思路存在矛盾,一方面認為機器不能被騙,另一方面卻認為侵財快捷支付財產的行為構成信用卡詐騙罪。誠然,《解釋》第5條實質上承認了機器被騙肯定說,但這不代表該司法解釋就是沒有疑問的,事實上,機器被騙肯定說存在邏輯上的謬誤,缺乏技術上的支撐。另外,既然第三方支付平臺不屬于信用卡,那就不存在適用《解釋》第5條的余地。

(二)詐騙罪與信用卡詐騙罪的二分說

根據維度視角的數量不同,詐騙罪與信用卡詐騙罪的二分說分為兩種論證思路,盡管論證過程不同,但兩種思路均認為侵犯涉網絡支付的余額支付財產的,構成詐騙罪;侵犯涉網絡支付的快捷支付財產的,構成信用卡詐騙罪。

1. 思路一:三維度視角下詐騙罪與信用卡詐騙罪的二分說

這種思路的三個維度視角分別是涉網絡支付的財產性質、第三方支付平臺的性質以及機器能否被騙。第一,在涉網絡支付的財產性質方面,持這一思路的學者將涉第三方支付平臺的財產分為涉網絡支付的財產、涉網絡信貸的財產以及涉網絡理財的財產三類,后兩種均為財產性利益,故雖然持該思路的學者并未直接討論涉網絡支付的財產,但筆者合理推測其將涉網絡支付的財產認定為狹義的財物。第二,在第三方支付平臺的性質方面,當行為人借用第三方支付平臺侵犯余額支付財產時,第三方支付平臺并非信用卡,僅是數字化資金的存儲平臺;當侵犯快捷支付財產時,因快捷支付只是信用卡原有使用方式的衍生,故此時第三方支付平臺屬于信用卡的延伸通道,行為人借助這一延伸通道實現了對信用卡管理秩序的侵犯。第三,在機器能否被騙方面,該觀點立足于現代智能設備僅能識別正當處分財產的形式條件而無法識別實質條件(輸入指令者為用戶本人或其授權者)這一點,通過重新建構欺詐智能設備的詐騙罪結構,認為智能設備可以被騙。綜上,行為人侵犯余額支付財產的,構成詐騙罪;行為人侵犯快捷支付財產的,構成信用卡詐騙罪;詐騙結構為:行為人向智能設備輸入欺騙指令→智能設備僅識別出處分財產的形式要件→智能設備處分了財產→被害人損失財產→行為人或第三人獲得財產。[30]參見楊志瓊:《利用第三方支付非法取財的刑法規制誤區及其匡正》,載《政治與法律》2018年第12期,第36-50頁。

使用快捷支付功能時與使用余額支付功能時,第三方支付平臺的性質當然有不同之處。然而,將詐騙罪的情形區分為欺詐智能設備與欺詐自然人兩種,從而適用不同的構成要件,似乎已經超越了解釋論的范疇,屬于立法論的內容。此外,與詐騙自然人的構成要件相比,詐騙機器人的構成要件除了將被騙主體換成智能設備外,似乎沒有其他區別,但單純地置換被騙主體并不能為機器被騙二分說提供有力的支撐。

2. 思路二:二維度視角下詐騙罪與信用卡詐騙罪的二分說

思路二的兩個維度視角是第三方支付平臺的性質與機器能否被騙。在前者方面,侵犯余額支付財產時,第三方支付平臺并非信用卡;侵犯快捷支付財產時,從將第三方支付平臺賬戶身份信息解釋為信用卡信息這一點來看,主張思路二的學者實際上認為此時的第三方支付平臺屬于信用卡。在后者方面,堅持機器被騙二分說,第三方支付平臺屬于可以被騙的機器人。因此,侵犯涉網絡支付中的余額支付財產的,構成詐騙罪;侵犯快捷支付財產的,構成信用卡詐騙罪。[31]參見馬路瑤:《法教義學視角下利用第三方支付非法取得他人財物行為的定性研究》,載《法律適用》2020年第9期,第40-51頁。

在筆者看來,思路二存在兩個缺陷:第一,如前所述,將第三方支付平臺視為機器人并不合適,并且即使將其視為機器人,也難以肯定機器人可以被騙。第二,倘若將第三方支付平臺賬戶身份信息解釋為信用卡信息,就意味著第三方支付平臺的所屬公司屬于金融機構,但這既不符合事實,又不符合相關行政法規。

四、罪名的三分說之提倡

無論是罪名的統一說還是罪名的二分說,均無法對涉網絡支付的侵財行為做出合理妥當的刑法定性。筆者認為,涉網絡支付的侵財行為事實結構復雜、問題爭議較多,采用從各個視角全面考慮、層層遞進的分析方法,是解決對這類行為定性問題的合理思路。筆者認為不同的涉網絡支付侵財行為分別構成盜竊罪、詐騙罪與信用卡詐騙罪,故筆者將本文提倡的觀點稱之為罪名的三分說。

從前文的分析可以看出,現有觀點都或多或少地涉及了以下四個維度視角,分別是涉網絡支付的財產性質、第三方支付平臺的性質、機器能否被騙與行為類型的劃分。對涉網絡支付的財產性質的認定與盜竊罪相關聯,對第三方支付平臺的性質的認定則與信用卡詐騙罪相關連,機器能否被騙涉及盜竊罪與詐騙罪的區分,行為類型的劃分也關乎最終的行為定性。筆者在前文已經對機器被騙問題做出了詳細的分析,認為應當堅持機器被騙否定說,故對機器被騙問題不再贅述。對行為類型的劃分將在后文詳盡論述,因此首先需要解決的是兩個前置問題——涉網絡支付財產的性質與第三方支付平臺的性質。

(一)前置問題一:涉網絡支付財產的性質

倘若認同財產性利益是財產犯罪尤其是盜竊罪的行為對象,則無論認為涉網絡支付的財產是狹義的財物還是財產性利益,對于最終行為人行為的定性并無影響。然而學界對此問題畢竟存有爭議,為了邏輯的閉環和表述的完整,筆者在此仍舊對此視角發表自己的看法。筆者認為涉網絡支付的財產,無論是快捷支付財產還是余額支付財產,均是第三方支付平臺賬戶所有人占有的債權,而債權屬于典型的財產性利益。[32]參見周光權:《刑法各論》(第4版),中國人民大學出版社2021年版,第103頁。

第一,快捷支付財產是第三方支付平臺賬戶所有人占有的對銀行的債權。快捷支付財產是與第三方支付平臺綁定的信用卡的財產,故此問題實質上落腳于存款人對存款的占有問題,這一問題與存款的性質問題密不可分,“存款”具有不同的性質,分別是存款債權與存款現金。[33]參見張明楷:《刑法學》(第6版)(下),法律出版社2021年版,第1234頁。關于存款人占有的是哪一性質意義上的“存款”,頗有影響力的兩種觀點是占有債權說與雙重占有說,前者認為存款人占有的是對銀行享有的債權,[34]參見黑靜潔:《存款的占有新論》,載《中國刑事法雜志》2012年第1期,第47頁;張明楷:《刑法學》(第6版)(下),法律出版社2021年版,第1234頁。后者認為存款人既占有對銀行的債權又占有現金。[35]參見陳洪兵:《中國語境下存款占有及錯誤匯款的刑法分析》,載《當代法學》2013年第5期,第71頁。筆者贊同占有債權說,因篇幅限制,筆者無法在此展開具體論述,但總體理由是貨幣沒有爭議地適用“占有即所有”規則,因此一旦存款人將貨幣存入銀行,就喪失了對貨幣的占有,轉而占有的是對銀行的債權;存款人之所以可以憑借銀行卡等取現、轉賬,是因為其基于與銀行簽訂的消費寄存合同而擁有的對銀行的債權。[36]參見錢葉六:《存款占有的歸屬與財產犯罪的界限》,載《中國法學》2019年第2期,第224頁。因此,以信用卡財產為本體的快捷支付財產是一種債權。

第二,余額支付財產是第三方支付平臺賬戶所有人占有的對第三方支付平臺所屬公司的債權。2018年央行發布通知,要求支付機構在2019年1月14日前將客戶備用金繳存比例提高至100%,[37]參見《中國人民銀行辦公廳關于支付機構客戶備付金全部集中交存有關事宜的通知》,銀辦發[2018]114號,2018年6月29日發布。賬戶所有人充值到第三方支付平臺賬戶中的資金要全部繳存到專門的銀行備付金賬戶中。據此,在余額支付的場合,賬戶所有人與第三方支付平臺所屬公司之間存在合同關系,而后者又與銀行之間存在合同關系。賬戶所有人將資金充值到第三方支付平臺賬戶中,獲得了對其所屬公司的債權;而第三方支付平臺又將這筆資金繳存到銀行備用金賬戶中,獲得了對銀行的債權。

第三,筆者贊同財產性利益屬于財產犯罪尤其是盜竊罪的行為對象。首先,刑法第265條規定以牟利為目的盜借通信線路或者復制他人電信碼號而使用的,構成盜竊罪,行為對象是繳納電信費用的利益,顯然是一種財產性利益,這表明我國刑法已經明文將財產性利益規定為財產犯罪的行為對象。[38]參見黎宏:《論盜竊財產性利益》,載《清華法學》2013年第6期,第127頁。其次,如若不承認可以盜竊財產性利益,那么諸如食宿完后臨時起意逃避繳納數額較大的食宿費用以及非法將他人股權轉移到自己名下這樣的案件就無法處理。最后,我國刑法規定的盜竊罪要求盜竊數額較大,加之可以對財產性利益的范圍進行合理限定,所以不會導致盜竊罪成立邊界的喪失。[39]參見張明楷:《論盜竊財產性利益》,載《中外法學》2016年第6期,第1419頁。

(二)前置問題二:第三方支付平臺的性質

在余額支付的場合,第三方支付平臺不是信用卡或者信用卡的延伸通道。第一,行政法規否認了第三方支付平臺發布公司的金融機構屬性,故第三方支付平臺不是信用卡。根據相關立法解釋的規定,刑法中的“信用卡”的發布主體是商業銀行或其他金融機構。[40]《全國人民代表大會常務委員會關于〈中華人民共和國刑法〉有關信用卡規定的解釋》規定:“刑法規定的‘信用卡’,是指由商業銀行或者其他金融機構發行的具有消費支付、信用貸款、轉賬結算、存取現金等全部功能或者部分功能的電子支付卡。”我國《立法法》規定,立法解釋的效力等同于法律。[41]《中華人民共和國立法法》第50條規定:“全國人民代表大會常務委員會的法律解釋同法律具有同等效力。”因此,想要判斷第三方支付平臺是否屬于信用卡,就必須判斷其發布公司是否屬于商業銀行或金融機構。沒有爭議的是,第三方支付平臺的發布公司不屬于銀行,而央行發布的《非金融機構支付服務管理辦法》第2條第1款則明文將第三方支付平臺的發布公司界定為非金融機構,[42]《非金融機構支付服務管理辦法》第2條第1款規定:“本辦法所稱非金融機構支付服務,是指非金融機構在收付款人之間作為中介機構提供下列部分或全部貨幣資金轉移服務:(一)網絡支付;(二)預付卡的發行與受理;(三)銀行卡收單;(四)中國人民銀行確定的其他支付服務。”故第三方支付平臺不屬于信用卡。有學者認為,相同的法律概念在不同的部門法中有不同的含義,不能僅以金融法規未將第三方支付平臺視為金融機構為由否定第三方支付平臺不屬于信用卡,相反,應當承認第三方支付平臺在功能及使用方式上與信用卡的一致性,從而將其認定為新型的信用卡。[43]參見劉憲權:《論新型支付方式下網絡侵財犯罪的定性》,載《法學評論》2017年第5期,第34-35頁。筆者并不贊同這種觀點。“信用卡”屬于規范的構成要件要素中的法律的評價要素,對法律的評價要素的解釋,應以相關法律法規為依據,[44]參見張明楷:《規范的構成要件要素》,載《法學研究》2007年第6期,第83頁。因此對“信用卡”的解釋不能脫離金融法規。且信用卡作為專業術語,對其含義的確定不能脫離金融行業的行業習慣與金融法規的歷史沿革。[45]參見曲新久:《刑法的邏輯與經驗》,北京大學出版社2008年版,第293頁。第二,在余額支付的場合,因財產來源并非綁定的信用卡,故第三方支付平臺也不是信用卡的延伸通道。余額支付時,與第三方支付平臺綁定的信用卡處于“靜默”狀態,作為財產的資金的調撥與轉移無需銀行介入。而且侵犯余額支付財產時,并不會涉及信用卡的信息資料,因此與信用卡無關。需要說明的是,不能因為余額資金全部被繳存到銀行備用金賬戶中,就認為侵犯余額支付財產的,也侵犯了信用卡管理制度的法益,從而將第三方支付平臺視為信用卡的延伸通道。因為備用金賬戶并非信用卡,二者不能混為一談;即使將其視為信用卡,行為人通過第三方支付平臺所直接侵害的也是第三方支付平臺賬戶所有人對第三方支付平臺所屬公司的債權,并非后者對銀行享有的債權,信用卡管理秩序的法益并沒有受損。

在快捷支付的場合,第三方支付平臺屬于信用卡的延伸通道。第一,快捷支付的資金來源是與第三方支付平臺綁定的信用卡,行為人侵犯涉快捷支付的財產,實質上侵犯的是信用卡中的資金,[46]如前所述,筆者認為信用卡中的資金實質是信用卡所有人對銀行的債權,但為了表述的方便,在這里及后文仍然使用“資金”一詞。換言之,此時行為人是將第三方支付平臺作為侵犯信用卡管理制度這一法益的通道。第二,在快捷支付的場合,第三方支付平臺的作用是充當銀行與用戶之間的中介機構,用戶向第三方支付平臺發起資金調撥指令,后者再向銀行發出同樣的資金調撥指令,在這一過程中,第三方支付平臺無法獨立完成整個流程,必須以銀行的支付結算功能為基礎,[47]參見楊志瓊:《利用第三方支付非法取財的刑法規制誤區及其匡正》,載《政治與法律》2018年第12期,第42頁。因此快捷支付的核心還是與第三方支付平臺綁定的信用卡。第三,誠然,在侵犯快捷支付財產的場合,行為人并沒有使用信用卡資料,故難以根據相關司法解釋的規定成立信用卡詐騙罪,[48]《最高人民法院、最高人民檢察院關于辦理妨害信用卡管理刑事案件具體應用法律若干問題的解釋》第5條第2款規定:“刑法第一百九十六條第一款第三項所稱‘冒用他人信用卡’,包括以下情形……(三)竊取、收買、騙取或者以其他非法方式獲取他人信用卡信息資料,并通過互聯網、通訊終端等使用的……。”但快捷支付可謂是信用卡支付的“網絡版”,盡管這種支付方式沒有涉及信用卡實體,但行為人實際上是借助于第三方支付平臺這一通道間接地使用了信用卡,而且刑法并沒有將冒用他人信用卡的方式限定為冒用信用卡實體,因此,侵犯快捷支付財產的,當然具有成立信用卡詐騙罪的可能性。在處于信息時代的當今社會,作出這一解釋是符合社會實際情況的。

(三)涉網絡支付侵財行為的分別定性

利用第三方支付平臺進行網絡支付,有兩種行為類型,分別是轉賬行為與消費行為,故涉網絡支付的侵財犯罪同樣表現為轉賬型侵財行為和消費型侵財行為。

1. 轉賬型侵財行為的刑法定性

以侵犯的財產類型為標準,轉賬型侵財行為分為通過轉賬侵犯余額支付財產的行為與通過轉賬侵犯快捷支付財產的行為,除侵犯的財產類型不同,這兩種轉賬型侵財行為的犯罪流程是一樣的:行為人輸入支付密碼,向第三方支付平臺發出資金調撥指令,從而將被害人的余額支付資金或者快捷支付資金轉移到自己或者他人的第三方支付平臺的賬戶中。在轉賬型侵財行為的場合,侵犯余額支付財產的,涉及行為人、第三方支付平臺兩方;侵犯快捷支付財產的,涉及行為人、第三方支付平臺、銀行三方;很顯然,無論哪種類型的行為,均無自然人的參與,又因為機器不可能被騙,故不可能構成詐騙類犯罪。相反,應當將通過轉賬侵犯涉網絡支付財產的行為認定為盜竊罪。盜竊罪是指以非法占有為目的,違背被害人意志,將他人占有的財物轉移為自己或第三人占有的犯罪[49]參見張明楷:《刑法學》(第6版)(下),法律出版社2021年版,第1235頁。;涉網絡支付的財產屬于財產性利益中的債權,而財產性利益可以成為盜竊的對象。行為人違背被害人意志,通過實施轉賬行為將被害人占有的對銀行或第三方支付平臺所屬公司的債權轉移為自己或第三人所有,且其主觀上具有非法占有目的,當然構成盜竊罪,此時侵犯的財產類型不同并不影響最終的定罪。

2. 消費型侵財行為的刑法定性

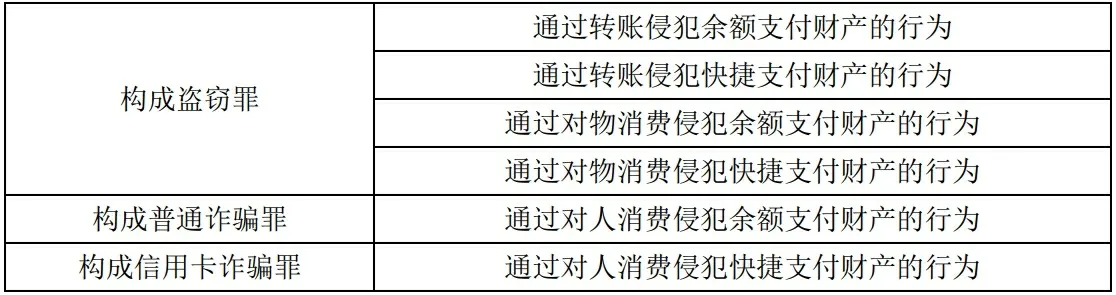

消費可以分為對人消費與對物消費,故消費型侵財行為分為對人消費型侵財行為與對物消費型侵財行為,根據侵犯的財產類型不同,可以將消費型侵財行為進一步區分為通過對人消費侵犯余額支付財產的行為、通過對人消費侵犯快捷支付財產的行為、通過對物消費侵犯余額支付財產的行為、通過對物消費侵犯快捷支付財產的行為。

表一 消費型侵財行為的劃分

對人消費型侵犯財產的行為的犯罪流程為:在密碼消費的場合,賣家在線上通過淘寶、京東等交易平臺設置商品鏈接,行為人點擊商品鏈接得到支付界面,然后輸入支付密碼,從而將資金轉移到第三方支付平臺所屬公司開設的中介銀行賬戶中;或者賣家在線下出示商戶收款二維碼,行為人掃描收款二維碼獲得支付界面,然后輸入支付密碼實現資金的轉移。在免密消費的場合,行為人在線下出示免密付款二維碼,賣家掃描免密付款二維碼,實現資金的轉移。可以看出,在免密消費的場合,賣家無疑具有處分被害人財物的權限,也是賣家實施的處分行為,故賣家處于被騙人的地位。需要討論的是密碼消費的場合,因為處分行為涉及了賣家與行為人兩方。筆者認為即使是密碼消費侵財,賣家同樣處于被騙人的地位。在密碼消費侵財時,支付界面的彈出是行為人完成侵財的必要條件,而這一條件是由賣家提供的——線上提供商品鏈接,線下提供收款二維碼——否則處分行為就不可能完成。概言之,賣家是實施處分行為的決定性參與者,行為人是輔助者;賣家對被害人財物也具有處分權,這種處分權表現為對彈出支付界面的合法控制權與決定權。根據通說,被騙人與被害人相分離的屬于三角詐騙。[50]參見張明楷:《論三角詐騙》,載《法學研究》2004年第2期,第93頁。故對人消費型侵財行為屬于三角詐騙類犯罪。

侵犯余額支付財產時,第三方支付平臺既非信用卡又非信用卡的延伸通道,應為并沒有侵犯信用卡管理秩序這一法益,故通過對人消費侵犯余額支付財產的,構成普通的詐騙罪。

侵犯快捷支付財產時,第三方支付平臺屬于信用卡的延伸通道,行為人借此通道實現了對信用卡管理秩序這一法益的侵犯。與第三方支付平臺綁定的信用卡不可能是偽造、作廢或以虛假身份證明騙領的信用卡,故通過對人消費侵犯快捷支付財產的行為不構成使用偽造、作廢的信用卡或以虛假的身份證明騙領的信用卡類型的信用卡詐騙罪。又因為惡意透支型的信用卡詐騙罪屬于真正身份犯,其主體必須是合法持卡人,[51]參見張明楷:《刑法學》(第6版)(下),法律出版社2021年版,第1040頁。故通過對人消費侵犯快捷支付財產的行為也不構成惡意透支型的信用卡詐騙罪。應認定此類行為構成冒用他人信用卡類型的信用卡詐騙罪。所謂冒用信用卡是指冒充合法的持卡人,通過銀行員工或商戶收銀員而使用,從而使合法持卡人遭受損失的行為。[52]參見周光權:《刑法各論》(第4版),中國人民大學出版社2021年版,第327-328頁。通過對人消費侵犯快捷支付財產的行為,其實質是行為人“穿越”第三方支付平臺這一延伸通道,冒充了合法的信用卡持卡人,通過線上或線下的商戶非法使用被害人的信用卡,從而使被害人遭受了財產損失。據此,通過對人消費侵犯快捷支付財產的,構成冒用他人信用卡類型的信用卡詐騙罪。

對物消費型侵財行為主要發生在對自動售貨機或其他機器設備消費的場合,其犯罪流程為:行為人掃描自動售貨機或其他機器設備的二維碼獲得支付界面,輸入密碼后將資金轉移至第三方;或者調出免密付款碼后,讓機器掃描轉移資金。在這一消費的過程中,沒有自然人的參與,且機器不能被騙,故無法構成詐騙類犯罪。因此,無論是通過對物消費侵犯余額支付財產的行為還是通過對物消費侵犯快捷支付財產的行為,均構成盜竊罪。

結 論

涉網絡支付的財產是行為人對第三方支付平臺所屬公司或銀行的債權,屬于財產性利益,而財產性利益是財產犯罪尤其是盜竊罪的行為對象。第三方支付平臺不是新型信用卡,僅在快捷支付時屬于信用卡的延伸通道,行為人可以借助此通道侵犯信用卡管理制度這一法益。機器不能被騙,即使將第三方支付平臺認定為人工智能,其也不能成為被騙的對象。涉網絡支付的侵財行為存在不同的行為類型,這種事實層面的不同直接影響最后的定罪結論。綜上所述,可以得出以下結論:通過轉賬及對物消費侵犯余額支付財產和快捷支付財產的,構成盜竊罪;通過對人消費侵犯余額支付財產的,構成普通詐騙罪;通過對人消費侵犯快捷支付財產的,構成信用卡詐騙罪。

表二 定性結論的具體展現

根據以上結論,在本文開篇提及的趙某案中,趙某通過非法轉賬獲得支付寶余額資金的行為,構成盜竊罪,法院判決沒有問題。而在徐雅芳案中,徐雅芳實施了與趙某性質相同的行為,法院卻判決構成詐騙罪,根據本文的觀點,這明顯不當,應當認定徐雅芳構成盜竊罪。在廖某案中,廖某也實施了轉賬型侵財行為,構成盜竊罪。在李某案中,李某既實施了轉賬型侵財行為,又實施了消費型侵財行為,應當分別處理:通過轉賬及對物消費侵犯快捷支付財產的,構成盜竊罪;通過對人消費侵犯快捷支付財產的,構成信用卡詐騙罪;最終應當數罪并罰。