民營醫療行業“長坡厚雪” 眼科、腫瘤、口腔等顯現性價比

葉睿遠

盡管近幾年民營醫療跟隨醫藥生物板塊出現較大調整,但本身基本面并沒有出現實質惡化,更多還是為了消化前兩年過度炒作的高估值。長期來看,在醫保控費大背景下,只要能滿足患者差異化需求的民營醫療機構都有不錯價值,具體布局可從確定性和彈性兩個維度出發。

無論是眼科、牙科等消費醫療,還是綜合醫院、腫瘤等嚴肅醫療,要想看清民營醫療在國內醫療體系中的存在價值,離不開對DRG 政策框架的討論。

該政策是繼帶量采購、醫保談判外的一大舉措,目的是在醫保控費的框架下管控醫院不合理的支出。以往醫保和醫院按項目結算,對醫院來說多做些檢查和多開些藥,就能從醫保“口袋”拿走更多的錢;而DRG 實施后,醫保和醫院的結算變成了按疾病和治療方式來確定支付標準,超支部分需醫院自行承擔。

接下來,DRG 的成效將逐步顯現,2024 年開始全面實施,對比來看,德國花了9 年時間才把DRG 穩定和推廣。在其發力下,公立醫療體系過度醫療的現狀有望徹底改變,但控費思維下或轉向另一極端,即底線醫療。因此,民營醫療的長期存在價值實際上是滿足患者的差異化需求。也正因此,關注該賽道的明星基金經理還是非常多的,包括朱少醒、張坤、胡昕煒等公募頂流都有該領域的持倉。

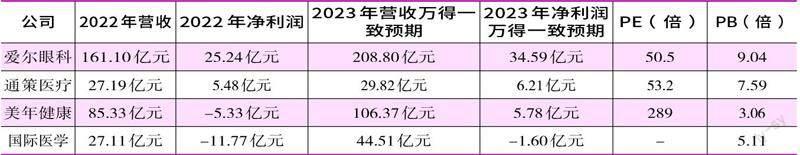

近幾年民營醫療板塊的股價調整,并非是底層邏輯的發展不及預期,而是2020~2021 年時市場給予了過高的成長預期:眼科龍頭PE 一度超過220 倍、口腔龍頭高達270 倍、海吉亞醫療300 倍……一定程度上也導致部分醫療服務企業過早、過快的進行了異地擴張。當然,近三年疫情也客觀上對問診人次產生了負面影響,比如業務比較成熟的體檢龍頭美年健康,2020年和2022年都出現了營收的同比下滑;但今年有望成為拐點,美年健康前三季度重回增長,同比+24.81%,所以這一領域的短期邏輯,其實和CXO、創新藥以及醫療器械都是比較像的。

具體投資主線方面可關注兩方面機會:一是有望提供確定性的品種;二是有望提供彈性的品種。

確定性可以延續前面提到的差異化需求展開。在DRG 框架下,如果民營醫療繼續從事與公立醫療相近的業務,將不可避免地受到醫保控費影響,即便民營醫院以自費為主結算,比如通策醫療,其來自醫保結算的收入大概占營業收入的10%,但公司四大業務之一的種植牙在公立醫院也普遍有開展,因此在本輪集采過程中,公立醫院降費(大概打3 折)一定程度上也影響了該股短期的業績。即便在客流復蘇的大背景下,前三季度公司營業收入同比僅增長2.12%,歸母凈利潤同比下滑0.67%。

相比之下,眼科賽道的確定性明顯要高不少。公立醫院在眼科領域聚焦于白內障的基礎醫療,民營眼科的側重點大部分放在屈光、視光等非基本醫療業務上,實際上跟公立醫療形成了較好的補充。因此我們也看到在民營眼科賽道,除了龍頭愛爾眼科以外,還有華廈眼科、何氏眼科、普瑞眼科等多家眼科上市公司。

而在眼科賽道內,愛爾眼科的確定性又要比其他眼科高出不少,這要從民營醫療壁壘談起。民營醫療的商業模式本質上跟餐飲、便利店加盟如出一轍,都是先做好總店的盈利模型和市場口碑,然后再進行異地復制擴張。在民營醫療領域,真正證明了能異地復制擴張能力的企業并不多,愛爾眼科跟美年健康或許是最主要的兩家:前者并表的境內醫院和門診部數量高達397 家,未并表的并購基金層面還有大概300 家,這些為公司后續業績增長提供了保障。

另外像腫瘤領域,雖然當前公立醫院技術水平毋庸置疑,但隨著DRG改革深入,也容易產生相應的后遺癥:即可能逐步限制優秀醫生的收入天花板,導致部分高端醫務人員走向民營醫療。因此,在高端公立醫療水平相對不足的三四線城市,瞄準特需的民營醫療可以很好地補充患者的差異化看診需求,這也是海吉亞醫療的空間所在,作為國內最大的民營腫瘤醫療服務集團,吸引了包括陳皓、何帥等知名基金經理重倉持有。

相較于確定性,部分投資者可能更關注彈性,比如市場集中度的潛力方面。

整體看,民營體檢的集中度就比較高,美年健康+慈銘體檢占26%、愛康國賓15%、瑞慈體檢3%;相對來說眼科也是如此,愛爾眼科占28%、華夏眼科占6%、普瑞眼科3%、何氏眼科2%,集中度高意味著龍頭擴張速度也會變慢。

比如美年健康,該公司體檢中心的數量(含參股)自2019 年達到599家后,截至今年年中也不過608 家,而平均每家機構的接診量以及客單價是穩定的,因此近幾年公司的增長壓力也比較大,相應市場給的估值比較低。

相比之下,口腔的集中度明顯要低很多,前五大民營口腔集團的市占率分別為通策醫療2.4%、拜博口腔2.3%、美維口腔1.6%、瑞爾齒科1.4%等。即便是龍頭通策醫療,整體經營還是浙江省內為主。未來如果它的異地擴張邏輯得以驗證,相信資本市場會重新給予其較高估值,當然也不太可能回到前期動輒180 倍+的市盈率水平。對其而言,當務之急是做好區域總院的品牌和口碑,之后的分院擴張是順理成章的事情。

另外一度頗受機構青睞的國際醫學,實際也有一定彈性潛力。它經營著全國最大的單體醫院,過去3 年因為高新醫院二期、中心醫院以及商洛醫院新園區投用帶來了較高的折舊和攤銷費用,加上診療量爬坡需要時間,整體利潤率一般,2019~2023 前三季度毛利率分別為14.31%、-9.21%、1.49%、-6.57%、8.83%,與其他民營醫療企業動輒40%+的毛利率形成鮮明對照。不過隨著診療量的提升以及院區口碑的建立,中期的利潤空間還是比較大的,比較難把握的更多是時間節點,這可能也是機構反復做波段的原因。(本文提及個股僅做分析,不做投資建議。)

數據來源:Wind