化解企業債券風險:不良資產證券化

楊崗 謝文瑩

不良資產證券化業務現狀

截至2022年末,銀行間市場累計發行282單不良資產證券化產品,累計發行規模1,480.20億元,累計消化不良貸款本息余額7,621.40億元。其中,2022年共發行68單不良資產證券化產品,較2021年增加4單;發行規模合計309.61億元,同比增長2.81%;消化不良貸款本息余額1,901.44億元,同比增長15.63%。

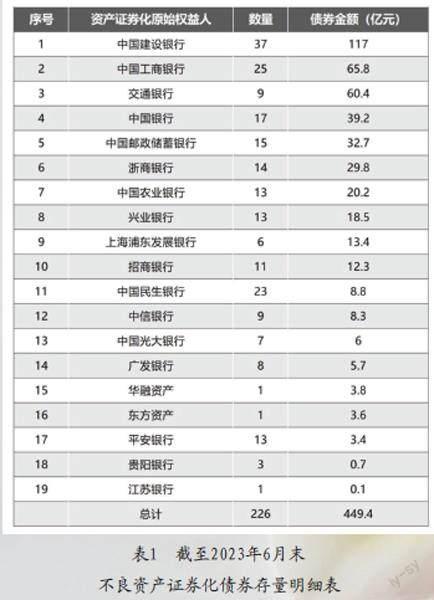

截至2023年6月末,不良資產證券化債券存量226只,全部債券金額為449億元,占整個市場的份額僅為0.03%(表1)。

發起機構方面,2022年發起機構仍然以國有銀行及股份制銀行為主。國有銀行共發起不良資產證券化產品29單,發行規模合計182.35億元,分別占全年發行總單數和總規模的42.65%和58.90%;股份制銀行共發起不良資產證券化產品36單,發行規模合計125.69億元,分別占全年發行總單數和總規模的52.94%和40.60%。城市商業銀行在本產品中活躍度一般,僅僅發行3筆,資產管理公司沒有參與相關業務。

2022年,發行規模前五位的發起機構分別為交通銀行、建設銀行、工商銀行、招商銀行和浦發銀行,發行規模占比分別為21.65%、15.20%、10.51%、8.45%和7.70%。其中工商銀行和建設銀行累計發行量仍然位列前兩位,分別占累計總規模的26.45%和23.77%。

早期實踐的教訓和當前政策調整

2003年中國華融發起第一個不良資產證券化項目,這是我國嘗試不良資產證券化的首次實踐。2006—2008年,全球金融危機爆發前夕,為有效剝離相關金融資產包袱,東方資產、信達資產和建行進行了市場化嘗試,累計發行了4筆不良資產支持證券,累計市場化化解和處置不良資產達516億元。2008年,監管出于審慎監管考慮,為防止外部金融風險進一步滲透,市場化措施暫停,不良資產證券化業務不再獲批。

歷史教訓:第一,商業銀行不良資產證券化過程中立法有所缺失,由于它自身存在很多不確定因素,所以需要有嚴格的法律作為擔保才能保證其規范化。第二,法律規范當中沒有明確證券化的形式,如果以固定資產對未來的現金流動進行償付,那么資產很難支撐其中的各部分結構與業務。第三,商業銀行不良資產中的信用問題可能存在缺乏法律依據的情況。我國破產法規定,如果發起人出售不良資產時存在金融機構作為擔保的情況,那么在破產清算時,擔保債權人可能被賦予優先受償的權利。但是對于SPV(特殊目的實體)而言,破產法可能并不賦予其優先償還的權利。

當前政策調整。一方面,為鞏固公司信用類債券的基礎,更好法治化處置并保障違約債券權益,可建立“大一統”債券市場,促進債券市場穩定。2021年,由中國人民銀行等多個部門頒布了《關于推動公司信用類債券市場改革開放高質量發展的指導意見》,重點關注公司信用類債券市場的統一化和大市場建設,后續重點對私募公司信用類債券的發行、信披、投保、預后等環節進行規范和統一。另一方面,針對SPV的穿透底層監管安排,在2023年發布的《商業銀行資本管理辦法(征求意見稿)》中已經明確資本占用需要穿透底層,從市場參與方的角度打破風險責任主體的資格和追索權問題,使得資本占用更加合理和透明。

化解企業債券風險的思考

發行路徑上的先天優勢。商業銀行不良資產證券化的發行和交易場所為銀行間債券市場,登記機構為中央國債登記結算有限責任公司,信息披露官方為中國貨幣網、中國債券網,投資者、做市商、參與方均為金融機構。在業務受托和發行管理等方面,不良資產證券化與常規債券的發行準備和管理有趨同性,相關機構的名單趨同和業務類似為不良資產證券化產品在債券替代上的后續擴大提供了優先條件。

產品設計上的風險承接架構。不良資產證券化屬于信貸資產證券化業務范圍,在監管口徑、發行準備、后續管理等事項上可以參考信貸資產證券化中的住房抵押資產證券化業務。在審批和監管上,不良資產證券化的審核和管理沿襲了金融債的路徑,審查審核在業務前,從源頭防止監管套利和其他風險化解模式的杠桿效益放大。在服務機構上,不良資產證券化從原始權益人、發行人、資產評估、審計單位等不同角度專業性審查了各模塊業務風險,減少了片面化的信息不對稱風險。在后期管理方面,資產證券化產品通常采取內部增信模式和資金歸集的方式來緩釋風險。這些做法可以為后期債券風險的化解提供一定的確定性基礎。

實際運用中需要考慮的問題

市場對零售類分散型不良貸款接受度高。市場接受程度高的不良資產證券化均為零售類分散型不良資產,主要因為其風險分散,易于后續資產管理。從歷史成功案例來看,商業銀行發行的不良資產證券化產品基礎資產均為個人經營性貸款、住房抵押貸款或個人信用卡貸款,屬于“小而分散”類型。

審批流程較長,且視同金融債管理。不良資產證券化是信貸資產證券化的一種類別,屬于金融債券的范疇,城商行發行不良資產證券化需要經過金融監管局和中國人民銀行雙重審查,并在金融債總額度內審查和管理。因不良資產證券化產品結構復雜、增信措施多樣,導致監管審查審批流程較長。同時,該產品對金融債總額度和時間有一定的擠占,可能對常規金融債的發行產生影響。

公司類不良資產打折過低,侵蝕本年利潤。從資產管理公司發行的不良資產證券化產品來看,公司類不良資產在模型設計和評級評估方面限制較多,存在折扣較低的現象。因不良資產證券化發行后資產即已經出表,損益計入當年利潤,會侵蝕本年實際經營利潤。

發行資產證券化產品增信成本過大。原始權益人提供直接流動性支持的增信方式不利于出表,外部擔保方對此產品的接受度較低,常見的、有效的內部信用增級是通過產品結構分層設計實現的,次級產品為優先級產品提供了內部信用。從發行歷史來看,不良資產證券化原始權益人和債券的外部評級均為AAA,大多數地方城商行外部評級低于AAA,資產證券化業務評級提升至AAA,勢必面臨更低折扣和更高的價格成本。

次級銷售、投資者尋找等發行難度較大。除大行發行的零售類分散型產品外,不良資產證券化次級層主要采取自持的方式,同時資產證券化市場流動性較好,但交易能力低于常規債券,由于投資者較少,給發行帶來一定難度。