地方政府債務治理與中小銀行風險承擔

摘 要:地方政府債務治理對于維護金融系統穩定、避免發生系統性金融風險具有重要作用。本文以地方政府債務管理制度框架的建立作為準自然實驗,基于2013—2018年全國232家地方性中小銀行數據,采用傾向得分匹配雙重差分(PSM?DID) 模型實證檢驗了地方政府債務治理對中小銀行風險承擔的影響及機制。研究結果表明:地方政府債務治理提高了中小銀行風險承擔水平,并且這種影響存在滯后效應,該結果在經過內生性處理和一系列穩健性檢驗后仍然成立。異質性分析結果表明,相較于農村商業銀行,城市商業銀行的風險承擔水平受地方政府債務治理的影響更大。機制分析結果表明,地方政府債務治理通過增加中小銀行信貸占比提高中小銀行風險承擔水平。PPP項目進一步強化了地方政府債務治理對中小銀行風險承擔水平的提升效應。本文的研究為理解地方政府債務治理的影響及其對金融系統穩定的作用提供了經驗證據。

關鍵詞:地方政府債務;中小銀行;風險承擔;中小銀行信貸占比;PPP項目

中圖分類號:F832 文獻標識碼:A 文章編號:1000-176X(2024)10-0042-13

一、引 言

2008年全球金融危機后,全球許多國家都更多地依賴債務融資來穩定經濟。隨著債務規模的增加,中國地方政府債務問題日益突出。為了防范和化解地方政府債務風險,中央政府出臺多項政策,建立和完善地方政府債務管理制度框架。2014年修訂的《中華人民共和國預算法》、《關于加強地方政府性債務管理的意見》(國發〔2014〕43號) 明確了地方政府債務的管理思路和管理框架。2015年,《財政部關于對地方債務試行限額管理的實施意見》(財預〔2015〕225號) 明確了地方政府舉債權限和全程監督流程。2016年,《地方性政府債務風險應急處置預案》(國辦函〔2016〕88號) 明確了地方政府債務風險事件的等級和責任劃分,建立了地方政府債務預警和應急處理機制。隨后,《關于印發地方政府性債務風險分類處置指南的通知》(財預〔2016〕152號) 細化了地方政府債務的分類處理原則和義務承擔比例。《地方政府一般債務預算管理辦法》(財預〔2016〕154號) 和《地方政府債務專項管理辦法》(財預〔2016〕155號) 建立了地方政府債務發行和償還的制度框架。通過這些措施,地方政府債務管理制度框架基本建立。然而,債務問題嚴重的省份仍然面臨較大的債務化解壓力,這對轄區內中小銀行風險承擔水平產生了影響,進而可能影響整個金融系統的穩定。

中小銀行在一定程度上推動了地方經濟發展。然而,中小銀行的快速發展也帶來了諸多問題和挑戰,主要是中小銀行受到規模和資源的限制,對地方政府債務極為敏感。隨著地方政府債務管理制度框架的建立,中小銀行風險承擔成為學術界重點關注的問題。中小銀行的運營大多受到地方政府的控制或干預,缺乏獨立性和自主性。在地方政府的影響下,中小銀行傾向于持有更多政府債券、發放更多貸款,并為地方政府基金和PPP項目等提供更多資金支持。中國人民銀行數據顯示,2013—2018年,中小銀行貸款額從2 196 245. 87億元增至7 003 695. 14億元,持有的政府債務也從69 533億元增至336 629億元。雖然中小銀行在PPP項目中的資金提供數據不完全,但作為主要融資來源之一,它們在這些項目中發揮了重要作用。相較于傳統融資平臺模式,中小銀行為PPP項目提供貸款面臨的風險更高,因為PPP模式下的公共基礎設施項目涉及多方利益相關者的協調與管理,非常復雜,政策變動或法律調整也可能增加項目的不確定性。

近年來,關于政府債務治理的研究大多采用準自然實驗的方法具體探討地方政府債務治理的影響。例如,梁若冰和王群群[1]研究發現,地方政府債務管理改革緩解了企業融資困境。劉瀾飚等[2] 研究發現,地方政府債務長期化會擠出實體企業的債務融資。劉瀾飚等[3] 研究發現,2014年修訂的《中華人民共和國預算法》實施的地方政府債券“自發自還”模式放開了地方政府舉債權,有助于緩解地方政府債務風險。相較于現有研究,本文的邊際貢獻如下:首先,研究方法更加具體、符合實際。本文采用傾向得分匹配雙重差分(PSM?DID) 模型開展研究,能夠更有效地控制數據的非隨機性和潛在的遺漏變量偏差,提高估計的準確性。其次,本文不僅分析了地方政府債務治理對中小銀行風險承擔的影響,還進一步探討了其滯后效應和傳導機制,是對現有研究的補充。最后,本文揭示了地方政府債務治理對不同類型中小銀行風險承擔水平的差異性影響,增強了研究的細致性和實用性。

二、理論分析與研究假設

政府債務可以通過多種渠道傳導至銀行,進而影響其風險承擔水平。具體來看,銀行通常持有政府債券,政府債務擴張可能導致違約風險上升,直接影響銀行的資產負債表,進而影響其風險承擔水平。Gennaioli等[4]利用國際數據研究發現,銀行持有大量政府債券,政府債務違約會導致這些銀行貸款增長速度放慢。Fratzscher和Rieth[5] 與Sosa?Padilla[6] 研究發現,政府債務風險與銀行風險存在因果關系,政府債務違約會引發銀行危機。李雙建和田國強[7]研究發現,地方政府債務對銀行風險承擔具有正向影響。Abinzano等[8]研究發現,信用風險能夠從政府債務向銀行系統傳導。地方政府債務治理措施的實施,尤其是對地方政府隱性債務的揭露和清理,可能暴露地方政府及其關聯企業的信用風險,增加部分政府債務的違約風險。巨大的政府債務壓力可能導致政府依賴銀行購買其債券,從而形成銀行與政府的相互依賴關系。如果銀行持有大量政府債務,政府信用風險上升會直接導致銀行風險上升,反之亦然。熊琛和金昊[9]利用DEGE模型研究發現,地方政府債務風險與金融部門風險相互傳導,并呈現“雙螺旋”結構。Buch等[10]、Ongena等[11]、Gropp等[12]、Cordella等[13] 與Acharya等[14] 研究發現,當面臨債務壓力時,政府會通過道德勸說或提供擔保,促使銀行增持政府債務。Cooper和Nikolov[15]研究發現,當銀行持有政府債務時,政府債券發行量的上升會壓低債券價格,導致銀行償付能力下降。地方政府債務治理措施的一個重要方面是加強對地方政府融資平臺的規范和清理,阻止地方政府依賴融資平臺獲得金融資源。那么,地方政府會更加依賴銀行的資金支持,地方性強且受政府影響大的中小銀行往往在這種債務轉嫁過程中扮演重要角色。

政府債務還可能通過影響外部經營環境,間接增加銀行風險。例如,政府債務增加可能導致經濟增長放緩、投資信心下降和市場不穩定。Mitze和Matz[16]研究發現,地區政府債務與人均國內生產總值存在顯著的負相關關系。張曾蓮和方娜[17]研究發現,中國地方政府債務存在顯著的經濟增長門限效應,當地方政府債務水平超過一定比例時,地方政府債務對經濟增長不再具有促進作用,甚至出現負向作用。低迷的經濟增長環境對銀行的風險承擔是不利的。地方政府債務治理措施對地方政府債券市場的規范和整頓可能導致市場對地方政府債券的信心不足,債券價格波動增加,從而增加中小銀行風險。特別是對于那些持有大量地方政府債券的中小銀行而言,其風險承擔水平會顯著上升。在地方政府債務治理過程中,政府可能通過行政手段干預中小銀行的經營活動。例如,地方政府要求中小銀行支持地方政府的融資需求。這種行政干預可能導致中小銀行的風險管理機制失效,迫使其承擔更高的風險。

相較于全國性的國有銀行和股份制銀行,地方性中小銀行多由地方政府控股或需要地方政府的審批才能成立。因此,地方政府更容易干預中小銀行的經營決策。例如,王連軍[18]與曹廷求和張光利[19]研究發現,政府干預在短期和長期均會顯著增加銀行風險。譚勁松等[20]研究發現,晉升錦標賽和財政制度會激勵地方政府干預銀行的經營行為,導致銀行產生不良貸款。劉海明和曹廷求[21]與王文莉等[22]研究發現,政府干預會降低銀行資金使用效率,提升其風險承擔水平。汪莉等[23]、伏潤民等[24]與尹威和劉曉星[25]研究發現,地方政府憑借政治權力和影響力,使中小銀行的經營決策更多地服務于當地經濟,這可能提升中小銀行風險承擔水平。劉新平[26]、王鳳榮和慕慶宇[27]、王曙光和王彬[28]與Brandao?Marques等[29]研究發現,地方政府干預程度不同導致地方政府債務治理政策產生不同的效果,對位于不同地區中小銀行風險承擔水平的影響也不同。基于此,本文提出如下假設:

H1:地方政府債務治理能夠提高中小銀行風險承擔水平。

政府債務增加通常伴隨著政府支出的增加,這可能通過銀行貸款的擠出效應影響銀行的經營環境。巨大的政府債務壓力需要通過地方政府發行更多的債券來籌集資金,這可能吸引大量市場資金,導致私人部門融資成本上升。Bocola[30]研究發現,當政府債務負擔較重或面臨債務危機時,政府會通過收縮銀行信貸來影響銀行風險承擔水平。Demirci等[31]研究發現,政府債務與企業杠桿率存在顯著的負相關關系,政府債務擠出了企業債務。馬樹才等[32]與熊琛和金昊[33]研究發現,地方政府債務對企業的信貸融資存在擠出效應,并且不同企業規模和不同所有制企業之間的擠出效應存在異質性。在中國,隨著地方政府債務治理的推進,地方政府債務被納入政績考核,地方政府債務治理直接影響地方官員的職位晉升,從而影響銀行的信貸行為。紀志宏等[34]研究發現,地級市官員的晉升激勵會使城市商業銀行增加信貸,并導致信貸質量下降。劉沖和郭峰[35]研究發現,官員任期會影響銀行的信貸風險。地方政府債務限額制度和地方政府融資平臺市場化轉型政策的實施,使地方政府僅靠財政收入和發行地方政府債券難以滿足其發展經濟和債務管理的需要,地方政府會主動干預中小銀行的貸款行為,促使其發放更多貸款,進而為其提供資金支持。一方面,銀行貸款可以作為重要的資金來源,填補財政缺口,確保政府各項工作和項目順利進行。另一方面,銀行貸款用于經濟發展項目可以促進經濟增長,增加地方財政收入。地方政府的行政干預可能會導致中小銀行降低信貸門檻,從而使貸款質量下降,并提高中小銀行風險承擔水平。基于此,本文提出如下假設:

H2a:地方政府債務治理通過增加銀行信貸占比提高中小銀行風險承擔水平。

地方政府債務治理對融資平臺的清理和規范增加了融資平臺的償債壓力。為了解決地方債務平臺存量債務難以消化的難題,降低可能出現的經濟“硬著陸”風險,中央鼓勵地方政府運用PPP、政府基金等模式,引入社會資本,以降低地方政府的杠桿率。部分面臨生存與融資壓力的融資平臺開始通過PPP項目和政府投資基金等渠道變相舉債。根據政府與社會合作庫的數據,截至2022年12月,PPP在庫項目為14 040項,投資額為209 190. 1億元。理論上,推廣PPP項目能夠降低政府直接提供公共產品的成本,減輕政府的融資需求。然而,在PPP項目快速發展的過程中,泛化濫用、變相融資、異化為新的融資平臺債務等現象時有發生。盧護鋒和鄒子東[36]與汪峰等[37]研究發現,PPP項目容易異化為地方政府的舉債工具。在PPP項目的實際運作中,為了規避風險,銀行成為優先出資方。中小銀行在地方政府的影響下,傾向于為PPP項目提供更多的資金支持。PPP項目缺乏政府信用的背書,項目收益依賴于其長期運營,收益的不確定性較大。此外,PPP項目涉及多方利益相關者,如政府、私人投資者、銀行及其他融資機構,這使得其合作的協調與管理復雜性較高。中小銀行在評估PPP項目風險時,可能因信息不對稱而低估其真實風險,從而在風險評估中出現偏差,提高中小銀行風險承擔水平。基于此,本文提出如下假設:

H2b:PPP項目會強化地方政府債務治理對中小銀行風險承擔水平的提升效應。

三、研究設計

(一) 數據來源與樣本處理

本文的主要研究數據來源于Wind數據庫、《中國統計年鑒》和中國地方政府債券信息公開平臺。由于地方政府債務管理制度框架于2016年基本建立,本文將2013—2015年作為地方政府債務管理制度框架建立前的時期,2016—2018是地方政府債務管理制度框架建立后的時期。位于政府干預程度較高省份的中小銀行為實驗組,位于政府干預程度較低省份的中小銀行為控制組。本文借鑒林伯強和譚睿鵬[38]的方法,用各省份的一般財政支出與各省份的生產總值之比衡量地方政府的干預程度。在地方政府債務管理制度框架建立當年,若一個省份的政府干預程度高于樣本分布第50百分位數的省份時,則認為該省份的政府干預程度較高;若一個省份的政府干預程度低于或等于樣本分布第50百分位數的省份時,則認為該省份的政府干預程度較低。

參考已有研究,本文對樣本進行如下處理:(1) 剔除外資中小銀行樣本;(2) 剔除主要數據缺失的中小銀行樣本;(3) 僅保留自2013年起連續5年數據均無缺失的中小銀行樣本;(4) 將所有連續變量進行上下1%的縮尾處理。完成數據清洗后,本文選取了2013—2018年中國30個省份(不包括中國港澳臺地區和西藏自治區) 的非平衡面板數據,最終包括1 386個樣本和232家地方性中小銀行。

(二) 變量選取

⒈被解釋變量

本文的被解釋變量為中小銀行風險承擔水平(RWAR),用風險加權資產/總資產衡量,將不良貸款率(NPL) 作為中小銀行風險承擔水平的替代指標用于穩健性檢驗。為了增加研究結論的可靠性,本文還選取了中小銀行的財務指標作為協變量:資產收益率(ROA),用凈利潤/總資產衡量;存款占比(DR),用存款總額/總資產衡量;存貸比(LDR),用貸款總額/存款總額衡量;貸款撥備率(LPR),用貸款損失準備金/貸款總額衡量。

⒉解釋變量

本文的解釋變量為地方政府債務治理的處理效應(treat×t)。本文構造實驗組和控制組的虛擬變量(treat),以及地方政府債務管理制度框架建立前后的時間虛擬變量(t)。

⒊中介變量

本文的中介變量為中小銀行信貸占比(LR),用貸款總額/總資產衡量。

4.調節變量

本文的調節變量為PPP項目(PPP),用PPP投資額的自然對數衡量。

5.控制變量

本文的控制變量為人均生產總值增長率(GDP),以控制各省份的宏觀經濟狀況。

(三) 模型構建

本文采用傾向得分匹配雙重差分(PSM?DID) 模型考察地方政府債務治理對中小銀行風險承擔的影響。相較于基本的雙重差分(DID) 模型,傾向得分匹配雙重差分(PSM?DID) 模型具有明顯的優勢。一是PSM?DID模型可以減少觀察性研究中的選擇偏差。在觀察性研究中,個人或群體并不是隨機分配到實驗組和控制組的,這可能導致政策效果估計偏差。PSM有助于創建在觀察協變量方面更具可比性的匹配組,從而降低了選擇偏差的風險。二是通過匹配具有類似傾向得分的個體,可以確保分組后在可觀察特征方面更加相似,從而降低協變量差異引起結果差異的可能性。三是在匹配后的成對組內,被解釋變量的變異性降低,置信區間變小,采用PSM?DID模型的估計效率更高。

⒈傾向得分匹配(PSM)模型

本文在進行傾向得分匹配時,根據中小銀行是否位于政府干預程度較高的省份將樣本分為兩組。當區域內政府干預程度較高時,該地區的中小銀行受到政府治理的影響會更為明顯。用資產收益率(ROA)、存款占比(DR)、存貸比(LDR) 和貸款撥備率(LPR) 對實驗組和控制組進行傾向得分匹配。

⒉雙重差分(DID)模型

本文對經過傾向得分匹配后的樣本進行雙重差分(DID) 分析。對經過傾向得分匹配的實驗組的中小銀行,構造處理效應虛擬變量,treat=1;對經過傾向得分匹配的控制組的中小銀行,構造處理效應虛擬變量,treat=0。構造時間虛擬變量t,將地方政府債務管理制度框架建立后的年份(2016年及之后) 設定為t=1;2016年之前的年份設定為t=0。根據上述定義,本文構建雙重差分模型,如下:

Riskit = β0 + β1treati + β2tt + β3treati × tt + β4controli,t - 1 + φt + αi + εit (1)

其中,i表示個體;t表示時間;Riskit 表示中小銀行風險承擔水平;controli,t - 1 表示控制變量,為了降低可能的內生性,銀行層面的控制變量選取滯后1期數值;αi 表示個體固定效應,包括省份固定效應和銀行固定效應;φt 表示年份固定效應;εit 表示隨機誤差項。β3 為重點關注的估計系數,能夠反映地方政府債務管理制度框架建立對中小銀行風險承擔水平的影響。

⒊動態邊際影響效應模型

為了檢驗地方政府債務治理對中小銀行風險承擔的動態邊際影響。借鑒錢雪松等[39]與安禮偉和蔣元明[40]的方法,本文在式(1) 中引入時間虛擬變量,如下:

Riskit = γ0 + γ1treati × t2016it + γ2treati × t2017it + γ3treati × t2018it + γ4controli,t - 1 + φt + αi + εit (2)

其中,t2016、t2017和t2018分別表示2016年、2017年和2018年的時間虛擬變量。在考察地方政府債務治理對中小銀行風險承擔的動態邊際影響效應時,本文關心的是交互項treat×t2016、treat×t2017和treat×t2018的系數γ1、γ2 和γ3。其余變量的定義與式(1) 相同。

⒋中介效應模型

隨著地方政府債務管理制度框架的建立,地方政府可能會利用中小銀行來緩解其融資壓力。在地方政府的干預下,中小銀行會增加其信貸占比,從而導致風險資產增加,進而影響風險資產加權比率。基于此,本文構建中介效應模型,如下:

Loanit = β0 + β1treati + β2tt + β3treati × tt + β4controli,t - 1 + φt + αi + εit (3)

Loanit = γ0 + γ1treati × t2016it + γ2treati × t2017it + γ3treati × t2018it + γ4controli,t - 1 + φt + αi + εit (4)

其中,Loanit 為中小銀行信貸占比,t2016、t2017和t2018分別為對應于2016年、2017年和2018年的時間虛擬變量。treat×t2016、treat×t2017、treat×t2018考察地方政府債務治理對中小銀行貸款占比的動態邊際影響效應。其余變量的定義與式(1) 相同。

⒌調節效應模型

為了檢驗PPP項目強化地方政府債務治理對中小銀行風險承擔的提升效應,本文構建調節效應模型,如下:

Riskit = β0 + β1PPP × treati × tt + β2treati + β3tt + β4controli,t - 1 + φt + αi + εit (5)

Riskit = γ0 + γ1PPP × treati × t2016it + γ2PPP × treati × t2017it + γ3PPP × treati × t2018it + γ4controli,t - 1 +φt + αi + εit(6)

其中,t2016、t2017 和t2018 分別表示2016 年、2017 年和2018 年的時間虛擬變量。PPP×treat×t、PPP×treat×t2016、PPP×treat×t2017、PPP×treat×t2018考察PPP項目對于地方政府債務治理影響中小銀行風險承擔的調節效應。其余變量的定義與式(1) 相同。

(四) 描述性統計

本文主要變量的描述性統計結果如表1所示。從各個變量的分布情況來看,被解釋變量、中介變量、調節變量、控制變量之間都存在一定差異。因此,為了避免選擇性偏誤問題,有必要對兩組中小銀行進行傾向得分匹配。

四、實證分析

(一) 傾向得分匹配核密度分析

為了檢驗樣本匹配的質量,本文在獲得傾向得分后,進一步繪制了核密度函數圖,以檢驗實驗組和控制組匹配后的差異。實驗組和控制組的核密度分布越相似,說明匹配效果越好。匹配后的結果滿足共同支撐域的要求。匹配前,控制組核密度圖的偏度和峰度均與實驗組存在較大差異;匹配后,實驗組和控制組核密度函數分布的差異變小,表明匹配效果較好。

(二) 傾向得分匹配平衡性檢驗

本文采用傾向得分匹配方法來避免選擇性偏誤問題,為實驗組中的中小銀行找到控制組中傾向得分相近的中小銀行。具體來說,采用Logit模型估計傾向得分,并使用核匹配方法進行匹配。本文對匹配情況進行了平衡性檢驗,以判斷傾向得分匹配結果的質量。完成傾向得分匹配后,檢查匹配后的中小銀行特征變量在實驗組與控制組之間的偏差是否顯著。匹配后的標準偏差的絕對值均小于10%,說明匹配效果比較理想。t檢驗結果顯示,匹配后的所有變量均不存在顯著差異,證明了匹配后變量均值相等的原假設,即傾向得分匹配是合理的。此外,從LR檢驗結果可以看出,Pseudo R2從0. 103下降至0. 001,且P值為0. 891。這說明兩組樣本在統計意義上基本滿足同質性要求,滿足了平衡性假設。

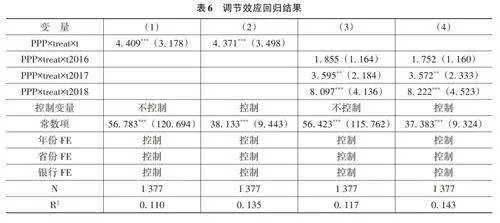

(三) 基準回歸分析

通過傾向得分匹配,本文獲得了一組與位于政府干預程度較高省份的中小銀行具有相似經營特征的控制組,運用式(1) 考察地方政府債務治理對中小銀行風險承擔影響的回歸結果如表2所示。其中,列(1) 和列(3) 是不包含控制變量的回歸結果,列(2) 和列(4) 是包含控制變量的回歸結果。表2列(1) 至列(4) 中,treat×t的系數顯著為正。這說明地方政府債務管理制度框架建立提高了中小銀行風險承擔水平。因此,H1得到驗證。

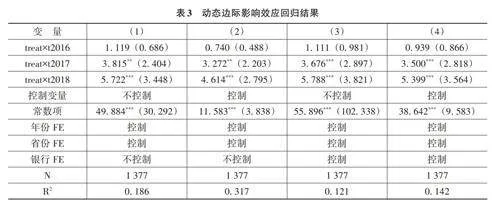

(四) 動態邊際影響效應

動態邊際影響效應的回歸結果如表3所示。表3列(1) 至列(4) 中,treat×t2016的系數不顯著,treat×t2017和treat×t2018的系數至少在5%水平上顯著為正。地方政府債務管理制度框架建立后的第1年(2016年),地方政府債務治理對中小銀行風險承擔水平沒有影響;地方政府債務管理制度框架建立后的第2年(2017年),treat×t2017的系數在5%或1%水平上顯著,地方政府債務治理對中小銀行風險承擔水平的影響開始顯現;地方政府債務管理制度框架建立之后的第3年(2018年),treat×t2018的系數明顯更大且均在1%水平上顯著。這說明在地方政府債務管理制度框架建立后的第3年,中小銀行風險承擔水平變得更高,地方政府債務治理對中小銀行風險承擔水平的動態影響具有滯后性,且逐年遞增。

(五) 內生性處理與穩健性檢驗

⒈平行趨勢檢驗

只有滿足平行趨勢假設,才能保證PSM?DID結果是無偏的。如果實驗組和控制組在政策公布前的時間趨勢不同,那么中小銀行風險承擔水平的變動可能是由事前時間趨勢的差異導致的。為了保證雙重差分模型的適用性,應考察在地方政府債務管理制度框架建立前,地方政府干預程度較強省份與干預程度較弱省份的中小銀行風險承擔水平是否存在平行趨勢。本文用各期數的回歸系數和置信區間減去事前均值的方法來處理事前趨勢。檢驗結果表明,實驗組(位于地方政府干預程度較強省份的中小銀行) 和控制組(位于地方政府干預程度較弱省份的中小銀行) 的風險資產加權比率在2016年前的發展趨勢相同。這說明本文基準回歸結果通過了平行趨勢檢驗。

⒉安慰劑檢驗

為了檢驗上述結果在多大程度上受到缺失變量和隨機因素的影響,本文隨機選取中小銀行,進行銀行層面的隨機實驗。根據虛假實驗中基準回歸估計系數的概率來判斷結論的可靠性。將上述過程重復500次,并繪制出treat×t的系數分布圖,驗證中小銀行是否受到地方政府債務治理之外的其他因素的影響。如果treat×t的系數在隨機處理下分布在0附近,說明模型沒有遺漏重要的影響因素。安慰劑檢驗結果表明,treat×t的估計系數在0附近,且顯著。這說明基準分析中的影響效應確實是地方政府債務治理造成的,本文的研究結論是穩健的。

⒊改變匹配方法

為了確保估計結果的穩健性,本文改變匹配方法對樣本重新匹配。本文先后使用k (k=2)近鄰匹配方法、卡尺匹配方法和卡尺內的k(k=2) 近鄰匹配方法進行匹配。改變匹配方法后的雙重差分模型回歸結果與上文研究結論基本一致。這說明本文的研究結論是穩健的。

⒋改變被解釋變量的衡量方式

本文用不良貸款率(NPL) 衡量中小銀行風險承擔水平重新進行檢驗。替換被解釋變量的雙重差分模型通過了平行趨勢檢驗和安慰劑檢驗,PSM?DID后的平均處理效應和動態邊際影響效應的回歸結果與上文基本一致。這說明本文的研究結論是穩健的。

⒌改變分組方式

為了避免地方政府干預程度分組方式的不同而影響實證結果,本文考慮改變上文的分組方式,以考察基準回歸結果的穩健性。債務率越高的省份化解債務的壓力越大,地方政府干預的激勵越強。因此,本文按照中小銀行所在省份的債務率高低重新分組。地方政府的債務率用地方政府債務余額/(一般公共預算收入+政府基金收入) 衡量。當一個省份的債務率高于樣本分布的50百分位數時,表明該省份的政府干預程度較高,中小銀行位于該省份時,分組變量treat1=1,否則treat1=0。改變分組方式后的穩健性檢驗同樣通過了平行趨勢檢驗和安慰劑檢驗,且估計結果與上文基本一致。這說明本文的研究結論是穩健的。

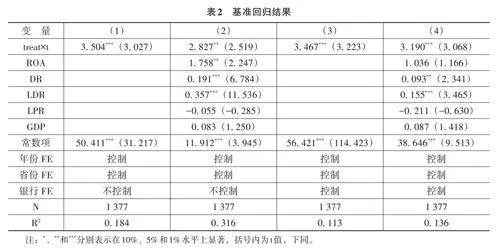

五、異質性分析

中國的中小銀行類型多樣,包括城市商業銀行、農村商業銀行、村鎮銀行和民營銀行等。其中,城市商業銀行和農村商業銀行是地方性中小銀行的主要組成部分,最具代表性。城市商業銀行發展時間較長,通常具備較好的管理和運營經驗;而農村商業銀行發展時間較短,仍在不斷完善和發展過程中。這兩類中小銀行的特征存在顯著差異。城市商業銀行規模較大、治理結構較為完善、風險管理能力較強;農村商業銀行規模較小、治理結構不完善、風險管理能力較弱。因此,本文將樣本分為城市商業銀行和農村商業銀行兩類,通過構造城市商業銀行與時間虛擬變量的交互項,考察地方政府治理對中小銀行風險承擔水平的異質性影響。樣本包括96家城市商業銀行、133家農村商業銀行和1家村鎮銀行。由于村鎮銀行與農村商業銀行特征相似,本文將其歸類為農村商業銀行。異質性分析的回歸結果如表4所示。從中可以看出,ccb×treat×t、ccb×treat×t2016、ccb×treat×t2017和ccb×treat×t2018的系數至少在10%水平上顯著為正。這說明相較于農村商業銀行,城市商業銀行風險承擔水平提升更多。可能是因為,農村商業銀行規模較小,業務范圍有限,不適合進行大規模政府項目的融資。

六、機制分析

(一) 中介效應分析

中介效應分析的回歸結果如表5所示。從中可以看出,表5列(1) 和列(2) 中,treat×t的系數均在1%水平上顯著為正。這說明地方政府債務管理制度框架的建立顯著提高了中小銀行貸款占比。表5列(3) 和列(4) 中,treat×t2016的系數不顯著,treat×t2017和treat×t2018的系數均在1%水平上顯著為正,且顯著性和系數大小呈現遞增趨勢。這說明在地方政府債務管理制度框架建立后1年,中小銀行信貸占比的影響開始顯現,并逐年遞增。因此,地方政府債務治理通過增加中小銀行信貸占比提高了中小銀行風險承擔水平。因此,H2a得到驗證。

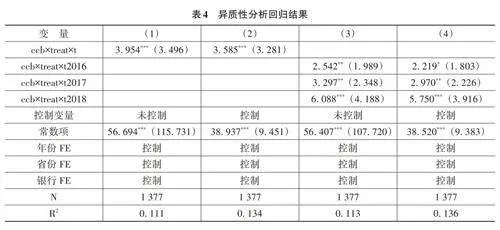

(二) 調節效應分析

從PPP項目的視角考察地方政府債務治理對中小銀行風險承擔調節效應的回歸結果如表6所示。表6列(1) 和列(2) 中,PPP×treat×t的系數均在1%水平上顯著為正。這說明PPP項目進一步強化了地方政府債務管理制度框架建立對中小銀行風險承擔水平的提升效應。表6列(3)和列(4) 中,PPP×treat×t2016的系數不顯著,PPP×treat×t2017和PPP×treat×t2018的系數均在1%水平上顯著為正,并呈現遞增的趨勢。這說明在地方政府債務管理制度框架建立后的第2年,PPP項目的影響凸顯,并逐年增強。這可能是因為地方政府的治理措施限制了傳統融資平臺的融資,從而加劇了地方融資平臺的償債壓力。為了解決存量債務問題,中央政府鼓勵地方政府通過PPP項目和政府基金等方式引入社會資本,以降低政府的杠桿率。在此背景下,中小銀行在地方政府的影響下,為風險更高的PPP項目提供更多的資金支持,從而進一步提高了中小銀行風險承擔水平。因此,H2b得到驗證。

七、研究結論與政策建議

(一) 研究結論

本文基于2013—2018年全國232家中小銀行數據,將地方政府債務管理制度框架的建立作為一項準自然實驗,采用傾向得分匹配雙重差分(PSM?DID) 模型實證檢驗了地方政府債務治理對中小銀行風險承擔的影響及機制。研究結果表明:首先,地方政府債務治理提高了中小銀行風險承擔水平,并且這種影響存在滯后性。隨著地方政府債務管理制度框架的建立,地方政府的融資壓力增加。整治地方融資平臺后,中小銀行為地方政府提供資金的作用更加顯著,地方政府干預中小銀行經營行為的動機更強。中小銀行的經營行為更多地服務于地方政府需求,導致其穩健性受損。DID有效性檢驗和一系列穩健性檢驗結果表明,本文的研究結論是穩健、可靠的。其次,地方政府債務治理對中小銀行風險承擔水平的影響存在差異。相較于農村商業銀行,城市商業銀行風險承擔水平受地方政府債務治理的影響更大。最后,地方政府債務治理通過影響中小銀行信貸占比和PPP項目,進而影響中小銀行風險承擔水平。隨著地方政府債務管理制度框架的建立,地方政府化解債務的壓力增加,政府有動機干預中小銀行信貸行為,促使其發放更多貸款。一方面,更多的貸款可以促進地區經濟增長,為地方政府帶來更多稅收收入。另一方面,更多的貸款可以維持基礎設施項目的運行。由于政府干預,中小銀行信貸占比增加。同時,PPP項目強化了地方政府債務治理對中小銀行風險承擔水平的提升效應。在地方政府的干預下,中小銀行通常會增加對PPP項目的信貸支持,但由于PPP項目的復雜性和不確定性,中小銀行面臨的風險增加。

(二) 政策建議

基于上述研究結論,本文提出如下政策建議:

第一,政府應制定可持續的地方政府債務治理策略,不斷提高地方政府債務的透明度,完善管理制度框架,并組織專家學者定期評估治理政策的效果。提高地方政府債務的透明度不僅有助于增強公眾對政府債務管理的信心,還能夠有效降低地方政府債務對中小銀行風險承擔的負向影響。通過科學合理的債務治理策略,地方政府可以在保障自身財務穩定的同時,降低中小銀行因地方政府債務高企而面臨的風險。

第二,進一步提高地方政府干預的透明度和可控性。地方政府應避免過度干預中小銀行的經營決策,以防止中小銀行因外部干預而導致其風險承擔水平上升。適度的政府干預有助于維持中小銀行的穩定性,從而更好地保護金融系統的整體穩定,避免發生系統性金融風險。中小銀行的健康發展對地方經濟至關重要,政府在干預時需要保持審慎態度,確保地方政府干預措施是透明和可控的。

第三,推動PPP項目的市場化和規范化,進一步降低中小銀行風險。地方政府在推進PPP項目時,應明確風險分擔機制,合理配置風險責任,優化項目的財務和運營管理,并完善項目的后期管理。通過市場化和規范化的PPP項目,有效降低中小銀行的風險。明確的風險分擔機制不僅能夠激發市場活力,還能讓中小銀行在參與PPP項目時有明確的風險預期,從而更加謹慎地進行投資決策。

第四,加強對中小銀行的監管和指導,完善其內部風險控制機制。中小銀行應提升風險識別,提高評估能力和管理能力,特別是在面對高企的地方政府債務和復雜的PPP項目時,監管機構應通過政策引導和技術支持,幫助中小銀行建立健全內部風險控制體系。根據中小銀行的不同類型和具體情況,實行差異化監管措施,促進其健康發展。

參考文獻:

[1] 梁若冰,王群群.地方債管理體制改革與企業融資困境緩解[J].經濟研究,2021,56(4):60-76.

[2] 劉瀾飚,陳晨,王博.地方政府債務長期化對企業債務期限結構的影響[J].南開經濟研究,2023(12):181-198.

[3] 劉瀾飚,陳晨,王博.舉債權放松能否緩解地方政府債務風險?[J].管理科學學報,2023,26(7):76-105.

[4] GENNAIOLI N, MARTIN A, ROSSI S. Banks, government bonds, and default: what do the data say?[J]. Journal of monetary economics,2018,98:98-113.

[5] FRATZSCHER M, RIETH M. Monetary policy, bank bailouts and the sovereign?bank risk nexus in the Euro area[J]. Review of finance,2019,23(4):745-775.

[6] SOSA?PADILLA C. Sovereign defaults and banking crises[J]. Journal of monetary economics,2018,99(4):88-105.

[7] 李雙建,田國強.地方政府債務擴張與銀行風險承擔:理論模擬與經驗證據[J].經濟研究,2022,57(5):34-50.

[8] ABINZANO I, CORREDOR P, MANSILLA?FERNáNDEZ J M. Sovereign debt holdings and banks’ credit risk:evidence from the Eurozone[J]. Finance research letters,2022,47:102600.

[9] 熊琛,金昊.地方政府債務風險與金融部門風險的“雙螺旋”結構——基于非線性DSGE模型的分析[J].中國工業經濟,2018(12):23-41.

[10] BUCH C M, KOETTER M, OHLS J. Banks and sovereign risk: a granular view[J]. Journal of financial stability,2016,25(3):1-15.

[11] ONGENA S, POPOV A, VAN HOREN N. The invisible hand of the government:moral suasion during the European sovereign debt crisis[J]. American economic journal: macroeconomics,2019,11(4):346-379.

[12] GROPP R, GRUENDL C, GUETTLER A. The impact of public guarantees on bank risk?taking: evidence from a natural experiment[J]. Review of finance,2014,18(2):457-488.

[13] CORDELLA T, DELL’ARICCIA G, MARQUEZ R. Government guarantees, transparency, and bank risk taking [J]. IMF economic review,2018,66(1):116-143.

[14] ACHARYA V V, BORCHERT L, JAGER M, et al. Kicking can down the road: government interventions in the European banking sector[J]. The review of financial studies,2021,34(9):4090-4131.

[15] COOPER R, NIKOLOV K. Government debt and banking fragility: the spreading of strategic uncertainty[J].International economic review,2018,59(4):1905-1925.

[16] MITZE T, MATZ F. Public debt and growth in German federal states: what can Europe learn?[J]. Journal of policy modeling,2015,37(2):208-228.

[17] 張曾蓮,方娜.地方政府債務對經濟高質量發展影響的空間網絡與門檻效應研究[J].國際金融研究,2021(10):14-25.

[18] 王連軍.金融危機背景下政府干預與銀行信貸風險研究[J].財經研究,2011,37(5):112-122.

[19] 曹廷求,張光利.市場約束、政府干預與城市商業銀行風險承擔[J].金融論壇,2011,16(2):3-14.

[20] 譚勁松,簡宇寅,陳穎.政府干預與不良貸款——以某國有商業銀行1988—2005年的數據為例[J].管理世界,2012(7):29-43.

[21] 劉海明,曹廷求.宏觀經濟不確定性、政府干預與信貸資源配置[J].經濟管理,2015(6):1-11.

[22] 王文莉,王秀萍,張晶.政府干預對農村商業銀行資金使用效率的影響及作用機制研究——有中介的調節效應模型[J].宏觀經濟研究,2020(6):26-41.

[23] 汪莉,吳杏,陳詩一.政府擔保異質性、競爭性扭曲與我國商業銀行風險激勵[J].財貿經濟,2016,38(9):21-35.

[24] 伏潤民,繆小林,高躍光.地方政府債務風險對金融系統的空間外溢效應[J].財貿經濟,2017,38(9):31-47.

[25] 尹威,劉曉星.地方政府行為與城市商業銀行風險承擔[J].管理科學,2017,30(6):79-91.

[26] 劉新平.政府干預、信貸結構和信貸風險[J].浙江學刊,2016(6):189-197.

[27] 王鳳榮,慕慶宇.政府干預異質性、中小銀行發展與中小企業融資約束——結合經濟換擋背景的分析[J].經濟與管理研究,2019,40(5):47-60.

[28] 王曙光,王彬.地方政府治理與區域金融風險化解——基于中小銀行風險形成與防范研究[J].行政管理改革,2022(11):52-61.

[29] BRANDAO?MARQUES L, CORREA R, SAPRIZA H. Government support, regulation, and risk taking in the banking sector[J]. Journal of banking & finance,2020,112:105284.

[30] BOCOLA L. The pass?through of sovereign risk[J]. Journal of political economy,2016,124(4):879-926.

[31] DEMIRCI I, HUANG J, SIALM C. Government debt and corporate leverage: international evidence[J]. Journal of financial economics,2019,133(2):337-356.

[32] 馬樹才,華夏,韓云虹.地方政府債務如何擠出實體企業信貸融資?——來自中國工業企業的微觀證據[J].國際金融研究,2020(5):3-13.

[33] 熊琛,金昊.地方政府債務的宏觀經濟效應——基于信貸錯配視角的研究[J].經濟學(季刊),2021,21(5):1545-1570.

[34] 紀志宏,周黎安,王鵬,等.地方官員晉升激勵與銀行信貸——來自中國城市商業銀行的經驗證據[J].金融研究,2014(1):1-15.

[35] 劉沖,郭峰.官員任期、中央金融監管與地方銀行信貸風險[J].財貿經濟,2017,38(4):86-100.

[36] 盧護鋒,鄒子東.PPP項目異化的結構性誘因與矯正機制研究:基于政府治理視角[J].現代財經(天津財經大學學報),2018,38(9):104-113.

[37] 汪峰,熊偉,張牧揚,等.嚴控地方政府債務背景下的PPP融資異化——基于官員晉升壓力的分析[J].經濟學(季刊),2020,19(3):1103-1122.

[38] 林伯強,譚睿鵬.中國經濟集聚與綠色經濟效率[J].經濟研究,2019,54(2):119-132.

[39] 錢雪松,康瑾,唐英倫,等.產業政策、資本配置效率與企業全要素生產率——基于中國2009年十大產業振興規劃自然實驗的經驗研究[J].中國工業經濟,2018(8):42-59.

[40] 安禮偉,蔣元明.長三角區域規劃與先進制造業企業全要素生產率——基于PSM?DID模型的經驗研究[J].產業經濟研究,2020(4):45-60.

(責任編輯:巴紅靜)