基金持有人的結(jié)構(gòu)特征

王聃聃 劉亦千

本文利用天相投資分析系統(tǒng),對391只基金2008年中報基金持有人結(jié)構(gòu)的變化趨勢等進行分析。

從開放式基金持有人特點來看:個人投資者占絕對主導(dǎo)地位;其對于高風(fēng)險品種的偏愛程度明顯降低,但份額并沒有明顯縮減;機構(gòu)增持大盤風(fēng)格指數(shù)基金較為明顯。

從封閉式基金持有人特點來看:機構(gòu)持有者比例大幅下降;機構(gòu)投資者對于封閉式基金價格有較強影響力;保險機構(gòu)依然是機構(gòu)投資主力。

截至2008年6月30日,391只基金2008年半年度報告披露完畢。以下將分別對2008年上半年開放式基金持有人結(jié)構(gòu)特征以及封閉式基金持有人結(jié)構(gòu)特征等進行分析。

債券型、指數(shù)型基金市場份額擴大

2008年股票市場大幅回調(diào),上證指數(shù)半年跌幅深逾48%,股指幾近腰斬。除貨幣型基金外,各類型基金都有不同程度的損失,積極投資偏股型基金凈值和封閉式基金價格上半年分別下跌35.67%和34.54%,開放式指數(shù)型基金上半年則以43.83%的凈值跌幅居各類型下跌榜首。

盡管2008年來基金獲批發(fā)行提速至歷史高位,但由于股票市場持續(xù)下跌,基金規(guī)模仍隨市縮水,截至2008年6月30日,全部基金管理資產(chǎn)總規(guī)模約2萬億,較07年底的3.17萬億縮水幅度達(dá)36.69%。

從不同類型基金來看,開放式積極股票型基金、混合型基金資產(chǎn)規(guī)模分別縮水至10048.88億元和5345.06億元,合計占基金總規(guī)模的76.77%,低于2007年底79.98%的占比,但仍然占市場主導(dǎo)地位。隨著股市的持續(xù)下跌及封閉式基金分紅的逐步兌現(xiàn),封閉式基金資產(chǎn)規(guī)模下降幅度高于基金市場整體,市場占比自07年的7.01%下降至3.91%。

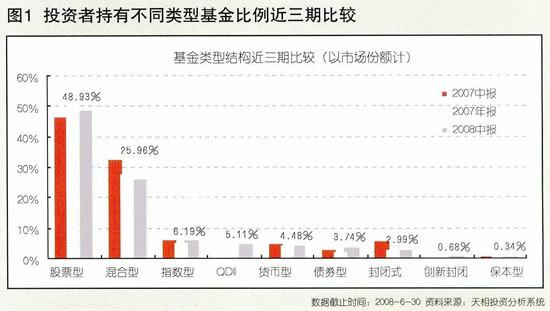

在2008年上半年市場持續(xù)低迷的背景下,具有穩(wěn)健投資優(yōu)勢的債券型基金在投資者風(fēng)險意識加強、債券型基金發(fā)行提速等因素影響下發(fā)展較快,管理資產(chǎn)規(guī)模及份額均在07年底的1.4倍以上。在連續(xù)加息背景下,貨幣市場基金失去“在獲得較好流動性的基礎(chǔ)上取得定期存款收益”的優(yōu)勢,并且受其投資工具市場規(guī)模的局限,部分貨幣市場基金暫停大額申購,這些因素均造成基金份額增長比例不大,保持相對平穩(wěn)。(圖1)

開放式基金持有人結(jié)構(gòu)分析

新基金持有者結(jié)構(gòu)發(fā)生改變

機構(gòu)投資者持有偏股型基金份額增加

隨著A股市場估值不斷降低,機構(gòu)投資者對偏股型基金的興趣有所增加,持有股票型和混合型基金份額分別自07年底的675.72億份和327.00億份提升至2008年上半年底的824.14億份和494.09億份,其中混合型基金持有份額增長幅度高達(dá)51.10%,即使是考慮2008年上半年新發(fā)基金機構(gòu)持有的35.57億份,仍然有較大比例的提升,顯示出機構(gòu)在市場持續(xù)下跌后日趨合理的估值水平下逐步建倉偏股型基金。反之,隨著偏股型基金的賺錢神話破滅,個人投資者對偏股型基金的狂熱漸退,截至2008年6月30日,個人投資者持有股票型和混合型基金份額分別為11630.32億份5370.70億份,略低于去年底的11723.11億份和5827.25億份,個人投資者深度套牢、惜售心理是個人持有份額沒有大幅度縮水的主要原因。

就基金持有人結(jié)構(gòu)而言,盡管機構(gòu)投資者持有偏股型基金份額有較大幅度上升,但未改變個人投資者絕對主導(dǎo)地位,其中股票型和混合型基金的個人持有比例仍高達(dá)93.38%和91.58%。事實上,自個人投資者持有偏股型基金比例從04年60%左右不穩(wěn)定的狀態(tài)快速發(fā)展過渡到06年以來90%以上比例后,偏股型基金的個人持有比例保持在90%至95%的高位水平,個人投資者或?qū)⒊掷m(xù)成為基金產(chǎn)品市場的中堅力量。

對高風(fēng)險品種偏好明顯降低

從圖1我們可以更為直觀的看到,2008年上半年在偏股型基金個人持有者份額流出、機構(gòu)尋求抄底機會的影響下,偏股型基金持有人結(jié)構(gòu)與07年相比發(fā)生了微妙的變化。從可比數(shù)據(jù)來看,2008年中報、07年年報和07年中報個人持有比例超過90%的基金數(shù)量占比分別為62%、70%和51%,2008年以來個人投資者風(fēng)險意識的提升使得個人投資者對于高風(fēng)險品種的偏愛程度明顯降低。(圖2)

減持高風(fēng)險品種

從前面的分析我們看到,機構(gòu)投資者在2008年市場中采取了與個人投資者相反的操作策略,主動尋求偏股型基金的抄底機會。在這里我們可以考察具有專業(yè)投資知識以及豐富市場經(jīng)驗的機構(gòu)投資者的資金流向。

從機構(gòu)持有份額的絕對數(shù)量上來看,富國天益、興業(yè)趨勢、華夏紅利、華安宏利、工銀價值、交銀穩(wěn)健、興業(yè)全球、華安創(chuàng)新、華夏回報、華夏增長、友邦盛世、華寶成長等基金被機構(gòu)持有的數(shù)量最多;從單只基金機構(gòu)持有份額變化來看,富國天益、信誠成長、華夏紅利、興業(yè)趨勢、上投內(nèi)需、興業(yè)全球、交銀穩(wěn)健、富國天瑞、華安宏利、中銀增長等基金機構(gòu)持有份額增長較多,其中富國天益、信誠成長、華夏紅利、興業(yè)趨勢的機構(gòu)持有份額增長均超過10億份,與2008年上半年偏股型新基金發(fā)行冷清的局面相比,這些操作風(fēng)格穩(wěn)健、風(fēng)險控制能力突出的品種明顯受到機構(gòu)青睞;此外,一些操作風(fēng)格相對積極的基金遭到機構(gòu)減持,盡管這其中部分基金曾經(jīng)在牛市中創(chuàng)下輝煌的業(yè)績,但由于較高的風(fēng)險同樣受到冷落。

新基金投資者結(jié)構(gòu)發(fā)生改變

與07年偏股型基金動輒發(fā)行百億、個人投資者認(rèn)購火爆的局面相比,2008年偏股型基金發(fā)行相對冷清,與此同時新基金持有人結(jié)構(gòu)也發(fā)生比較明顯的轉(zhuǎn)變。從披露中報的6只新偏股型基金來看,個人投資者除了對南方盛元、中銀策略兩只年初發(fā)行的新基金還留有熱情,持有比例在95%左右,隨后發(fā)行的四只新基金銷售情況每況愈下,個人投資者占絕對主導(dǎo)的局面完全改變。

機構(gòu)增持業(yè)績穩(wěn)定品種

2008年以來債券型基金得到快速發(fā)展,截至2008年6月底,債券型基金從25只(A/B級與C級算一只)增加到40只,基金份額從07年底的580.50億份增至08年6月底的1146.20億份(其中包括5只未公布2008年中報的基金),增長幅度約97%。債券型基金的份額增加主要來自于新債券型基金設(shè)立。2008年上半年共15只新債券型基金設(shè)立,其中公布2008年中報10只新基金基金份額合計436.77億份,占債券型基金整體的38%。而25只2008年前成立的債券型基金的基金份額基本保持穩(wěn)定,基金份額自2007年底的601.16億份小幅增加至2008年6月底606億份。

與07年底機構(gòu)大比例增持債券型基金不同,2008年以來個人投資者風(fēng)險意識增加,開始轉(zhuǎn)戰(zhàn)債券型基金,個人投資者由07年底35.3%上升至47%,結(jié)合07年中報、07年年報、08年中報個人投資者和機構(gòu)持有者的持有比例的變化以及我們上一期對年報的分析,也可以看出機構(gòu)投資者更早一步增強債券型基金的資產(chǎn)配置,而個人投資者規(guī)避風(fēng)險的投資行為略顯滯后性。

通過進一步分析還可以看到,機構(gòu)投資者對老債券型基金采取了減持的操作,而個人投資者無論是對新債券型基金還是老債券型基金都充滿熱情。從統(tǒng)計數(shù)據(jù)來看機構(gòu)持有老債券型基金減少24.76億份,減持比例6.37%,而個人持有老債券型基金增加29.61億份,增持比例12.24%。

從新基金來看,市場聲譽好的基金公司新發(fā)債券型基金得到投資者青睞,交銀增利、華夏希望、添富增收、廣發(fā)強債四只債券型基金的基金份額均超過43億,其中交銀增利的基金份額更是高達(dá)69.55億。個人投資者對于新債券型基金也顯示出較大熱情,持有新基金份額合計249億份,新基金個人持有者比例接近60%。

機構(gòu)增持大盤風(fēng)格指數(shù)基金

2008年上半年市場的深度調(diào)整也使得指數(shù)基金成為下跌的重災(zāi)區(qū),但從指數(shù)基金的份額變動以及持有人結(jié)構(gòu)來看,指數(shù)基金的虧損并沒有改變其投資吸引力。機構(gòu)投資者持有指數(shù)型基金份額自2007年底的92.15億份提高到2008年中期的140.27億份,增長幅度52.21%,個人投資者持有指數(shù)型基金份額也增長了99.50億份,增長幅度為8.59%。不斷調(diào)低的市場估值使得能夠最大分享市場反彈的指數(shù)型基金更具吸引力,可以看出投資者仍然對后市或是短期行情充滿期待。

貨幣市場基金、保本型基金持有人結(jié)構(gòu)基本保持穩(wěn)定

2008年上半年,貨幣市場基金、保本型基金發(fā)展緩慢。截至2008年6月底,貨幣市場基金總份額為1012.51億份,較2007年底增加37.63億份,作為流動性現(xiàn)金管理工具,素來有“定期存款的收益,貨幣存款的方便”之稱貨幣市場基金在連續(xù)加息背景下與定期存款收益率比較的優(yōu)勢逐漸消失,即使在弱市環(huán)境中份額增長并不明顯。個人投資者持有673.04億份,占整個貨幣市場基金的66.47%,2007年底這一比例為66.62%,貨幣市場基金的持有人結(jié)構(gòu)基本保持不變。

截至2008年中期,保本型基金僅剩4只,保本型基金由于多數(shù)僅在保本周期到期時保證本金安全,且投資者在獲得本金保證的同時也需要面臨較大的機會成本,保本基金對投資者吸引力不足,基金份額也逐漸縮水。從持有人結(jié)構(gòu)來看,機構(gòu)投資者持有保本型基金份額占保本型基金整體的11.85%,盡管相對于2007年底的8.51%有了一定增長,但占有比例仍較小,個人投資者占絕對主導(dǎo)地位。

封閉式基金持有人結(jié)構(gòu)分析

封閉式基金持有人結(jié)構(gòu)整體特點分析

2008年上半年傳統(tǒng)封閉式基金數(shù)量基本保持穩(wěn)定,基金鴻飛、基金漢鼎順利完成轉(zhuǎn)型(由于披露了中報,也統(tǒng)計在內(nèi)),科匯、科翔、融鑫也將于年內(nèi)啟動封轉(zhuǎn)開程序,天華、金盛作為09年到期品種也加入到期概念基金行列。整體來看傳統(tǒng)封閉式基金數(shù)量共計33只,其中到期概念基金7只。通過與07年年報披露的持有人信息比較,08年中報封閉式基金持有人結(jié)構(gòu)有以下幾個特點:

總體來看,與2007年底相比,封閉式基金機構(gòu)持有比例呈現(xiàn)明顯下降,由62.73%下降到50.41%,通過具體分析我們發(fā)現(xiàn),無論是到期概念基金還是非到期概念基金,均遭到機構(gòu)持有者的減持。

從非到期概念基金來看,機構(gòu)持有比例由07年末的61.97%下降到47.89%,此外,通過比較以個人持有為主型和以機構(gòu)為主型機構(gòu)持有者比例發(fā)現(xiàn),個人持有為主型的非到期概念基金數(shù)量由3只大幅增加至12只,而機構(gòu)持有為主型的大盤封閉式基金在數(shù)量大幅下降的同時,機構(gòu)持有比例也有約6個百分點的下降。

從小盤封閉式基金來看,7只到期概念小盤基金均被機構(gòu)高比例持有,持有比例為75.02%,與07年末77.46%的水平相比穩(wěn)中有降。

2008年上半年全部封閉式基金完成07年度合計超過800億的收益分配,收益分配完成后機構(gòu)套利離場、對下階段市場環(huán)境的不樂觀預(yù)期都造成封閉式基金機構(gòu)持有者比例的大幅下降。

非到期概念封閉式基金持有人結(jié)構(gòu)分析

報告由上面的分析我們看到,非到期概念基金機構(gòu)持有比例下降是封閉式基金整體機構(gòu)持有比例下降的主要原因。作為封閉式基金中的主要交易品種,非到期概念基金由于較高的折價邊際、分紅套利空間吸引了較多的機構(gòu)投資者。2008年初對07年全年豐厚的收益分配使得年度分紅行情備受關(guān)注,與此同時,較大的套利空間、08年市場的深度調(diào)整也使得非到期概念基金的機構(gòu)持有者比例發(fā)生較大的波動,26只傳統(tǒng)非到期概念基金中,14只機構(gòu)投資者比例下降幅度超過10%,其中8只下降幅度超過15%,下降幅度最大的基金金泰由69%降低到30.82%,下降幅度接近40%。從下圖的傳統(tǒng)封閉式基金機構(gòu)投資者比例分布頻率也可以看出,機構(gòu)投資者持有傳統(tǒng)封閉式基金下降明顯。此外,通過具體的分析我們還可以看到如下特點:(圖3)

非到期概念基金機構(gòu)持有者比例波動幅度不同

2008年初封閉式基金較高的可配收益成為封閉式基金投資價值最大亮點,面對較高的分配金額,部分基金也選擇了分多次分配的方式,這里我們就從分配金額和分配次數(shù)兩個角度考察機構(gòu)持有比例的調(diào)整幅度。

結(jié)果發(fā)現(xiàn),分配數(shù)量最多的一組基金,機構(gòu)持有比例下降幅度最大,超過20%。對于高比例分配的基金,機構(gòu)套利后的離場意愿更為強烈,并且盡管多次分配,但由于分次后仍然較高的分配收益,并沒有太多影響機構(gòu)的套利離場意愿。

機構(gòu)減持影響基金價格波動幅度

從上面的分析我們可以看到,分配次數(shù)的增加有效降低了基金價格波動,而機構(gòu)減持幅度對于基金價格的波動亦具有較大的影響:機構(gòu)減持幅度在15%以上的8只基金4月份平均價格波動(標(biāo)準(zhǔn)差)0.041,而減持幅度在10%以下的12只基金平均為0.0357,從機構(gòu)減持幅度與價格波動0.51的相關(guān)系數(shù)也可以看出,機構(gòu)持有比例的變化幅度對封閉式基金價格波動存在一定程度的影響;另外,自07年底開始被機構(gòu)關(guān)注較高的基金(機構(gòu)持有比例超過65%),在分紅期間具有抗跌、領(lǐng)漲的優(yōu)勢。

無論是減持幅度還是持有比例,我們都可以看到機構(gòu)投資者對于封閉式基金的影響力或是選基能力,對于普通投資者來講,跟著機構(gòu)選擇封閉式基金不失為一種簡易、有效的方法,但與此同時也需要承擔(dān)機構(gòu)增減持帶來的波動風(fēng)險。

被較高比例持有的一組基金三季度以來走勢更勝一籌

2008年6月底,26只非到期概念老基金中被機構(gòu)持有比例超過50%的僅有14只,比較持有比例超過50%及50%以下的兩組封閉式基金三季度以來(截至08.8.29)的價格、凈值走勢,盡管兩組基金的凈值跌幅分別為7.74%和8.19%,差距并不明顯,但價格走勢具有顯著區(qū)別,持有比例超過50%的14只基金價格平均下跌7.76%,與凈值基本同步,而另外一組基金下跌幅度接近14%。再次顯示出機構(gòu)投資者對于封閉式基金價格的影響力。

到期概念封閉式基金持有人結(jié)構(gòu)分析

2008年中期,共有7只到期概念基金披露中報,其中融鑫、鴻飛在上半年順利完成轉(zhuǎn)型,另有5只還未完成封轉(zhuǎn)開的到期概念小盤封閉式基金,其中三只將在2008年底前完成封轉(zhuǎn)開程序,兩只為09年到期。從機構(gòu)持有比例來看,基金天華、基金科翔機構(gòu)持有比例較高,均接近80%;而對基金金盛、基金鴻飛的持有比例略低。相比07年末,機構(gòu)對所有到期概念封閉式基金進行了減持。

機構(gòu)減持5只到期小盤基金

從機構(gòu)持有比例來看,機構(gòu)持有比例的高低與基金業(yè)績存在密切的關(guān)系,基金科翔、基金天華相對良好的業(yè)績更受到機構(gòu)青睞,持有比例接近80%,而業(yè)績表現(xiàn)相對落后的基金金盛機構(gòu)持有65.82%。

基金科匯、基金科翔作為2008年底到期基金分別遭到4.79%和2.91%的機構(gòu)減持,一方面每十份超過20元較高的可分配收益使得部分機構(gòu)套利離場,另一方面,資金流動性也是機構(gòu)考慮的重要原因。

2008年市場的持續(xù)低迷帶來投資者對未來收益預(yù)期的不樂觀,是機構(gòu)減持小盤基金的重要原因。

機構(gòu)看重資金流動性

對于基金融鑫和基金鴻飛在2008年上半年完成轉(zhuǎn)型的基金,機構(gòu)持有比例均有下降,可以看出機構(gòu)持有者較為注重資金的流動性,不愿意把資金關(guān)進封轉(zhuǎn)開過程中的停牌期或者轉(zhuǎn)型后的封閉期。

保險機構(gòu)為封閉式減持主力

前十大持有人集中度下降

從封閉式基金(不考慮創(chuàng)新型封閉式基金)前十大持有人來看,前十大持有人合計持有基金份額249.53億份,與07年底持有288.36億份相比,持有集中度由45.80%下降到39.64%,這也與前面所做機構(gòu)減持的結(jié)論一致。

從各機構(gòu)持有人來看,保險機構(gòu)依然是機構(gòu)投資主力,持有份額占比30.44%,但與07年年報37.09%的水平相比有明顯下降,下降幅度6.65%。與此同時,社保基金成為增持封閉式基金的主力,持有比例由1.77%增加到3.61%。保險機構(gòu)持有比例下降主要是由于其作為最大的封閉式基金投資機構(gòu),通過適當(dāng)減持降低風(fēng)險、減少損失;社保基金本身投資封閉式基金數(shù)量較少,而具有折價安全邊際的封閉式基金在弱市環(huán)境中也是較好的投資品種,從長期來看,社保基金增持封閉式基金具有戰(zhàn)略性調(diào)倉意義。

此外,基金公司、QFII持有比例基本保持穩(wěn)定,券商持有比例小幅下降。(表1)

人壽集團退居第二大持有人

從前面的分析我們看到,保險公司作為封閉式基金機構(gòu)持有者的絕對主力,在08年上半年采取了明顯的減倉策略,這里也對前十大持有人中的主要保險公司進行進一步的考察。

從保險機構(gòu)持有傳統(tǒng)封閉式基金份額來看(中報數(shù)據(jù)只顯示前十大持有人的份額,并不是全部),太平洋保險集團、人壽集團、人壽股份、新華人壽為持有封閉式基金的絕對主力,其中太平洋保險集團上半年增持約4 億基金份額,作為前十大持有人合計持有40.58億份,躍居第一;而人壽集團、人壽股份減持超過20億份,退居第二和第三,但持有總量仍超過30億份,占有較大的持有比例;此外新華人壽在08年上半年也有明顯減持,由07年底的35.91億份減少到19.58億份。

從不同保險公司對單只基金增減持變化來看,人壽集團對金泰、泰和、裕澤,人壽股份對通乾、開元、泰和,新華人壽對豐和、久嘉、金泰的減持比例最大,而太平洋保險集團對人壽和新華人壽減持的金泰進行了較大比例的增持;此外在去年由于雙匯復(fù)牌事件套利,被人壽股份、人壽集團等多家保險機構(gòu)減持的金鑫,在08年上半年重新拿回持有份額,增持明顯,也表現(xiàn)出保險機構(gòu)長期戰(zhàn)略持有、階段性調(diào)整的投資策略。

從到期概念基金和非到期概念基金的持有上,不同保險公司對到期概念基金持不同態(tài)度。平安保險集團對到期概念基金減持明顯,金盛、科匯、科翔為公司減持的前三名基金,其中金盛的減持比例超過8%,泰康人壽也對兩只到期概念基金進行了減持,而太平人壽、中國人壽股份和太平洋人壽均有小幅增持到期概念基金。

(作者供職于天相投資顧問有限公司)

編輯:李成軍lcj0577@gmail.com