做空,讓投資思路面臨巨變

梁輝杰

當價值投資在中國只能做多不能做空的市場大背景下只能成為一種奢談的時候,2010年的中國投資者,不管是機構投資者還是個人,都面臨著投資思路的重大變化。

對于2010年的中國經濟宏觀走勢的判斷,首先應該有新思維,因為2010年的世界局勢的一個非常顯著的特點就是多元性,多變性。在之前的年度展望中。大部分的證券研究機構都預計行情的走勢會是前高后低,但是就第一季度的走勢來說,表現出來的是先探底挑戰前期低位,然后將以等待觀望的態度來迎接春節后的新一年行清。

經濟回暖存在爭議

雖然眾多機構在年前、甚至是前陣子央行調高準備金率之時依然信心滿滿,但世界銀行高級副行長、首席經濟學家林毅夫的一段話卻仍然擲地有聲:“經濟復蘇的基礎還異常薄弱,不排除陷入衰退的可能性,世界經濟完全有陷入‘w形衰退或‘雙底衰退的可能性。”世界經濟論壇上的諸多專家學者也對“過于樂觀的估計”形成共識,而2月19日美聯儲將向銀行直接貸款收取的貼現率上調至0.75%(25個基點)的消息也震驚全球股市,經濟“回暖”的不確定性再掀波折。

雖然全球經濟已從最低谷明顯反彈,好轉勢頭很旺——中國2009年GDP超預期增長8.7%就是一個證明——但從大環境來看,根據世界銀行1月20日公布的全球經濟展望報告不容樂觀,該報告預測2009年全球經濟下滑2.2%,為戰后首次負增長;歐洲今年預計僅增長1%。刺激計劃推出的前提應該是有相應的增長動力,目前的不確定性使得我們不得不慢慢“摸著石頭過河”。

與此同時,在許多人認為“刺激計劃退出還言之過早”的同時,資產泡沫的陰影又被重提。寬松的貨幣政策環境導致各種資產產生泡沫,波及范圍從油價到房價。以《經濟學人》為代表的許多外媒,早在2009年就警告過該問題的嚴重性,刺激計劃的持續與過度信貸造成的資產泡沫,必須有妥善的對策。這種風險在那些需要緊縮貨幣政策的國家中最為明顯,而這些國家多數是新興市場,其中也包括中國,地產泡沫首當其沖。2009年貨幣信貸政策的整體性、普遍性很可能是全局性泡沫的根源。另外,在經濟增長的低谷階段,普遍的產能過剩是難以回避的又一難題。

投資思路面臨巨變

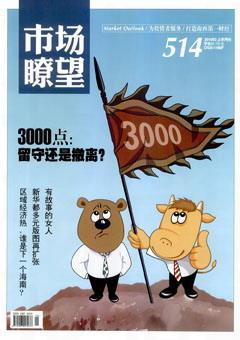

從目前市場行情的表現來看,對年度國家即將實行的政策和即將推出的新品種,各個主體把握不足的心態很普遍且明顯。首先,2010年就證券市場上即將推出的2個重要品種,就將深刻改變此前中國證券市場各個投資主體的贏利模式、贏利渠道、以及相關的研究方向。市場博弈的方向將轉變為資金實力與研發實力的較量。留守還是撤退,其實并不是市場應該討論的焦點,而是在做多和做空都能夠實現贏利的新游戲規則下,投資主體實力的自我挖掘,及其資金來源的渠道變化。

其次,在中國只能做多不能做空的市場大背景下,價值投資成為一種奢談的時候,2010年的中國投資者,不管是機構投資者還是個人,都面臨著投資思路的重大變化。雖然管理層對于融資融券及股指期貨的參與都劃定了較高的門檻,但是并不是沒有參與的投資者就會遠離這2個品種推出所帶來的市場風險。目前各方面較為薄弱的個人投資者,在還沒有養成理性投資的理財習慣下,就必須面臨市場新游戲規則下的市場走勢和投資機會。

第三,我們可以預見,市場將會形成新的投資主體,也將會改寫以往投資業的某些神話。如果管理層沒有加大投資市場的投資者教育工作,那么散戶又將是給市場主體貢獻利潤和暴利的受罪羔羊。而機構投資者之間,公募基金、私募基金、證券公司的專戶理財、自營盤等等這幾個市場主體的較量,都將追隨華爾街的投資思路,提高自己的研發實力,證券市場的治理和管理方向也會發生巨大的變化。

妥善應對是關鍵

2010年,對于中國民眾來說,在經濟發展方面會繼續享受高速發展的成果,但是全球經濟發展的重心的變換,美國的統治地位可能在下降,新的平衡格局尚未明確。當一個國家的經濟越來的越影響著世界,或者被世界所影響的時候,我們作為投資者所能夠做到的應該不是預測而是應對。

對新興工業國家而言,復蘇是好事,但也碰到了新問題。有些國家已采取了緊縮政策,存款準備金率、利率均有所調整。由于通脹來得較快較猛,往往會導致政策或力度上的偏差,造成經濟波動或下行的風險。

新的一年,世界的經濟總體發展并不能使大部分的經濟體進入加息周期,筆者并不十分看好眾多新興經濟體的國家管理層的市場治理實力。投機和炒作,也許在未來的一段時間會更深度地影響者各個國家的管理層。2008年的華爾街金融風暴雖然過去了,全球的人民也許會很快忘掉這場沖擊,但是經濟一直存在著二次探底的可能,這是我們要很現實地去面對的,中國的資本市場將會上演和以往20以來年從未沒有過的大戲。大江東去,浪淘盡,問誰是資本市場英雄,還看2010年。