跨國藥企并購的背后

| 文 · 謝祖墀

中國醫(yī)療行業(yè)近年來發(fā)展強勁,2010年以來保持了高速增長的態(tài)勢。2010年1-12月,共實現(xiàn)醫(yī)藥工業(yè)總產(chǎn)值11933.82億元,同比增長27.07%。2011年1-3月,醫(yī)藥工業(yè)(不含醫(yī)療器械)實現(xiàn)收入2930億元,同比增長了27.8%;實現(xiàn)利潤總額300億元,同比增長了22.3%。

本土醫(yī)藥流通企業(yè)在此環(huán)境下發(fā)展強勁。同時,國外醫(yī)藥流通行業(yè)巨頭也對中國市場覬覦已久。早在2007年1月29日,美國美華醫(yī)藥公司就宣布,由美華醫(yī)藥與 Alliance Boots 組建的聯(lián)合美華投資公司與中國廣藥集團達成協(xié)議,獲取廣藥集團50%的股權。Alliance Boots 是歐洲領先的醫(yī)藥保健品集團。而廣藥集團是中國第三大醫(yī)藥商業(yè)公司。

總部設在英國的聯(lián)合美華有限公司向廣藥集團直接注入6,900萬美金(人民幣5.45億)以獲取廣藥集團50%的股份。Alliance Boots 擁有聯(lián)合美華80%的股權,美華醫(yī)藥公司占股20%。

美華醫(yī)藥與全球領先的醫(yī)藥流通公司 Alliance Boots 的聯(lián)合,再次證明了美華在中國醫(yī)藥市場的經(jīng)營模式對西方合作伙伴的吸引力。通過參股廣藥集團,使美華直接進入中國南方的醫(yī)藥流通領域,從而進一步完善了美華在中國流通領域的整體布局。同時,這次合作也完善了美華意圖將產(chǎn)品帶入中國的西方醫(yī)藥公司提供一站式服務的戰(zhàn)略。

去年年底,美國健康護理產(chǎn)品制造商卡地納健康集團(Cardinal Health Inc,CAH,以下簡稱“卡地納”)也宣布,斥資4.7億美元收購永裕 (中國) 醫(yī)藥企業(yè)管理有限公司(Zuellig Pharma China,以下簡稱“永裕醫(yī)藥中國”),從而擴大其在中國的業(yè)務。

卡地納表示,到2014年,中國的醫(yī)藥分銷市場復合增長速率將達到20%,成為僅次于美國的世界第二大醫(yī)藥市場。此項交易將使其2011財年調每股盈利有小幅增長,而更大的增長將在隨后的幾年里實現(xiàn)。

大健康產(chǎn)品的機遇

未來中國醫(yī)藥市場將呈現(xiàn)大健康產(chǎn)品組合的趨勢,這是國外醫(yī)藥巨頭渴望分得一杯羹的重要原因。

首先,未來仿制藥和OTC在藥品總需求中將占有更大的比例,預計到2015年,兩者將占據(jù)整個醫(yī)藥市場的九成左右。同時,政府推動了多輪減價和招標體系的建立;隨著基本藥物目錄中所含的藥品不斷擴大,政府出臺的一系列政策推動了基本藥物的使用。這些中國政府對于基層醫(yī)療的推動政策,使得藥品市場的增長主要依靠于量的提升。國控大型分銷商必須將藥品的覆蓋由現(xiàn)在的主要專注于價格高的專利藥,擴大到覆蓋所有的藥品種類,才能夠在醫(yī)藥分銷中占據(jù)有利的地位。基本藥物的配送費較少,但可觀的量將成為其主要的吸引力所在。這就意味著未來5年約3600億元的藥品需求增量中,仿制藥與OTC將超過專利藥,成為大型分銷商必爭的業(yè)務。仿制藥與OTC在領先分銷商的產(chǎn)品組合中所占的比重將會顯著增加,特別是高端分銷商更會視仿制藥與OTC為新的增長點。

其次,“十二五”期間,生物技術將作為國家七大戰(zhàn)略性新興產(chǎn)業(yè)之一,獲得長足發(fā)展,因此,中國生物藥品也將迎來快速發(fā)展期。

科技部不久前表示,“十二五”期間我國生物技術發(fā)展總體目標是整體水平進入世界前列,生物技術人力資源總量位居世界第一,生物技術成果轉化率達到15%,推動生物產(chǎn)業(yè)產(chǎn)值年平均增長率保持在20%以上。其中,農(nóng)業(yè)生物技術產(chǎn)業(yè)的目標規(guī)模達到1000億元,醫(yī)藥生物技術產(chǎn)業(yè)和工業(yè)生物技術產(chǎn)業(yè)分別達到2000億和3000億元,培育生物和醫(yī)藥領域上市公司10個以上,形成100個生物技術研發(fā)與產(chǎn)業(yè)化基地,20至30個科技創(chuàng)新團隊。此外,生物藥品占總藥品銷售額的比重也在逐步發(fā)生變化:2006年,生物藥品只占總藥品比重的7%,2010年已經(jīng)實現(xiàn)占比10%。預計到2015年,生物藥品將占比13%。這也意味著將由此產(chǎn)生600億元的分銷機會。

第三,醫(yī)療器械和保健品的市場在未來幾年也將經(jīng)歷快速增長,為醫(yī)藥分銷商提供藥品之外的增長點。

近年來,中國醫(yī)療器械的需求量將呈繼續(xù)上升態(tài)勢。預計到2015年,醫(yī)療器械市場規(guī)模將達到6317億元,將會產(chǎn)生約4500億的分銷機會。

從20世紀80年代起步的中國保健品行業(yè),已迅速發(fā)展成為一個獨特的產(chǎn)業(yè)。保健品產(chǎn)業(yè)之所以蓬勃發(fā)展,主要原因是人民生活水平明顯提高、人民生活方式的改變以及多層次的社會生活需要,為保健品產(chǎn)業(yè)的發(fā)展提供了廣闊空間。經(jīng)過2003-2008年6年的調整期,我國的保健食品行業(yè)從2009年開始邁入有序發(fā)展的新階段。2009年,中國以134億美元的市場規(guī)模被稱為“世界第二大保健食品市場”。2009年,我國保健品累計進出口額達2億美元,同比上升3.1%。其中,出口額達8910萬美元,同比增長2.2%;進口額達1.1億美元,同比增長3.9%。預計到2015年,保健品市場規(guī)模將達到4500億元,將會產(chǎn)生約3300億的分銷機會。但是,當前醫(yī)療器械和保健品的銷售主要集中在東部沿海地區(qū),但今后中西部等內(nèi)陸地區(qū)會隨著政府投資和居民收入的增加而占據(jù)更重要的地位。

業(yè)態(tài)后勢

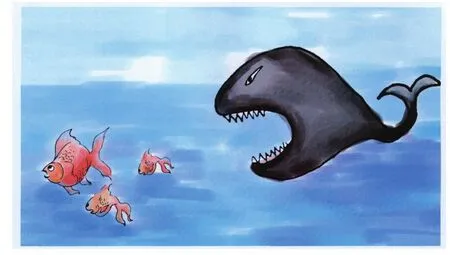

整個產(chǎn)業(yè)從國內(nèi)政策看,政策改革和市場變化為醫(yī)藥流通產(chǎn)業(yè)的發(fā)展提供了進一步發(fā)展空間的同時也帶來巨大的挑戰(zhàn),優(yōu)勝劣汰將會加劇,從“春秋”到“戰(zhàn)國”的局勢基本可以預見。

國際先進經(jīng)驗顯示,大浪淘沙后能幸存并持續(xù)發(fā)展的分銷企業(yè)至少應具備以下幾個主要特點:適者生存、規(guī)模制勝、做大做強。

首先,成功的分銷企業(yè)在組織和文化上具備了適應不斷變化的政策、市場和競爭等方面的劇烈變化能力,能夠預見變化并提前做好準備。美國頭號分銷巨頭麥克森在其100多年的歷史中,就是不斷適應外界變化、持續(xù)轉型的代表。80年代之前,該公司經(jīng)歷了由專業(yè)化到多元化再到專業(yè)化的轉型,調整了收入和盈利結構。80年代中期,麥克森意識到行業(yè)整合趨勢將不可避免,于是先后進行了幾十項較大規(guī)模的并購,一舉奠定了在分銷行業(yè)的龍頭地位。當前,該公司的總營收已突破1000億美元,市場份額達到35%左右。

分銷行業(yè)的特性決定了規(guī)模是企業(yè)競爭的第一要素。特別是當行業(yè)毛利率降到10%以下,整合將是必然的趨勢。只有超大型的分銷企業(yè)才能保持與上游藥廠的議價能力,并能夠掌控下游客戶資源,從而確保在產(chǎn)業(yè)鏈中不被“短路”。

現(xiàn)在,歐美大型醫(yī)藥分銷商不僅營收體量與上游大型藥廠不相上下,而且通過規(guī)模效應使運營效率也達到相當高的水平。以美國為例,前三名分銷商的運營費用率已經(jīng)保持在2%以下,即使在毛利率只有4-5%的水平也能夠獲得2%左右的利潤率。這種運營的能力保證了分銷商的角色很難被替代。在歐美市場中,藥廠和醫(yī)院曾多次嘗試通過直購直銷,去掉分銷商的重點環(huán)節(jié),但每次都終因經(jīng)濟上的考慮無疾而終。

規(guī)模和效率已經(jīng)成為國外領先分銷商必須具備的條件,當今分銷巨頭間的競爭焦點更多的是在分銷模式的創(chuàng)新上。

博斯的研究發(fā)現(xiàn),美國、歐洲和日本領先的分銷企業(yè)都在探索不同的藍海,并通過差異化競爭,進一步改善營收和利潤水平。

未來中國的分銷格局中誰將成為最終的“三國演義”的主角?雖然現(xiàn)在已初步形成了以國控、上藥、九州通和華潤為首的第一梯隊,但國際經(jīng)驗同樣顯示,醫(yī)藥分銷的江湖存在巨大的變數(shù)。能夠肯定的是,上述的市場領導者還需進一步擴大規(guī)模,達到國際一線分銷廠商的標準,至少在營收規(guī)模上要達到300億,因此,即使以國控現(xiàn)在的體量,離這個標準還有近一半的距離。并購為市場領導者提供了快速擴大規(guī)模的捷徑。我們可以期待不久的將來,中國分銷領域將會出現(xiàn)更多大體量的并購活動。

根據(jù)我們的觀察,國內(nèi)大型分銷商目前的主要精力還是在跑馬圈地上,并購后的整合尚未成為管理層關注的重點。因此,目前規(guī)模的擴大還只是簡單的疊加,規(guī)模效應還未完全體現(xiàn)出來。集中采購,集中結算,IT系統(tǒng)統(tǒng)一,分銷資源的優(yōu)化,將是下一階段各大分銷商必須面對的重點。這對管理層駕馭整合的能力,提出了更大的挑戰(zhàn),也是并購中最大的風險之一。即使是麥克森和卡地納那樣在并購上積累了豐富經(jīng)驗的廠商也在整合中犯過較大的錯誤。而美國第三大分銷商美根伯源在經(jīng)歷了整合初期的陣痛后,在運營效率和新業(yè)務拓展上取得了明顯的效果。在一些關鍵運營指標上,如運營費用率和庫存周轉等,已超過了麥克森和卡地納,并在資本市場上贏得了尊重。

另外,與歐美日市場相比,中國的醫(yī)療保健市場具有一定的獨特性。這也為分銷企業(yè)在模式上的創(chuàng)新,提供了額外的機會。除了大健康的分銷模式外,在物流地產(chǎn)、第三方物流、全產(chǎn)業(yè)鏈整合等方面,也存在模式創(chuàng)新的空間。但這需要分銷商不僅具有相應的組織架構和能力,而且還需要在經(jīng)營理念,甚至企業(yè)文化上進行相應的建設。

總之,與國際成熟的市場相比,中國的醫(yī)藥分銷行業(yè)剛剛進入發(fā)展的快車道。現(xiàn)階段的競爭重心一定是在國內(nèi)。但將來國內(nèi)分銷企業(yè)能否有能力參與國際競爭,將中國醫(yī)藥產(chǎn)品帶入世界市場,卻恰恰取決于現(xiàn)在能否開始在企業(yè)戰(zhàn)略、文化、組織和管理能力上進行儲備。