船運企業燃油價格風險及套期保值對策

武漢軟件工程職業學院 武漢廣播電視大學 劉春梅

船運企業燃油價格風險及套期保值對策

武漢軟件工程職業學院 武漢廣播電視大學 劉春梅

在中國經濟企穩回升的背景下,我國燃料油市場價格也出現節節攀升,這對于船舶運輸企業而言,無疑將大大增加營運成本,壓縮盈利空間。本文擬通過分析船舶運輸企業燃油成本對企業效益的影響,闡明燃料油價格風險管理的意義,并針對船舶運輸企業燃料油價格波動風險提出套期保值對策。

燃料油價格波動 套期保值 風險管理

1 船運企業燃油成本現況分析

燃油成本是各類運輸企業的主要運營成本之一,也是船舶運輸企業的主要營運成本。因此,在船舶運輸企業的營運成本管理中,了解燃油成本在主營業務成本中的占比和量化燃油成本變動對船舶運輸企業利潤影響的大小是一項十分有意義的基礎性工作。

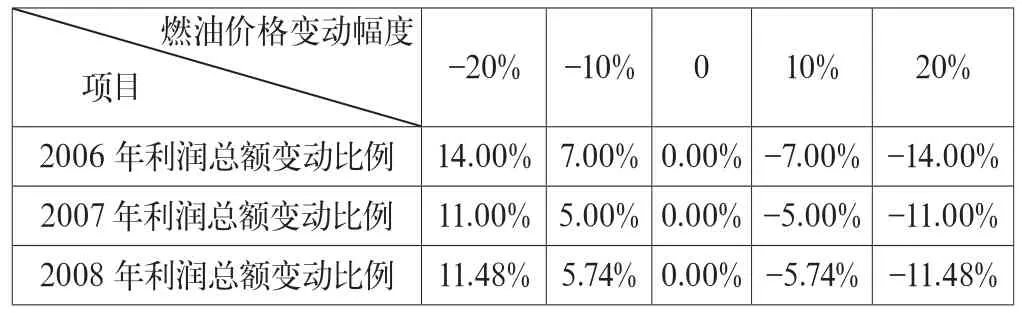

以海峽航運(全稱海南海峽航運股份有限公司)上司公司為例,該公司是一家主要經營海口—海安、海口—廣州、海口—北海三條客滾航線的船舶運輸企業,主營業務收入的99.94%來源于船運業務收入。該公司2006 年至2009 年度的燃油成本占該公司主營業務成本的平均比重34.81%(參見表1)。該公司利潤總額對燃油價格變動的敏感性系數為0.05~0.07(參見表2)。

表中數據動態分析看:燃油成本在該公司的營運成本中占比波動不大,公司利潤總額對燃油價格變動的敏感系數盡管有所下降、但降幅有限;表中數據靜態分析看:燃油成本在該公司的營運成本中占比達三分之一,公司利潤總額對燃油價格變動的敏感系數穩定在0.05以上,可以說燃油成本的高低對海南海峽航運股份有限公司的經濟效益水平影響較大。

表1 燃油成本指標統計表

表2 利潤總額對燃油價格變動的敏感性分析

對于一般的船舶運輸企業而言,其燃油成本管理能力一般比不上上市公司的燃油成本管理能力,借此推理判斷,一般的船舶運輸企業的燃油成本占主營業務成本的比例要高一些,一般的船舶運輸企業的利潤總額對燃油價格變動的敏感系數要大一些,所以說,燃油成本水平和波動情況對一般的船舶運輸企業的經濟效益水平影響更大。

2 燃油市場價格波動特點分析

燃油是目前我國石油及石油產品中市場化程度較高的一個品種, 2001年放開燃油的價格后,燃油的流通和價格完全由市場調節,燃油的國內價格與國際市場基本接軌,產品的國際化程度較高。

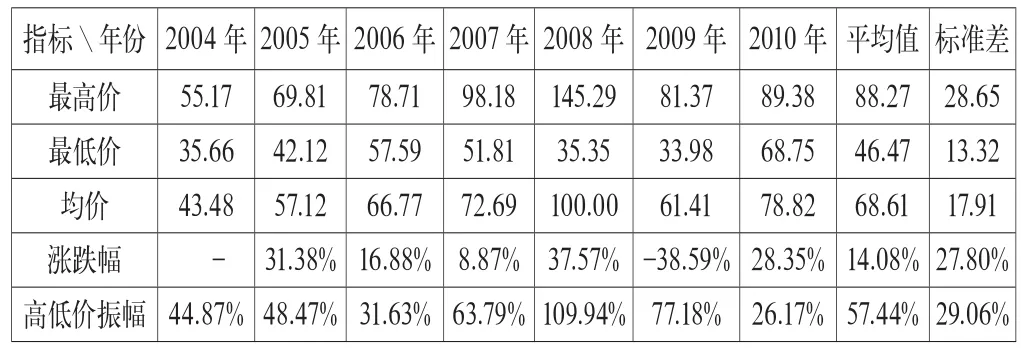

2004年以來,全球原油和燃料油價格大幅波動,以全球最具權威的WTI(紐約期貨交易所)原油期貨價格波動為樣本分析(參見表3)。

表中數據動態分析看:對原油均價時間序列做回歸分析,可得回歸方程:y=5.28x + 47.50,即:原油均價每年按5.28美元/桶的趨勢漲價,年均漲幅14.08%;表中數據靜態分析看:每年原油最高與最低價格波幅較大,年均價格波幅為57.44%,2008年價格波幅高達109.94%。

表3 WTI(紐約期貨交易所)原油期貨價格 單位:美元/桶

通過上述燃油市場價格波動特點分析,對于燃油生產主體和消費主體的影響,可以歸納以下結論:

第一,長期來看燃油價格呈現上漲趨勢,其漲幅(14.08%)大大高于我國的GDP(10%左右)增幅,作為燃油消費主體面臨燃油長期漲價壓力;

第二,燃油價格波幅之大,作為燃油生產主體和消費主體均存在燃油價格波動管理的需求。

3 運用套期保值規避燃油價格波動風險

運用套期保值方法規避燃油價格波動風險的首要問題是:我國燃油價格與國際原油期貨價格的相關關系如何?我國燃油現貨價格與期貨價格的相關關系如何?

對此,上海期貨交易所《燃料油期貨合約交易操作手冊》給出了答案,《手冊》指出: 上海燃料油期貨“自2004年8月25日上市以來,上海燃料油期貨價格和黃埔燃料油現貨價格、新加坡燃料油現貨價格、美國WTI原油期貨價格和的走勢保持了較強的相關性。實證統計研究表明,上海燃料油期貨價格,與紐約原油期貨價格的關聯度達到87%,與廣東黃埔燃料油現貨價格的關聯度達到97%,與華東燃料油現貨價格的關聯度達到96.7%。”

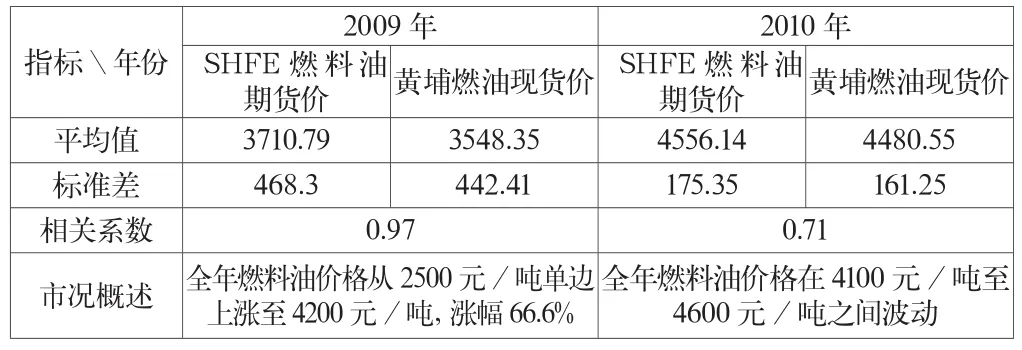

筆者通過對上海期貨交易所燃料油期貨價格與黃埔燃料油現貨價格進行相關性分析(參見表4),也印證了上海期貨交易所《燃料油期貨合約交易操作手冊》中的燃料油期貨價格與現貨價格相關性判斷。

表4 燃料油期貨與現貨價格相關性分析 單位:元/噸

通過實證分析可以看出,燃料油期貨價格與現貨價格的相關性指標值比較高,尤其是在單邊市況更高,可以肯定地說:上海期貨交易所燃料油期貨是船舶運輸企業管理燃油價格風險的有效工具。

如何鎖定船舶運輸企業的燃油購進價格?

套期保值原理告訴我們:在現貨市場買進或賣出某種商品的同時,做一筆與現貨交易品種、數量、期限相當但方向相反的期貨交易,以期在未來某一時間通過期貨合約的對沖,以一個市場的盈利來彌補另一個市場的虧損,從而規避現貨價格變動帶來的風險,實現保值的目的。套期保值交易類型可分為空頭套期保值交易和多頭套期保值交易。

船舶運輸企業管理燃油價格風險管理的目標是規避燃油價格上漲風險,因此,應該選擇多頭套期保值交易。其操作方法是:船舶運輸企業根據燃油消耗量采購計劃,先行在期貨市場買入數量和時間點匹配的燃料油期貨合約,將來在燃料油現貨市場買進燃料油現貨時,對相應燃料油期貨合約頭寸平倉,由于套期保值的補償機制已將燃料油成本鎖定,從而可以避免因燃料油現貨價格上漲而造成企業燃料油成本增加。

[1] 上海期貨交易所.燃料油期貨合約交易操作手冊[EB/OL].2004,http://www.shfe.com.cn

[2] 萬國證券.海峽股份-002320-新股詢價報告[R].2009,12.

[3] 深圳證券交易所.海南海峽航運股份有限公司招股意向書[J].交通財會,2009,(10).

F275

A

1005-5800(2011)04(c)-247-02

劉春梅(1973-),女,黑龍江人,碩士,副教授。