滬深A(yù)、B股市場分割的實(shí)證檢驗(yàn)

于 蓓

(1.山西財(cái)經(jīng)大學(xué) 財(cái)政金融學(xué)院,太原 030006;2.山東師范大學(xué) 經(jīng)濟(jì)學(xué)院,濟(jì)南 250014)

0 引言

股票市場分割(Stock Market Segmentation)是由于股票的投資限制、所有權(quán)限制及股票市場間交易機(jī)制、投資者構(gòu)成等物理差異導(dǎo)致同質(zhì)股票在價(jià)格、收益率、風(fēng)險(xiǎn)等方面呈現(xiàn)出較大的差異。股票市場分割現(xiàn)象存在于很多國家。

自從上海證券交易所、深圳證券交易所開業(yè)以來,中國股票市場已經(jīng)走過二十幾年的歷程。由于復(fù)雜的歷史背景,與世界其他各國的股票市場相比,中國股票市場是一個(gè)高度分割的市場,并且中國股票市場具有在國際證券市場都堪稱獨(dú)一無二的市場分割特點(diǎn)。中國證券市場的分割既在于體現(xiàn)不同制度安排的A、B股市場的相對獨(dú)立性,還在于滬市和深市的地域分割。

上海股票市場和深圳股票市場是中國股票市場的兩大組成部分,因此,本文從內(nèi)在聯(lián)系因素出發(fā),選擇滬深A(yù)、B股收益率Granger因果檢驗(yàn)作為切入點(diǎn),探求滬深兩市A、B股市場分割的規(guī)律。

1 模型與方法選擇

金融時(shí)間序列的方差常常隨時(shí)間而變化,ARCH族模型是特別用來建立條件方差模型并對其進(jìn)行預(yù)測的。ARCH的主要思想是時(shí)期t隨機(jī)誤差εt的方差依賴于前一時(shí)期(t-1)的隨機(jī)誤差的平方,即:

并假設(shè)在時(shí)期(t-1)所有信息的條件下,時(shí)期t隨機(jī)誤差εt項(xiàng)的分布是

由于εt的方差只依賴于滯后1期的隨機(jī)誤差的平方,我們稱它為ARCH(1)過程。容易加以推廣,一個(gè)ARCH(p)過程記作:

如果隨機(jī)誤差的方差不存在自相關(guān),就會(huì)有H0:α1=α2=……=αp=0,這時(shí)var(εt)=σ2=α0,從而得到隨機(jī)誤差同方差的情形。

ARCH族模型的推廣主要有GARCH模型、GARCH-M模型、TARCH模型、EGARCH模型、組合GARCH模型等。

GARCH(1,1)模型的形式為:

均值方程:Yt=β0+β1Yt-1+εt

GARCH(1,1)中的(1,1)是指階數(shù)為1的GARCH項(xiàng)(括號(hào)中的第一項(xiàng))和階數(shù)為1的ARCH項(xiàng)(括號(hào)中的第二項(xiàng))。普通的ARCH模型是GARCH模型的特例,即在條件方差方程中不存在滯后的預(yù)測方差。

這一系列模型構(gòu)成了一套比較完整的自回歸條件異方差理論。經(jīng)過近三十年的發(fā)展,目前ARCH族模型被認(rèn)為是描述金融資產(chǎn)收益的方差時(shí)變性的最有效的方法。

隨機(jī)波動(dòng)性(SV)模型是1986年Taylor提出的,之后,金融計(jì)量學(xué)家們作了各種各樣的擴(kuò)展,衍生出厚尾SV模型、長記憶SV模型、多元SV模型、連續(xù)時(shí)間SV模型等。然而,由于SV模型的估計(jì)方法發(fā)展得還不成熟,得到有效的估計(jì)值較為困難,因而SV模型在實(shí)踐中的應(yīng)用較少。

所謂Granger非因果性是指,如果由yt和xt的滯后值所決定的的條件分布與僅由yt滯后值所決定的條件分布相同,即f(yt|yt-1,…,xt-1,…)=f(yt|yt-1,…),則稱xt-1對yt存在Granger非因果性。為簡便,通常總是把xt-1對yt存在Granger非因果關(guān)系表述為xt對yt存在Granger非因果關(guān)系。Granger因果性檢驗(yàn)的是先后次序和信息內(nèi)容,而不是一般意義上的說明的某種原因關(guān)系。

本文擬首先對滬深A(yù)、B股收益率序列的描述統(tǒng)計(jì)特征、自相關(guān)特征以及平方收益率序列的自相關(guān)特征進(jìn)行檢驗(yàn),以探求序列的厚尾性、自相關(guān)性、時(shí)變性和聚集性等特征;進(jìn)而通過Granger因果檢驗(yàn)滬深A(yù)、B股收益率在時(shí)間上的相互引導(dǎo)特征,以發(fā)現(xiàn)滬深兩市A、B股市場分割的規(guī)律。

2 收益率序列的統(tǒng)計(jì)特征

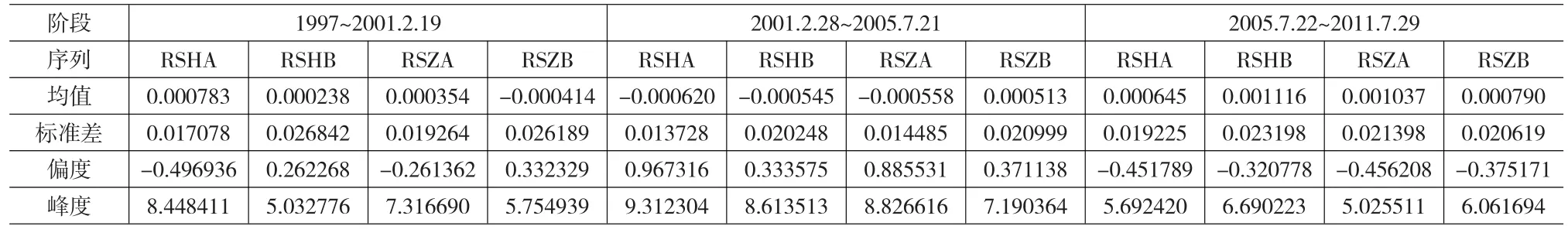

本文以B股市場對內(nèi)開放和我國匯率制度改革以及匯率水平波動(dòng)作為關(guān)鍵事件,將分析變量劃分為1997年初至2001年2月19日、2001年2月28日(B股市場在該日復(fù)牌)至2005年7月21日、2005年7月22日至2011年7月29日三個(gè)階段進(jìn)行研究。

本文分析的原始數(shù)據(jù)來自1997年初至2011年7月29日上海A股綜合指數(shù)、B股綜合指數(shù)和深圳成分A股指數(shù)、B股指數(shù)每日收盤價(jià)。分析采用的軟件為Eviews6.0。

收益率序列的描述統(tǒng)計(jì)特征、自相關(guān)特征以及平方收益率序列的自相關(guān)特征①收益率序列和平方收益率序列的自相關(guān)性檢驗(yàn)是在整個(gè)數(shù)據(jù)區(qū)間上作的,沒有分階段來作,事實(shí)上,分階段作的結(jié)果不影響此處定性的結(jié)論。由于篇幅限制,不再列示分階段檢驗(yàn)的結(jié)果。分別如表1-表3所示。

從收益率序列的標(biāo)準(zhǔn)差來看,B股市場對境內(nèi)投資者開放后,收益率的標(biāo)準(zhǔn)差有所減小,說明各股指包含的風(fēng)險(xiǎn)有所減小;而自2005年7月匯改以來,收益率的標(biāo)準(zhǔn)差有所增大,說明各股指包含的風(fēng)險(xiǎn)有所增加,增加的風(fēng)險(xiǎn)可能部分來自匯率風(fēng)險(xiǎn)。

從收益率序列的峰度來看,各階段的峰度均在4~10之間,收益率序列呈現(xiàn)厚尾特征。B股對境內(nèi)投資者開放后,收益率的峰度有所增加,說明厚尾特征更加顯著;而自2005年7月匯改以來,收益率的峰度有所減小,說明厚尾特征有所減弱。

表1 收益率序列的描述統(tǒng)計(jì)特征

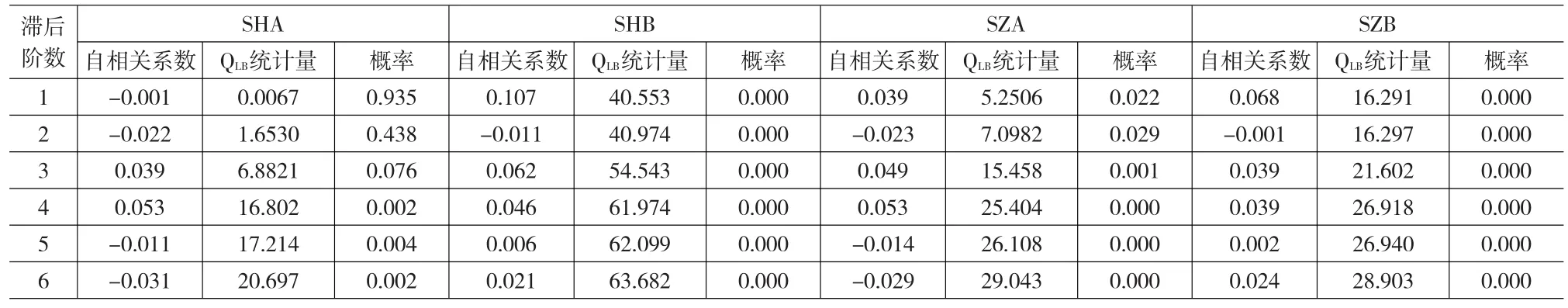

表2 收益率序列的自相關(guān)檢驗(yàn)(1997~2011.7.29)

表3 平方收益率序列的自相關(guān)檢驗(yàn)(1997~2011.7.29)

表4 收益率序列的ADF檢驗(yàn)結(jié)果

表5 收益率序列的Granger因果性檢驗(yàn)結(jié)果

從收益率序列的自相關(guān)特征來看,B股收益率序列的自相關(guān)特征非常顯著,上證A指收益率序列和深成A指收益率序列在滯后4期開始顯現(xiàn)出一定的自相關(guān)特征。

從平方收益率序列的自相關(guān)特征來看,無論是A指平方收益率序列還是B指平方收益率序列,其自相關(guān)性在統(tǒng)計(jì)上都是顯著的,這揭示了股票市場波動(dòng)的時(shí)變性和聚集性,即大的波動(dòng)之后仍然是大的波動(dòng),小的波動(dòng)之后仍然是小的波動(dòng)。另外,無論是上海股票市場還是深圳股票市場,B指平方收益率序列的自相關(guān)系數(shù)和QLB統(tǒng)計(jì)量都大于A指平方收益率序列,這一統(tǒng)計(jì)特征表明,B指平方收益率序列的自相關(guān)性比A指顯著。

3 收益率序列的Granger因果檢驗(yàn)

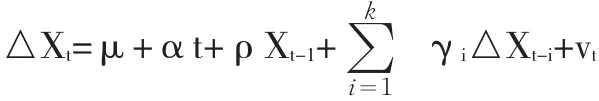

3.1 收益率序列的平穩(wěn)性檢驗(yàn)

常用的平穩(wěn)性檢驗(yàn)方法有DF檢驗(yàn)(迪基-富勒檢驗(yàn))和ADF檢驗(yàn)(增項(xiàng)迪基-富勒檢驗(yàn)),分別適用于一階自回歸的變量和高階自回歸的變量。進(jìn)行ADF檢驗(yàn)的一般形式是:

其中,μ表示截距項(xiàng),t表示趨勢項(xiàng),△表示一階差分,vt表示隨機(jī)誤差項(xiàng)。檢驗(yàn)從最一般的形式開始(即含有常數(shù)項(xiàng)和趨勢項(xiàng)),逐步剔除t統(tǒng)計(jì)量不顯著的趨勢項(xiàng)或常數(shù)項(xiàng),以DW統(tǒng)計(jì)量接近2(即隨機(jī)誤差項(xiàng)不存在自相關(guān))為準(zhǔn)則選擇滯后項(xiàng)k。零假設(shè)H0:ρ=0;備擇假設(shè)H1:ρ<0。若ADF值小于臨界值,則拒絕H0,結(jié)論是Xt平穩(wěn);若ADF值大于臨界值,則不能拒絕H0,結(jié)論是Xt非平穩(wěn)。對各階段的RSHA、RSHB、RSZA和RSZB的ADF檢驗(yàn)結(jié)果如表4所示。

由表4可以看出,RSHA、RSHB、RSZA和RSZB的ADF值小于1%顯著性水平下的臨界值,所以RSHA、RSHB、RSZA和RSZB都是平穩(wěn)的。

3.2 收益率序列的Granger因果性檢驗(yàn)

為研究滬深A(yù)、B股市場收益率的引導(dǎo)關(guān)系,分別對上海和深圳股票市場A、B股指數(shù)的收益率序列進(jìn)行Granger因果性檢驗(yàn)。檢驗(yàn)滯后期的設(shè)定依據(jù)相應(yīng)的VAR模型的AIC統(tǒng)計(jì)量、SIC統(tǒng)計(jì)量、LR統(tǒng)計(jì)量按“多數(shù)原則”確定。對各階段的RSHA、RSHB、RSZA和RSZB間的Granger因果性檢驗(yàn)結(jié)果如表5所示。

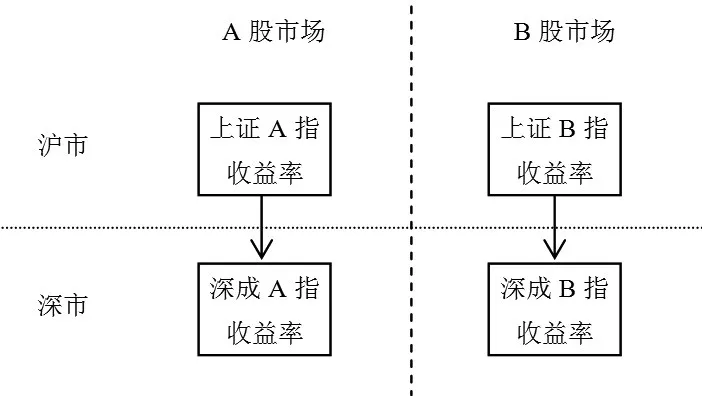

根據(jù)上述檢驗(yàn)結(jié)果,三個(gè)階段5%檢驗(yàn)水平下上海和深圳股票市場A、B股指數(shù)的收益率序列的引導(dǎo)關(guān)系可以分別由圖1-圖3表示。

圖1 1997~2001.2.19滬、深A(yù)、B指收益率引導(dǎo)關(guān)系圖示

4 結(jié)論

B股市場對境內(nèi)投資者開放以前,5%檢驗(yàn)水平下,A、B股指數(shù)的收益率序列不存在引導(dǎo)關(guān)系,只存在上證A指收益率對深成A指收益率和上證B指收益率對深成B指收益率的單向引導(dǎo)關(guān)系,A、B股市場的分割狀況比較顯著。

B股市場對境內(nèi)投資者開放以后,深成A指收益率開始對深成B指收益率、上證B指收益率和上證A指收益率表現(xiàn)出引導(dǎo)關(guān)系(并且深成A指收益率對深成B指收益率和上證B指收益率的引導(dǎo)關(guān)系甚至能夠通過1%的檢驗(yàn)水平),上證A指收益率開始對深成B指收益率表現(xiàn)出引導(dǎo)關(guān)系,出現(xiàn)了A股市場對B股市場的引導(dǎo)關(guān)系,滬深兩市分割的狀況以及A、B股市場的分割狀況有所改善。

進(jìn)一步地,隨著2005年7月以來匯率制度改革的推進(jìn),上證A指收益率開始對上證B指收益率表現(xiàn)出引導(dǎo)關(guān)系,深成B指收益率開始對上證B指收益率表現(xiàn)出引導(dǎo)關(guān)系。并且,上證A指收益率對滬深兩市B指收益率的引導(dǎo)關(guān)系、各指數(shù)收益率對上證B指收益率的引導(dǎo)關(guān)系以及滬深兩市B指收益率相互之間的引導(dǎo)關(guān)系均能通過1%的檢驗(yàn)水平。這說明隨著匯率制度改革的推進(jìn)以及匯率水平的調(diào)整,A、B股市場收益率的引導(dǎo)關(guān)系表現(xiàn)得更加顯著,這似乎能為中國股票市場國際版的推進(jìn)抑或A、B股市場的合并提供一些支持。

[1]劉昕.股票市場分割及其消除:理論綜述與方案探討[J].財(cái)經(jīng)研究, 2002,(6).

[2]唐齊鳴,劉亞清.市場分割下A、B股成交量、收益率與波動(dòng)率之間關(guān)系的SVAR分析[J].金融研究,2008,(2).

[4]于蓓.滬深A(yù)、B股市場分割的信息流動(dòng)分析[D].天津:天津財(cái)經(jīng)大學(xué),2006.

[5]姚亞偉,楊朝軍.市場分割下中國雙重上市公司資產(chǎn)定價(jià)效率問題研究[J].華東經(jīng)濟(jì)管理,2009,(9).

[6]田瑛,王燕鳴.市場分割理論在我國A、B股市場的實(shí)證研究[J].國際經(jīng)貿(mào)探索,2009,(9).

[7]劉亞清,王駿.關(guān)于分割股票市場間信息傳遞的過程研究[J].南京農(nóng)業(yè)大學(xué)學(xué)報(bào)(社會(huì)科學(xué)版),2008,(4).

[8]陳雨露,汪昌云.金融學(xué)文獻(xiàn)通論(微觀金融卷)[M].北京:中國人民大學(xué)出版社,2006.

[9]Fama,Eugene F.The Behavior of Stock Market Prices[J].Journal of Business,1965,(38).

[10]Mandelbrot B.The Variation of Certain Speculative Prices[J].Journal of Business,1963,(36).