基金資產規模顯著回升行業座次悄然生變

趙迪

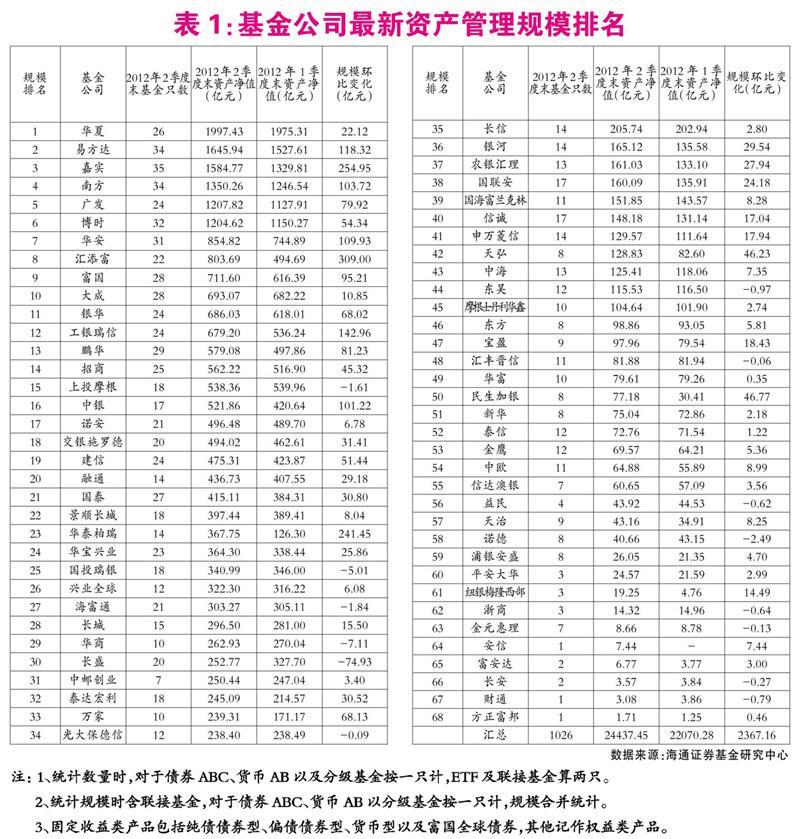

近日,各家基金公司二季度資產凈值數據出爐。數據顯示,基金行業資產管理規模在二季度出現了顯著回升。截至今年二季度末,基金全行業管理的資產凈值為2.4437萬億元,較一季度末的2.2070萬億元增長了10.72%,資產凈值連續第三個季度回升,也是最近三個季度回升最快的。這表明盡管A股市場走勢低迷,但基金行業已經開始呈現出復蘇跡象,應驗了年初筆者提出的“基金行業已經出現拐點”的判斷。

伴隨著全行業資產規模的回升,各家基金公司的行業地位也在悄然發生改變。與一季度末的數據相比,匯添富基金取代了銀華基金首次進入十大基金公司的行列,以803.69億元的資產規模位列第8位。大成基金則連續兩個季度下滑,以693.07億元的資產規模勉強守住第10名。

與一季度末相比,資產規模的絕對量增長最快的公司是匯添富基金、嘉實基金和華泰柏瑞基金,三家公司的資產凈值增長量都超過了250億元。其中,匯添富基金主要得益于創新理財產品的推出,而嘉實基金和華泰柏瑞基金則受益于兩只滬深300ETF的發行。長盛基金、華商基金、國投瑞銀基金的資產管理規模的絕對量減少的最多,其中長盛基金減少了74.93億元,主要是受到同慶轉型的影響。

如果以資產規模增長的相對比例來看,紐銀梅隆西部基金資產凈值環比一季度增長304.41%,增速最高,華泰柏瑞基金和民生加銀基金排在第二、三位,增長都超過了150%。下滑速度最快的長盛基金和財通基金,資產凈值下降幅度都超過了20%。

筆者年初看好2012年基金行業,認為行業能夠走出低谷,很重要的三個原因是法律的完善、創新的推動和市場環境的轉暖。目前來看,創新是推動基金公司資產規模提升的重要動力。創新也有多個維度,其一,是產品設計的創新,其二,是營銷策劃的創新。

二季度資產規模提升較大的公司大都推出了創新類產品,包括嘉實基金、華安基金、匯添富基金、華泰柏瑞基金、工銀瑞信基金等。這些公司資產管理規模在二季度出現顯著提升。而在三季度,華夏基金、易方達基金在香港市場ETF方面的創新、天弘基金和國金通用基金在發起式基金方面的創新。而在營銷策劃創新方面表現不錯的基金公司包括鵬華基金、富國基金等。

對于老牌基金管理公司而言,如果不注重創新,行業地位的下降難以避免。以大成基金為代表的一些老牌基金管理公司行業排名有所下降。如果公司管理層再不進行反思、采取措施加以應對,行業地位進一步下滑趨勢難以阻擋。

此外,我們注意到,在這一輪的創新浪潮中,深圳基金公司明顯缺席,導致深圳基金業整體地位有所下降。深圳基金業也應當反思,昔日的創新精神哪里去了?