從企業護城河看國家的護城河

劉西曼

隨著蘋果、Google、洛克希德·馬丁、麥當勞、富國銀行等先后公布半年報,我們發現,雖然美國的經濟狀況并不算好,但是比之全球絕大多數國家,依然是相對安全、健康的。這不僅僅反映在美國的十年期國債再次創了新低、全球FDI首選地依然是美國,還表現在幾乎全球經濟的各個方面:人民幣兌美元的匯率開始下降、升值過程戛然而止;美國主流企業發布了一輪又一輪整體向好的年報……

怎么看待一國經濟的強與弱?其實有著非常多的維度,其中之一就是按照該國的主要經濟主體來判斷。一個國家的經濟主體,大體可以分為政府、民眾、企業及企業主和其管理層,而在民眾當中,也可以再細分為窮人和富人。

那么,比較一個國家的經濟強弱,是不妨以此為維度進行橫評的。

美國企業的護城河寬在哪?

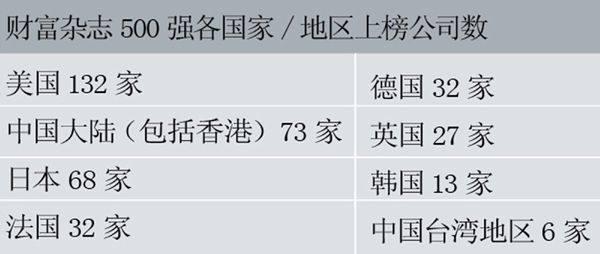

在所有指標當中,企業又是其中最為核心的一項,一個經濟強國,不可能脫離開強勢企業而存在——比如希臘、葡萄牙兩個國家沒有一個世界500強企業,西班牙擁有5、6家、而人口少得多的瑞士卻有15家。

所以,在某種程度上看,比較一個國家的經濟強弱,很大程度上可以以企業作為切入點——當然,不僅僅比較企業銷售額,更重要的是全球化競爭能力、定價權、凈資產回報率等幾個關鍵指標。而決定這幾個關鍵指標的背后要素,往往歸因于資源性壟斷、技術性壟斷和市場型壟斷,美國企業在這幾個方面恰恰是全球最強的。

比如,在資源方面,美國在全球最大的十大石油公司里占據半數,而且埃克森美孚、康菲等盈利能力也超強。美國是人均擁有自然資源最多的國家之一,在海外也擁有大量的資源儲備,屬于資源富國,和俄羅斯、巴西、澳大利亞和加拿大具有可比性。實際上,美國的資源優勢往往被大大低估了:美國的煤炭儲量高居全球第一位,隨著頁巖氣的開發、近海石油的開發,美國完全可以成為一個石油出口國。

而在技術方面,美國在軍工、IT、醫藥和電氣四大領域都處于金字塔的塔尖,軍工和IT更是占據半數以上的市場,所以,當蘋果公布一個季度季報的時候,很多人都會對其近90億美元的季度利潤咂舌。在IT和軍工領域,短期看不到全球性的挑戰者,美國處于絕對霸主地位,而在醫藥領域和電氣領域,美國、歐洲、日本一直處于三雄爭霸的狀態。

最后,即便是在沒有資源和技術作為壟斷武器的領域,美國頂尖企業的運營效率也是最高的,不論是以低價取勝的沃爾瑪、還是以品牌營銷著稱的可口可樂和耐克等,都是美國具有相當優勢的地方。因為它們的管理效率很高、國家品牌的軟實力很強、國內市場足夠大……

所以我們看到,如果單純以企業競爭力來看,美國具有無可匹敵的統治力,這種統治力在全球500強當中呈現的非常充分,具體到美國頂尖企業的年報則更為令人矚目。所以,美國企業的護城河至少有技術、資源和運營三大方面。2008年金融危機的時候,本來美國的金融企業有徹底垮塌的風險,但是美國政府大肆救市——本質上是救企業——讓美國企業沒有受到重創。

以護城河看世界

這種護城河的理念,不僅僅可以用在企業身上,還可以用在政府、民眾身上,而且通過這種邏輯更有利于厘清很多模糊的問題。

比如,目前如火如荼的歐債危機,從本質上來說就是政府債務危機——歐洲的政府希望以更好的福利獲得民眾的選票,不得不許諾更多的福利,但是這些福利不是來自于現實的財富創造,而是來自于對未來的負債。

其實,這種問題,在日本、美國都已經先后出現過。不同之處在于,日本政府的債務不僅僅基于日本政府的信用,日本政府的信用早就破產了,而是基于日本的政府債券是民眾所購買,近乎全民持債——換言之,日本的債務是老百姓通過抵押存款、由政府借給老百姓形成福利的。

而在美國,這些債務最初由房利美、房地美和雷曼、高盛這樣的機構來運作,只是當危機來臨時,這些機構債務轉為政府債——也就是轉為日本模式。但是,美國民眾并沒有那么多的存款,美國政府是以包括美國退休基金、中國、日本等債券人的資產和美元的全球霸權地位做抵押的。

而歐洲呢?歐洲沒有日本那么好的儲蓄率、也沒有美國那么強的貨幣操控權和那么龐大的海外債權人,這就讓它的護城河淺的多。它的對立面就是中國政府,單就政府的經濟實力而言,中國政府擁有最寬的護城河。

與此同理,美國也不是一片大好,美國的低級工人的競爭對手是本國的富人,也是海外的窮人,前者掌控著企業分配機制,后者以更低的價格搶占他們的飯碗;美國的大量中小企業,如果沒有資源、技術和運營優勢的話,生存也非常不易。