基于ARCH類模型的人民幣匯率波動特征比較

蔡曉春,鄒 克

0 引言

目前世界上主要的匯率制度有兩種,一種是浮動匯率制度,主要在發達國家實行;另一種是固定匯率制度,即一國貨幣與某種通貨保持一個固定的匯率,當今世界美元充當這樣的角色,采用固定匯率的國家一般為發展中國家,其目的是為了給經濟提供穩定的貨幣、匯率環境。在2005年7月21日以前,我國人民幣匯率實行的是有管理的、單一的、盯住美元的匯率制度,很長一段時間,美元對人民幣的匯率一直在維持在8.27,實際上是與美元掛鉤。同時,由于美元對歐元、日元、英鎊等其它主要國際貨幣的匯率是完全浮動的,使得人民幣對這些貨幣的匯率波動幅度更大。隨著中國經濟實力的增強,已有能力應付各種經濟環境帶來的危機,此外,經濟的發展迫切要求人民幣匯率市場化。在此背景下,我國于2005年7月21日實行浮動匯率制度。

匯率問題是一個復雜的問題,涉及到很多方面。怎樣根據市場信息,制定中間價,客觀反映市場需求,是完善人民幣匯率機制的重要環節。從已有文獻看,基本上是利用ARCH族模型單方面分析美元對人民幣匯率的波動特征,或者從某類ARCH模型分析不同貨幣對人民幣匯率的波動特征。少有從GARCH、TGARCH、EGARCH、ARCH-M幾個模型結合,通過比較不同貨幣對人民幣匯率的波動特征進行全面的分析,得出其收益率分布、風險溢價、非對稱沖擊效應等,以此來說明人民幣匯率改制中存在的問題。本文試從這一角度,利用2005年7月21日至2011年5月31日的匯率數據進行分析。研究不同貨幣對人民幣匯率的波動性特征有助于我們更深層次地了解它們之間的關系,進而為匯率機制的完善提供一定的理論支持。

1 ARCH類模型介紹

金融資產收益率具有的尖峰厚尾特性使得傳統金融分析模型的假設條件不適用,基于方差變性假設的ARCH模型類模型得到廣泛的應用,下面對其理論介紹。

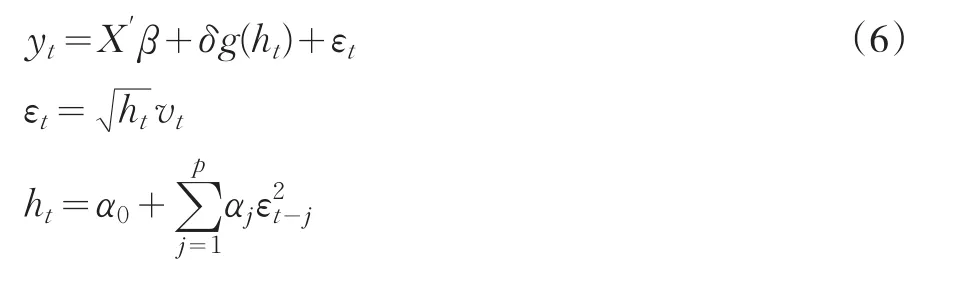

1.1 ARCH模型

ARCH建模步驟概括為四步:(1)建立均值方程,檢驗模型誤差項是否存在條件異方差;(2)確定ARCH模型除數和估計模型系數;(3)檢驗ARCH模型的參數是否是白哭噪聲序列;(4)使用ARCH模型預測未來的條件方差[10]。1982年Engle給出的ARCH模型如下:其中,,上述模型記為ARCH(p)。為了保證條件方差為正與序列平穩,要求

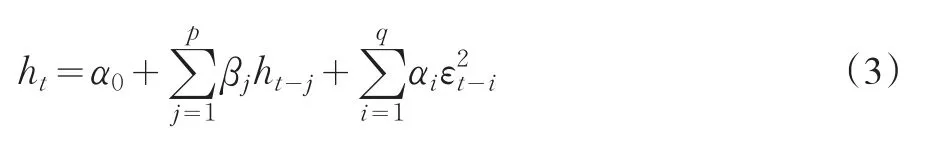

1.2 GARCH模型

由于實際應用中ARCH模型存在以下缺點:當p較大時,參數估計不再精確,從而條件方差也不精確;條件方差為正這一條件在參數過多時往往不能保證。由于這些缺點,導致ARCH模型不實用,因此Bollerslev(1986)提出了推廣的GARCH模型。該模型彌補了在有限樣本條件下,ARCH模型階數過大所帶來的計算效率與精度上的不足。

上述過程稱為GARCH 模型,記為{εt}~GARCH(p,q)。模型將經濟變量的波動來源劃分為變量過去的波動性和外部沖擊,αi和βj分別反映了它們對本期變量波動的作用強度。因此GARCH(p,q)模型可以看作是觀測系統的一種波動率形成機制。

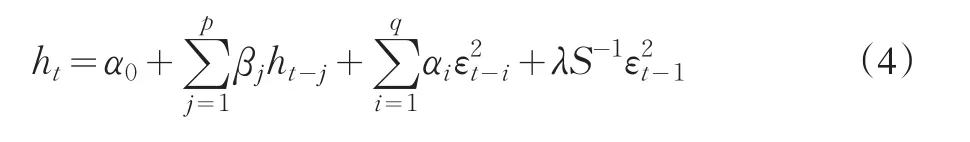

1.3 TGARCH模型

金融工具的收益率和波動性存在不對稱性特點,而GARCH模型不能反映刻畫出這種不對稱性,Glosten,Jagannathan,Ruankle(1993)提出了TGARCH模型,也稱為GJR模型:

S-1是虛擬變量,如果 εt-1<0,則取值為1,否則取值為0。式中的最后一項反映市場對不同信息反映的不同,即非對稱性。不同消息的影響如下:利好消息有一個α的沖擊;利空消息則有一個α+λ的沖擊。λ>0,我們說存在杠桿效應,非對稱效應的主要效果是使得波動加大;λ<0,則非對稱效應的作用是使得波動減小。

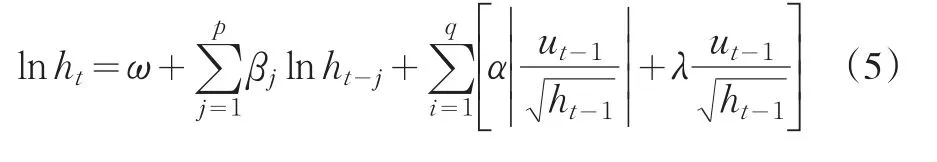

1.4 EGARCH模型

Neslon(1991)提出了EGARCH模型,該模型對方差方程做的變換是:

同樣,如果λ≠0,波動率是不對稱的。利空消息對方差有一個α-λ的沖擊;利好消息則有一個α+λ的沖擊。

1.5 ARCH-M模型

在現實中,收益率和方差存在一定關系,風險越大,收益也越大,因此將代表風險的方差引入收益率的均值方程,這樣的變換就是ARCH-M模型,定義如下:

2 實證分析

本文所選取的數據來源于國家外匯管理局網站,以每日中間價為基本數據,指標包括人民幣兌美元、歐元、日元、港幣和英鎊(USD/CNY、EUR/CNY、JPY/CNY、HKD/CNY、GBP/CNY)日匯率收益序列,數據的時間跨度為2005年7月20日至2011年5月31日,剔除節假日和個別日子的數據缺失后一共得到1428個樣本數據,其中,由于英鎊數據從06年8月1日開始,樣本數為1147個。為了得到穩定的序列數據,對收益率取對數,公式為rt=lnpt-lnpt-1,建模部分采用Eviews6軟件完成。

2.1 匯率及收益率統計特征

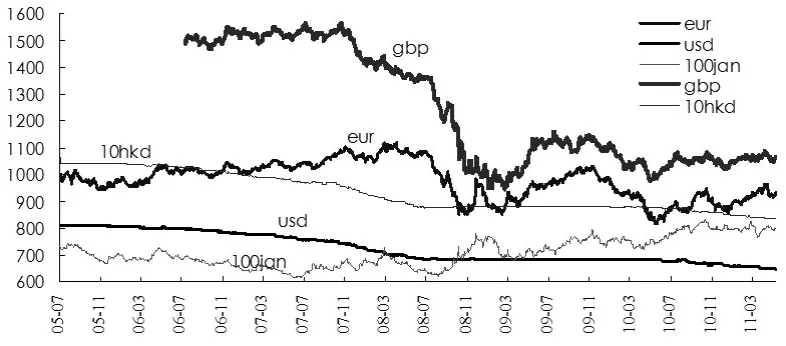

通過人民幣兌美元、歐元、日元、港幣和英鎊日匯率走勢圖,可以看出,USD與HKD是非平穩的,一直呈下降趨勢。實施匯改6年時間以來,人民幣處于升值過程中,人民幣兌美元的匯率升值至6.4845,,截至2011年5月31日,累計升值幅度達21.66%;GBP與EUR從2008年7月開始,兩者的波動走勢趨于一致,表現出了很強的聯動性;JAN是幾種貨幣中唯一對人民幣升值的貨幣。從波動程度與收益率序列看,USD/CNY與HKD/CNY的波動幅度較小,約比其余3種貨幣匯率小1個數量級。這歸咎于美元對人民幣日匯率波動被限制在千分之三幅度的政策。

圖1 每100元人民幣兌外匯匯率走勢圖

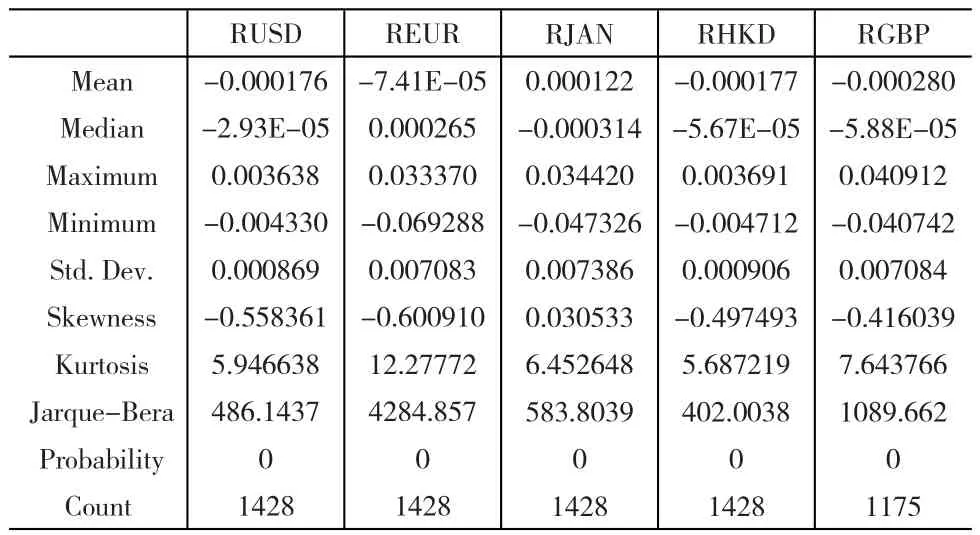

對各收益率進行描述性統計,得到表1。

表1 人民幣收益率統計特征

各收益率中,GBP的絕對收益率最大,EUR最小。USD與HKD基本上相等;在波動方面,EUR、JAN、GBP基本上持平,USD與HKD相對來說小很多;從分布特征看,USD、EUR、HKD、GBP均是左偏的,JAN基本上呈無偏狀態;所有收益率的峰度均大于3,以EUR最大,序列存在尖峰的特征;從J-B統計量看,明顯偏大,各序列均存在厚尾性。綜上可知,收益率序列呈現尖峰厚尾、大多有偏性特征,拒絕了正態分布零假設。

另外,對各收益率序列進行相關分析發現,USD與HKD存在明顯的正相關,相關系數達0.912,通過因果檢驗得出USD是HKD的滯后一期的格蘭杰原因。EUR、JAN、GBP與USD都是負相關關系,表明美元貶值,會造成其它貨幣一定程度上的升值。EUR與GBP相關性(0.601)也很強,證明歐元區的兩種貨幣變動較為一致。這幾種貨幣中,只有JAN與EUR是相關不顯著的。

通過以上分析可知,貨幣之間存在密切關系,因此對不同匯率的波動特征進行對比分析得出的結論更全面、準確,而且是有必要的。

2.2 平穩性檢驗

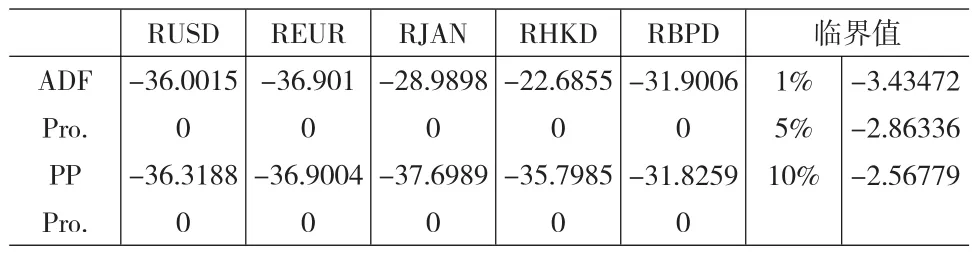

在建模前,首先對各收益率序列的平穩性進行檢驗。我們采取ADF與PP檢驗兩種方法,單位根檢驗的結果如表2所示:

表2 各收益率ADF與PP檢驗

結果表明,ADF檢驗結果以及PP檢驗結果表明在1%顯著水平下,五種匯率對數收益率序列均不存在單位根,,因此各序列都是平穩的。可以進行下一步建模。

2.3 均值方程建立與ARCH效應檢驗

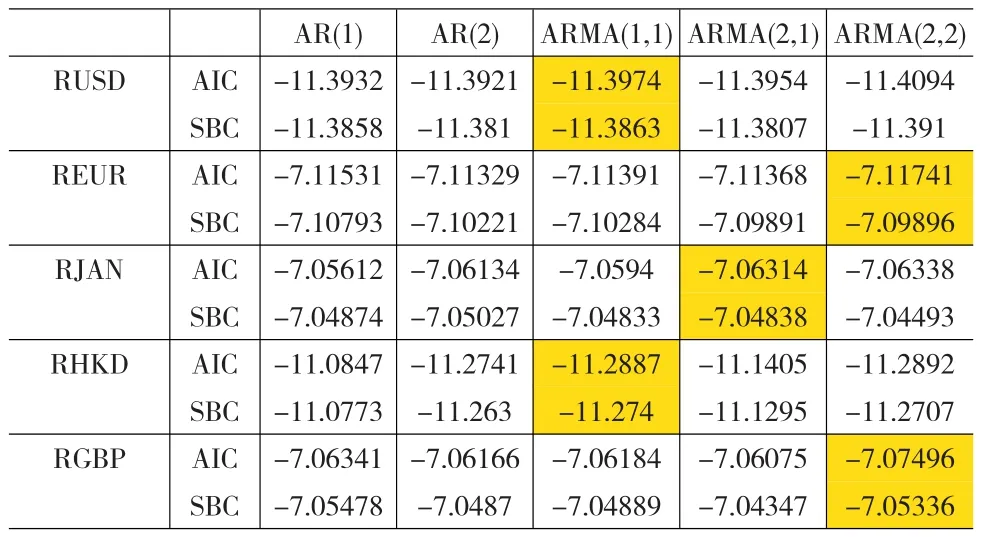

均值方程可以根據自身序列建立,也可以導致外生變量,本文僅從自身序列分析,采取時間序列的ARMA方法。模型的選擇采用AIC值和SBC值最小原則與模型簡潔原則綜合確定,具體分析如表3。

表3 AIC與SBC值及模型選擇

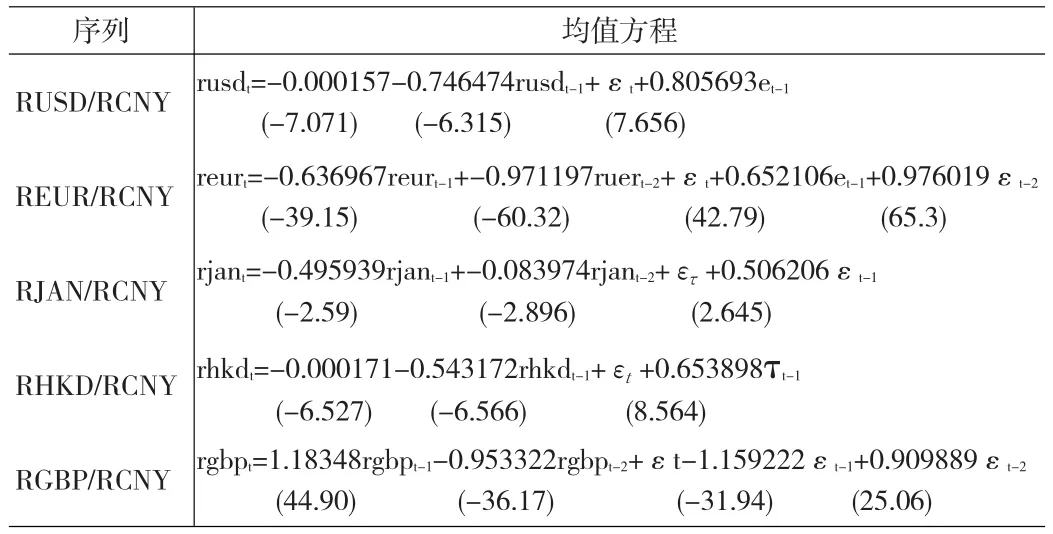

通過以上原則,RUSD、RHKD序列選擇ARMA(1,1)模型,REUR與RGBP序列選擇ARMA(2,2)模型,RJAN序列選擇ARMA(2,1),建立的均值方程如表4所示。

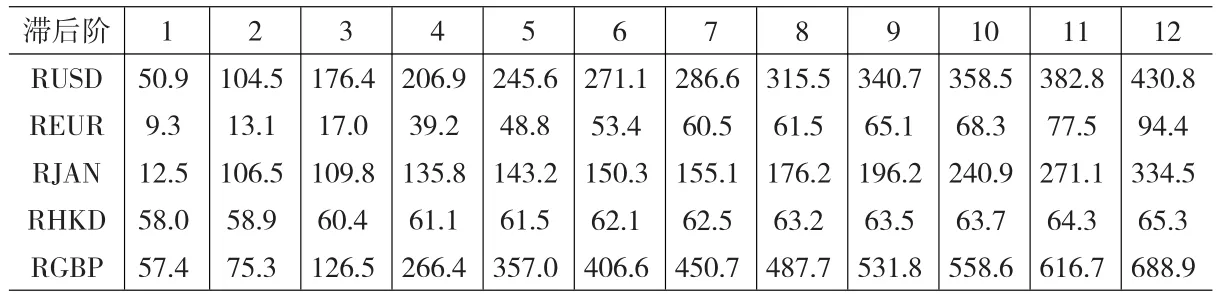

均值方程建立后,對其殘差進行ARCH效應檢驗。首先對殘差的平方序列進行相關性檢驗。從Q統計量與殘差圖看,五組對數收益率均值模型的殘差平方序列均存在顯著的相關性,因此可以推測RUSD、REUR、RJAN、RHKD和RGBP均值模型的殘差序列具有條件異方差性。具體數據見表5。

表4 各序列的均值方程

表5 殘差平方序列Q統計量

進一步對均值方程進行ARCH-LM檢驗,HKD從第1階開始就有顯著的ARCH效應,其余收益率序列需要高階才顯著。根據以往的文獻在分析上一般認為各序列具有條件異方差,從殘差也得出類似結論,因此我們認為模型具有ARCH效應。下面運用ARCH模型族進行建模分析。

2.4 收益率波動的ARCH類模型分析

我們運用Eviews軟件對各收益序列建模,以GARCH(1,1)模型為基礎,分別建立了TGARCH(1,1)、EGARCH(1,1)及ARCH-M(1,1)模型,結果及分析如下:

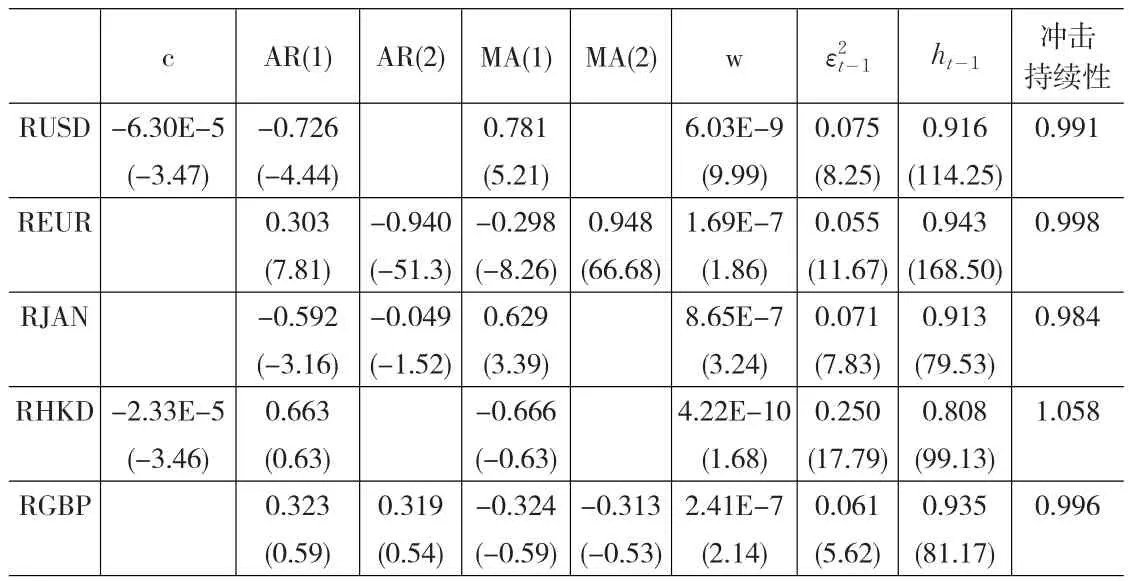

2.4.1 GARCH模型

從z統計量看(見表6),RJAN、RHKD、RGBP序列的均值模型某些參數變得不顯著,但是ε2t-1、ht-1的參數都是顯著的。從沖擊的持續性看,RUSD、REUR、RJAN、RGBP的α+β值均小于1,滿足參數的約束條件,說明它們的方差序列是平穩的,受到沖擊后,條件方差隨時間逐漸向其均值回歸,但α+β值均接近于1,表明沖擊的持續時間將會較長;而RHKD序列的α+β>1,即其自身不能夠保持平穩,需要外力的干擾;RUSD、REUR、RJAN、RGBP的 β 值均在0.9以上,表明過去的波動對現有波動沖擊性較強,而外部沖擊較弱,對條件方差的影響時間較短,相對來說,RHKD的外部沖擊則要強得多。

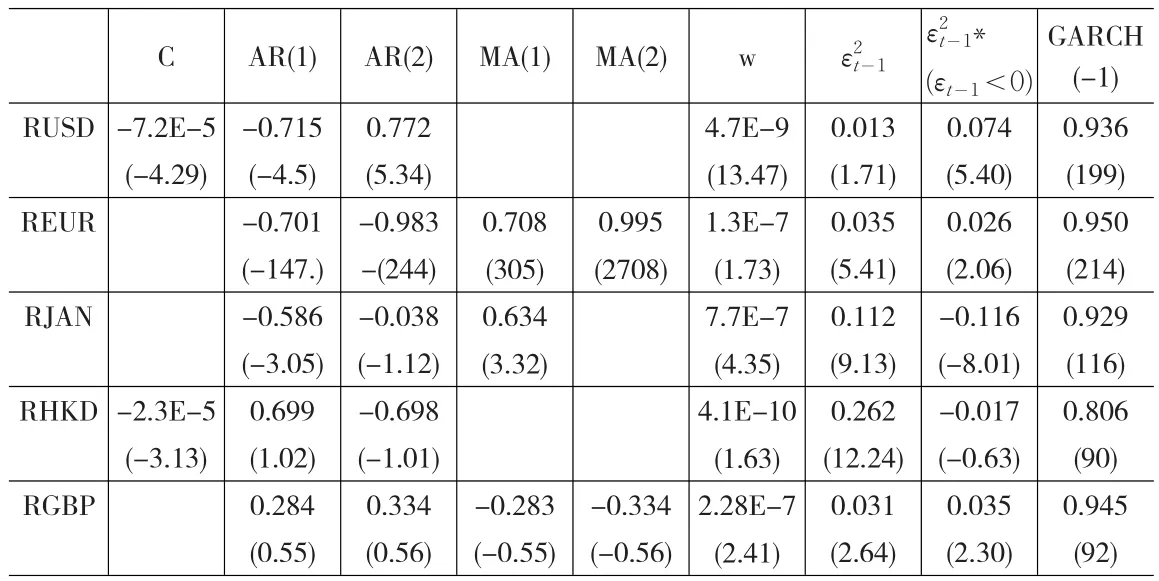

2.4.2 TGARCH模型

運用TGARCH模型對匯率收益率的非對稱性進行分析,從表7結果看,RHKD在5%的水平是不顯著的。即除了RHKD不存在明顯的杠桿效應外,其余序列的收益率都存在杠桿效應,從RUSD來看,當εt-1>0時,即外匯市場有好消息時,該消息對條件方差有一個0.013倍的沖擊;當εt-1<0時,即外匯市場有壞消息時,該消息對條件方差有一個0.087(0.013+0.074)倍的沖擊。壞消息有一個更大的影響,REUR的好消息沖擊效應為0.035,壞消息沖擊效應為時0.061(0.035+0.026),RGBP的好消息沖擊效應為0.031,壞消息沖擊效應為時0.066(0.031+0.035),這三種貨幣匯率的收益率都是壞消息影響大于好消息;但是RJAN與RUSD、REUR、RGBP不同,好消息對條件方差的影響為0.112,而壞消息對條件方差影響為-0.004,基本上不存在影響,即好消息的影響大于壞消息。

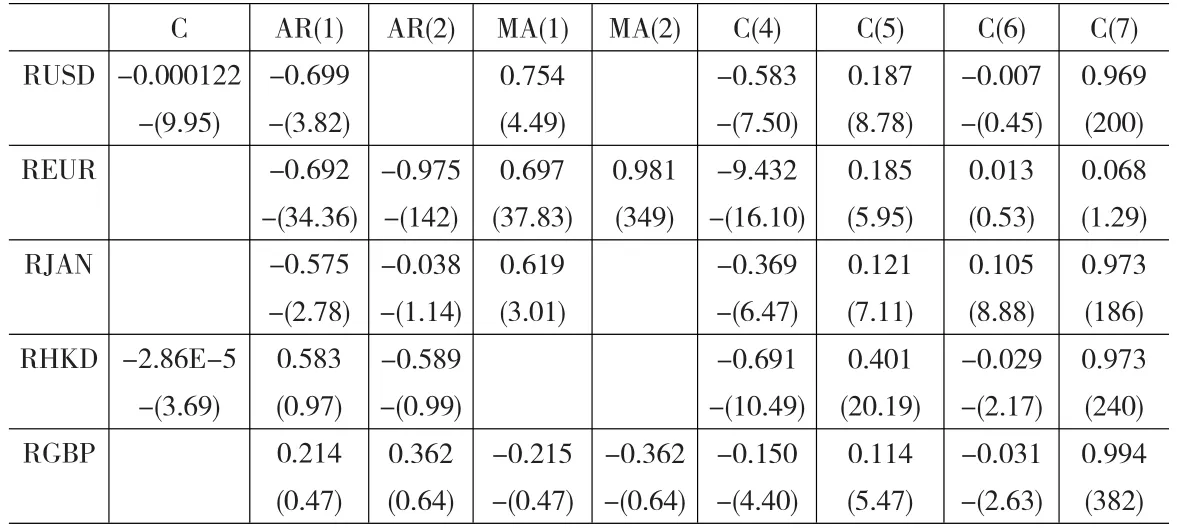

2.4.3 EGARCH模型

在EGARCH模型里(見表8),利空消息對方差的沖擊為α-λ;利好消息為α+λ。幾種貨幣中,RUSD與REUR的杠桿效應不顯著,這與TGARCH模型不同。RHKD的好消息沖擊效應為0.372(0.401-0.029),壞消息的沖擊效應為0.43(0.401+0.029),RGBP的好消息沖擊效應為0.083(0.114-0.031),壞消息的沖擊效應為0.145(0.114+0.031),兩者都是壞消息的影響大于好消息;RJAN的好消息效應沖擊為0.226(0.121+0.105),壞消息沖擊效應為0.016(0.121-0.105),壞消息的影響較小,這與TGARCH模型的結論相同。

表6 各收益率序列的GARCH模型參數系數

表7 各收益率序列的TGARCH模型參數系數

表8 各收益率序列的EGARCH模型參數系數

對比兩個模型,RUSD、REUR、RHKD三種貨幣在非對稱性檢驗結果上不一致,RJAN與RGBP的檢驗結果與非對稱效應是一致的。

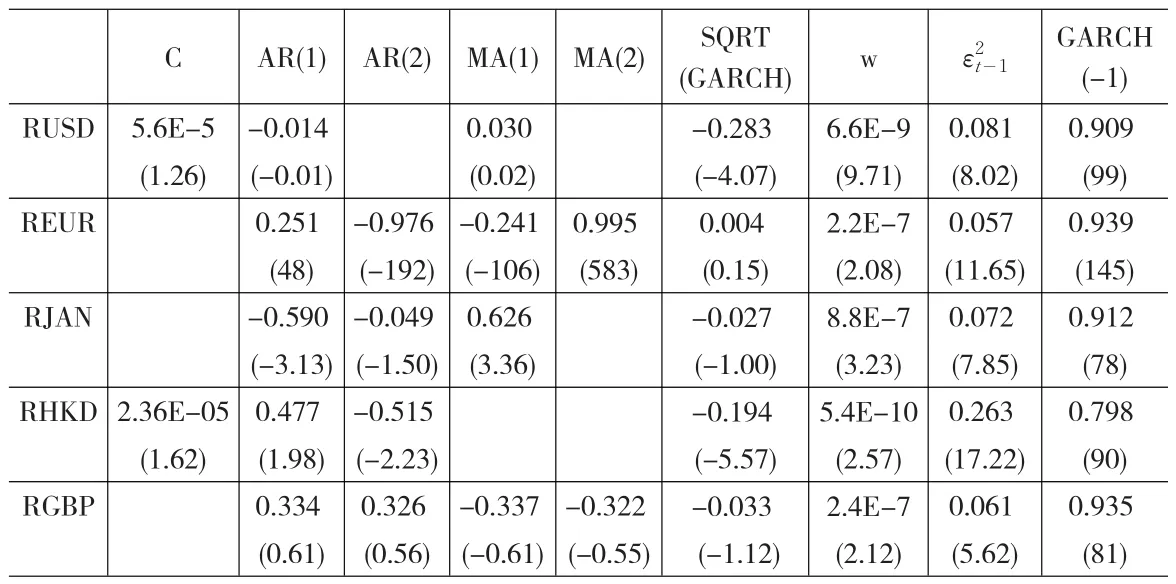

2.4.4 ARCH-M模型

從z值看(見表9),REUR、RJAN、RGBP的SQRT(GARCH)系數是不顯著的,即說明人民幣兌歐元、日元、英鎊收益率的風險溢價不明顯,美元與港幣的風險溢價較明顯,USD的GARCH項開方每增加1單位,匯率收益率就上升0.283單位;HKD的匯率收益率稍低,為0.194。美元、港幣的風險溢價為正,而其余貨幣的風險溢價并不明顯,這能夠說明一些問題,雖然人民幣已經實行市場化買賣,但仍與美元保持著較為密切的關系,其它貨幣的匯率主要通過美元換算,導致風險溢價不能體現,充分說明人民幣未完全市場化,匯改制度有待進一步深化。

表9

3 結論

本文利用ARCH模型族分析了人民幣兌美元、歐元、日元、港幣與英鎊匯率的波動率特征,根據實證結果,我們可以總結出以下幾點:

(1)人民幣兌美元、歐元、日元、港幣與英鎊匯率相互之間存在密切的關系,USD/CNY、HKD/CNY收益率相關性很強,而EUR/CNY、GBP/CNY之間的相關性也較強,這幾種貨幣之中,只有HKD/CNY與EUR/CNY之間的相關性不顯著,從此看出,貨幣匯率具有區域性、關聯性等特點。

(2)通過殘差檢驗,各貨幣的匯率收益率存在在顯著的ARCH效應,各序列的分布具有尖峰厚尾的特征。從收益的波動率看,USD/CNY、HKD/CNY的具有更明顯的聚集性,人民幣兌美元的匯率波動性比歐元、日元、英鎊小一個數量級,這是人民幣兌美元匯率由于實行波動幅度管制,依然未完全市場化。

(3)從ARCH族模型的分析看,USD/CNY、EUR/CNY、JAN/CNY、GBP/CNY的外部沖擊對匯率的波動影響較小,匯率的波動主要是由過去的波動所引起的,且這種沖擊有一個長期的影響效應。而HKD/CNY的外部沖擊效應較強,且沖擊會使波動持續下去,需要借助外力才能使HKD/CNY的匯率保持平穩。

(4)總體來看,人民幣匯率具有杠桿效應,USD/CNY、EUR/CNY、HKD/CNY、GBP/CNY具有相同的杠桿效應,即利空消息比利好消息會造成匯率更大的波動,意味著人民幣升值的影響要大于人民幣貶值的影響,但JAN/CNY具有相反的杠桿效應,即利好消息比利空消息造成匯率的波動要大。

(5)風險的溢價效應在不同貨幣匯率上反映不同,5種貨幣中,只有美元與港幣的風險溢價效應是顯著的,其余貨幣的風險溢價效應甚微。這意味著像歐元、日元、英鎊的匯率波動基本上不會對人民幣造成太大影響,人民幣的風險收益只與美元有關,充分說明人民幣外匯市場化程度不充分,主要以美元作為參照物。世界貨幣匯率之間存在密切關系,把握貨幣匯率之間的關系對人民幣的匯率市場化有重要意義,中國應繼續加大匯率改革的力度,做到人民幣更加市場化,這是提高人民幣在世界經濟中的影響的重要途徑之一,這樣人民幣才能走向更廣闊的世界,走出更輝煌的未來。

[1] Poon,Ser-Huang,Granger,Clive W.J.Foreeasting Volatility in Finan?cial Market:A Review[J].J ournal of Economic Literature,2003,(6).

[2] Engle Robert F.Autoregressive Conditional Heteroskedasticity with Estimates of the Variance of United Kingdom Inflation[J].Econometri?ca,1982,(50).

[3] Bollerslev.Generalized Autoregressive Conditional Heteroskedasticity[J].Journal of Econometrics,1986,(31).

[4] Nelson DB.Conditional Heteroskedasticity in Asset Returns:A New Approach[J].Economitrica,1991,(59).

[5] 吳瑜,人民幣匯率波動特征實證研究:2005~2009[D].復旦大學碩士學位論文,2010.

[6] 惠曉峰,柳鴻生,胡偉.基于時間序列GARCH模型的人民幣匯率預測[J].金融研究,2003,(5).

[7] 楊仁美,王靖.基于GARCH模型族的人民幣基準匯率波動率的實證分析[J].粵港澳市場與價格,2009,(9).

[8] 潘紅宇,金融時間序列[M].北京:對外經濟貿易大學出版社,2008.