銀行業管理層薪酬與經營業績相關性實證研究①

西南民族大學管理學院 黃慧 程懂超

目前,學術界對銀行業管理層薪酬激勵與治理的研究主要集中于管理層激勵與經營業績之間的關系。然而進行分析得到的卻是矛盾的結論或是激勵支付與業績脫節的情況,在理想狀態下,如果激勵契約是有效的,管理層的薪酬就應該與企業經營業績正相關。但是,由于眾多因素的影響,圍繞管理層激勵領域的焦點問題,至今沒有達成共識。在我國,銀行業管理層薪酬主要是采取貨幣薪酬,且一般采取年薪制,且管理層持股比例很低,這樣過于偏重貨幣形式從而造成“天價薪酬”,這種薪酬設計體制,容易造成管理層薪酬差距很大。

Brick等(2006)找出證據超額的董事及CEO報酬與不良的公司業績有關,本文通過對中國銀行業CEO和董事會薪酬與經營業績的實證分析,將進一步深化管理層激勵與治理方面的研究,豐富高級管理層激勵領域的內容,尋找更有效的激勵方式,這對優化銀行業管理層薪酬體系有著重要的實踐意義。

1 理論基礎與研究假設

1.1 研究假設

根據委托代理理論,管理者應該建立一套有效的激勵機制來激勵和約束管理層的行為,從而來避免管理層的道德風險和逆向選擇。在理想的狀態下,從激勵約束問題的本義上看,CEO的薪酬以及管理層的薪酬與企業經營業績是正相關的。但是由于眾多因素的影響,圍繞管理層激勵領域的問題,學術界至今沒有達到共識。本文首先提出了兩個研究假設:

假設1:銀行業高管薪酬激勵是有效的;

假設2:銀行業CEO薪酬與銀行業的綜合績效是正相關的。

1.2 樣本選擇和數據來源

以2005~2010年的上市公司公布的年報為初始數據研究樣本。首先篩選出金融類上市公司。在樣本中對數據缺失,會計師等具備保留意見的金融公司進行篩選,然后進行抽樣。由于單個高管薪酬對于公司的薪酬制度可能不具有代表性,本文在對數據收集的時候,采取的是前三名高管薪酬的總和,這樣的話更能說明公司薪酬對于業績實際的作用,從而對數據進行建模處理。模型2分析公司治理績效對董事薪酬決定機制的影響。

本文分別以董事會高管薪酬,監事會管及高管前三名薪酬總和,董事會前三名薪酬總額為因變量,并且和往期的進行對比。以及數據具有的時滯性,根據線性回歸從而構建以下模型:

各變量為:

(l)薪酬: CEO薪酬(SAL);董事前三名薪酬(TOPDIR);剔除CEO薪酬的董事薪酬(Dir);公司董事的人均薪酬超過本年度所有公司平均,董事薪酬的部分。

(2)公司特征: 公司規模以其公司總資產( ASSET ) 的對數值來測度。

(3)公司績效(ROE):本文選取息稅后總資產報酬率作為衡量公司經營績效指標,收益作為公司業績因變量的度量。

2 實證研究

2.1 高管薪酬描述性統計

我國的上市公司在年報中必須披露高管人員薪酬及其構成情況 ,本文以CEO薪酬,董事、監事及高管前三名薪酬總額,董事前三名薪酬總額作為高管層的研究對象。選用最近五年的數據,對上市銀行的高管薪酬的不同形式進行整理。特別對于10年和09年的數據,進行了分組的描述性統計分析。這樣通過兩年的對比,從而得出結論。

2.2 分組比較

同時,我們將有可能影響CEO高管和董事薪酬的關鍵變量分組觀察薪酬的變化,通過10年和09年的對比,則發現10年的高管薪酬的差距在縮小,并且最大值在變小,且最小值在變大。這就說明,高管薪酬結構上的變化,同時,通過ROE,我們可以看到,最小的ROE為負值,這說明業績虧損,但是在業績虧損的情況下,高管薪酬卻在增加。這通過激勵理論則說明,產生了負相關的作用。

從09年的描述性分析可以看出,大董事會的薪酬顯著大于小董事會,這也表明,董事會規模對于薪酬有一定的影響,同時也說明董事會規模越大,可能在監管管理層方面會更加的有效。

2.3 實證分析

我們通過圖表分析看到09年和10年的董事會管理者薪酬卻有比較大的變化,滯后性比較明顯,所以我們對影響董事會薪酬的在對業績與董事薪酬做格蘭杰因果關系檢驗的時候,發現只有董事薪酬并不是公司業績變化的主要的原因,同時公司業績變化也不是董事薪酬變化的主要原因,這就說明,董事薪酬和公司業績不存在一個趨同現象。

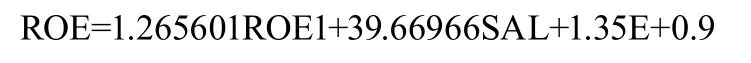

同時,我們還可以看到企業的業績與上一年的業績及CEO薪酬相關,并且調整后的Adjusted R-squared能夠達到0.99,這說明擬合優度較高,即用被解釋變量解釋的程度高,從D.W值為1.69,則知道樣本基本不存在一階序列相關。而對于CEO薪酬,則發現和公司業績還是密切相關的,基于委托代理理論,這就說明,激勵是有效的。且方程為:

在探討高管薪酬與企業績效的關系時 ,我們將許多其它因素歸入隨機擾動項而不予考慮 ,然而決定高管報酬的因素還有許多。而且 CEO薪酬與企業績效的關系可能是最直接也是最表面的關系 ,深層次的原因還有待挖掘。不排除一種 “惡性循環” 的可能 ,CEO薪酬可能因為種種原因而停留在低水平的層次 ,但卻因而帶來企業的 “低績效”,而企業的 “低績效”又似乎為高管的 “低報酬” 提供佐證。

3 總結與建議

本文研究了銀行業高級管理人員的年度報酬。首先是CEO、董事會高管報酬及企業績效相互之間對比的關系。同時確立CEO報酬與企業績效是一種趨同關系,也是一種有效的激勵機制 ,相應的報酬誘致了相應的生產力。根據上述研究本文提出以下建議:

(1)進一步完善銀行業高管薪酬的激勵約機制,薪酬激勵約束機制實施的關鍵在于建立合理的績效考評體系。與前一年度績效相比固然重要 。但是更重要的是對于高管的薪酬的水平進行調整。

(2)進一步對銀行業高管薪酬的結構進行調整,必須改變現有的單一的結構,從而形成多元的結構體系。這樣的話,有利于對高管形成更為全面的激勵。

(3)進一步提高銀行業高管的薪酬績效敏感度。目前銀行業高管的薪酬績效敏感度低于全部上市公司的平均水平,不能對高管產生預期的激勵效果。依據具體情況,增加激勵的強度 對于提高企業的長期績效是有積極作用的。

[1]魏華,劉金巖.商業銀行內部治理機制及其對銀行績效的影響[J].南開學報(哲學社會科學版),2005(1).

[2]陳學彬.中國商業銀行薪酬激勵機制分析[J].金融研究,2005(7).

[3]王敏.我國中小商業銀行高管薪酬影響因素的實證分析[J].金融理論與實踐,2007(3).

[4]方軍雄.我國上市公司高管的薪酬存在粘性嗎[J].經濟研究,2009(3).

[5]陳學彬.中國商業銀行薪酬激勵機制分析[J].金融研究,2005(7).