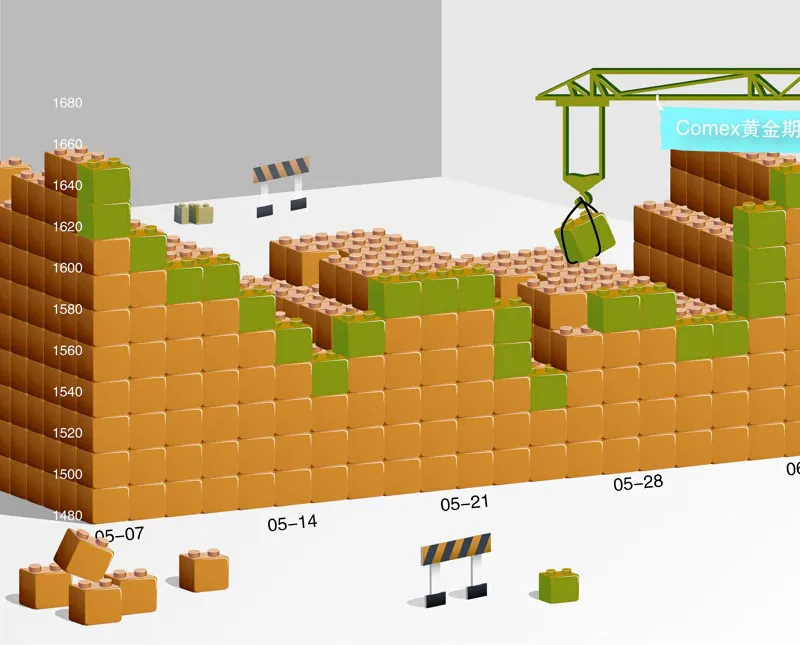

黃金避險“陷阱”

“來得太遲了!”盯著6月1日COMEX黃金期貨8月合約單日3.7%漲幅走勢圖,投資者王健發出一聲嘆息。

過去一個月,對于這位避險投資經驗豐富的投資者而言,足以大跌眼鏡——隨著COMEX黃金期貨8月合約5月跌幅超過8.1%,他手里的黃金買漲頭寸累計損失同樣超過8%。

至今,他還是不愿承認自己看走眼——5月希臘退出歐元區預期迅速升溫,作為傳統避險投資首選的黃金實在沒有理由如此“失寵”。

“如果上帝(GOD)是由黃金(GOLD)、原油(OIL)與美元(DALLOR)構成,只能說5月份上帝寵幸了美元。”他自嘲說。或許,他不曾想到過去一個月,自己無意間卷進一場沒有硝煙的黃金賭局。

最初,他只是將“黃金5月大跌”怪罪到美元身上——正是5月美元指數大漲6%,最終以美元計價的黃金慘造滑鐵盧。然而,在美元揚眉吐氣背后,卻有另一位幕后推手在操縱著黃金價格波動的羅盤。

據美銀美林(Bank of America Merrill Lynch)最新交易紀錄顯示,5月份各國央行均開始快速拋售歐元,轉而追捧美元資產避險。

“此前各國央行基于外匯儲備多元化考量,會適時抄底歐元;但隨著希臘推出歐元區預期升溫與西班牙銀行遭遇巨額壞賬,連各國央行都不敢再眷顧歐元了。”在美國投資銀行外匯交易主管看來,各國央行出逃歐元,大型投資銀行功不可沒。

早在5月中旬希臘沒有完成新一期政府組閣而面臨重新選舉期間,投資銀行已著手盤算希臘撤出歐元區的巨額代價。

摩根大通報告顯示,如果希臘退出歐元區,將立即產生近4000億歐元潛在損失。其中包括歐盟和IMF持有的2400億歐元希臘國債、歐元區國家與央行對希臘第二輪1300億歐元援助款與歐元區各大銀行擁有的約250億歐元希臘各類債券或投資。

各國央行愿意聽信投資銀行的“數據警告”而拋售歐元,實際是因為是雙方在狙擊黃金避險投資潮涌方面,有著很多共同語言。

在黃金交易市場,大型投資銀行往往以黃金互換交易商角色出現,并掌握著黃金定價“話語權”——它們依靠神秘的黃金套期交易,一方面聯合黃金大型生產商先從歐美地區中央銀行以固定的利息成本“拆入”巨額黃金儲備,然后在黃金期貨市場進行沽空打壓黃金價格,在賺取黃金價差同時,又將黃金套現資金用于購買歐美地區高息國家債券凈賺“利息差額”。

對歐美國家央行而言,黃金套期交易盛行,能讓投資銀行通過打壓黃金,間接幫助歐美央行捍衛“紙幣地位”。

王健意外發現,在COMEX黃金期貨跌幅最大的5月8日當周,以投資銀行為主的黃金互換商所持有的黃金凈空頭頭寸高達17758口(1口為100金衡盎司)。

“但在當時,能發現黃金詭異大跌原因的投資者并不多。”一位美國對沖基金經理透露。除了保爾森基金等長期看漲黃金的宏觀經濟型對沖基金“安全無恙”,多數基于避險投資買漲黃金的對沖基金均遭遇保證金追加困境,只能選擇止損離場。

在他看來,保爾森基金之所以“扛得住”,主要依賴它一季度持有的1730萬股SPDR Gold ETF帶來約1.8億美元投資回報,但隨著二季度黃金價格大幅回落,這部分投資回報同樣所剩無幾。

不過,金融市場從不缺乏跟風者。

5月中旬,對沖基金領域也開始流行一種簡單的博傻規則,隨著歐債危機升級,對沖基金大手筆沽空歐元(歐元占美元指數比重高達約60%)迫使美元指數“被動”上漲,最終迫使以美元計價的黃金價格同步大幅下跌,他們早先建立的黃金沽空頭寸也能收獲高投資回報。

然而,對沖基金的跟風沽空黃金,并沒有讓COMEX黃金期貨價格進一步下跌,反而讓它們搬起石頭砸了自己的腳。

6月1日,隨著對沖基金過度追捧美元資產沽空黃金,美國10年期國債收益率觸及1.442%的212年以來最低點,連累德國2年期國債收益率首度跌至零——等同于全球投資者愿意在不要任何回報的情況下,把錢借給德國政府。

“這是傻子才會干的事。”王健無奈表示,此時他持有的黃金頭寸在過去30天市值最高蒸發了8.9%。

不過,他需要感謝糟糕的美國5月份就業數據——僅增6.9萬人,遠低于市場預期的15萬人,后者拯救了“失寵”的黃金,也大幅減輕他的投資虧損。

“6月1日,大家發現除了黃金,已沒有其他能夠避險投資的品種,最終全球資金又涌向黃金。”

只是,當黃金再度被套上避險投資光環時,王健卻提心吊膽了——他領教了5月大型投資銀行在黃金市場翻手是云、覆手是雨的伎倆。此時他更相信另一種投資經驗主義——既然投資銀行在黃金市場轉空為多,只能說明新黃金賭局正浮出水面——豪賭美聯儲第三輪量化寬松貨幣政策是否實施。

早在美國政府公布低于預期的4月就業增長數據后,這個黃金賭局已被擺上桌面——當時華爾街14家大型證券交易商將美聯儲推出第三輪量化寬松(QE3)的機率提高至32%,其中11家交易商認為QE3計劃或在年內實施,更有三家預計QE3最快將在6月降臨。

在經歷5月希臘退出歐元區的“小插曲”后,圍繞QE3的黃金多空對決豪賭正式進入高潮期。

“或許,這讓黃金買漲投資邏輯變得簡單。”王健感慨說,一旦美聯儲推出QE3促使美元貶值刺激出口與經濟增長,以美元計價的黃金則很可能成為美元貶值的受益者。(文/張碩 制圖/林星安)