貨幣政策、金融關聯與民營企業信貸融資(上)

●中南財經政法大學 張敦力 李春兒

一、引言

隨著我國經濟體制改革的不斷深入,民營經濟已成為我國國民經濟中最活躍的部分,在促進經濟繁榮、擴大就業和維護社會穩定中發揮著越來越重要的作用。高速的發展自然需要足夠的資金來支撐,銀行貸款便是民營企業外部融資的主要渠道。然而,由于我國金融體制“國有獨大”、金融市場不完善、產權保護制度不健全以及民營企業自身信用缺失等原因,民營企業在很多方面都遭受著“歧視”。在融資方面,民營企業面臨的“信貸歧視”已成為制約企業發展的瓶頸。尤其是2010年下半年以來,為抑制金融危機引發的經濟泡沫,我國貨幣政策持續緊縮,民營企業獲得發展所需資金更是難上加難,許多中小企業(大多是民營企業)由于資金鏈斷裂而紛紛倒閉,主張貨幣政策放松的呼聲越來越高。在緊縮的宏觀經濟形勢下,如何解決民營企業融資的困難?這是一個亟待解決的現實問題。

學者們發現,在我國制度環境尚不完善的情況下,民營企業開始尋找體制外、非市場化的途徑來解決問題,而這些非正式途徑確實在一定程度上起到了替代正式制度的作用。例如,民營企業家對政治參與的熱情越來越高,很多人成為各級人大代表或政協委員,也有一些民營企業積極聘請政府官員加入公司高層。通過與政府建立政治關聯,民營企業贏得了政府和銀行更多的照顧和支持,并最終獲得了更多的融資便利。這個令人驚喜的發現掀起了理論界對于社會資本的研究熱潮。而在我國企業受政府干預較大的這種國情下,形成社會資本最主要的形式便是政治關聯。因此,學者們對于社會資本的研究主要集中在政治關聯方面,但并沒有得出一致的結論。理論界迫切需要尋找新的證據,為民營企業的融資困境提供更多有效的解決辦法。

如果非正式制度可以替代正式制度幫助民營企業解決融資難題,宏觀經濟政策的波動則對它提出了更高的要求——在貨幣緊縮的形勢下,非正式制度是否仍然有助于緩解民營企業的信貸融資約束?然而,現有的理論研究很少結合宏觀經濟政策來考察非正式制度對民營企業信貸融資的影響。

本文以我國民營上市公司為樣本,基于社會資本理論,從銀行貸款的比率、期限和成本三個方面研究了金融關聯對民營企業信貸融資的影響,同時還分析了銀行關聯和非銀行金融關聯這兩種不同形式金融關聯之間的相互關系,并且比較了二者的作用力。在此基礎上,引入宏觀經濟政策波動因素,進一步研究了貨幣政策緊縮時期金融關聯的有效性。

本文的研究貢獻可能體現在以下三個方面:(1)將金融關聯視為有別于政治關聯的另一種社會資本,拓展了現有文獻對非正式制度的研究視野,為如何解決民營企業融資困境提供了一個新的有效途徑;(2)研究了銀行關聯和非銀行金融關聯這兩種不同形式的金融關聯之間的相互關系并比較了二者的作用力,為緩解民營企業信貸融資約束提出了更有針對性的解決辦法;(3)將宏觀研究與微觀研究銜接起來,結合貨幣政策波動來考察非正式制度與民營企業信貸融資之間的關系,這使本文的研究更加具有現實意義。

本文后續部分的內容安排如下:第二部分是文獻綜述;第三部分是理論分析與研究假設;第四部分是研究設計;第五部分是實證結果及分析;最后是本文的結論。

二、文獻綜述

盡管中小企業融資難是一個世界難題,但是中國的民營企業面臨著比其他轉型和發展中國家更嚴重的信貸約束(Neil et al.,2000)。 Loren et al.(2003)、江偉和李斌(2006)、李廣子和劉力(2009)等人也發現,中國的銀行對不同所有制的企業存在“信貸歧視”,國有企業可以獲得更多的信貸政策優惠,而非國有企業則依賴于成本較高的融資渠道。即使同屬于中小企業,相對于國有和集體中小企業來說,民營中小企業的融資難度也更大(李海海和郭新華,2005)。對此“信貸歧視”現象,大多數研究認為主要原因在于制度環境不完善(林毅夫和李永軍,2001;孫錚、劉鳳委和李增泉,2005;江偉和李斌,2006;方軍雄,2007;沈紅波、寇宏和張川,2010)。既然制度環境的種種缺陷導致民營企業面臨嚴重的信貸融資約束,那么,如何解釋民營企業飛速發展的事實呢?Allen et al.(2005)指出,中國的關系和聲譽機制能夠起到替代正式制度的作用。也就是說,民營企業有一套緩解自身融資約束的非正式機制,這就是引發近年研究熱潮的“社會資本”。

有關社會資本對企業融資的作用,國外的文獻主要研究了政治關聯(或稱:政治關系,下同)和銀企關系(包括銀行任職背景)。Xin et al.(1996)認為,為獲得政府的保護,中國的民營企業比國有企業在建立“關系”上投入的資源更多。Booth et al.(1999)、Ciamarra(2006)的研究發現,銀行家兼任企業董事能夠幫助企業獲取融資便利。Bertrand et al.(2004)、Cull and Xu(2005)的研究則證明了政企關系越密切的企業越容易獲得較多的銀行貸款,而且更容易在陷入危機時獲得政府的財政補助。Burak et al.(2008)的研究得出,公司董事會如果具有商業銀行背景就容易獲得銀行貸款,而具有投資銀行背景則有助于獲得更多的證券融資。Mitchell et al.(2010)以美國企業為樣本,研究發現企業董事的銀行任職背景能夠降低企業的破產風險。Ashcraft(2006)的研究則發現,貨幣緊縮時小企業受到銀行貸款減少的沖擊較大,但與銀行有關聯的企業更能承受貨幣政策緊縮的負面影響。

國內的研究主要集中于政治關聯。邊燕杰和丘海雄(2000)將企業的社會資本定義為企業通過縱向聯系、橫向聯系以及社會聯系獲取稀缺資源的能力,而民營企業有條件也有動機發展企業的社會資本。孫錚、劉鳳委和李增泉(2005)、胡旭陽(2006)認為政治關聯是一種重要的聲譽機制,具有政治關聯的企業更容易獲得資源,如政府補貼(陳冬華,2003;羅黨論和唐清泉,2009)、進入政府管制行業(羅黨論和劉曉龍,2009;羅黨論和唐清泉,2009)以及獲得銀行的信貸支持(余明桂和潘紅波,2008;吳文鋒、吳沖鋒和劉曉薇,2008;張敦力和李四海,2012;何靖,2011;黃新建和王婷,2012;倪婷婷和李連軍,2012)。王珺和殷寧宇(2008)還發現,企業具有政治關聯有助于減少地方政府對企業的產權侵害,如政府亂收費。白重恩、路江涌和陶志剛(2005)的研究得出,具有較高社會地位(政治地位較高或者公益捐贈較多)的民營企業更容易獲得銀行貸款。戴亦一等(2009)從社會組織數量、社會參與以及社會信用三個方面研究了社會資本與企業負債結構之間的關系。杜興強和周澤將(2009)、王雄元和全怡(2011)以國企民營化公司為樣本,研究了不同類型、不同強度的政治關系對銀行融資便利性的影響。于蔚、汪淼軍和金祥榮(2012)則通過實證研究發現,政治關聯能夠降低銀企之間的信息不對稱和提高民營企業獲取資源的能力,而后者即資源效應是導致政治關聯有助于緩解民營企業融資約束的主要原因。

另外,也有少數學者對金融關聯進行了實證研究。比如,魏剛等(2007)研究了獨立董事的教育背景、政府背景和銀行背景分別對企業經營業績的影響,結果發現政府背景和銀行背景對公司的經營業績有明顯的促進作用。王善平和李志軍(2011)通過實證研究發現,銀行持股(同時要求銀行必須派出代表進入公司董事會)有利于銀行清楚地了解公司的融資需求和投資需求,并且持股銀行在關注貸款風險的同時還需要維護股權的價值,因此貨幣政策的波動對銀行持股公司的影響要小于非銀行持股公司。與此同時,潘克勤(2011)的研究表明,實際控制人或公司董事具有金融機構工作經歷的民營上市公司其融資約束明顯降低。另外,鄧建平和曾勇(2011)認為金融關聯(銀行和證券任職背景)是獨立于政治關聯的一種社會資本,他們經過實證研究發現,在緩解民營企業融資約束方面,金融關聯與政治關聯之間存在替代效應并且前者比后者更有效。汪波、王凡俊和李國棟(2012)經過實證研究發現,董事會金融關聯有利于改善企業尤其是非國有企業的多元化經營績效。韓翌飛(2012)則以浙江民營上市公司為樣本,研究發現金融關聯對民營企業尤其是處于成熟期或衰退期的民營企業存在明顯的緩解融資約束作用。然而,也有的研究得出了不同的結論,如薛有志、張魯彬和李國棟(2011)經過實證研究發現,高管金融關聯對民營企業發展的正向促進作用是十分有限的。

通過以上文獻回顧可知,現有文獻至少存在以下三個方面的不足:一是學者們對社會資本這個概念的認識不一致,如杜興強和周澤將(2009)將金融機構工作背景作為政治關系的一類,而潘克勤(2011)、薛有志、張魯彬和李國棟(2011)、鄧建平和曾勇(2011)將其視為獨立于政治關系的另一種社會資本,王善平和李志軍(2011)則將其作為銀行持股的補充條件;二是研究金融關聯(金融機構工作背景)的文獻比較少,而且現有的研究僅限于考察銀行關聯和非銀行金融關聯分別對于緩解民營企業融資約束的作用,并未進一步研究這兩種不同形式金融關聯之間的相互關系,也沒有對它們的作用力加以比較;三是研究非正式制度與民營企業信貸融資之間的關系時,很少考慮宏觀經濟政策波動的影響。

三、理論分析與研究假設

(一)金融關聯對民營企業信貸融資的影響。自古以來,“關系”就在我國的文化中扮演著十分重要的角色,很多人都認為關系是企業獲得成功的重要前提。尤其是我國正處于轉軌經濟時期,法律保護和金融體系等正式制度存在許多漏洞,中小企業尤其是民營企業面臨信息不暢和信用難建等問題,各種非正式的聯系成為替代正式制度的有效渠道,社會資本即為非正式聯系的一種。根據邊燕杰和丘海雄(2000)的定義,企業通過與經濟領域的聯系獲取稀缺資源的能力就是企業的社會資本。國內其他學者對社會資本的研究基本上都是以這一定義為依據。基于社會資本理論,企業在經濟領域的聯系可概括為縱向聯系、橫向聯系和社會聯系這三類。其中,通過聘請曾任或現任政府官員或人大、政協委員擔任企業高管,企業便可形成與政府的縱向聯系,即政治關聯;而聘請具有銀行、證券、保險、信托、基金等金融機構任職背景的人員擔任企業高管,則可以建立與金融機構的橫向聯系,即金融關聯。

金融關聯與政治關聯存在一定的聯系。首先,二者都可能通過關系與聲譽機制對民營企業信貸融資產生影響。劉成龍(2002)認為,中國企業與銀行之間的關系并非建立在正式契約的基礎上,而是基于個人關系和非正常手段的競爭之上。孫錚等(2005)認為,銀行相信具有較高信譽的企業能夠遵守和履行債務契約。因此,民營企業若能從政治或金融關聯高管的身上利用其關系網絡、“借得”其聲譽,將有助于強化金融機構對民營企業的信心,從而緩解企業的融資約束。其次,金融關聯中的銀行關聯,在我國金融體系“國有獨大”的背景下,更是具有一定程度的政治色彩。

但是,金融關聯與政治關聯之間又存在區別。首先,二者目的不盡相同。 Faccio(2006a)、Chen et al.(2005)、羅黨論等(2009)的研究發現,在金融發展水平越低、政府干預越大、產權保護越差以及腐敗越是嚴重的地方,民營企業建立政治關聯的動力就越大。這說明,民營企業建立政治關聯并不只是為了緩解企業的融資約束。而金融關聯對于緩解融資約束的目的性則更為明確,比如Burak et al.(2008)的實證研究發現,公司董事會成員的商業銀行任職背景有助于公司獲得銀行貸款,而投資銀行任職背景則有助于公司獲得更多的證券融資。其次,金融關聯高管還可以利用其專業技能為企業制訂更加科學、可行的融資方案,這是政治關聯高管所不具備的。再次,政治關聯的建立是有難度的,需要付出較大的成本(潘克勤,2009;馮延超,2012),企業難免會去尋找其他有效的替代機制。譬如,鄧建平和曾勇(2011)的研究發現,金融關聯與政治關聯在緩解民營企業融資約束中存在明顯的替代關系,并且前者比后者更有效。最后,金融關聯中的銀行關聯,雖具有一定的政府干預成分,但由于銀企之間的關系是天然的,它比政治關聯更有利于加強銀企之間的溝通、合作與監督。

綜合以上對金融關聯與政治關聯的比較分析可以得出,金融關聯影響民營企業信貸融資的作用機制主要有以下四種:關系機制、溝通機制、聲譽與信用機制以及金融技能機制。無論其中的哪一種機制占據主要作用,都可以合理地預測金融關聯能夠有效緩解民營企業的信貸融資約束。據此可以提出假設:

假設1.1:民營企業的金融關聯程度越高,其信貸融資約束越弱。

銀行關聯與非銀行金融關聯作為金融關聯的兩種不同形式,對民營企業信貸融資的作用機制也存在差異。民營企業聘請具有銀行任職背景的人員擔任高管,主要是利用關聯高管的關系網絡獲得銀行貸款的便利,同時加強銀企之間的溝通,從而降低信息不對稱導致的“不信任”風險,因此銀行關聯的作用機制側重于“關系”和“溝通”。而非銀行金融關聯則側重于“聲譽與信用”和“金融技能”這兩種作用機制,這是因為,民營企業聘請在證券、信托、保險和基金等金融行業具有較高社會聲望的專業人士擔任高管往往能夠向市場傳遞“企業有良好聲譽”的信號,這為企業提供了一種隱性的信用擔保作用,有利于企業獲得銀行和其他部門的支持;同時,這些專業人才能夠利用自身豐富的金融財務知識幫助企業改善財務結構,甚至制訂更為科學的融資方案,從而有利于緩解企業的融資約束。

既然銀行關聯和非銀行金融關聯側重的作用機制不同,那么二者是否可以相互替代?哪一個又更為有效呢?根據前文的探討,由于金融關聯與政治關聯都能通過“關系”和“聲譽與信用”這兩種機制發揮作用,二者之間存在顯著的替代效應;同時,由于金融關聯比政治關聯目的更明確、建立成本更低以及具備“溝通”與“金融技能”這兩種作用機制,導致它比政治關聯更為有效。通過對比分析銀行關聯與非銀行金融關聯之間的作用機制,可以發現二者之間的聯系和區別跟金融關聯與政治關聯有一定的相似性。因此,本文大膽地設想,銀行關聯與非銀行金融關聯之間也存在相互替代的關系。考慮到銀行作為債權人,銀行關聯高管可能會對企業貸款的使用實施更多的監督,這會削弱關系機制和溝通機制的作用,從而降低企業獲得銀行貸款便利的可能性;而隨著經理人市場的逐步完善,聲譽與信用機制、金融技能機制的作用也日益顯著,因此,本文進一步預測,非銀行金融關聯比銀行關聯對民營企業信貸融資的影響更大。由此提出以下假設:

假設1.2:銀行關聯程度低的民營企業,非銀行金融關聯緩解民營企業信貸融資約束的作用較大,反之亦然。

假設1.3:非銀行金融關聯比銀行關聯對民營企業信貸融資約束的緩解作用更大。

(二)貨幣緊縮時期金融關聯對民營企業信貸融資的影響。國家貨幣政策的調整會通過貨幣渠道或信貸渠道對民營企業信貸融資產生影響。在我國,貨幣政策的波動主要通過信貸渠道改變銀行的信貸規模,進而影響企業的投融資等行為(周英章和蔣振聲,2002;蔣瑛琨等,2005;盛松成和吳培新,2008)。由于我國中小企業(主要是民營企業)自我融資能力較差,對外部融資存在依賴性,因此受貨幣政策信貸渠道的影響比較明顯。然而,在我國現有的“國有獨大”的經濟體制下,銀行尤其是國有銀行對民營企業存在“信貸歧視”。而在貨幣緊縮時期,政府會對企業加強干預,使信貸資源分配服從于照顧國有企業、穩定就業等目標而非經濟效率目標,因此銀根緊縮會加重民營企業的 “信貸歧視”(Allen et al.,2005;葉康濤和祝繼高,2009;陸正飛等,2009;白俊和連立帥,2011)。

貨幣緊縮使民營企業的信貸融資難上加難,那么,在貨幣緊縮時期金融關聯能否緩解民營企業的信貸融資約束呢?Gertler and Gilchrist(1993)、Oliner and Rudebusch(1996)的研究表明,貨幣緊縮對不同信用等級的公司產生影響的程度不同。而根據饒品貴和姜國華(2011)的研究,提高會計穩健性和會計信息披露質量能夠降低貨幣緊縮帶來的不確定性,從而有助于企業獲得更多的貸款。若真如此,金融關聯只要能夠改善民營企業的信用狀況、降低銀企之間的信息不對稱,就有助于抵消貨幣緊縮帶來的不利影響。事實上,Ashcraft(2006)經過研究發現,貨幣緊縮時小企業受到銀行貸款的影響較大,但與銀行有關聯的企業更能承受貨幣政策緊縮的負面影響。王善平和李志軍(2011)的實證研究也表明,銀行可以較為清楚地了解持股公司的融資和投資需求,因此貨幣政策的波動對銀行持股公司(持股銀行必須派出代表擔任公司董事)的影響要小于非銀行持股公司。但是,根據白俊和連立帥(2011)的研究,金融環境的改善不能緩解民營企業在貨幣緊縮時期所面臨的“信貸歧視”,他們認為,銀行貸款向國有企業傾斜是貨幣緊縮時期的必然選擇。既是“必然選擇”,就說明沒有辦法可以解決,也就是說金融關聯不能緩解民營企業的信貸融資約束。到底“能”還是“不能”呢?本文在前面已經提到,貨幣緊縮使民營企業“信貸歧視”加重的主要原因在于政府“加強”了干預,現在,關鍵的問題來了——這個“加強”到底有多強?如果它是一劑普通的“毒藥”,那么金融關聯也就可能發揮作用;但如果“毒性夠猛”,貨幣緊縮就成了民營企業難以幸免的災難。討論至此,本文提出如下假設:

假設2a:貨幣緊縮時,金融關聯能夠緩解民營企業的信貸融資約束。

假設2b:貨幣緊縮時,金融關聯不能緩解民營企業的信貸融資約束。

四、研究設計

(一)樣本選擇與數據來源。本文以2008-2011年滬、深兩市的A股民營上市公司為研究樣本。之所以選擇民營上市公司,是因為民營上市公司往往比非上市民營企業更為優秀和成功(何靖,2011)。如果金融關聯能夠緩解民營上市公司的信貸融資約束,那么它對非上市民營企業信貸融資的影響應該會更加顯著。樣本區間之所以沒有覆蓋到2008年以前的年份,一是為使實證研究更具有現實意義,學者們一般采用近3-5年的歷史數據,因此2007年以前的數據稍顯陳舊;二是考慮到2001-2006年我國貨幣政策一直比較穩健,雖然中間存在一些微調,但都未改變基本的貨幣政策類型(張西征和劉志遠,2011),而2007年第三季度為抑制通貨膨脹貨幣政策轉向緊縮,之后受金融危機影響,從2008年第三季度開始緊縮的貨幣政策又轉為適度寬松,因此,可以認為近年來貨幣政策的波動是從2007年開始。但是,本文中有些變量(如公司的成長性)需要做差,因此本文的樣本區間從2008年開始。①

在收集和處理數據時,首先根據CSMAR數據庫中的“民營化方式”指標選擇上市時即為民營的公司,即為了強調“純”金融關聯而排除了國企民營化公司。在此基礎上,本文剔除了以下樣本:(1)金融行業公司樣本;(2)在港、澳地區上市的公司樣本;(3)ST、*ST類特殊處理的上市公司;(4) 數據缺失的樣本,如高管成員背景披露不詳的樣本;(5)異常值樣本,如凈資產收益率為負值的樣本。最終的樣本為2008年154家、2009年 141家、2010年 262家、2011年 489家,共1046個觀測值。使用的數據包括財務數據、社會資本數據(政治關聯和金融關聯)以及貨幣政策數據,其中,財務數據來自CSMAR數據庫,社會資本數據根據CSMAR公司治理數據庫和樣本公司年報中披露的高管簡歷和兼任信息進行賦值、計算所得,貨幣政策數據則來自《中國統計年鑒》,并參考了央行公布的貨幣政策季度執行報告和全國銀行家問卷調查報告。

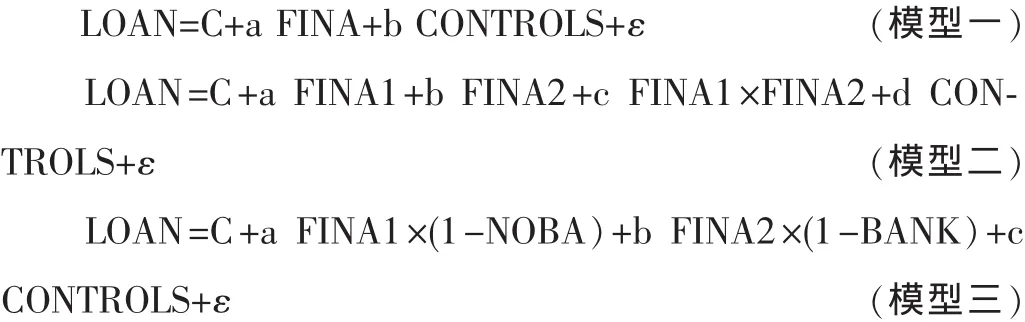

(二)模型設計和變量定義。針對假設1.1、1.2和1.3,依次建立以下三個模型:

針對假設2a和2b,建立如下分組回歸模型:

模型中各變量的具體定義見表1。

表1 變量的定義

貸款總額由報表中的“短期借款”、“長期借款”和“一年內到期的非流動負債”三個項目加總而得。利息支出是指報表附注中披露的銀行貸款利息支出(包括資本化的部分)。利息收入雖然可以降低企業為貸款所付出的實際成本,但它不能反映企業獲得貸款的難度③,所以本文的利息支出不扣除利息收入。

考慮到在現代企業制度下,董事會與經理層的戰略分工差異導致經理層更多地致力于公司內部運營,而董事會作為“邊界管理者”可以吸收外部重要關聯組織的代表進入董事會(薛有志、張魯彬和李國棟,2011),同時由于獨立董事和監事會的設立可能更多出自法律監管的要求,因此本文界定的高管范圍僅指公司的執行董事,不包括獨立董事、監事和經理層。如果公司高管在銀行④、信用合作社、資金互助社、財務公司等兼任職務,則該高管具有銀行關聯;如果高管在證券、保險、信托、基金、期貨、投資咨詢等金融機構兼職,則定義該高管具有非銀行金融關聯。

貨幣政策變量則首先參考張西征和劉志遠(2011)的做法,用“M2增長率-GDP增長率-CPI增長率”這一差額來度量,在此基礎上再進行定性化處理:如果差額為正,表明貨幣政策處于寬松時期,否則處于緊縮狀態。由于無法獲取銀行貸款和高管任職的季度數據,本文的貨幣政策變量(MONE)只能采用年度數據⑤。根據上述原則處理后,得出2008年和2011年為貨幣緊縮年份,2009和2010年則為寬松年份。

控制變量方面,之所以將政治關聯納入模型,是為了剔除其影響從而單獨考察金融關聯(尤其是銀行關聯)的作用。本文不設計年度啞變量,這是因為本文的貨幣政策采用的是年度數據,年度啞變量與貨幣政策虛擬變量之間存在高度的共線性。

五、實證結果及分析

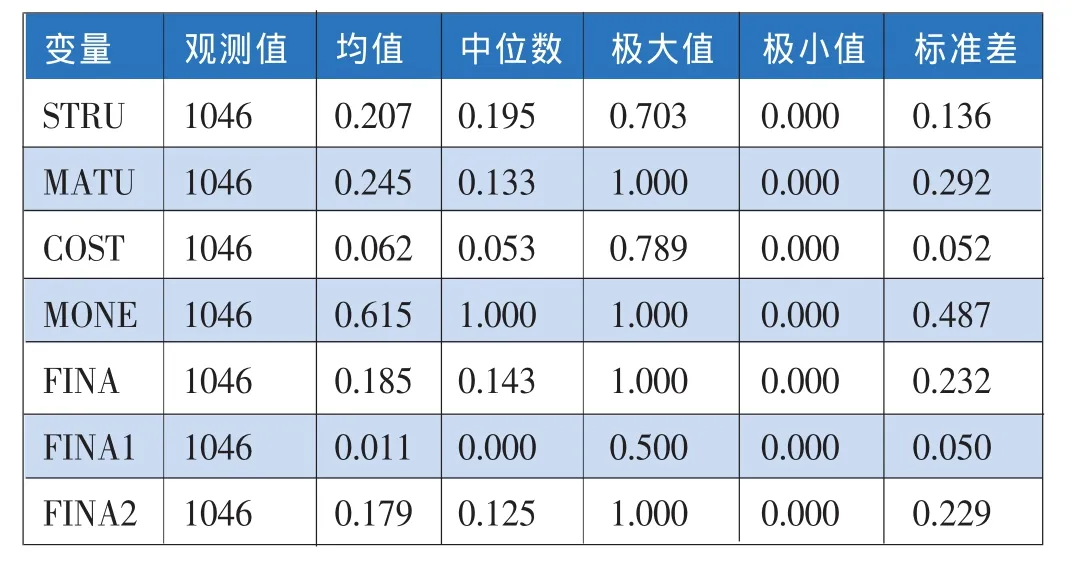

(一)總體描述性統計分析。主要變量的描述性統計結果如表2所示。STRU和MATU的均值與中位數十分接近,并且中位數接近于極小值,說明民營企業的貸款比率和貸款期限大部分都很低;同時,它們的標準差都比較小,說明在貸款比率和貸款期限方面民營企業之間的差異比較小。COST的中位數較大地偏離了極小值(相差5個百分點),說明民營企業的貸款成本普遍偏高;標準差卻非常小,這說明民營企業的貸款成本分布很集中;然而極大值與中位數相差甚遠,少數民營企業極高的貸款成本將均值拉上了比中位數更高的水平,說明這些企業面臨的融資約束相當嚴重。MONE的均值0.615大于0.5,中位數為1,這說明大部分樣本觀測值分布在貨幣政策相對緊縮的年份。FINA、FINA1和FINA2的均值和標準差都很小,說明企業高管的金融關聯程度普遍較低;金融關聯高管人數占企業高管總人數的比例平均為18.5%,銀行關聯平均比例為1.1%、非銀行金融關聯平均比例為17.9%,這說明形成金融關聯最主要的形式是通過證券、信托、保險、基金等非銀行金融機構。

表2 總體描述性統計結果

(二)分組的描述性統計分析。將樣本劃分為有金融關聯和無金融關聯兩組,分組的數據特征如表3所示。有金融關聯的這一組樣本觀測值為547個,占樣本總數的比例為52.29%(547/1046),說明我國大約有52.29%的民營上市公司存在金融關聯現象。雖然有金融關聯組的平均貸款比率(STRU)低于無金融關聯組,它們的均值差異卻無法通過T檢驗,這說明有無金融關聯對于民營企業的貸款比率來說影響不大。而根據T檢驗的結果,有金融關聯的民營企業其平均貸款期限(MATU)明顯高于無金融關聯的民營企業,同時平均貸款成本(COST)也明顯更低,說明金融關聯有助于提高民營企業的貸款期限和降低其貸款成本。總體來說,分組的描述性統計結果初步支持了假設1.1的成立。

表3 分組的描述性統計結果

(三)相關性分析。對主要變量的Pearson相關系數和Spearman相關系數進行顯著性檢驗⑥。除了FINA與FINA2之間的相關系數高達0.991之外,各自變量兩兩之間的相關系數的絕對值都小于0.4,說明除了金融關聯與非銀行金融關聯以外,其他自變量兩兩之間不存在明顯的共線性。根據前文對樣本的總體描述性統計分析,金融關聯的主要構成成分為非銀行金融關聯,因此,金融關聯與非銀行金融關聯之間的相關系數接近于1是必然的,只要不將二者置于同一模型中,就可避免多重共線性的問題。

STRU與MONE、Size、Assu和ROE之間的相關系數都通過了1%或5%的顯著性檢驗,結合系數的符號可知,公司規模越大、擔保能力越強的民營企業貸款比率就越高,凈資產收益率越高其貸款比率反而越低⑦,在貨幣緊縮時期民營企業的貸款比率明顯下降。MATU與MONE在5%的水平上顯著負相關, 與 FINA、FINA1和 FINA2、Size、Assu和 ROE 在1%或5%的水平上顯著正相關,并且與Industry之間的負相關關系通過了1%的顯著性檢驗,說明貨幣緊縮會縮短民營企業的貸款期限,金融關聯(包括單獨的銀行關聯或非銀行金融關聯)程度越高、公司規模越大、擔保能力越強、凈資產收益率越高的民營企業貸款期限就越長,處于壟斷或政府管制行業的民營企業其貸款期限反而更短。COST與MONE在5%的水平上顯著正相關,與 FINA、Political、Size和Assu在5%或10%的水平上顯著負相關,說明貨幣緊縮會使民營企業的貸款成本上升,金融關聯、政治關聯、公司規模和擔保能力的水平越高就越能降低貸款成本。總之,金融關聯有助于延長民營企業的貸款期限、降低其貸款成本,但是無法顯著影響民營企業的貸款比率。

通過上述分析,可以初步判斷假設1.1具有一定的合理性。但是,相關系數僅代表兩個變量之間的關系,并沒有剔除其他變量對它們的影響。若要準確地知道金融關聯對民營企業信貸融資產生的作用,就需要進一步在控制其他變量的基礎上進行嚴格的回歸檢驗。

注釋:

①這樣做的前提是:2008-2011年必須同時涵蓋貨幣政策緊縮和寬松兩種情況,后文將詳細說明。

②中國人民銀行屬于政府。

③將貸款所得存放銀行而產生的利息收入反映了企業資金管理的政策或能力,它與企業獲得貸款本身無直接關系。

④這里的銀行包括四大商業銀行、全國性股份制銀行、政策性銀行和地方性銀行,不包括中國人民銀行。

⑤貨幣政策不按季度區分,這在一定程度上會削弱實證研究的有效性,但仍不失為一次有意義的探索。

⑥由于相關系數表數據較多,本文將其作為附表單獨放在參考文獻后(下期)。

⑦可能是因為ROE較高的民營企業自我融資能力比較強,借款數量相對于資產規模的比例反而有所降低。(本文為教育部新世紀優秀人才支持計劃資助項目 “現代經濟危機防控的財務機理與監管研究”的階段性成果。特別感謝財政部全國會計領軍人才項目和青海民族大學昆侖學者項目的支持。)