流動性失衡與物價和股價波動

龐曉波,王作文,王國銘

(1.吉林大學 商學院,吉林 長春130012;2.吉林大學 數量經濟研究中心,吉林 長春130012;3.吉林大學 數學學院,吉林 長春130012)

一、引 言

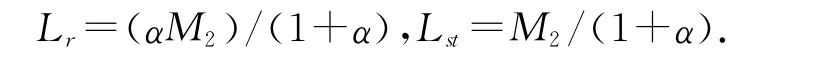

在次貸危機爆發前后的一段時期內,我國金融市場和產品市場價格都出現了較大幅度的波動。首先是股票價格的“過山車式”變化,2005至2007年上證綜指從1 100點攀升至6 124點,年度成交量比過去擴大近50倍,此后的2008年出現了股價暴跌,指數跌幅達70%。我國消費品價格也在經歷了約10年的溫和變動后從2004年開始加速上升,并在2008年2月到達8.7%的高點,2009年中曾出現過短暫的通貨緊縮現象后,2010年至今CPI進一步持續上漲,出現了從通貨膨脹到通貨緊縮,再由通貨緊縮到通貨膨脹的快速轉變。綜合看來,2007年后,股票價格和商品價格表現出此消彼長的交疊特征(如圖1)。

圖1 2001—2011年主要價格指數走勢① Pst為上證股票價格指數,Pr為以2001年1100的CPI定基比消費者價格指數,數據來源:中經網數據庫。

我們注意到伴隨這一現象出現的還有另一過程,市場流動性完成了從流動性迅速擴張到回落的轉變。這一過程與物價和股價波動既有某種一致性也具有非同步性,筆者在這樣的背景下展開研究,試圖從理論和實證兩方面給出有關流動性失衡和價格波動的科學分析與驗證。

二、流動性失衡

對“流動性”概念的界定,到目前為止尚未形成統一的認識,彭興韻(2007)[1]對其不同理解作了較為全面的綜述。本文認為對這一問題的理解不能脫離流動性最基本的概念,在現代金融理論中,流動性最基本的含義是指一種資產可以用來交換商品、服務或其他資產的難易程度和轉換速度,即所謂的資產變現能力[2][3]。顯然,貨幣是全部交易媒介中具有最高變現能力(流動性)的資產,同時考慮到研究中涉及的通貨膨脹問題和資產價格泡沫問題究其根本都是貨幣問題,因此本文主要討論以貨幣為核心的流動性對價格波動的影響[4]。從貨幣市場供求的角度分析[5][6],“流動性過剩”可以理解為貨幣總量偏離均衡水平從而出現的供大于求的情況,“流動性不足”則表現為貨幣需求大于供給,顯然當這種不足演變到極致就會出現貨幣需求無限大,就算收益率為零也無法改變人們的持幣意愿,即出現所謂的“流動性陷阱”。

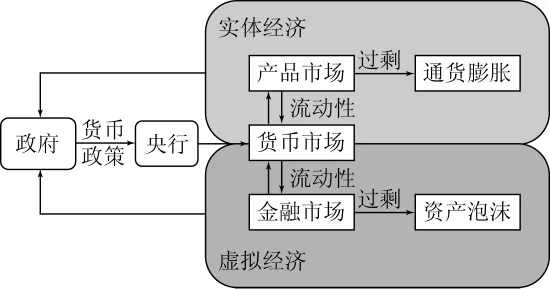

基于 Abel and Bernanke(2005)[7]和 李 斌(2010)[8]關于資產市場非均衡狀態的研究,本文構建了“兩部門、三市場”的簡單理論框架來分析流動性在市場間的傳遞及其失衡帶來的影響。假設一國經濟整體由實體經濟和虛擬經濟兩部門組成,產品市場和金融市場分別對應于兩個部門,貨幣市場通過流動性傳導連接兩個市場。假設經濟整體對流動性的總需求Ld等于所有經濟個體流動性需求的總和,即產品市場流動性需求和金融市場流動性需求的總和,可表示為同理,經濟整體的流動性供給Ls等于兩個市場供給之和,可表示為當貨幣市場處于配置均衡狀態時有Ld=Ls,將之前兩式帶入得:

等式將產品市場和金融市場的流動性供求關系聯系在一起。由于流動性過剩(不足)可以理解為流動性的供求失衡,從而不難得到這種失衡可更進一步的表示為產品市場和金融市場的“雙失衡”,且產品市場的流動性非均衡和金融市場的流動性非均衡具有顯著的對偶關系。即:若產品市場的供給大于需求,則金融市場必然出現需求大于供給,反之亦然。當且僅當產品市場和金融市場中的流動性供求關系同時達到均衡時,貨幣市場的總供給與總需求才能同樣處于均衡狀態。具體來看,產品市場流動性供給大于需求,意味著存在于實體經濟部門的貨幣超過了均衡水平,超額的貨幣作用于商品本身造成其價格上漲,當這種超額貨幣積累達到一定程度就會因量變引起質變,造成通貨膨脹,與此同時資產市場由于供給不足,產生流動性短缺的假象。反之,倘若金融市場的流動性供給大于需求,人們對未來經濟有著良好的預期,愿意將貨幣投資于杠桿率更高的金融市場以獲取更多的超額收益,在“動物精神”和“羊群效應”的作用下,金融市場中的非理性投資逐步增多,進一步擴大了供求差異,金融市場的流動性過剩催生資產泡沫,這樣的效應影響到實體經濟中,產品市場的貨幣失衡將直接影響到經濟發展,但這種影響經常被金融市場的非理性繁榮假象所掩蓋。從圖2中我們可以更清晰地看到流動性在兩部門傳導的路徑。

圖2 兩個部門、三個市場的流動性傳導框架

在這樣的傳導路徑中,我們可以更好地理解之前提到的通貨膨脹與資產價格泡沫在時間維度上表現為交替出現的特征,在流動性總量不變的情況下,由于兩個部門對貨幣的吸納能力存在差異,貨幣市場中的熱錢不會均勻的分布到產品市場和金融市場中。結合此次經濟危機分析,當更多的熱錢流向虛擬經濟,股票、房價等資產價格被抬高,最終形成泡沫,此時的實體經濟會因為缺少流動性而表現為發展放緩的態勢,并可能伴隨輕度的通貨緊縮。當泡沫積累到一定程度終將破裂,經濟危機出現,政府采取寬松的貨幣政策救市帶來巨額流動性注入,此時由于市場流動性失衡和人們預期的轉變,這些錢更傾向于經貨幣市場到產品市場的渠道進行傳導,造成了實體經濟潛在的通貨膨脹壓力,這與現實情況基本吻合。

三、流動性沖擊與價格波動

在上述邏輯框架下我們可以得到這樣的結論:產品市場和金融市場流動性失衡的根本原因是貨幣在實體經濟和虛擬經濟間的非均衡分配,貨幣在兩個市場間的流通阻滯導致了局部流動性積聚,從而加劇了流動性過剩的形成,當過度的流動性堆積在金融市場會推高資產價格,堆積在產品市場則會引發通脹。在伍超明(2004)[9]的基礎上本文利用貨幣流通速度的“二分法”測度金融市場和產品市場各自的流動性總量,并通過脈沖響應函數分析流動性沖擊對價格波動帶來的影響,以檢驗理論分析中貨幣分配失衡的現實表現。

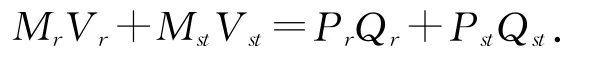

將傳統的貨幣數量方程MV=PQ分解為產品市場和金融市場兩部分,于是有:

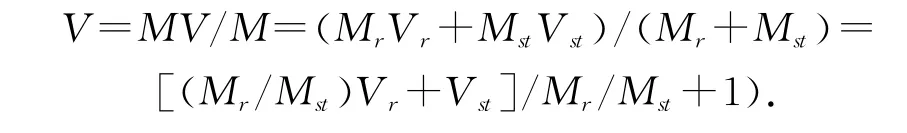

其中Mr表示流入產品市場的貨幣總量,Vr表示產品市場貨幣流通速度,Mst表示流入金融市場的貨幣總量,Vst為金融市場貨幣流通速度,Pr表示交易商品價格,Qr表示商品交易量,Pst表示證券一般價格水平,Qst表示證券數量。進一步可求解得:

若V,Vr,Vst已知則可求得兩個市場中貨幣總量的比值α=Mr/Mst,于是兩個市場的貨幣流動性則可以表示為:

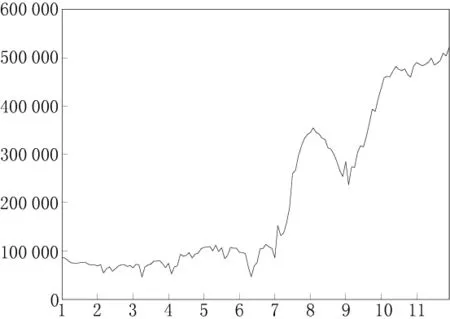

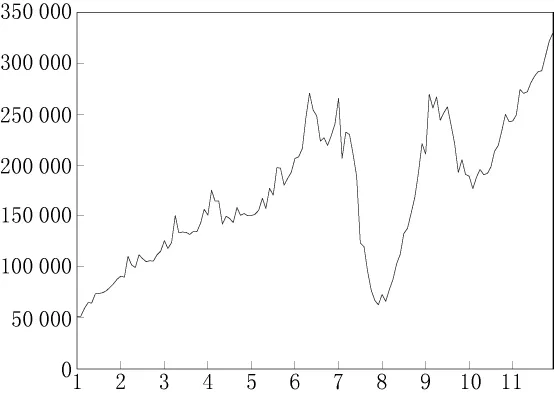

其中Lr為產品市場中的流動性,Lst為金融市場中的流動性,M2為廣義貨幣供給。我們以工業企業銷售收入①文中的工業企業是指全部國有及規模以上非國有工業企業。與流動資產平均余額的比值作為產品市場的貨幣流通速度,以股票市場成交金額與股票總市值的比作為金融市場貨幣流通速度,并進一步通過廣義貨幣總量估計出產品市場和金融市場的流動性如圖3、4所示②數據來源:中經網數據庫、中國統計年鑒、中國人民銀行網站(http://www.pbc.gov.cn/)。。

圖3 產品市場流動性

圖4 金融市場流動性

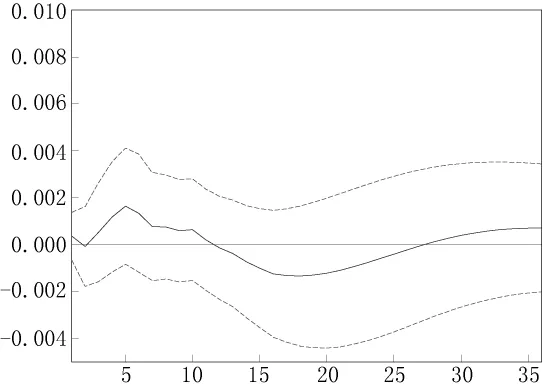

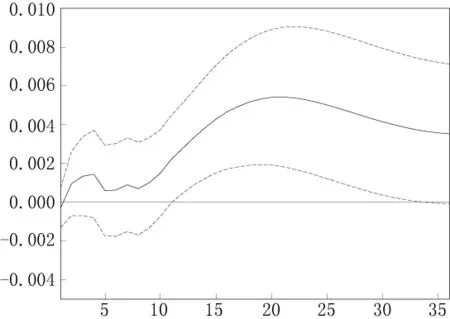

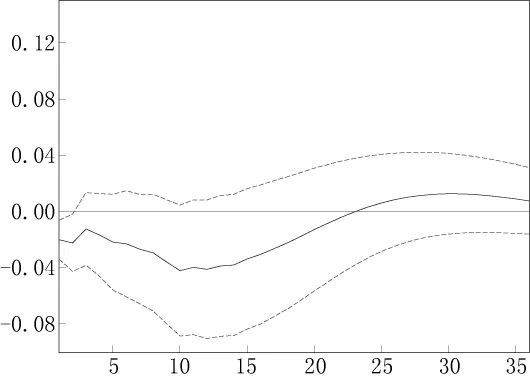

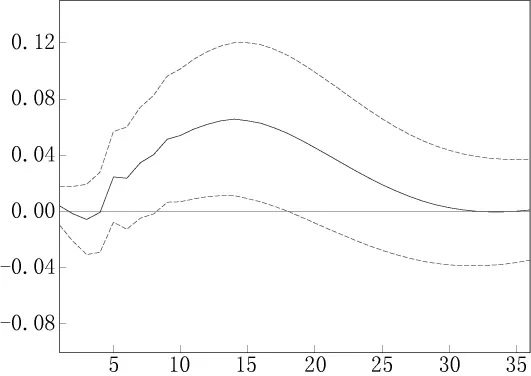

通過建立包含兩個市場中的流動性(Lr和Lst)及價格(Pr和Pst)指標的向量自回歸模型來描述變量擾動之間的沖擊影響。數據選擇上,以上證股票價格指數表示股票價格,以2001年=100的CPI定基比表示物價,使用2001年1月至2011年12月的月度數據作為樣本空間,所有指標均使用對數形式。通過單位根檢驗和協整檢驗,在5%的顯著水平下lnLr,lnLst,lnPr,lnPst間存在協整關系且同為一階單整序列,考慮到差分后會損失水平序列包含的信息,建立VAR模型進行估計,選擇滯后期數為4,經檢驗模型滿足穩定性條件且擾動項不存在同周期相關性。圖5至圖8為沖擊反應軌跡,橫軸表示沖擊發生后的時間間隔,縱軸表示沖擊反應程度,虛線為正負兩倍標準差偏離帶。

圖5 產品市場流動性沖擊對物價的影響性

圖6 金融市場流動性沖擊對物價的影響

從圖5和圖6中可以看出,不管在產品市場中還是金融市場中,流動性都會對商品價格產生影響,表現為最初五期內的加速上漲,并在5至10期內趨于平緩,但是在12期后兩個市場的沖擊反應出現分化:金融市場中的流動性沖擊帶來新一輪的價格上漲,而產品市場流動性沖擊則使價格出現小幅波動。這表明貨幣流入虛擬經濟的部分經過長期的堆積會對物價上漲造成潛在的巨大壓力,而對于實體經濟中的流動性,由于目前貨幣政策以穩定物價為目標,所以其受到了較好的控制,體現為長期圍繞目標水平的波動態勢。

從圖7和圖8中可以看出,產品市場流動性增長產生的正向沖擊會對股票價格產生負效應,并在9期后達到極值,隨后這種負效應逐漸減小并最終趨向于0;金融市場流動性的正向沖擊會在股票市場短期積聚后對股價帶來較大的波動影響,表現為股票價格的大幅上漲,這種加速上漲并非無限制的,會在15期后逐漸消退,并隨時間推移最終消失。該現象說明兩個市場的流動性沖擊帶來的是經濟個體短期內對預期收益的追逐所引起的價格變動,但是從長期來看,金融服務與實體的本質并沒有改變,股票市場并不會因流動性沖擊而長期處于非理性繁榮的狀態。

圖7 產品市場流動性沖擊對股價的影響

圖8 金融市場流動性沖擊對股價的影響

綜合圖5至圖8的結果,短期內兩個市場的流動性沖擊均會對物價和股價造成影響,但從長期來看,只有金融市場流動性對物價的潛在波動有很大影響,這表明若貨幣市場的非均衡是由金融市場流動性過剩引起,對宏觀經濟會產生較大影響。而相對于金融市場,產品市場對流動性的聚集能力顯得較弱,因此流動性沖擊會很快地反映到價格變動上,同時由于現行貨幣政策以穩定物價為目標等原因,產品市場的流動性會在出現失衡狀況時被及時關注和調整,從而達到一個圍繞既定水平長期波動的路徑上。此外,對于同一時期四幅圖的沖擊曲線位置來看,金融市場流動性在實體經濟和虛擬經濟之間的流動阻滯始終存在,產品市場流動性則在15期后對價格的影響趨于同步,這表明經濟整體具備自我調節的能力,但是在金融市場中這種調節收效甚微,甚至對整體產生阻礙作用,可見金融市場是解決流動性過剩(不足)的關鍵。

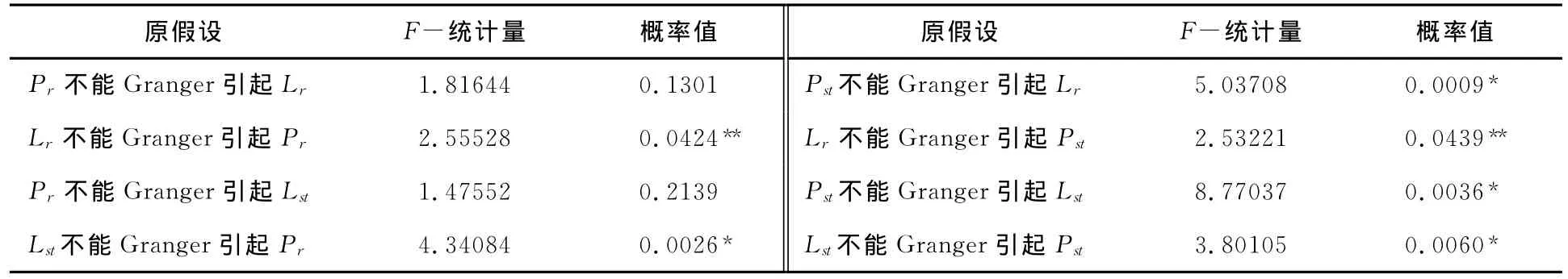

為進一步判斷流動性失衡能否成為價格波動的解釋變量,對兩個市場的流動性指標與價格水平進行Granger因果關系檢驗(結果見表1)。

表1 流動性指標與價格水平的Granger因果關系檢驗

從結果中可以看出在5%的顯著水平下,產品市場流動性是物價和股價變動的Granger原因;1%的顯著水平下,金融市場流動性是物價和股價變動的Granger原因,與之前脈沖響應分析的結果吻合,即市場流動性的變化可以解釋價格水平的波動。此外我們注意到,在1%的顯著水平下,股票價格變動可以Granger引起產品市場和金融市場的流動性變動,這說明資產價格對整個經濟體系的流動性傳導存在很大影響,金融部門極有可能是造成流動性在市場之間非均衡配置的主要原因。

四、基本結論與政策建議

本文從理論研究和實證分析兩方面考察了流動性失衡對物價和股價波動的影響。主要得到以下三點結論:首先,從流動性的基本概念出發,本文認為近些年來出現的流動性過剩(不足)的現象主要原因是貨幣市場的失衡,中央銀行向整個經濟系統注入的貨幣供給在產品市場和金融市場產生了非均衡配置,當實體經濟部門積累了過度的流動性會產生通貨膨脹,當金融市場吸收了過度的流動性會推高資產價格,受流動性總量的限制,通貨膨脹和資產價格泡沫表現為交疊出現的特征。其次,脈沖響應分析結果表明,產品市場和金融市場的流動性沖擊引起價格的波動變化,但是兩個市場間的流動性存在阻滯效應,即由于兩個市場對于貨幣吸收的彈性不同,產品市場流動性帶來的沖擊最終會完全反映在價格上,而金融市場流動性則會對實體經濟的長期發展產生潛在的壓力,主要表現為對物價上漲的加速效應[10]。最后,通過Granger因果檢驗發現,股票價格對流動性在市場間的傳導存在反作用,從廣義上可理解為資產價格的波動會引起流動性傳遞的變化,或使流動性趨于均衡配置,或造成更嚴重的流動性失衡現象。

綜上所述,為保障宏觀經濟穩定運營,貨幣政策對貨幣供給總量進行控制的同時還要兼顧貨幣在實體和虛擬經濟間流動阻滯的疏導,降低流動性的非均衡程度。中央銀行需要及時調整穩定物價的單一政策目標,將金融市場的流動性分流作用納入到政策制定的考核體系中[11]。金融市場其較高的杠桿風險和強大的流動性吸收能力,一旦預期收益降低造成貨幣回吐或出現資產價格泡沫破裂,將引發嚴重的經濟危機。此外,金融宏觀調控政策應盡量疏通流動性傳導渠道,完善金融體系建設,推動利率市場化改革,促使產品市場和金融市場流動性趨于均衡配置,增加資源使用效率,建立實體經濟和虛擬經濟的聯動機制,實現產品市場與金融市場的均衡發展。

[1]彭興韻.流動性、流動性過剩與貨幣政策[J].經濟研究,2007(11):58-70.

[2][美]凱恩斯.就業、利息和貨幣通論[M].北京:華夏出版社,2006:53-58.

[3]Hicks R.Liquidity[J].The Economic Journal,1962,72(12):787-802.

[4]劉洋.貨幣政策傳導機制的深層探析[J].東北師大學報:哲學社會科學版,2011(5):202-203.

[5]余永定.“一石二鳥”的政策選擇[J].財經,2007(12):1-4.

[6]Polleit T,Gerdesmeiet D.Measures of Excess Liquidity[P].HfB-working paper,2005:65.

[7]Andrew B.Abel,Ben S.Bernanke.Macroeconomics[M].Addison-Wesley,2007:5-100.

[8]李斌.從流動性過剩(不足)到結構性通脹(通縮)[J].金融研究,2010(4):50-63.

[9]伍超明.貨幣流通速度的再認識[J].經濟研究,2004(9):36-47.

[10]周佰成,等.中日股票市場發行制度比較研究[J].現代日本經濟,2011(5):16-23.

[11]沈冰,廖杰,馬哲光.貨幣供應量對股市影響的實證分析[J].東北師大學報:哲學社會科學版,2012(4):25-30.