上證指數(shù)與標(biāo)準(zhǔn)普爾500指數(shù)的相關(guān)性研究

一、引言

隨著全球經(jīng)濟(jì)一體化的發(fā)展,各國經(jīng)濟(jì)相互影響相互滲透,全球金融市場發(fā)展迅速,國際資本市場也呈現(xiàn)出一體化的趨勢。我國股市成立已有20多年歷史了。隨著我國加入WTO,股權(quán)分制改革以及QFII和QDII的實(shí)施,國內(nèi)資本市場和國際資本市場之間的聯(lián)系也越來越緊密了。如Hilliard(1979)采用時(shí)間序列數(shù)據(jù)分析了10個(gè)主要國家股票市場每日收益率之間的相關(guān)性程度,Kansa(1992)運(yùn)用多元協(xié)整得出美國股市變動(dòng)對(duì)其他四個(gè)主要國家的股市產(chǎn)生顯著地影響,李燕(2009)使用向量自回歸模型、誤差修正模型、脈沖響應(yīng)等方法得出內(nèi)地股市與香港股市、美國股市在QFII首次發(fā)布到美國次貸危機(jī)爆發(fā)期間存在兩個(gè)協(xié)整關(guān)系。本文將以2005—2008間的上證指數(shù)每周最后一日的開盤價(jià)和標(biāo)準(zhǔn)普爾指數(shù)的每周最后一日的收盤價(jià)為基礎(chǔ),來實(shí)證分析上證指數(shù)和標(biāo)普500指數(shù)的相關(guān)性。由于中美股市開市時(shí)間不一致,還有節(jié)假日的不同,故剔除部分?jǐn)?shù)據(jù),只保留交易所均交易的數(shù)據(jù)。首先,我們來界定上證指數(shù)和標(biāo)準(zhǔn)普爾指數(shù)的概念。

標(biāo)準(zhǔn)普爾500指數(shù)。其成分股由400個(gè)工業(yè)股票、20種運(yùn)輸業(yè)股票、40種公用事業(yè)股票和40種金融業(yè)股票組成。它以1941—1942年為基期,基期指數(shù)為10,采用加權(quán)平均法計(jì)算,以股票上市量為權(quán)數(shù),按基期進(jìn)行加權(quán)計(jì)算。相對(duì)于道瓊斯工業(yè)指數(shù),標(biāo)準(zhǔn)普爾500指數(shù)具有采樣面廣、代表性強(qiáng)、精確性高等特點(diǎn)。標(biāo)準(zhǔn)普爾500指數(shù)大概占紐約股票交易所上市股票價(jià)值的90%,能夠全面反映股票市場的變動(dòng)情況。

上證指數(shù)。上證指數(shù)是由上海證 交易所編制,于1991公開發(fā)布。上證指數(shù)以“點(diǎn)”為單位,基日定為1990年12月19日,基日指數(shù)定為100。以上海證 交易所掛牌上市的所有股票為計(jì)算范圍,以發(fā)行量為權(quán)數(shù)的綜合指標(biāo),是國內(nèi)外普遍采用的反映上海股市走動(dòng)的統(tǒng)計(jì)指標(biāo)。影響上證指數(shù)的主要因素有利率、匯率、國家宏觀調(diào)控、GDP等。

二、實(shí)證分析

(一)描述性統(tǒng)計(jì)

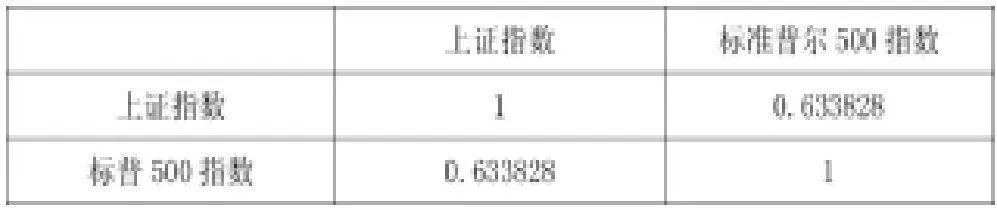

采用eviews6對(duì)上證指數(shù)和標(biāo)準(zhǔn)普爾500指數(shù)進(jìn)行相關(guān)性分析,得到結(jié)果如下:

我們從表1可以看到上證指數(shù)和標(biāo)準(zhǔn)普爾500指數(shù)的相關(guān)性為0.633828,顯現(xiàn)出正的相關(guān)性,但僅靠上面數(shù)據(jù)還不足以說明問題。由于可能會(huì)出現(xiàn)偽回歸,還需要進(jìn)一步對(duì)數(shù)據(jù)進(jìn)行分析。為了更加嚴(yán)格地驗(yàn)證它們之間是否存在聯(lián)動(dòng)性即長期的平穩(wěn)關(guān)系,我們需要使用協(xié)整方法來進(jìn)行檢驗(yàn)。

(二)協(xié)整檢驗(yàn)

1.單位根檢驗(yàn)

在金融市場中,如果直接用非平穩(wěn)的時(shí)間序列做回歸,很容易出現(xiàn)偽回歸。由于所取的數(shù)據(jù)為時(shí)間序列數(shù)據(jù),所以在進(jìn)行協(xié)整檢驗(yàn)之前必須確定每個(gè)序列是否為單整序列即要進(jìn)行單位根檢驗(yàn),如果存在單位根,則序列為非平穩(wěn)序列,反之,則為平穩(wěn)序列。我們運(yùn)用eviews6分別對(duì)上證指數(shù)和標(biāo)準(zhǔn)普爾500指數(shù)進(jìn)行ADF檢驗(yàn),上證指數(shù)的ADF檢驗(yàn)結(jié)果如下:

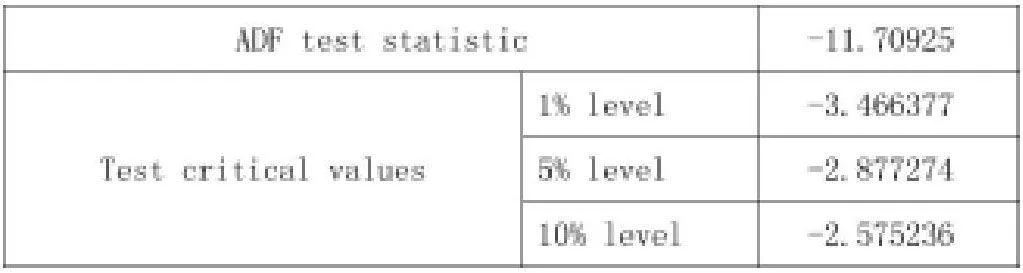

先對(duì)上證指數(shù)原序列進(jìn)行ADF檢驗(yàn),得出檢驗(yàn)值大于臨界值,即存在單位根的結(jié)論,再對(duì)上證指數(shù)的一階差分進(jìn)行檢驗(yàn),結(jié)果如下表所示。

檢驗(yàn)表明,上證指數(shù)一階差分序列在1%的顯著性水平下拒絕原假設(shè),接受不存在單位根的結(jié)論,因此可以確定上證指數(shù)差分序列為平穩(wěn)序列。

標(biāo)普500指數(shù)的ADF檢驗(yàn)結(jié)果如下:

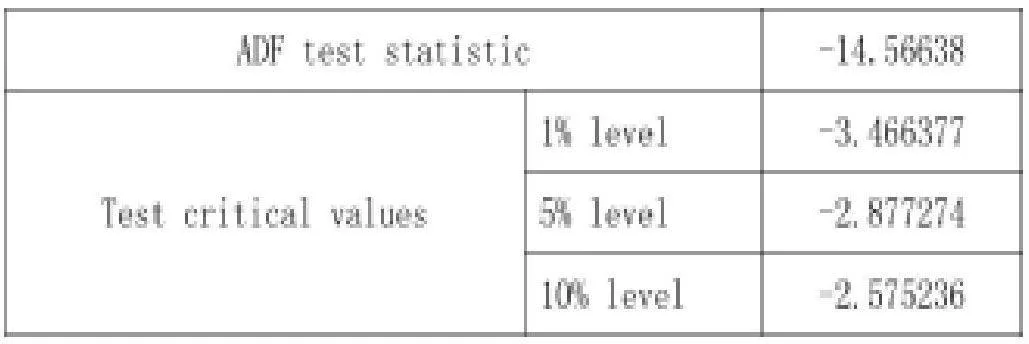

先對(duì)標(biāo)準(zhǔn)普爾500指數(shù)原序列進(jìn)行ADF檢驗(yàn),得出檢驗(yàn)值大于臨界值,即存在單位根的結(jié)論,再對(duì)標(biāo)準(zhǔn)普爾500指數(shù)的一階差分進(jìn)行檢驗(yàn),結(jié)果如表3所示。

檢驗(yàn)表明,標(biāo)準(zhǔn)普爾500指數(shù)一階差分序列在1%的顯著性水平下拒絕原假設(shè),接受不存在單位根的結(jié)論,因此可以確定標(biāo)準(zhǔn)普爾500指數(shù)差分序列為平穩(wěn)序列。由于這兩個(gè)序列均為一階單整,故二者存在協(xié)整的可能性。

2.協(xié)整檢驗(yàn)

上證指數(shù)和標(biāo)準(zhǔn)普爾500指數(shù)都具有一階平穩(wěn)性,可以進(jìn)行協(xié)整檢驗(yàn)。為了檢驗(yàn)兩變量是否存在協(xié)整檢驗(yàn),Engle-Granger提出兩步檢驗(yàn)法。首先建立回歸模型,yt=β0+β1+xtεt ,然后對(duì)回歸殘差序列{εt}進(jìn)行平穩(wěn)性檢驗(yàn),如果建立的回歸方程的殘差序列為白噪聲序列,則說明兩變量存在協(xié)整關(guān)系。對(duì)上證指數(shù)和標(biāo)準(zhǔn)普爾500指數(shù)建立回歸方程:

yt=β0+βt+xtεt ,

對(duì)殘差序列進(jìn)行ADF檢驗(yàn),得出在5%的顯著性水平下,接受不存在單位根的結(jié)論,即殘差序列為平穩(wěn)序列,因此兩變量存在長期的穩(wěn)定關(guān)系。

(三)格蘭杰因果檢驗(yàn)

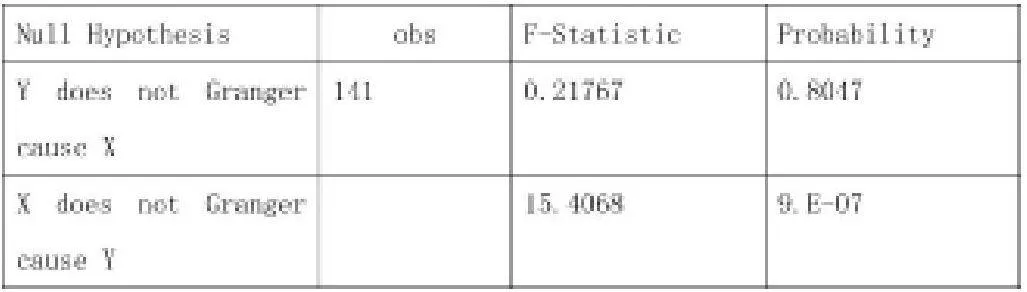

從上述的分析得出中美股市指數(shù)之間存在相關(guān)性,但是這些分析沒有揭示兩個(gè)股票市場漲跌的先后變動(dòng)的因果關(guān)系。而格蘭杰因果檢驗(yàn)就是反映兩個(gè)市場中信息的傳播方向,從而得出兩市場波動(dòng)的因果關(guān)系。我們用Y表示上證指數(shù)的開盤價(jià),X表示標(biāo)準(zhǔn)普爾500指數(shù)的收盤價(jià),利用eviews6對(duì)兩者進(jìn)行格蘭杰因果檢驗(yàn),可以得出如下結(jié)果: 從表4我們可以得出,對(duì)于上證指數(shù)不是標(biāo)準(zhǔn)普爾500指數(shù)格蘭杰原因的假設(shè),拒絕它犯第一類錯(cuò)誤的概率為0.8047,大于0.05,所以不可以拒絕原假設(shè),即認(rèn)為上證指數(shù)不是標(biāo)準(zhǔn)普爾500指數(shù)的格蘭杰原因。而對(duì)于標(biāo)準(zhǔn)普爾500指數(shù)不是上證指數(shù)格蘭杰原因的假設(shè),它的概率為9E-07,小于0.01,即在1%的概率上顯著,所以可以拒絕原假設(shè),即標(biāo)準(zhǔn)普爾500指數(shù)是上證指數(shù)格蘭杰原因。

三、結(jié)論

本文旨在研究美國股市收盤價(jià)對(duì)中國股市開盤價(jià)的影響。標(biāo)準(zhǔn)普爾指數(shù)之所以能夠影響上證指數(shù),主要有以下幾個(gè)方面的原因:(一)美國作為我國最大的貿(mào)易伙伴,我國產(chǎn)品出口對(duì)美國經(jīng)濟(jì)的依存度較高,美國人的需求變化時(shí)刻不僅影響全球資源結(jié)構(gòu)分配與走向,也影響到中國經(jīng)濟(jì)發(fā)展,自然會(huì)波及到中國股市。(二)QFII的大規(guī)模引入、H股市場的發(fā)展以及熱錢的流入,使得中國股市具備與國際資本市場聯(lián)動(dòng)的部分資金基礎(chǔ),再加上中國越來越多的企業(yè)選擇在美國上市,從而導(dǎo)致了美國股市和中國股市產(chǎn)生聯(lián)動(dòng)效應(yīng)。(三)股權(quán)分置改革解決了非流通股不能自由流通的根本性問題,有助于減少內(nèi)幕交易。股權(quán)分置改革后,我國證券市場的價(jià)格信息更能真實(shí)地反映市場波動(dòng)和市場信息的變化,同時(shí)也容易受到國際資本市場信息變化的影響。投資者應(yīng)該密切關(guān)注中美股市的相關(guān)性變動(dòng),這不僅有助于投資者分析投資組合,也有助于政府對(duì)市場進(jìn)行監(jiān)管并防范金融風(fēng)險(xiǎn)。

(作者單位:同濟(jì)大學(xué))

責(zé)任編輯:曉途