“阿里巴巴小額貸款”金融模式的前景探究

■陳 軒 苗丹丹 安徽財經大學金融學院

做小貸最大的成本來自于對客戶信用信息的搜集、還款能力的評估、客戶貸后現金流的監控。與傳統商業銀行對比,阿里巴巴不需要為自己金融業務的開拓和發展投入巨大的成本。因為阿里從事多年的線上交易服務沉淀下來了龐大的后臺數據,這些用戶都是潛在客戶,并且交易數據本身能夠自動生成,阿里金融想要了解客戶信息,追蹤貸后現金流得來全不費功夫。可以說阿里金融剛一起步就已經走在了前面。

一、阿里小貸的發展現狀

浙江阿里巴巴小額貸款股份有限公司(以下簡稱浙江阿里小貸)于2010年6月8日正式成立。以此宣布阿里集團旗下的金融業務板塊阿里巴巴金融(以下簡稱阿里金融)正式誕生。緊隨其后于2011年6月21日,重慶阿里小貸也宣告成立。

阿里金融目前已經搭建了分別面向阿里巴巴、淘寶、支付寶、阿里云用戶的四種不同融資平臺,專為100萬以下貸款客戶服務。截至2012上半年,阿里小貸共投放貸款130億,自2010年來累計投放280億,為超過13萬家小微企業服務。對致力于微貸業務的中小銀行來說,無疑嚇出一身冷汗。

新型金融模式的出現是否會帶來一場金融界顛覆性的革命,它對傳統模式的威脅到底存在于何處。本次調研目要達到預測阿里小貸金融模式未來發展前景并找出優化方案的目的。由于資源有限,我們僅僅抽取其中面向淘寶賣家的融資產品“淘寶貸款”作為研究對象。在了解貸款流程的基礎上,進一步了解客戶的融資需求以及對淘寶貸款的體驗評價,并對比傳統商業銀行在服務小微企業上的政策差別。我們針對淘寶賣家采取隨機發放1000份調查問卷與詳細詢問四家典型店鋪相結合的方式。

本調研小組首先借助http://daikuan.taobao.com/淘寶貸款官方網站提供的貸款教程詳細了解整個貸款以及還款過程。以下是我們調查結果:

貸款分為訂單貸款和信用貸款。訂單貸款基于賣家店鋪已發貨買家未確認收貨的訂單金額以及店鋪運營情況來進行綜合評估給出授信限額。在不延期確認收貨的情況下淘寶網作為中間人保留這筆資金帳7天,7天過后如果買家仍未確認收貨,資金將自動劃撥給賣家,賣方收到貨款,系統默認將這部分貨款作為還貸款。所以一般情況下7天之內就能還清貸款,除非買家提出退款或延期收貨的要求,這種方式在很大程度上防止借款不還。根據我們調查發現大約有71%的用戶會提前確認收貨,24%會等賬款自動劃撥,只有5%的買家會申請退款或延期收貨。

訂單貸款申請金額為1元到100萬元,貸款期限為30天,為鼓勵還貸,計息方式0.05%/天按日計息。自動還款,手續簡單,解決燃眉之急,審查通過后資金即時流入支付寶賬戶。

在訂單貸款的基礎上,淘寶貸款推出更加靈活的信用貸款。基于店鋪綜合經營情況給予授信,在授信額度內可多次支用,隨借隨還。與訂單貸款的不同在于貸款期限最長可達12個月,還款方式為按月付息、到期還本、每月歸還固定利息及本金,最重要的是不受當日訂單量限制,實用性更高。目前淘寶信用貸款在杭州、長三角、川渝、廣東、北京、福建、山東、湖北、遼寧、河北、安徽、湖南、河南、天津、江西、廣西已開始運營。

申請條件包括:成功繳納基礎保證金1000元以上(含1000元)人民幣,店鋪近三個自然月無以下處罰記錄:因一般違規行為累計扣分滿24分;因嚴重違規行為累計扣分滿12分;投訴成立三次以上(含);能夠提供工作室真實照片(照片內含店鋪名稱)或商品庫存照片(庫存的截圖且需要帶旺旺主圖);如為新入駐的賣家,還需提供在淘寶網以外的網絡平臺上的相關經營數據(含其他網站店鋪地址、交易額和筆數)。

利用問卷星http://sojump.com/分析從阿里旺旺發出的電子調研問卷,(原始數據連接http://www.sojump.com/report/2183870.aspx)現將調查結果呈現如下:

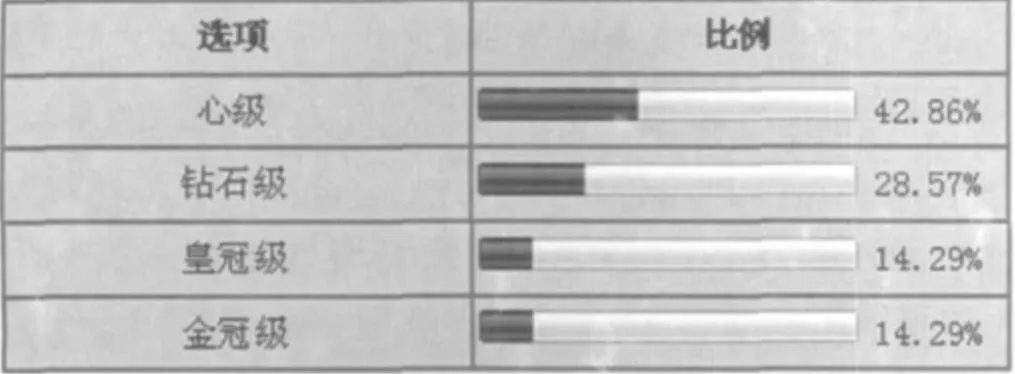

從表可看出,我們調查對象分布主要集中在心級用戶(42.86%)。心級用戶屬于交易量較少,店鋪成立時間較短的店鋪。他們數量最龐大,貸款最艱難,多以雇員不超過10人或個人的形式開店,由于傳統商業銀行放貸渠道不暢通,不差錢但對小微企業信用評估艱難,為了解決風險不對稱問題,努力使得其付出與收益相匹配,抵押擔保就成了必然。更何況,中小企業自身財務報表不健全,產權管理粗放,不規范運作,道德風險等都使得銀行在提供貸款時三思后行。在這點上淘寶貸款發揮它的先天優勢能夠將少量的交易信息進行存儲,分析,挖掘,加工,提純,將信息的不對稱逐漸消除,小到賣幾塊二手手表的店鋪都能從這里獲取與其相匹配的貸款。相比之下傳統商業銀行想要獲取他們的真實信息,精確地把握他們的行為蹤跡并贏得這批用戶是相當困難,甚至是不可能的。

表:接受調查店鋪等級分布

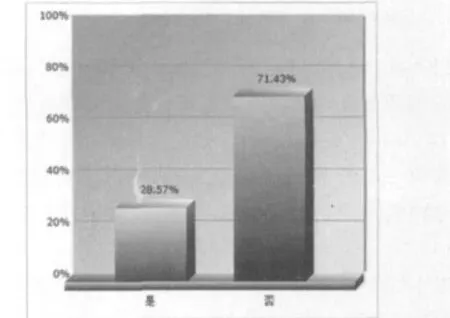

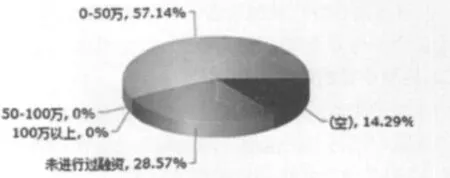

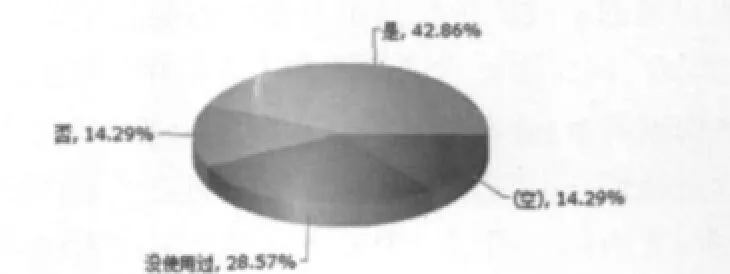

從圖1,圖2中可看出淘寶貸款在淘寶店鋪中的普及程度并不高,28.57%的用戶使用過。并且使用過淘寶貸款的店鋪申貸金額全部集中在了50萬以下,這說明淘寶貸款的受眾群體主要是微型企業,他們是當下國民經濟不可或缺的依靠力量。具有分布廣、類型多、活動強的特點。據新華網數據顯示,盡管近些年對小微企業貸款權重持續加大,但最終能夠從銀行獲得貸款的小微企業只占到約1%。阿里金融若能擔當好小貸服務的負責人,相信中小微企業貸款難問題將從根本上得到緩解。

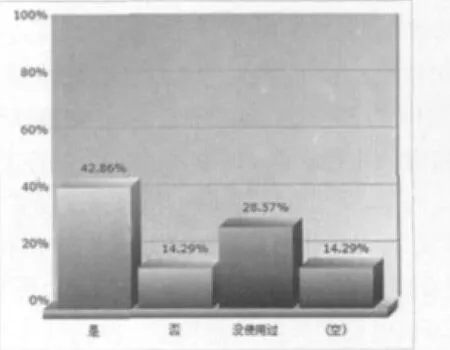

在有關淘寶貸款客戶體驗的調查中(圖3,圖4)發現了解淘寶貸款流程71.43%(57.14%+14.29%)的店鋪中有80%(57.14%÷71.43%)認為操作簡單,有60%(42.86%÷71.43%)的用戶明確表示對過程很滿意。由此我們可以得出淘寶貸款的運行效率高,客戶對其反饋較好。為了更進一步了解用戶們對淘寶貸款的切身體驗我們還對四家店鋪進行了詳細咨詢。

四家店鋪中三家認同貸款非常方便,除此外的一家名為“小不點6”的店鋪表示身邊使用的朋友少所以還在觀望和了解階段。想嘗試但對未知風險有擔心,如果身邊的人試過并給予推薦的話,會義不容辭地加入淘寶貸款的擁躉行列。

圖1:使用過淘寶貸款的店鋪比例

圖2:融資金額分布

圖3:認為操作流程是否簡單易懂

圖4:對貸款過程是否滿意

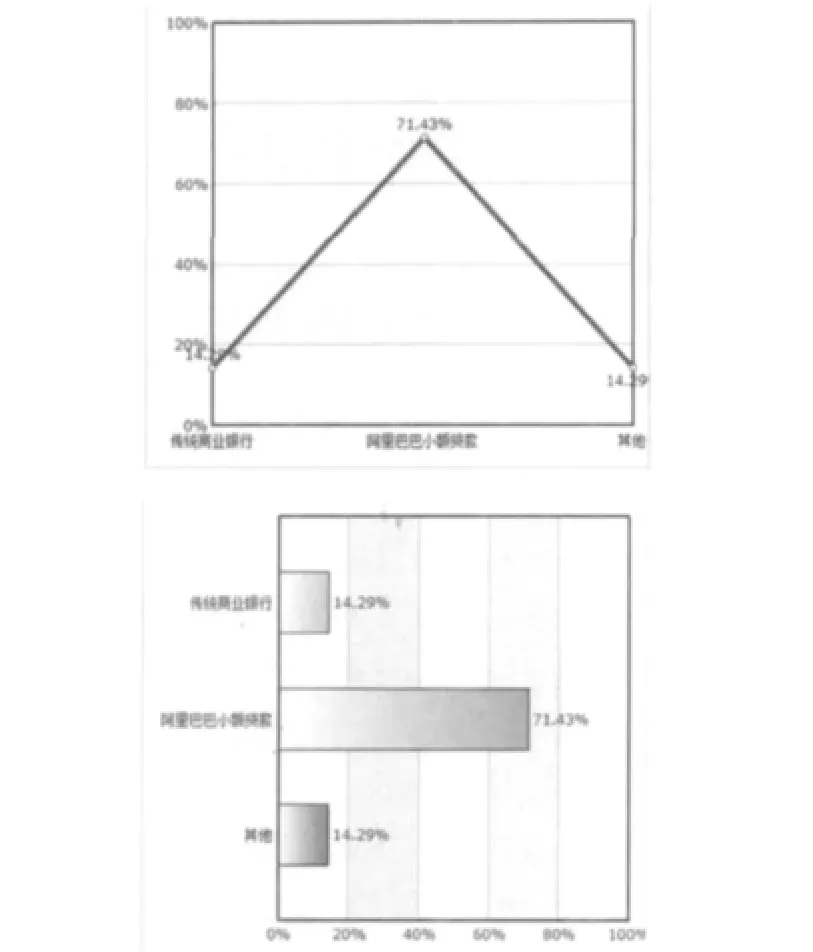

圖5:用戶在面臨融資需求時選擇貸款方式

利息方面,淘寶貸款的利息按天計算和銀行相比偏高,但71.43%的店鋪下次遇到融資情況時選擇淘寶貸款(如圖5),而相對只有14.29%會選擇商業銀行,原因是銀行手續復雜機會成本太高。其中一家名為“西美時尚”的店鋪描述到淘寶貸款申請程序在三分鐘之內就完成,資金立即到賬,解決小額資金問題再方便不過。

阿里小貸的發展得到了用戶的認可,大家愿意嘗試著接觸了解。這對傳統商業銀行無疑形成了嚴峻的挑戰,因為阿里小貸的操作過程簡單,用戶滿意程度高,銀行手續復雜且需要抵押擔保。一旦這批潛在客戶被激勵起來將會是無法想象的盛大狀況,這時論客戶源與普及度傳統商業銀行都是無法與之相比擬的。

二、阿里小貸的隱患

新事物帶來的威脅足以顛覆整個傳統金融模式。阿里巴巴名義上無意與銀行“搶蛋糕”但是阿里的金融特性也在不斷凸顯,是一個看似謙卑實則強悍的競爭對手。

但銀行還有兩把爭取片刻喘息機會的有力保護傘,它們也是阿里金融兩個本質的缺陷在將來可能會成為阻礙它發展的最大桎梏。第一是阿里巴巴沒有金融牌照,不能吸收儲蓄用以發放貸款。不論用戶往支付寶中注入了多少資金,不論未確認訂單有多龐大,不論這些資金在阿里巴巴賬戶中躺了多久,法律上都無權將這些錢用于放貸。目前,阿里旗下兩家小貸公司注冊資本金總和為16億元,按政策規定,可向銀行借貸不超過其注冊資本金的50%用以放貸,即阿里金融兩家小貸公司可供放貸的資金最多為24億元。

第二是阿里巴巴的風險控制機制。因為沒有抵押,如果不能按期還款怎么辦?我們向旺旺小二進行了在線咨詢。對不能及時還款的用戶他們采取的懲罰措施是將根據拖延期限支付每日萬分之五的罰息,同時降低店鋪信用和個人信用。對惡意欠款者會曝光欠款商家名單,公布欠款信息等措施。這對于淘寶賣家是硬傷但不是致命傷,和銀行相比,淘寶貸款的追債條件顯然無力許多,無抵押,無擔保。相信一個欠下巨額款項的人他所擔心的已經不是信用這么高深的問題,他所關心的只不過是能不能夠逃到天涯海北躲避債務。阿里巴巴賠得起一單,賠不起萬單,更何況在金融危機期間有擔保抵押機制的的投資銀行都難以幸免。

阿里金融要在風險控制上出臺有力的懲罰機制刻不容緩,不怕一萬就怕萬一。處理用戶信用的連帶關系,與銀行形成聯保聯貸,利益共享,風險共擔,保證在無法支付貸款的情況下,有其他連帶者承擔。

三、傳統、新型金融模式之間的博弈

大家開始紛紛湊攏,都想在小貸領域分得一杯羹。銀行似乎也已經感受到真正的競爭對手的到來。“銀行系”生力軍低調快行,迅速搭建起自己的互聯網后臺。陸陸續續,建設銀行推出了電商平臺“善融商務”,交通銀行的“交博匯”也正式運營以及招商銀行的“小貸通”等等。但以建設銀行的“善融商務”為例通過我們的進一步體驗使用以及調查發現建行學著淘寶網開起網店、節日促銷特賣、日用品、零食、家電應有盡有,價格不高也不低。拖著重重的身體艱難地蹣跚學步,卻仍然只能扮演著一個苦命追趕者的身份。沒有一個吸引眼球的特點能說服消費者選擇建行而放棄淘寶。創新嘗試值得鼓勵,只是銀行系每一步都走得戰戰兢兢,細節做得不夠好,現有的功能半生不熟,可用但并不享受。

銀行有追的資本和趕超的希望,但前提是發揮出銀行的優勢,提供電商服務不能推出的產品,而不是成天與淘寶、天貓、京東掐架。不明智更無勝算。

對于銀行們。羅馬不是一天建成,一個成熟的互聯網系統需要時間積淀,當人們愿意把自己信息公布在網絡才是一個新的開始。銀行是中國最有發言權的金融大佬,一旦認真起來誰也不知道能爆發多少能量。商業銀行作為企業,有付出與收益的績效壓力,但是競爭到來躲是躲不過去的,與其費力游說監管部門壓緊金融牌照,不如讓暴風雨來得更猛烈些。銀行能夠利用自己雄厚的資金與政府的支持在理財產品和信用控制方面做出特色,做出口碑,否則一旦政策對阿里金融模式松綁,銀行的苦日子就要到來。

不難看出,阿里金融正率領一批內生崛起的互聯網力量,逆襲銀行。他們憑借自己的信用富礦,以及交易,付款記錄和信用評估自動生成的現成平臺,引導著金融行業進入未知領域,不僅有效解決中國金融領域最大問題,而且糾正扭曲的信用定價,由千千萬萬的老百姓參與到信用評估中來。

金融行業新一輪的洗牌聲嘩嘩作響,如果政策向電商們打開大門,那么不久的將來,金融行業將是電商巨頭們主導的時代。4G時代的到來更會加速電子金融時代的腳步,互聯網的革命才剛剛開始。

[1]葉檀.馬明哲的對手[N].南方都市報,2013年03月03日

[2]陳宇.阿里金融的隱患[J].浙商,2012年10月

[3]謝勛.阿里信貸挑戰傳統金融模式[J].融資中國雜志,2012年10月[4]雷全林.如果阿里有銀行牌照[J].浙商·金融家,2012年10月

[5]葉檀.銀行真正的競爭對手到了[N].解放日報,2012年09月03日

[6]歐陽君山.小微企業融資難的表現原因及對策[N].中華工商時報,2012年06月20日

[7]郁國培.我省小額貸款公司發展現狀、問題與對策[J].浙江金融,2009年10月